Методи оцінки об’єктів інтелектуальної власності

Важливість і актуальність вирішення практичних проблем розрахунку та обґрунтування ринкової вартості інтелектуальної власності обумовлена необхідністю розвитку промисловості та подолання наслідків кризових явищ в економіці, що принципово неможливо без освоєння нових конкурентоспроможних технологій та без практичної реалізації науково-технологічних розробок. Це, в свою чергу, нереально здійснити без введення результатів інтелектуальної діяльності в комерційний обіг.

Складність вирішення проблеми комерціалізації а інтелектуальної власності пов’язана з неоднозначністю позицій спеціалістів з питань методології вибору ціноутворюючих факторів та обґрунтування ринкової ціни інтелектуальної власності, необхідністю одночасного комплексного вирішення ряду економічних, юридичних та бухгалтерських проблем при використанні інтелектуальної власності в підприємницькій діяльності.

Світовий досвід показує, що для багатьох крупних компаній цінність їх інтелектуальної власності може досягати половини їх загальної вартості.

В умовах ринкових відносин права на об’єкти інтелектуальної власності (ОІВ) виступають як товар і, як будь- який товар, мають вартість, яку формує ринок. Особливо цікавим для суб’єктів господарської діяльності є питання оцінки права на ОІВ для внесення їх в нематеріальний актив підприємства. Згідно законодавства України, вартість ОІВ враховується в якості нематеріальних активів і амортизується, що приводить до зниження оподаткування.

Далеко не завжди ОІВ (технічна документація на нову техніку, винахід, корисну модель, промисловий зразок) є самостійним об’єктом продажу. В більшості випадків він складає певну частину такого об’єкта і захищає його основу чи якийсь фрагмент повністю, кардинально чи лише частково впливає на прибутковість його застосування. Отже, частка ОІВ у всьому об’єкті продажу повинна» бути узгоджена всіма зацікавленими сторонами. Винахідника (автора) цікавить вартісна оцінка його ОІВ негайно, на всіх стадіях створення і впровадження. Роботодавця така оцінка цікавить лише тоді, коли є надія на використання об’єкта.

В Україні офіційна методика вартісної оцінки прав на ОІВ відсутня. Проте практика такої оцінки значна [3], хоч багато хто вважає, що створити єдину методику взагалі неможливо, бо в ринкових умовах необхідно мати не розрахункову, а, так звану, “справедливу і розумну” ціну.

Комерціалізація ОІВ є неодмінною умовою налагодження виробництва наукомісткої конкурентоспроможної продукції, просування її на внутрішньому та зовнішньому ринках. Але для авторів науково-технологічних розробок виникає чимало проблем при трансформації результатів своєї роботи в інноваційний продукт, придатний для виробництва і ринку.

Більшість вчених не мають досвіду і знань, необхідних для роботи у ринкових умовах, і не зовсім готові стати власниками результатів, які приносить їхня інтелектуальна діяльність.

Згідно з міжнародними стандартами, при оцінюванні ринкової вартості різних об’єктів інтелектуальної власності рекомендується використовувати три основні підходи [3, 4]:

Перший підхід - витратний (інвестиційний), включає 5 методів: метод фактичних витрат, метод планових витрат, метод вартості заміщення, метод відновлюваної вартості, метод коефіцієнтів.

Другий підхід - ринковий (аналоговий), включає 3 методи: метод порівняльного продажу, метод ринку інтелектуальної власності, метод експертних оцінок.

Третій підхід - дохідний (фінансовий), включає 6 методів: метод комерційної значимості, метод прибутку, метод економічного ефекту, метод “капіталізації доходу” (прибутку), метод дисконтування, метод роялті.

Витратний підхід оснований на розрахунку витрат, необхідних для повного відтворення об’єкта власності. Але практика підтверджує, що понесені витрати дуже рідко можна співвіднести з майбутнім успіхом на ринку.

Ринковий підхід оснований на знанні ринкової інформації про угоди з аналогічною інтелектуальною власністю, але така інформація не завжди доступна.

Дохідний підхід оснований на оцінюванні здатності інтелектуальної власності приносити дохід, що вимагає досить точного знання ринкових перспектив товару, в якому використовується об’єкт оцінки.

Якщо розглядати перевагу цих підходів стосовно різних нематеріальних активів, то рекомендується використовувати поради, які наведені в таблиці 14.4.

Основний підхід забезпечує, як правило, найбільш точну оцінку для конкретного активу. Другорядний підхід може добре працювати, але має ряд суттєвих недоліків. Він може бути корисним для порівняння і підтвердження оцінки, одержаної з використанням основного підходу. Неефективний підхід використовується, якщо не існує певних обставин або даних для застосування більш ефективного підходу.

Не викликає сумніву, що найбільш обґрунтована оцінка інтелектуальної власності за її вкладом в капітал підприємства як активу бізнесу, тому основним підходом розрахунку вартості даного майна є дохідний метод.

У міжнародній практиці оцінки для одержання єдиного обґрунтованого значення ринкової вартості керуються різними методами в рамках витратного, ринкового і дохідного підходів з наступним погодженням результатів розрахунків і отриманням одного значення обґрунтованої ринкової вартості об’єкта оцінки. Вибір конкретних методик оцінки на практиці визначається цілями оцінки і наявними доступними вихідними даними.

Крім трьох основних, достатньо точних, підходів до оцінки інтелектуальної власності часто застосовуються більш> прості і грубі методи для швидкого розрахунку початкової оцінки [3]:

- метод 25% від валового прибутку;

- метод 5% від продажу;

- метод повернення інвестицій в дослідження і розробки;

- метод повернених коштів від продажу.

Таблиця 14.4.

Ефективність підходів до оцінювання різних нематеріальних активів [41]

| Види нематеріальних активів | Основний підхід | Другорядний підхід | Неефективний підхід |

| Патенти і технології | Дохідний | Ринковий | Витратний |

| Торгові марки і найменування | Дохідний | Ринковий | Витратний |

| Авторські права | Дохідний | Ринковий | Витратний |

| Знання персоналу | Витратний | Дохідний | Ринковий |

| Програмне забезпечення управління | Витратний | Ринковий | Дохідний |

| Виробниче програмне забезпечення | Дохідний | Ринковий | Витратний |

| Мережа збуту | Витратний | Дохідний | Ринковий |

| Франчайзингові права | Дохідний | Ринковий | Витратний |

| Корпоративна практика і методи | Витратний | Дохідний | Ринковий |

Розрахунок вартості ОІВ методом фактичних витрат частіше всього застосовується для визначення балансової вартості результатів інтелектуальної діяльності для цілей постановки їх на бухгалтерський облік. На практиці даний метод інколи ще називають методом розрахунку балансової вартості майна.

До складу фактично здійснених витрат включаються, зокрема, витрати на виготовлення чи придбання об’єкта майна, сплачувані відсотки за комерційний кредит, націнки, комісійні винагороди (вартість послуг), виплачені постачальницьким, юридичним, оціночним, аудиторським, зовнішньоекономічним та іншим організаціям, митні збори й інші платежі, витрати на транспортування, зберігання і доставку.

Під вартістю виготовлення визнаються фактично зроблені витрати, пов’язані з використанням у процесі виготовлення майна основних засобів, сировини, матеріалів, палива, енергії, інформації, трудових ресурсів та інших витрат.

Таким чином, основним методом для визначення балансової вартості інтелектуальної власності в нематеріальних активах є витратний метод прямого складання фактичних витрат без врахування часу їх здійснення, тобто без урахування зміни вартості грошей в часі.

Обов’язковою умовою використання цього методу оцінки є наявність первинних бухгалтерських документів, які підтверджують фактичні витрати.

Розрахунок повної відновлюваної вартості за методом “вартості відновлення” заключається у визначенні на дату оцінки всіх витрат, необхідних для відновлення

ідентичного за призначенням і якістю об’єкта оцінки. Методологія розрахунку повної відновленої вартості достатньо чітко розроблена і відображена в нормативних документах, які регулюють переоцінку основних фондів підприємств.

Розрахунок повної відновленої вартості об’єктів оцінки, зокрема, може виконуватися:

- індексним методом;

- за даними торговельних організацій і підприємств;

- за даними підприємств-виробників;

- експертними методами, включаючи залучення незалежних оцінювачів.

Розрахунок поточної ринкової вартості об’єкта оцінки методом “приведених витрат” - це перерахунок фактичних минулих витрат на створення і підготовку для використання об’єкта оцінки в поточну вартість, тобто в їх вартість на дату оцінки з врахуванням зміни вартості у такому вигляді:

ПВ пр.витр. = S(ВіхКпр), (14.1)

де ПВпр.витр. - поточна вартість об'єкта оцінки за методом “приведених витрат” (фактична вартість);

Ві - витрати на створення оцінюваного об’єкта на дату їх здійснення;

Кпр - коефіцієнти приведення, які враховують зміну вартості грошей в часі і інфляцію за період з дати здійснення витрат до дати оцінки.

Для практичних розрахунків, звичайно, враховують весь спектр різних витрат, які так чи інакше були пов'язані з проведенням наукових досліджень і пошуків в даній області техніки, зі створення, освоєння і підготовки до використання оцінюваної інтелектуальної власності, основними з яких є:

-витрати на теоретичні (технічні, патентно-інформаційні) дослідження;

-витрати на проведення дослідів, випробувань, пошуків;

-витрати на розробку (придбання) різноманітної технічної, нормативної, технологічної і іншої документації;

-витрати на придбання необхідного обладнання;

-витрати на придбання (створення) інформації або прав на її використання в даному об’єкті інтелектуальної власності;

-організаційні витрати підприємства;

-витрати на основну та додаткову заробітну плату, нарахування на заробітну плату, службові відрядження, електроенергію, водозабезпечення, опалення, експлуатацію промислових приміщень та їх оренду;

-інші витрати, які відносяться до створення інтелектуальної власності та підготовки її до використання.

Основним джерелом фінансування витрат на проведення науково-дослідних та проектних робіт є власні засоби підприємства. Тому для розрахунку повної ринкової вартості приведених витрат в деяких випадках інколи враховують додаткові витрати на податок на прибуток та податок на додану вартість (вартість власного капіталу) або відсотки по комерційному кредиту (вартість позиченого капіталу).

Розрахунок вартості інтелектуальної власності методом заміщення ґрунтується на вивченні можливостей інвестора в придбанні альтернативних об'єктів власності та оснований на тому, що покупець, проявляючи відповідну обізнаність, ніколи не заплатить за об'єкт оцінки більшу суму, ніж та, за яку обійдеться отримання відповідного аналогічного за призначенням і якістю об'єкта в даний період без суттєвих затримок.

Такий метод оцінки може призвести до об’єктивних результатів тоді, коли можна точно оцінити величину витрат на створення (придбання) альтернативного об'єкта інтелектуальної власності за рахунок власних зусиль покупця (інвестора), або тоді, коли на ринку є альтернативна пропозиція аналогічних за призначенням та якістю об’єктів при обов’язковій умові конкурентного ринку та відносної рівноваги попиту і пропозиції.

Даний метод оцінки широко використовується для оцінки об'єктів ОІВ масового попиту, наприклад, для оцінки програмного забезпечення ЕОМ або спеціалізованого програмного забезпечення, наприклад, програм автоматизованого ведення бухгалтерського обліку або програм автоматизованого проектування.

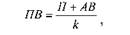

Розрахунок поточної ринкової вартості об'єкта оцінки методом “капіталізації прибутку” виконується шляхом ділення фактичного або планованого щорічного доходу (чистого прибутку після податків або чистого операційного прибутку), одержаного від комерційного використання об’єкта оцінки, на коефіцієнт капіталізації за формулою:

4.2)

4.2)

де ПВ - поточна вартість об’єкта оцінки;

П+АВ - грошовий потік (прибуток + амортизаційні відрахування);

к - коефіцієнт капіталізації.

Метод капіталізації застосовується у тих випадках, коли розміри щорічних грошових потоків роялті (грошових потоків нарахувань) рівномірні по величині і надходять протягом необмеженого (невизначеного) періоду часу.

Характерним випадком використання методу капіталізації при оцінюванні інтелектуальної власності може бути оцінка об’єктів, які належать підприємству і постійно використовуються у виробничій діяльності упродовж необмеженого часу, наприклад, конструкторської документації, виробничих технологій, товарних знаків, ноу- хау.

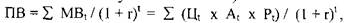

Розрахунок поточної ринкової вартості об’єкта оцінки за методом дисконтування грошових потоків (надходжень) чистого прибутку виконується шляхом складання щорічних майбутніх грошових потоків (надходжень) чистого прибутку, розділених на відповідний коефіцієнт дисконтування за формулою:

(14.3)

(14.3)

де ПВ - поточна вартість об’єкта оцінки;

МВt - щорічні майбутні грошові потоки;

r - коефіцієнт дисконтування;

t - час.

Використання методу дисконтування грошових потоків базується на теорії зміни вартості грошей у часі при розрахунках за складним відсотком. Такий варіант зміни вартості грошей у часі аналогічний ситуації термінового ( на певний термін ) поточного депозиту, відсотковий дохід за яким регулярно нараховується за визначеною ставкою дисконтування і залишається на рахунку після його нарахування (всі нарахування регулярно капіталізуються).

Метод дисконтування застосовується в більшості випадків оцінки тоді, коли розміри грошових надходжень роялті різні за величиною і нерівномірно надходять на протязі обмеженого або необмеженого періоду часу. Характерною ситуацією застосування методу дисконтування є оцінка інтелектуальної власності, яка використовується у виробничій діяльності підприємства на основі ліцензійної угоди, за якою підприємство купує на визначений термін і на визначених умовах майнове прав на використання об’єктів ліцензії (об’єктів виключного права) у своїй виробничій діяльності.

Оцінка ринкової вартості методом “порівняльного продажу” основана на прямому або непрямому порівнянні оцінюваного об’єкта з іншими аналогічними об’єктами інтелектуальної власності, які продаються або були продані в (передані по ліцензії права на їх використання) в порівняльний час на аналогічному ринку.

Ціна інтелектуальної власності в такому випадку визначається ціною, яку платять типові покупці типовому продавцю інтелектуальної власності за аналогічний за якістю і корисністю об’єкт в даний момент часу на аналогічному ринку.

Метод порівняльного продажу застосовується тоді, коли є достатня кількість достовірної інформації про пропозиції чи при недавніх угодах купівлі-продажу аналогічних за якістю та призначенням об’єктів.

Тому для застосування методу порівняльного продажу необхідна достовірна інформація про ціни, якісні показники об’єктів, обсяг переданих прав та інші ціноутворюючі фактори, які визначають кінцеву ціну угоди.

Розрахунок ринкової вартості інтелектуальної власності методом “роялті” базується на практиці міжнародного обміну технологіями і представляє собою процедуру оцінки, виходячи з міжнародного досвіду продажу ліцензій.

Оцінка вартості методом “роялті” полягає у дисконтуванні чи капіталізації щорічних грошових потоків (надходжень) роялті за гіпотетичним (передбачуваним) чи дійсним (реальним) ліцензійним договором.

Найчастіше щорічні розміри грошових потоків роялті розраховуються у вигляді відповідного відсотка відрахувань від обсягів промислової реалізації продукції за ліцензією, пізніше визначається поточна вартість (приведена на дату оцінки вартість щорічних грошових потоків роялті) та їх складанням визначається поточна вартість ціни ліцензії (вартість ліцензованої інтелектуальної власності).

(14.4)

(14.4)

де ПВ - поточна вартість грошових потоків роялті;

Цt - розрахункова ціна одиниці продукції за ліцензією;

МВt - прогнозовані грошові потоки роялті (майбутня вартість);

Аt - щорічний обсяг виробництва продукції за ліцензією;

Рt - розрахункова ставка роялті;

r - ставка дисконту;

t - час.

На розмір (величину) ставок роялті впливає ряд факторів, які на практиці беруть до уваги при виборі їх конкретного значення: технічна цінність об’єкта ліцензії;

економічна ефективність; стадія розробки і готовність до промислового використання; наявність і обсяг патентного захисту; обсяг переданих прав за ліцензією; обсяг переданої документації і ноу-хау; кон’юнктура ринку; конкурентні пропозиції; інші ціноутворюючі фактори.

У зв'язку з великою кількістю ціноутворюючих факторів на практиці часто виникає проблема пошуку підходів до обґрунтування розміру ставок роялті і методів розрахунку ціни ліцензії, які застосовуються до конкретних реальних умов комерціалізації інтелектуальної власності.

У міжнародній практиці ліцензійної торгівлі під ціною ліцензії звичайно розуміють суму виплат покупця ліцензії (“ліцензіата”) на користь продавця ліцензії (“ліцензіара”).

За своєю суттю процедура розрахунку ціни ліцензії - це оцінка інтелектуальної власності, яка є об’єктом ліцензії.

Розрахунок ціни ліцензії зводиться до визначення тієї поточної вартості інтелектуальної власності (тобто її вартості на дату складання ліцензійної угод), за якою ліцензіат згідний був би на умовах ліцензійної угоди придбати в тимчасове використання права на інтелектуальну власність ліцензіара, а ліцензіар за такою ціною погоджується за умовами договору ці права передати в тимчасове використання.

Найбільш широко в міжнародній ліцензійній торгівлі використовуються два основних методи розрахунку ціни ліцензії:

- на основі розміру прибутку ліцензіата;

- на базі роялті.

При розрахунку ціни на основі розміру прибутку ліцензіата звичайно виходять з того, що розмір виплат ліцензіару визначається як частина прибутку, що отримується ліцензіатом від виробництва і реалізації продукції за ліцензією. При цьому доля ліцензіара коливається в досить широких межах від 10 до 50 % прибутку ліцензіата і залежить від цілого ряду ціноутворюючих факторів, основними з яких є обсяг переданих прав, наявність патентної охорони і розміри додаткового прибутку ліцензіата.

При цьому вважається, що якщо об’єкт ліцензії ще не готовий до промислового чи комерційного використання, а основну цінність мають передані за ліцензійною домовленістю патентні права, то тоді доля ліцензіара в прибутку ліцензіата складає до 15-20%. Якщо об’єктом є промислово освоєний виріб чи технологічний процес, то при винятковій ліцензії (при передачі всіх прав) доля ліцензіару може скласти 35 - 50 %, у невинятковій ліцензії (ліцензіату передається тільки право на використання з збереженням прав у ліцензіара) - 20 - 30 %.

Розрахункову ціну ліцензії і відповідно розмір виплат власнику інтелектуальної власності (ліцензіару) на базі роялті традиційно визначають як певний відсоток відрахувань (“роялті”) залежно від вартості виробленої і реалізованої продукції за ліцензією.

У практиці міжнародної торгівлі ліцензіями розмір роялті звичайно визначають не розрахунковим шляхом, а емпірично - шляхом встановлених у світовій практиці для різних галузей промисловості опосередкованих розмірів роялті - “стандартних” ставок роялті.

Розмір відомих з літературних джерел “стандартних” ставок роялті частіше за все складає від 0,5 до 14%. Однак, в літературі практично відсутня інформація по обґрунтуванню і розрахунку величини числових значень роялті і пропонується вибрати певне значення роялті з діапазону “стандартних середньостатистичних значень” з врахуванням “ціноутворюючих факторів”.

Відомі “стандартні” ставки роялті складають: для електронної промисловості 4-10%; електротехнічної промисловості 1-5%>; фармацевтичної промисловості 2-7%; літакобудування 6-10%; автомобільної промисловості 1-3%; верстатобудівної промисловості 4,5 - 7,5%; виробництв споживчих товарів з малим терміном використання 0,2-1,5%, тривалого використання 5%.

У практиці ліцензійної торгівлі, через відсутність достовірних середньостатистичних даних для конкретного ринку, частіше за все розмір роялті вибирають з таблиць ставок роялті, що беруться з доступних джерел інформації без будь- якого розрахункового обґрунтування, але з загальними традиційними рекомендаціями необхідності обліку ціноутворюючих факторів. Це в більшості випадків приводить до суб’єктивного і недостатньо обґрунтованого вибору роялті. Зокрема, в процесі переговорів ліцензіар (продавець ліцензії ) в більшості випадків настоює на максимальному значенні величини роялті з опублікованого в літературі діапазону, а ліцензіат (покупець) - на мінімальному, але частіше за все, і ліцензіар і ліцензіат не можуть розрахунковим шляхом підтвердити обґрунтованість своїх претензій. Значно більш невизначена ситуація виникає, коли в літературі взагалі відсутні дані по конкретній галузі промисловості чи по конкретному об’єкту ліцензії.

Величину прибутку ліцензіара (Пл-ра) можна виразити через долю (Д) від додаткового прибутку (Пдод), одержаного від виробництва і реалізації продукції за ліцензією наступною формулою:

Пл-ра = Пдод *Д. (14.5)

З літератури також відомо, що середня величина долі прибутку ліцензіара залежить від цінності технології і масштабів використання і звичайно коливається від 15% до 30% (в рідких випадках 50%). При цьому є дані, що прибуток ліцензіара не може перевищувати 50% від очікуваного додаткового прибутку ліцензіата при винятковій ліцензії (на практиці 30-40%).

За визначенням ставка роялті (Р) (величина відсотків періодичних відрахувань на користь ліцензіара) - це відношення величини відрахувань на користь ліцензіара (прибутку ліцензіара Пл-ра) до величини загальної вартості ціни продукції, виробленої і реалізованої ліцензіатом (користувачем нової технології) за ліцензією (Ц), що може бути виражено наступною формулою:

Р= Пл-ра/Ц. (14.6)

Можна виразити величину долі (Д) ліцензіара в додатковому прибутку:

Д=(РхЦ)/(Пзаг-Пбаз). (14.7)

Величину загального прибутку (Пзаг), отриману на підприємстві з використанням ліцензії, а також величину базового прибутку (Пбаз) можна виразити:

Пзаг=(ПбазхД+РС)/(Д-Р); (14.8)

Пбаз=(Пзагх(Д-Р)-РС))/Д. (14.9)

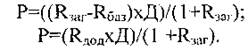

Вираз для ставки роялті (Р) при заміні прибутку через рентабельність складе:

(14.10)

(14.11)

(14.11)

Величина ставки роялті буде тим більша, чим більший буде додатковий прибуток (Пдод) і, відповідно, чим більша буде додаткова рентабельність (Rдод), чи чим більша різниця загальної рентабельності (Rзаг) і базової рентабельності (Rбаз).

При цьому стає зрозумілим також збільшення значень величин роялті для нових наукомістких технологій, оскільки передові наукомісткі науково-технологічні розробки сприяють (за рахунок використання нових матеріале- і ресурсозберігаючих технологій) зниження собівартості виробництва продукції, що, відповідно, збільшує величину додаткового прибутку.

Використання при практичних розрахунках ставки роялті за отриманими вище формулами пояснює також збільшення значення роялті при підвищенні долі ліцензіара в прибутку ліцензіата за рахунок зниження виробничих і комерційних ризиків ліцензіата шляхом збільшення обсягу наданих прав (забезпечення ліцензійної технології), ступеня промислового освоєння предмету ліцензії (зниження виробничих ризиків освоєння нової продукції) і наявності патентної охорони.

Чим більший буде вклад ліцензіара у підготовку і забезпечення ефективного функціонування виробництва за ліцензією, тим більша має бути доля ліцензіара (Д) в додатковому прибутку (Пдод) від виробництва і реалізації продукції (послуг) за ліцензією.

На величину долі ліцензіара і, відповідно, на величину ставки роялті впливає ряд факторів, зокрема, наявність патентного захисту, виключність наданих прав, обсяги виробництва і продажу, обсяг переданої технічної документації і ступінь готовності об’єкта ліцензії до промислового виробництва.

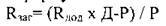

Величину додаткової рентабельності  можна розрахувати за формулою, отриманою простим арифметичним перетворенням формули:

можна розрахувати за формулою, отриманою простим арифметичним перетворенням формули:

(14.12)

(14.12)

Аналогічно можна розрахувати величину загальної рентабельності (Rзаг) за формулою:

(14.13)

(14.13)

Функціональні залежності окремих економічних показників (параметрів) ліцензійних відносин дозволяють на практиці розрахунковим шляхом точно визначити значення одних невідомих показників у сукупності інших відомих показників (параметрів) ліцензії.

Оцінка інтелектуальної власності (ОІВ) дозволяє:

- оцінити розмір долі при внесенні об’єкта інтелектуальної власності як вкладу у статутний фонд підприємства;

- оцінити вартість ОІВ при складанні і реєстрації ліцензійних угод і (або) угод купівлі-продажу;

- оцінити розмір збитків або розмір компенсації у випадку незаконного використання ОІВ;

- регулювати обсяги амортизаційних відрахувань і створювати фонди на придбання нових ОІВ;

- забезпечити облік всіх активів підприємства;

- збільшити ринкову вартість підприємства;

- оцінити вартість для одержання кредиту під заставу прав на ОІВ;

- врахувати вартість ОІВ при реорганізації, ліквідації чи банкрутстві підприємства;

- здійснювати інші дії, передбачені законодавством.

Дата добавления: 2016-04-22; просмотров: 1299;