Задачи, основные направления и информационное обеспечение анализа финансового состояния предприятия

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия (ФСП) может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем (устойчивом) финансовом состоянии.

Чтобы развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую — заемные. Следует знать и такие понятия рыночной экономики, как финансовая устойчивость, платежеспособность, деловая активность, рентабельность и др.

Главная цель анализа — своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи:

1. На основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

2. Прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Для оценки устойчивости ФСП используется система показателей, характеризующих изменения:

• структуры капитала предприятия по его размещению и источникам образования;

• эффективности и интенсивности использования капитала;

• платежеспособности и кредитоспособности предприятия;

• запаса финансовой устойчивости предприятия.

Анализ ФСП основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду. Относительные показатели финансового состояния анализируемого предприятия можно сравнить:

• с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

• с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

• с аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшенияФСП.

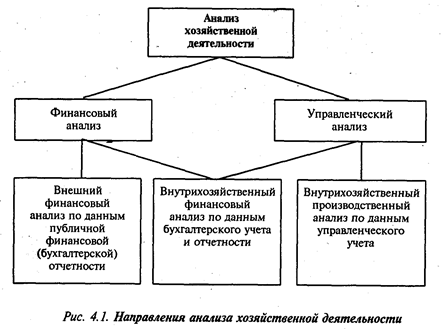

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы — с целью изучения эффективности использования ресурсов; банки — для оценки условий кредитования и определения степени риска; поставщики — для своевременного получения платежей; налоговые инспекции — для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний (рис. 4.1).

Внутренний анализ проводится службами предприятия, его результаты используются для планирования, контроля и прогнозирования ФСП. Его цель - обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель — установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери. Внешний анализ имеет следующие особенности:

• множественность субъектов анализа, пользователей информацией о деятельности предприятия;

• разнообразие целей и интересов субъектов анализа;

• наличие типовых методик, стандартов учета и отчетности;

• ориентация анализа только на внешнюю отчетность;

• ограниченность задач анализа при использовании только внешней отчетности;

• максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Как известно, предприятие — сложное формирование, состоящее из партнерских групп, находящихся в тесном взаимном общении. Среди партнерских групп можно выделить основные и не основные.

Перечень основных партнерских групп, их вклад в хозяйственную деятельность предприятия, требования в отношении компенсации своего участия и интересы, которых они добиваются в предпринимательской деятельности, систематизированы в табл. 4.1.

Основные партнерские группы заинтересованы в успехах предприятия, так как от этого находится в прямой зависимости их благополучие.

К не основным партнерским группам относятся группы, опосредованно заинтересованные в успехах предприятия — страховые компании, аудиторские и юридические фирмы и т.д.

Практика финансового анализа уже выработала методику анализа финансовых отчетов. Можно выделить шесть основных видов анализа:

• горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

• вертикальный (структурный) анализ — определение структуры финансовых показателей;

• трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя, очищенного от случайных влияний и индивидуальных особенностей отдельных периодов;

• анализ относительных показателей (финансовых коэффициентов) — расчет числовых отношений различных форм отчетности, определение взаимосвязей показателей;

• сравнительный анализ, который делится на:

внутрихозяйственный — сравнение основных показателей предприятия и дочерних предприятий, подразделений,

межхозяйственный — сравнение показателей предприятия с показателями конкурентов, со среднеотраслевыми;

факторный анализ — анализ влияния отдельных факторов (причин) на результативный показатель (см. § 2.5).

Основными источниками информации для анализа финансового состояния предприятия служат:

• бухгалтерский баланс (форма №1);

• отчет о прибылях и убытках (форма № 2);

• пояснения к бухгалтерскому балансу и отчету о прибылях и убытках:

а) отчет о движении капитала (форма №3),

б) отчет о движении денежных средств (форма №4),

в) приложение к бухгалтерскому балансу (форма № 5),

г) пояснительная записка.

Анализ финансового состояния предприятия на этапе анализа финансовых отчетов начинается с «чтения» бухгалтерского баланса, при этом выявляются важнейшие характеристики:

• общая стоимость имущества предприятия;

• стоимость иммобилизованных и мобильных средств;

• величина собственных и заемных средств предприятия и др.

Проведение горизонтального анализа позволяет сопоставить между собой величины конкретных статей баланса в абсолютном и относительном выражении за рассматриваемый период и определить их изменение за этот период.

Вертикальный анализ устанавливает структуру баланса и выявляет динамику ее изменения за анализируемый период (месяц, квартал, год).

Сопоставляя отдельные виды активов с соответствующими видами пассивов, определяют ликвидность баланса предприятия.

Таким образом, анализ финансовой отчетности является по сути предварительным анализом финансового состояния предприятия, позволяющим судить о его финансовой устойчивости и характере использования финансовых ресурсов.

Дата добавления: 2016-02-11; просмотров: 4590;