Еволюція банківської справи, становлення та розвиток банківської системи України

Створення банківської системи України розпочалося з проголошенням незалежності і виходом зі складу СРСР у 1991 р. До цього часу в Україні не було необхідних передумов для існування самостійної банківської системи. Більшість банківських установ, що діяли на її території наприкінці 80-х років, були не самостійними банками, а філіями союзних банків.

Після проголошення курсу на перебудову з 1988 р. розпочалося активне реформування банківської системи СРСР.

Законодавчим підґрунтям формування власної банківської системи був Закон України "Про банки і банківську діяльність", прийнятий 20 березня 1991 року Верховною Радою України, який визначав правові основи банків, порядок створення і основні принципи їх діяльності.

18 вересня 1991 року Кабінет Міністрів України прийняв постанову «Про створення потужностей з виготовлення національної валюти і цінних паперів: Згідно з цією постановою Національний банк створив дирекцію з будівництва необхідних об’єктів і вся відповідальність за організацію роботи по виготовленню власних національних грошей і купонів покладається на Національний банк України.

Одночасно з формуванням Національного банку України проводилась робота по створенню другого рівня банківської системи — комерційних банків.

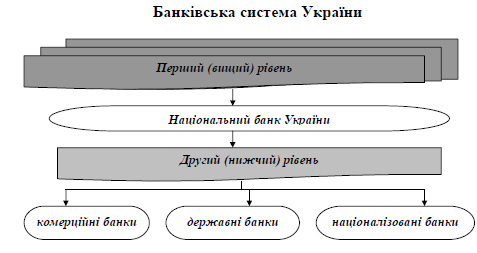

У 1991—1992 pp. була проведена велика робота, в результаті якої створено дворівневу банківську систему на першому рівні— Національний банк України з територіальними обласними відділеннями, а на другому — банки.

До кінця 1992 року банківська система України практично була сформована, завершився перший етап розвитку фінансово-банківської системи України— етап її формування та становлення. З переходом на ринкові засади діяльності українські банки трансформувались з вузькоспеціалізованих в універсальні комерційні фінансові установи,, радикально розширили спектр своїх послуг, поліпшили якість обслуговування клієнтів, вдосконалили банківські технології.

На сьогодні банківська система України є ключовою частиною фінансової системи країни, важливим елементом господарського механізму, де реформування розпочалося раніше інших секторів економіки.

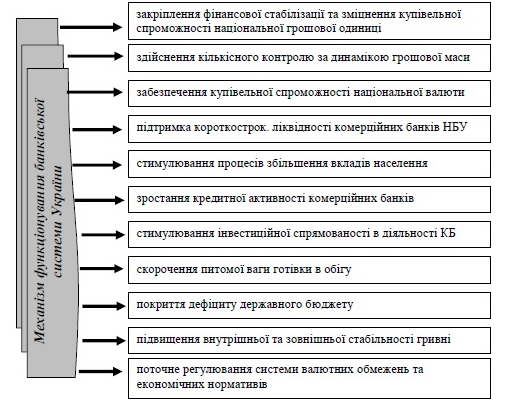

Функціонування банківської системи України як системи ринкового типу знаходиться в процесі розвитку і вимагає її подальшого вдосконалення. Механізм функціонування банківської системи постійно змінюється і залежить від обґрунтованого і ефективного визначення змісту діяльності банківської системи України,, який розкривається в її головних напрямках. До таких напрямків належать:

Для нормальної діяльності банківської системи країни важливе значення має існування ефективної законодавчої бази, яка 6 регулювала правовий статус банків і банківську діяльність у відповідних сферах.

Дворівнева побудова — ключовий принцип побудови банківських систем у ринкових економіках. їх вирішальна якісна ознака, що відрізняє їх від інших систем. Однорівнева побудова можлива лише в тоталітарних економіках, де достатньо створити один державний банк і він може здійснювати на адміністративно-командних засадах і емісійно-касову функцію і кредитно-розрахункове обслуговування господарської клієнтури, як це було в СРСР. Централізоване регулювання банківської діяльності як специфічна ознака банківської системи визначається її регулятивною функцією. Централізоване регулювання руху банківських резервів зумовлюється насамперед емісійною функцією банківської системи. Створення єдиного для всіх банків замкнутого на центральний банк і регульованого ним механізму руху банківських резервів є визначальною організаційно-правовою ознакою банківської системи як особливої структури.

У 2009 році уряд вже проводило націоналізацію проблемних банків. Тоді у державній власності виявилися Родовід і Укргазбанк і банк Надра. Сумарні витрати на порятунок цих установ від краху за різними оцінками, склали від 25 мільярдів гривень до більше 30 мільярдів.

Фінансова криза висунув українським банкам жорстку вимогу докапіталізації як єдиної можливості їх подальшого існування. В іншому випадку кредитним установам загрожує посилення проблеми неплатоспроможності і відхід з ринку. Найбільші банки із сумарними активами понад 65% системи вже почали залучення 25 мільярдів гривень від діючих акціонерів і міжнародних фінансових організацій. Іншим банкам буде складніше знайти необхідні суми, а тому їх звернення за грошима в Мінфін і націоналізація неминучі.

Дата добавления: 2016-04-06; просмотров: 1253;