Сравнительный анализ ликвидности предприятия.

Поскольку некоторые виды оборотных активов ОА, такие как производственные запасы или незавершенное производство, имеют достаточно низкую степень ликвидности и соответствуют по этой характеристике таким видам внеоборотных активов Авн, как технологическое, транспортное оборудование или долгосрочные финансовые вложения, в литературе предлагается и практически используется на предприятиях методология оценки ликвидности по соотношению сумм всех активов компании и всех ее обязательств (пассивов).

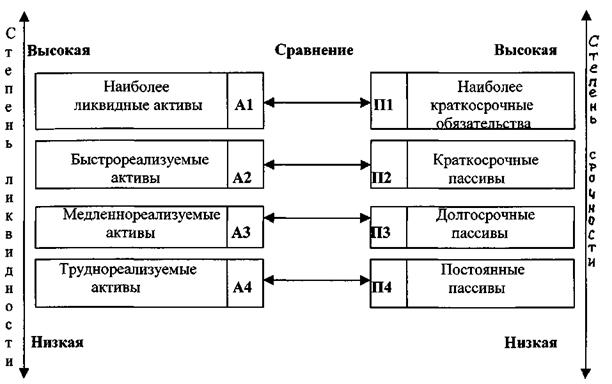

При этом подходе к оценке ликвидности, в зависимости от скорости превращения в денежные средства, выделяются четыре группы активов:

– наиболее ликвидные активы А1, к ним относятся денежные средства предприятий и краткосрочные финансовые вложения;

– быстрореализуемые активы А2, дебиторская задолженность и прочие активы;

– медленнореализуемые активы A3, к ним относятся все виды запасов из раздела баланса «Оборотные активы» и статья «Долгосрочные финансовые вложения» из раздела баланса «Внеоборотные активы».

- труднореализуемые активы А4, сюда относятся оставшиеся статьи раздела баланса «Внеоборотные активы».

Эта группировка носит достаточно условный характер. Ее цель – создать информационную базу для определения степени покрытия различных по временным параметрам обязательств предприятия его активами, срок превращения которых в денежную форму (степень ликвидности) соответствует сроку погашения (срочности возврата) указанных выше обязательств.

Рис. 4.4 Группировка статей актива и пассива для анализа ликвидности

баланса

Для проведения этого анализа составляющие элементы пассива баланса группируются по степени срочности их возврата (погашения):

– наиболее краткосрочные обязательства П1, к ним относятся срочные по оплате статьи кредиторской задолженности КЗ и прочих краткосрочных обязательств;

– краткосрочные пассивы П2,займы и кредиты, другие статьи раздела баланса «Краткосрочные обязательства».

– долгосрочные пассивы ПЗ, долгосрочные кредиты и заемные средства, другие составляющие ДО;

– постоянные пассивы П4,статьи раздела баланса «Капитал и резервы».

При определении ликвидности баланса указанные группы активов и пассивов сопоставляются между собой (рис. 4.4).

Условия абсолютной ликвидности баланса:

А1>=П1;

А2>=П2;

АЗ>=ПЗ;

А4<=П4.

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств ЧОК. Если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Недостаток средств по одной группе активов всегда компенсируется избытком по другой, но при осуществлении реальных платежей менее ликвидные средства не могут заменить более ликвидные.

Сопоставление А1 – П1 и А2 – П2 в этой методике позволяет выявить общую ликвидность предприятия ( соотношение между ОА и КО), что косвенно свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Сравнение A3 – ПЗ по мнению авторов этого подхода отражает перспективную ликвидность.

Для примера в табл. 21 приведены результаты сравнительного анализа ликвидности рассматриваемой мебельной компании «М» за 2009 г. Данные таблицы показывают, что наиболее краткосрочные обязательства компании П1 полностью покрываются наиболее ликвидными активами А1 и в начале, и в конце года. Краткосрочные пассивы П2 покрываются быстрореализуемыми активами А2 только в начале года, долгосрочные пассивы не покрываются ни в начале ни в конце года. Таким образом, для этого предприятия условие идеальной ликвидности не выполняется.

Таблица 21

Дата добавления: 2016-04-02; просмотров: 1452;