Аудиту власного капіталу

Аудиторська фірма «Центр-аудит»

Підприємство ТОВ «Агроінформ»

Період, що перевіряється 01.01.2009-31.12.2009

Запланований ризик середній

Запланована суттєвість 10000 грн.

| № | Перелік аудиторських процедур | Виконавець | Період перевірки | Примітки | |

| 1. | Перевірка відповідності облікової політики власного капіталу нормам діючого законодавства | Макаренко В. Ю. | 01 лютого 2010 р. | ||

| 2. | Перевірка складу і структури власного капіталу | Степанов К.Д. | 01 лютого 2010 р. | ||

| 3. | Звірка залишків власного капіталу за даними головної книги з залишками в облікових регістрах | Макаренко В. Ю. | 01 лютого 2010 р. | ||

| 4. | Перевірка наявності неоплаченого в строк власного капіталу | Степанов К.Д. | 01 лютого 2010 р. | ||

| 5. | Перевірка дотримання строків, порядку, документального оформлення та відображення в обліку внесків до статутного капіталу | Макаренко В.Ю. | 02 лютого 2010 р. | ||

| 6. | Перевірка правильності розподілу прибутку | СтепановК.Д. | 02 лютого 2010 р. | ||

| 7. | Перевірка правильності нарахування і сплати дивідендів | Макаренко В. Ю. | 03 лютого 2010 р. | ||

| 8. | Перевірка правильності формування і використання резервного капіталу | Степанов К.Д. | 03 лютого 2010 р. | ||

| 9. | Встановлення обґрунтованості змін величини власного капіталу | Макаренко В. Ю. | 03 лютого 2010 р. | ||

| 10. | Перевірка правильності відображення в обліку змін величини власного капіталу | Степанов К.Д. | 03 лютого 2010 р. | ||

| 11. | Перевірка відповідності даних синтетичного і аналітичного обліку власного капіталу | Макаренко В. Ю. | 04 лютого 2010 р. | ||

| Формулювання висновків за результатами аудиту | Макаренко В.Ю. | 05 лютого 2010 р. | |||

Здійснюючи аудит статутного капіталу, виходять з того, що він формується на основі внесків власників підприємства у вигляді грошових коштів, майна, нематеріальних активів у розмірах, визначених установчими документами. Надходження внесків контролюється на підставі первинних документів і записів за кредитом рахунку 67 «Розрахунки з учасниками» в кореспонденції з дебетом рахунків основних засобів, грошових коштів, нематеріальних активів, виробничих запасів, біологічних активів тощо.

Так, за даними прибуткових касових ордерів, виписок банку з поточних рахунків з доданими до них документами, перевіряють повноту і своєчасність надходження грошових сум і матеріальних цінностей.

На підставі актів прийому-передачі основних засобів, документів, що відображають надходження нематеріальних активів, а також дебетових оборотів на рахунках 10 «Основні засоби», 12 «Нематеріальні активи», 16 «Довгострокові біологічні активи» визначають вартість переданого обладнання, техніки, будинків, продуктивних тварин, майнових прав тощо. Аналогічно перевіряють надходження виробничих запасів та інших активів.

Кожен внесок має бути підтверджений документом, в якому обов'язково роблять посилання на формування статутного капіталу.

Особливу увагу необхідно приділити технічній стороні реєстрації нематеріальних активів, внесених до статутного капіталу. При цьому складають акт, що фіксує факт надходження на підприємство нематеріальних активів.

Наступним етапом аудиту є перевірка своєчасності внесків до статутного капіталу засновниками підприємства. При цьому, моментом фактичного надходження внесків є.

– для грошових коштів – дата зарахування їх на рахунок в банку чи внесення в касу підприємства;

– для основних засобів, матеріальних і нематеріальних активів – дата складання документів, що підтверджують їх надходження на підприємство.

Повноту внесків засновників підприємства перевіряють шляхом зіставлення розміру статутного капіталу, що зафіксований в установчих документах і проведений по рахунку 40 «Статутний капітал», з величиною заборгованості за рахунком 67 «Розрахунки з учасниками» і встановленими строками її погашення.

Одним із важливих завдань аудиту є перевірка дотримання принципу стабільності величини статутного капіталу, її відповідності розміру, визначеному засновницькими документами.

Керуючись П (С)БО № 5 «Звіт про власний капітал», аудитор перевіряє правильність розподілу прибутку між учасниками (засновниками) підприємства або спрямування прибутку на збільшення статутного чи резервного капіталу. Крім того, аудит статутного капіталу передбачає перевірку наявності і обґрунтованості змін у статутному капіталі та установчих документах підприємства.

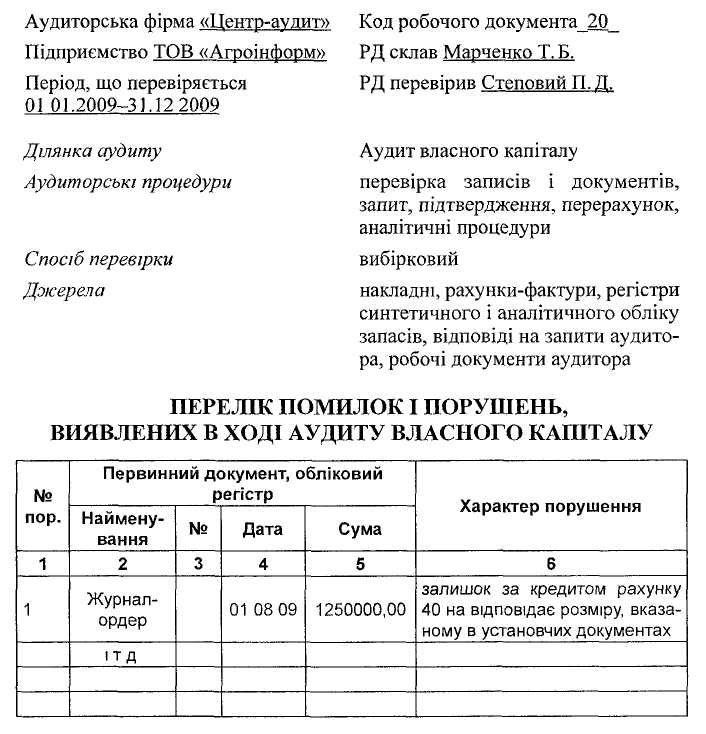

Завершальним етапом аудиту є узагальнення виявлених відхилень в обліку формування і використання капіталу порівняно з вимогами чинного законодавства (РД 20), а також обґрунтування пропозицій щодо їх усунення.

Під час аудиту власного капіталу можуть бути виявлені такі типові порушення:

1) неправильне ведення обліку (залишок за кредитом рахунку 40 «Статутний капітал» не відповідає заявленому в установчих документах; необґрунтоване збільшення статутного капіталу за рахунок підвищення вартості запасів, нематеріальних активів понад погоджену засновниками (учасниками) їх справедливу вартість; невідображення здійснених операцій; недотримання вимог нормативних документів);

2) неправильне і несвоєчасне внесення змін до установчих документів (невнесення чи неповне внесення) засновниками часток до статутного капіталу; несвоєчасне внесення змін до реєстру акціонерів; несвоєчасне документальне оформлення операцій щодо вибуття і прийому нових засновників сільськогосподарського підприємства; неправильне документування часток засновників, які були внесені до статутного капіталу або повернуті; діяльність без ліцензії);

3) неправильне оформлення та відсутність документів (використання прострочених документів і відсутність оформлених відповідно до чинного законодавства документів; безпідставне виправлення записів у документах; відсутність оригіналів або завірених відповідно до законодавства документів; наявність фіктивних документів);

4) помилки в розрахунках (неправильне обчислення податку на прибуток; невиплата дивідендів за привілейованими акціями; неправильне обчислення дивідендів; порушення нормативних документів);

5) порушення, пов'язані з укладанням колективного договору, оформленням змін чи доповнень до нього та його виконанням.

Аудит позик банків

Відповідно до П(С)БО № 11 «Зобов'язання» усі зобов'язання можна поділити на: довгострокові; поточні; забезпечення; непередбачені зобов'язання; доходи майбутніх періодів.

У свою чергу, до довгострокових зобов'язань належать:

– довгострокові кредити банків;

– інші довгострокові фінансові зобов'язання;

– відстрочені податкові зобов'язання;

– інші довгострокові зобов'язання.

Зобов'язання, на яке нараховуються відсотки та яке підлягає погашенню протягом дванадцяти місяців з дати балансу, слід розглядати як довгострокове зобов'язання, якщо первісний термін погашення був більше ніж дванадцять місяців та до затвердження фінансової звітності існує угода про переоформлення цього зобов'язання на довгострокове.

Довгострокові зобов'язання, на які нараховуються відсотки, відображаються у балансі за їх теперішньою вартістю. Визначення теперішньої вартості залежить від умов та виду зобов'язання.

До поточних зобов'язань включають:

– короткострокові кредити банків;

– поточну заборгованість за довгостроковими зобов'язаннями;

– короткострокові векселі видані;

– кредиторську заборгованість за товари, роботи, послуги;

– поточну заборгованість за розрахунками – з одержаних авансів, з бюджетом, з позабюджетних платежів, зі страхування, з оплати праці, з учасниками, із внутрішніх розрахунків;

– інші поточні зобов'язання.

Кредитявляє собою угоду між банком та позичальником, згідно з якою банк за винагороду надає кошти у розпорядження контрагента на умовах строковості та повернення.

Для обліку кредитів банків Планом рахунків передбачено рахунок 50 «Довгострокові позики»,який має такі субрахунки:

501 «Довгострокові кредити банків у національній валюті»;

502 «Довгострокові кредити банків в іноземній валюті»;

503 «Відстрочені довгострокові кредити банків у національній валюті»;

504 «Відстрочені довгострокові кредити банків в іноземній валюті»;

505 «Інші довгострокові позики в національній валюті»;

506 «Інші довгострокові позики в іноземній валюті»;

а також рахунок 60 «Короткострокові позики»,який має такі субрахунки:

601 «Короткострокові кредити банків у національній валюті»;

602 «Короткострокові кредити банків в іноземній валюті»;

603 «Відстрочені короткострокові кредити банків у національній валюті»;

604 «Відстрочені короткострокові кредити банків в іноземній валюті»;

605 «Прострочені позики в національній валюті»;

606 «Прострочені позики в іноземній валюті».

Мета аудиту позик банку відповідно до МСА 200 «Ціль і основні принципи аудиту фінансової звітності» полягає у висловленні аудитором незалежної професійної думки щодо правильності відображення у звітності підприємства інформації про заборгованість підприємства по отриманим позикам.

Виходячи з мети, основними завданнями аудиту позик банкує такі:

– контроль за дотриманням чинного законодавства щодо операцій з отриманням, використанням і поверненням банківських позик;

– реальність даного виду кредиторської заборгованості; наявність необхідних документів для оформлення кредитів, їх правильність, достовірність;

– дотримання встановлених вимог до оформлення договору застави при отриманні кредиту;

– правильність нарахування відсотків та їх віднесення на рахунки обліку витрат;

– використання одержаних кредитів за цільовим призначенням;

– своєчасність сплати нарахованих відсотків та суми кредиту;

– наявність і причини виникнення простроченої заборгованості підприємства за позиками банку;

– правильність відображення у бухгалтерському обліку операцій, пов'язаних з отриманням і використанням банківських кредитів, а також з їх поверненням.

Об'єктами аудиту є операції, пов'язані з отриманням, використанням і поверненням банківських кредитів.

Джерелами інформаціїаудиту позик банків є.

1) вимоги нормативних документів щодо операцій з отримання, використання та повернення позик банку;

2) наказ про облікову політику підприємства;

3) кредитні договори (угоди) та додатки до них, розрахунки величини застави, перелік об'єктів застави і т.д.;

4) первинні документи з обліку одержання, використання і повернення довгострокових і поточних кредитів банків;

5) облікові регістри по рахункам: 31 «Рахунки в банку»; 50 «Довгострокові позики»; 60 «Короткострокові позики» тощо;

6) Головна книга,

7) акти та довідки попередніх ревізій, аудиторські висновки, дані внутрішнього контролю та інша документація, що узагальнює результати контролю;

8) фінансова та статистична звітність (ф.1 «Баланс», ф.З «Звіт про рух грошових коштів», ф.5 «Примітки до річної фінансової звітності» тощо);

9) відповіді на запити аудитора;

10) результати, отримані в ході аудиторської перевірки тощо.

Дата добавления: 2016-04-02; просмотров: 1548;