Теневое предпринимательство в переходной экономике

Предпринимательская деятельность предполагает функционирование законов, регулирующих финансово-кредитную и валютную политику, инвестиции, налогообложение, структурную перестройку экономики, становление и развитие инфраструктуры рынка (биржи, коммерческие банки, страховые компании, аудиторские фирмы и др.). Независимо от организационно-правовой формы предприятия при оценке перспектив развития предпринимательства следует придерживаться критериев, выработанных мировой практикой бизнеса.

При организации предпринимательской деятельности люди сталкиваются с большими трудностями при открытии счетов в банке. Бюрократический аппарат поставил много преград, преодолеть которые, не вступая в криминальные экономические от-

ношения, не под силу многим предпринимателям. К этому добавляют бюрократический рэкет в процессе контроля за финансово-хозяйственной деятельностью хозяйствующих субъектов. Предпринимателям стало сложно решать многие хозяйственные вопросы, они вынуждены войти в криминальные отношения с коррумпированными чиновниками и с уголовными элементами.

Отрицательное отношение общества к доходам от теневой экономической деятельности требует усиления влияния государства на обеспечение законности и безопасности в сфере экономики.

Теневое предпринимательствозатрагивает практически все общественные производственные структуры, всю систему экономических отношений, все фазы воспроизводства. Сюда относятся не контролируемое обществом производство, распределение, обмен и потребление экономических благ и услуг; скрываемые от органов государственного управления социально-экономические отношения между физическими и юридическими лицами по использованию государственной и негосударственной собственности в корыстных личных и групповых интересах. Теневое предпринимательство несет в себе негативные и преступные начала, в то же время это и определенная совокупность общественных производственных отношений, т.е. теневая экономика.

Незаконное предпринимательство — преступление в сфере экономической деятельности. С объективной стороны, это осуществление предпринимательской деятельности без регистрации, без специального разрешения (лицензии) или с нарушениями условий лицензирования.

Теневое предпринимательство двояко воздействует на экономику: не приемлет законов цивилизованного рынка и в этом понимании становится мощным тормозом на пути его развития; дельцы теневого бизнеса заставляют общество быстрее переходить на рыночные отношения.

Каждый из рассмотренных типов теневой экономики рожден определенными нуждами теневой предпринимательской деятельности, направленной на извлечение и присвоение сокрытой от общества прибыли. Прибыль от теневого бизнеса превращается в доходы предпринимательской деятельности и коррум-

пированных чиновников, дельцов уголовных структур, что наносит значительный экономический ущерб государству, бюджету и негативно воздействует на социальные отношения людей, подрывая моральные и нравственные устои общества.

Сегодня ни одно решение в предпринимательской деятельности, ни одна хозяйственная сделка практически не обходятся без мзды. Взяточничество стало распространенным явлением в экономических отношениях по вертикали. Приобрел широкие масштабы бюрократический, чиновничий рэкет, изменилась структура взяткодателей и ее получателей. По горизонтали появился и распространился уголовный рэкет как форма реализации теневого экономического предпринимательства, обмена материально-денежного содержания на своеобразную эквивалентную услугу (охрану от конкурентов, других рэкетиров, сохранение и завоевание экономиче-ского пространства, выжимание долгов и многое другое).

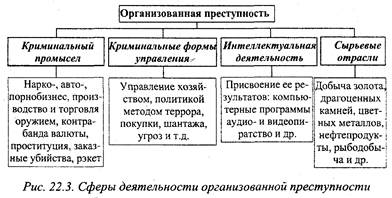

Организованная преступность активно действуют в различ-. ных отраслях экономики, внедрилась в различные сферы общественной жизни (рис. 22.3).

Изменилась структура хищений государственной и негосударственной собственности. Традиционные формы этого правонарушения расширились за счет новых, прежде всего связанных с разгосударствлением и приватизацией форм собственности. Чиновничья номенклатурная приватизация поз-

волила растащить государственную собственность представителям номенклатуры, теневым капиталистам, директорскому корпусу и криминальным структурам через различные формы акционирования и выкупа.

Меняется структура теневых видов предпринимательства. Расширяется наркобизнес, медленно легализуются азартные игры, усиливается сутенерство и т.д.

Формы криминального предпринимательства начинают занимать одно из ведущих мест в структуре -теневой экономики. Все больше отраслей и производств уходят в тень, осуществляя экономическую деятельность вне контроля со стороны государства, не вступая в экономические отношения как субъекты хозяйствования.

Возникновение новых хозяйственных структур основывается на подпольных капиталах, отмываемых через законные экономические структуры. Неформальные экономические отношения между фирмой, предприятием, предпринимателем, с одной стороны, и банком — с другой, зачастую превращаются в криминальные.

Самыми широкораспространенными формами теневых криминальных экономических отношений стали сокрытие предпринимательской деятельности и доходов от нее, неуплата налогов. Представленные законодательством возможности легализации многих видов теневого бизнеса не получили распространения, т.к. лишали возможности получения сверхдоходов. И подобное положение сохранится, пока будет существовать жесткий пресс налогообложения.

Легализация теневого бизнеса для предпринимателей с криминальной установкой и уголовным прошлым практически невозможна. Правила криминального экономического поведения субъектов хозяйствования распространяются и на законопослушных предпринимателей, вынужденных вести свою деятельность в соответствии с криминальными нормами. Здесь нужны иные формы воздействия, прежде всего экономические, точнее, экономико-правовые.

Таким образом, теневой бизнес стал тем стержнем, на котором сформировались современная криминальная структура

(уголовная преступность) и коррумпированные государственные чиновники. Теневой финансовый капитал с его мощной ресурсной базой подчинил себе уголовный элемент и привлек на свою сторону значительные силы бюрократического аппарата, создав сплоченные организованные преступные группы. Сращивание этих сил создало в обществе такую систему специфических криминальных экономических отношений, которые стали способны определять и регулировать значительную часть общественных процессов в стране.

22.3. Экономико-правовое содержание налоговых правонарушений

Налоговое правонарушение — противоправное, виновное действие или бездействие, которое нарушает права и законные интересы участников налоговых отношений и за которое установлена юридическая ответственность.

К налоговым относятся правонарушения, касающиеся налоговой системы непосредственно.

Можно выделить несколько групп налоговых правонарушений:

1) правонарушения против системы налогов;

2) правонарушения против прав и свобод налогоплательщиков;

3) правонарушения против использования доходной части бюджетов;

4) правонарушения против системы гарантий выполнения обязанностей налогоплательщиков;

5) правонарушения против контрольных функций налоговых органов; .

6) правонарушения против порядка ведения бухгалтерского учета, составления бухгалтерской и налоговой отчетности;

7) правонарушения против обязанностей по уплате налогов. Налоговые правонарушения в последнее время выходят на

одно из первых мест среди различных видов экономических правонарушений.

Причины, вызвавшие резкий рост налоговой преступности:

1) налоговые нарушения трудно обнаруживаются;

2) за совершение налогового правонарушения виновного трудно привлечь к ответственности.

Теневой бизнес, если его отделить от незаконной по своему характеру деятельности, подразумевает умысел на сокрытие от уплаты налоговых, таможенных и других платежей.

Существуют различные способы уклонения от уплаты налогов и таможенных платежей:

1) сокращение субъектов налогообложения (ведение финансово-хозяйственной деятельности без необходимой регистрации, постановки на учет в Государственной налоговой инспекции или лицензирования, в т.ч. с использованием подложных документов и документов фиктивных фирм, неотражение финансово-хозяйственных сделок в бухучете, уничтожение бухгалтерских документов после совершения сделки, ведение финансово-хозяйственной деятельности через счета других организаций или структурных подразделений без проводки по своим бухгалтерским счетам и др.);

2) занижение объектов налогообложения (внесение в бухгалтерские документы искаженных данных, отнесение части выручки на ненадлежащие бухгалтерские счета, создание неучтенных излишков продукции путем необоснованного списания и др.);

3) сокращение средств от уплаты налогов при начичии недоимки или с целью неуплаты текущих налогов (создание дебиторской задолженности, отпуск товаров без предоплаты, в т.ч. на реализацию, с намерением не возвращать выручку на счета предприятия и др.);

4) неуправляемое использование льгот (ведение основного вида деятельности под видом льготного, включение в штат неработающих пенсионеров, инвалидов и др.);

5) занижение налога на прибыль (неравномерное отнесение расходов на финансовые результаты предприятия, искусственное увеличение фонда заработной платы за счет завышенной численности работников, завышение внереализационных расходов и др.);

6) уклонение от уплаты акцизов (внесение в технологию производства подакцизной продукции незначительного изменения с целью вывода ее из-под налогообложения, но фактического использования в том же порядке);

7) уклонение от уплаты или занижение НДС (неначисление НДС по взаиморасчетам и бартеру, завышение в налоговых декларациях сумм НДС, подлежащих возмещению из бюджета, и др.);

8) уклонение от уплаты подоходного налога (получение круп

ной материальной помощи, персонального вознаграждения

или безвозвратной ссуды, непредставление или искажение

данных в декларации о совокупном годовом доходе и др.).

Сокрытие операций от контроля со стороны налоговых ор

ганов может происходить путем маскировки этих операций

под видом другой деятельности, для которой представлены

льготы или которая регулируется иным законодательством.

В таком случае учитывается совсем не та операция, которая

имела место на самом деле.

Юридический состав налогового правонарушения включает в себя следующие элементы: объективную сторону правонарушения, объект, субъективную сторону правонарушения, субъект. Юридическим составом охватывается еще один компонент — юридическая ответственность в виде санкций (неблагоприятных последствий) за совершение правонарушений.

Объективную сторону правонарушения образует противоправное деяние, которое может выражаться в виде действия (например, ведение учета объекта налогообложения с нарушением установленного порядка, повлекшее за собой сокрытие доходов за проверяемый период) или в виде бездействия (например, непредставление в налоговый орган документов, необходимых для исчисления, а также для уплаты налогов).

Объектом налогового правонарушения являются налоговые правоотношения, на которые посягает правонарушитель, т.е. «общественные отношения, возникающие в процессе установления и взимания налогов, пошлин, сборов и других обязательных платежей, объединенных в единую налоговую систему РФ, и урегулированные нормами налогового права...». При

налоговом правонарушении не исполняются или не надлежащим образом исполняются обязанности, нарушаются права участников налоговых отношений, которые (обязанности и права) и составляют основное содержание налогового правоотношения.

Субъективная сторона налогового правонарушения выражается в виновности. Применительно к конкретному правонарушению предусматривается умысел либо неосторожная форма вины.

Субъектами налоговых правонарушений могут быть налогоплательщики, третьи лица, налоговые органы.

Согласно ст. 106 Налогового кодекса (НК) РФ налоговым правонарушением признается виновно совершенное налогоплательщиком противоправное деяние, за которое установлена ответственность.

Законодатель выделяет следующие признаки налоговых правонарушений:

1) виновность (умысел и неосторожность);

2) противоправность (нарушение законодательства о налогах и сборах) деяния (действия и ^бездействия);

3) его наказуемость (НК РФ установлена ответственность). Только наличие всех перечисленных признаков позволяет

квалифицировать деяние как правонарушение, что является основанием для привлечения его субъекта к установленной Кодексом ответственности.

По мнению законодателя, уголовно наказуемым следует признать не любое уклонение от уплаты налогов, а только такое, которое причиняет существенный ущерб бюджетной системе государства.

Налоговые правонарушения могут совершаться умышленно и по неосторожности. Деяния же, входящие в число налоговых преступлений, являются только умышленными. Именно поэтому, руководствуясь соображениями социально-экономического характера, законодатель установил уголовную ответственность за уклонение от уплаты налогов с организаций.

Налоговым преступлением является виновное, общественно опасное, противоправное деяние, посягающее на установленный порядок налогообложения и выражающееся в действии или бездействии, направленном на оставление в собственности виновных или третьих лиц неуплаченных денежных средств, в ре-

зультате чего бюджетной системе Российской Федерации причиняется существенный ущерб.

Уклонение от уплаты налогов с организаций может быть совершено включением в бухгалтерские документы заведомо искаженных данных о расходах или доходах, а также иным способом. Первый из названных способов—это действие, заклю-чающиееся во внесении в бухгалтерские документы сведений, которые не соответствуют действительности, сознательно уменьшают размер доходов или увеличивают размер расходов.

Соответствующие данные искажаются составлением фиктивных документов (квитанций, чеков и т.д.) при их реальном отсутствии, искажением фактических показателей, связанных с доходами.

Решая вопрос о наличии заведомых искажений в бухгалтерских документах, следует установить факты не только неподтверждения первичной документацией изложенных в них сведений, но и соответствия этой информации реальным расходам и доходам. По действующему законодательству внесение ложных сведений в документы, не являющиеся бухгалтерскими, состава преступлений не образует.

Иные способы уклонения от уплаты налогов:

1) непостановка на налоговый учет;

2) занижение числа работников;

3) незаконное использование предоставленных законодательными актами льгот;

4) фальсификация данных о работающих инвалидах и т.д.

Не следует рассматривать в качестве доказательства намерения уклониться от уплаты налогов наличие в представленных налоговым органам бухгалтерских документах неточностей, описок, исправлений, арифметических ошибок, допущенных вследствие невнимательности, небрежности, легкомыслия, которые привлекли необоснованное уменьшение налоговых платежей и иных сборов. В этом случае имеют место налоговые ошибки, и они должны преследоваться в административном или дисциплинарном порядке.

Наиболее криминализованными на настоящий момент являются налоги на прибыль, на добавленную стоимость и акцизы. Данное обстоятельство объясняется довольно просто: по

своей совокупности эти налоги приносят в бюджет около 60% денежных средств от общей суммы налоговых поступлений.

Наиболее распространенные способы уклонения от уплаты НДС:

1) неотражение по счету реализации сумм выручки от продажи товаров, выполнения работ и оказания услуг по основной деятельности, включая суммы арендной платы и прочие обороты по реализации;

2) занижение объема (стоимости) реализованной продукции;

3) отпуск собственной продукции, материальных ресурсов, основных фондов с применением натуральной формы расчетов по договоренности, по бартерным скидкам, в порядке оплаты труда, безвозмездной передачи;

4) искажение отчетных данных при определении расходов на оплату труда;

5) фиктивный экспорт;

6) заключение фиктивных договоров о совместной деятельности и т.д.

В целях уклонения от уплаты акцизов используются:

1) вывоз товаров на временное хранение и переработку сырья за границу с последующей реализацией;

2) ложные экспортные операции;

3) занижение контрактных цен по сравнению с фактическими на импортные товары и услуги;

4) провоз товаров с использованием похищенных акцизных марок на вино-водочные изделия;

5) организация подпольных цехов по производству спиртных напитков и т.д.

Наиболее распространенные способы сокрытия прибыли и доходов:

• невнесение в бухгалтерский учет предприятия данных о полученных суммах дохода;

• занижение показателей от реализации продукции;

• завышение себестоимости реализованной продукции (работ, услуг) за счет неполноты и неправильности отражения в учете фактических затрат на ее производство и реализацию;

4) неправильное или несвоевременное отнесение на себестоимость расходов будущих периодов;

5) уклонение от уплаты налогов на прибыль с помощью офшорных компаний и т.д.

Перечень способов уклонений от налогообложения, конечно же, неполный. Их, по мнению одних специалистов, насчитывается около 60, по оценкам других — более 100.

Краткие выводы

1. Теневая экономика — незаконная, нелегальная, неформальная, криминальная экономическая деятельность, основанная на государственной, муниципальной, частой собственности с целью наживы отдельных лиц или группы лиц.

2. В современной экономике удельный вес теневой экономики в общемировом масштабе составляет 5-10% ВВП. По экспертным оценкам в России доля теневой экономики достигает 40-50%, а в отдельных отраслях хозяйства свыше 60% (торговля — 63%).

3. Теневое предпринимательство — инициативная, самостоятельная деятельность не контролируемых обществом экономических структур с целью получения личного или коллективного сверхдохода (сверхприбыли).

4. Налоговые нарушения в последнее время выходят на одно из первых мест среди различных видов экономических нарушений.

5. Основные причины налоговых преступлений: а) трудность обнаружения;

6) трудности при привлечении к ответственности виновного за

совершенное преступление.,

\

Экономический тренинг

/Д Ключевые термины

Теневая экономика, неконтролируемая экономика, нелегальная экономика, незаконная экономика, криминальная экономика, черная экономика, неформальная экономика, скрытая (фиктивная) экономика, подпольная экономика, контрабанда, преступление, взятка, злоупотребление, хищение, вымогательство (рэкет), грабежи, разбои, кража, наркобизнес, азартные игры, теневое предпринимательство, организованная преступность, криминальный промысел, налоговые правонарушения, объективные стороны правонарушения, объект налогового правонарушения, субъективная сторона правонарушения, субъект налогового правонарушения.

<^>

х/ Контрольные вопросы и задание

1. Какова сущность теневой экономики и какие ее виды вы знаете?

2. Что значит черная экономика? В какие отрасли народного хозяйства она проникает?

3. Какие источники теневой экономики вам известны?

4. Что означает теневое предпринимательство? Какое воздействие оно оказывает на экономику страны в целом?

5. Какова сфера деятельности организованной преступности?

6. Что означает налоговое правонарушение и какова его сущность?

7. Каковы способы уклонения от налогов?

Задание. Составьте экономический кроссворд, используя следующие термины: экономика, коррупция, лоббирование, предпринимательство, преступление, злоупотребление, хищение, наркобизнес, грабежи, разбои, кража, вымогательство, бизнес, убийство, террор, подкуп, шантаж, угроза, видеопиратство.

Тесты

Выберите правильный ответ.

1. Конечной целью криминального производства является:

а) получение максимального дохода;

б) удовлетворение потребности людей;

в) производство материальных и духовных благ;

г) ни одно из вышеперечисленных.

Кроссворд

По горизонтали. 1.Ставки налогов, устанавливаемые в абсолютной сумме на единицу объекта налогообложения независимо от размера дохода. 2. Превышение доходной части бюджета над его расходной частью. 3. Система экономических отношений, связанных с образованием, распределением и ис-

пользованием фондов денежных средств. 4. Одна из функций финансов. 5. Товар, выполняющий роль всеобщего эквивалента стоимости.

пользованием фондов денежных средств. 4. Одна из функций финансов. 5. Товар, выполняющий роль всеобщего эквивалента стоимости.

По вертикали. 6.Один из субъектов финансовых отношений. 7. Ставки налогов, предполагающие снижение их величины по мере роста дохода. 8. Налог, включаемый в цену товара или тариф на услугу и оплачиваемый покупателем при покупке товара (услуги). 9. Превышение расходной части бюджета над его доходной частью. 10. Обязательные сборы с юридических и физических лиц, проводимые государством на основе государственного законодательства.

ЛИТЕРАТУРА

Нормативная литература

1. Конституция Российской Федерации. М.: Юридическая литература, 1995.

2. Гражданский кодекс Российской Федерации. Ч. 1—2. М.:ИНФРА-М —НОРМА, 1997.

3. Налоговый кодекс Российской Федерации. Ч. 1-2. М.: ИКФ «ЭКСМОС», 2002.

4. Трудовой кодекс Российской Федерации. Ростов-на-

Дону: Феникс, 2001.

5. Закон «Об акционерных обществах» № 208-ФЗ от 26 декабря 1995 г.

6. Закон «О банках и банковской деятельности» № 395-ФЗ от 2 декабря 1990 г.

7. Закон «Об инвестиционной деятельности в РСФСР»

№ 1488-1 от 25 июля 1991 г.

8. Закон «Об обществах с ограниченной ответственностью» № 14-ФЗ от 8 февраля 1998 г.

9. Закон «Об общественных объединениях» № 82-ФЗ от 19 мая 1995 г.

10. Закон «О валютном регулировании и валютном контроле» № 3615-1 от 9 октября 1992 г.

11. Закон «О государственной поддержке малого предпринимательства в Российской Федерации» № 88-ФЗ от 14 июня 1995 г.

12. Закон «О естественных монополиях» N° 147-ФЗ от

17 августа 1995 г.

13. Закон «О защите прав потребителей» № 2300-1 от 7 февраля 1992 г.

14. Закон «О конкуренции и ограничении монополистической деятельности на товарных рынках» № 948-1 от 22 марта 1991 г.

15. Закон «О некоммерческих организациях» № 7-ФЗ от 12 января 1996 г.

16. Закон «О несостоятельности (банкротстве)» № 6-ФЗ от 8 января 1998 г.

17. Закон «О приватизации государственного имущества

и об основах приватизации муниципального имущества в Рос

сийской Федерации» № 123-ФЗ от 21 июля 1997 г.

18.Закон «О производственных кооперативах» № 41-ФЗ от 8 мая 1996 г.

19. Закон «О рынке ценных бумаг» № 39-ФЗ от 22 апреля 1996 г.

20. Закон «О товарных биржах и биржевой торговле»

№ 2383-ФЗ от 20 февраля 1992 г.

Учебно-методическая литература

21. Баликоев В.З. Общая экономическая теория: Учебное пособие. Новосибирск: ТОО «ЮКЭА», НПК «Модус», 1996.

22. Бартенев С.А. Экономические теории и школы (история и современность): Курс лекций. М.: БЕК, 1996.

23. Бетге Й. Балансоведение Пер. с нем. Под ред. В.Д. Новодворской). М.: Бухгалтерский учет, 2000.

24. Большой юридический словарь. М.: ИНФРА-М, 1998.

25. Борисов Е.Ф. Основы экономики: Учебник для студентов средних специальных учебных заведений. М.: Юристъ, 1998.

26. Борисов Е.Ф. Экономическая теория: вопросы-ответы. Ключевые понятия. Логика курса: Учебное пособие. М.: Юридическая фирма «КОНТРАКТ», «ИНФРА-М», 2000.

27. Борисов Е.Ф. Экономическая теория: Учебник. М.:

Юристъ, 2001.

28. Вводный курс по экономической теории: Учебник для лицеев / Под ред. Г.П. Журавлевой. М.: ИНФРА-М, 1997.

29. Воложенкин Б.В. Экономические преступления. СПб.: Юридический центр-Пресс, 1999.

30. Верин В.П. Преступления в сфере экономики: Учебно-практическое пособие. Изд. 2-е, доп. М.: Дело, 2001.

31. Герчикова ИМ. Международные экономические организации: регулирование мирохозяйственных связей и предпринимательской деятельности: Учебное пособие. М.: Консалтбанкир, 2001.

32. Гусъкова М.Ф., Стерликов В.Ф., Стерликов Ф.Ф. Экономика: 100 ответов: Учебное пособие. М.: ВЛАДОС, 1999.

33. Дайджест экономической теории: Учебное пособие / Под ред. В.М. Соколинского. М.: Аналитика-Пресс, 1998.

ЪА.Долан Э.Дж., ЛиндсейД. Микроэкономика / Пер. с англ. В. Лукашевича и др.; под ред. Б. Лисовика и В. Лукашевича. СПб.: Санкт-Петербург оркестр, 1994.

35. Ефимова Е.Г. Экономика для юристов: Учебник. М.: Флин

та; Московский психолого-социальный институт, 1999.

36. Забоя А.А., Петруня Ю.Е. Основы экономической тео

рии: Учебное пособие. М.: Рыбари, 2000.

37. Иохин В.Я. Экономическая теория: Учебник. М.:

Юристъ, 2000.

38. История экономических учений: Учебник для эконом, спец. вузов / М.Н. Рындина, Е.Г. Василевский, В.В. Голосов и др. М.: Высшая школа, 1983. 559 с.

39. Казаков А.П., Карчевский П.А. Реферат-дайджест учебника Макконнелла К., Брю С. Экономикс: принципы, проблемы и политика. В 2 т. Пер. с англ. Изд. 11-е. М.: Республика, 1992; М.: Менеджер, 1993.

40. Камаев В.Д. и др. Практическое пособие к семинарским занятиям по экономической теории. М.: ВЛАДОС, 1998.

41. Камаев В.Д. и др. Экономическая теория: Учебник. М.: ВЛАДОС, 1998.

42. Козырев В.М. Основы современной экономики: Учебник. М.: Финансы и статистика, 1998.

43. Короткое А.П. Преступление в сфере экономической деятельности как угроза экономической безопасности в России: Научно-практическое издание. М.: ПРИОР, 2002.

44. Куликов Л.М. Основы экономической теории: Учебное пособие. М.: Финансы и статистика, 2001.

45. Курс экономики: Учебник / Под ред. Б.А. Райзберга. М.: ИНФРА-М, 2000. Изд. 3-е доп. С. 716.

46. Курс экономической теории. Общие основы экономи-че-ской теории, микроэкономика, макроэкономика, переходная экономика: Учебное пособие / ред. А.В. Сидорович. М.:МГУДИС.

47. Курс экономической теории: Учебник, изд. 4-е перераб. и доп. Киров: АСА, 2000.

Дата добавления: 2016-03-27; просмотров: 1443;