Виды налогов и сборов в России

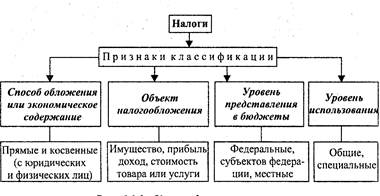

Взависимости от экономического содержания налогов, объекта налогообложения, уровня представления и использования налоги можно классифицировать в следующие группы (рис. 16.3).

По способу обложения, или по экономическому содержанию, налоги делятся на:

1) прямые. Уплачиваются непосредственно хозяйствующими субъектами и прямо пропорциональны платежеспособности (подоходный налог с физических лиц, налог на землю, налог на прибыль). Прямые налоги взимаются непосредственно в фиксированной сумме с дохода или с имущества налогоплательщика, так что он ощущает их в виде недополучения дохода. К прямым налогам относятся подоходный налог с физических лиц, налог на прибыль корпораций, имущественные, земельные налоги и др.;

2) косвенные. При этом субъект налога и его носитель не совпадают. Косвенные налоги взимаются через надбавку к цене или тарифу и являются налогами на потребителей товара, работы, услуги. Так, например, акцизы на табачные и алкогольные товары уплачиваются производителем, который включает их в цену реализации. Соответственно, покупатель этих товаров и становится фактическим плательщиком налога. К косвенным налогам относятся НДС, акцизы, таможенные пошлины, монопольный налог. Косвенные налоги изымаются иным, менее заметным образом посредством введения государственных надбавок к ценам на товары и услуги, уплачиваемых покупателем и поступающих в государственный бюджет.

По уровням представления в бюджеты налоги и сборы в России подразделяются на:

1)федеральные налоги и сборы. Перечисляются в общественный бюджет, устанавливаются Налоговым кодексом РФ и обязательны к уплате на всей территории Российской Федерации;

2) налоги и сборы субъектов Российской Федерации — устанавливаются Налоговым кодексом РФ, республиканскими законодательными актами и обязательны к уплате на территории соответствующих субъектов РФ;

3) местные налоги и сборы. Поступают в местный бюджет, устанавливаются Налоговым кодексом РФ и нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территориях соответствующих муниципальных образований.

В зависимости от направления использования налоги бывают общими и специальными:

1)общие налоги поступают в бюджет государства на финансирование общегосударственных мероприятий;

2) специальные налоги имеют строго определенное назначение (например налоги, на реализацию ГСМ поступают в дорожные фонды и предназначены для строительства и текущего ремонта дорог).

В соответствии с Налоговым кодексом РФ утверждены три группы налогов и сборов: федерального уровня, регионального (субъекта Федерации) и местного.

К федеральным налогам и сборам относятся: I) НДС (налог на добавленную стоимость); 1) акциз на отдельные виды товаров (услуг) и отдельные виды

минерального сырья; I) налог на прибыль (доход) организаций; 4) налоги на доход от капитала; 3) подоходный налог с физических лиц;

6) взносы в государственные социальные внебюджетные фонды;

7) государственная политика;

К) таможенные пошлины и таможенные сборы;

9) налоги на пользование недрами;

10) налоги на воспроизводство минерально-сырьевой базы;

11) лесной налог;

12) экологический налог и др.

К региональным (субъектов Федерации) налогам и сборам относятся:

1) налоги на имущество организаций;

2) налоги на недвижимость;

3) дорожный налог;

4) транспортный налог;

5) налог с продаж;

6) налоги на игровой бизнес;

7) региональные лицензионные сборы и др. Местные налоги и сборы:

1) земельный налог;

2) налог на имущество с физических лиц;

3) налог на рекламу;

4) налог на наследование и дарение;

5) местные лицензионные сборы и др.

Основу налоговой системы РФ составляют налог на прибыль, НДС, акцизы и таможенные сборы, налог на имущество предприятий и организаций, подоходный налог с физических лиц, плата за землю, обязательные платежи во внебюджетные фонды.

Налоговая политика— составная часть финансовой политики; система правовых норм и организационно-экономических мероприятий регулирующего характера, принятых и осуществляемых органами государственной власти (на федеральном и региональном уровнях) и органами местного самоуправления в сфере налоговых отношений с организациями и физическими лицами.

Основные цели налоговой политики: 1) обеспечить полноценное формирование доходов бюджетной сферы РФ, необходимых для финансирования деятельности органов государственной власти и местного самоуправления по осуществлению соответствующих функций и полномочий;

2) содействовать устойчивому развитию экономики, приоритетных отраслей и видов деятельности отдельных территорий, малого предпринимательства;

3) обеспечить социальную справедливость при налогообложении доходов физических лиц.

Становление новой для России налоговой системы (введена в 1992 г.) проходило в жестких условиях политических, экономических и структурных преобразований. Изменения налоговой системы предусмотрены в Налоговом кодексе и направлены на решение задач создания рациональной налоговой системы, обеспечивающей сбалансированность общегосударственных и частных интересов, содействующей развитию предпринимательства, активизации инвестиционной деятельности и наращиванию национального богатства России, благосостоянию ее граждан, уменьшению числа налогов и снижению общего налогового бремени.

Краткие выводы

1. Главным средством перераспределения ВВП служат бюджет и налоги.

2. Государственный бюджет — это система доходов и расходов правительства. Основной источник доходов — налоги, обязательные платежи физических и юридических лиц.

3. Государственный бюджет — система бюджетов, включающая федеральный бюджет, бюджеты субъектов Федерации и местные бюджеты.

4. Дефицит государственного бюджета — это превышение расходов государства над егодоходами. Высокий уровень бюджетного дефицита приводит к инфляционным процессам в экономике.

5. Налоги — это обязательные платежи домашних хозяйств, предприятий и граждан в бюджет государства. Источниками налогов могут быть различные формы дохода (заработная плата, прибыль, доход и т.д).

6. Федеральные налоги и сборы действуют на территории всей страны, налоги и сборы субъектов РФ — на территории

9*

соответствующих субъектов РФ, местные налоги и сборы — на территории муниципальных образований.

7. Налоговые сборы должны быть умеренными, ибо высокие налоговые ставки могут снизить экономическую активность хозяйствующих субъектов.

8. Бюджетно-налоговая политика может быть направлена на стимулирование хозяйственной жизни или ее ограничение и осуществляется через государственные расходы и сбор налогов.

Экономический тренинг

Ключевые термины и понятия/;\

Финансы, финансовая система, денежные средства, финансы государства, финансы предприятия (организации), финансы населения, финансы коммерческих организаций, финансы некоммерческих организаций, государственный бюджет, внебюджетные фонды, бюджетный дефицит, профицит бюджета, налоги, принципы налогообложения, прямые налоги, косвенные налоги, федеральные налоги и сборы, налоги и сборы субъектов Федерации, местные налоги, 11ДС, налог на прибыль, акцизы, прогрессивный налог, регрессивный налог, предельная ставка налога, средняя ставка налога, кривая Лаффера, налоговая система, налоговый контроль.

Ч ' /

Контрольные вопросы и задания X/

1. Что вы понимаете под финансами и финансовой системой?

2. Что такое государственный бюджет?

3. Из каких статей состоят доходная и расходная части бюджета?

4. Объясните в чем отличие расходов Правительства

Российской Федерации от правительства местных органов

власти?

5. На каком принципе налогообложения строится прогрессивная налоговая шкала, которая сейчас используется в большинстве стран со смешанной экономикой?

6. Объясните, что означает понятие «уклонение от уплаты налогов». Будет ли использование такого уклонения преследоваться по закону в судебном порядке?

7. В связи с чем в 1990-е гг. происходил постепенный рост налогов на заработную плату?

8. Перечислите основные налоги в России согласно Налоговому кодексу РФ.

Задание. Составьте экономический кроссворд, используя следующие термины: финансы, средства, государство, население, организации, бюджет, доход, расход, фонды, дефицит, профицит, налоги, принципы, сборы, акциз, консолидация, реструктуризация.

Щ Тесты

Выберите правильный ответ.

1. Под финансами следует понимать:

а) денежные средства, находящиеся в обращении;

б) денежные средства, находящиеся на руках у населения и на

счетах предприятий в банке;

в) экономические отношения, связанные с движением денег

и товаров;

г) систему экономических отношений, связанных с образова

нием, перераспределением и расходованием фондов.

2. Какие из финансов являются основополагающими:

а) финансы хозяйственных субъектов;

б) финансы населения;

в) финансы государства;

г) финансы фирмы.

3. Бюджет как сводный финансовый план:

а) составляется и утверждается правительством страны;

б) составляется правительством, а рассматривается и утверж

дается законодательными органами страны;

в) составляется и утверждается законодательными органами

страны;

г) составляется и утверждается всеми ветвями исполнитель

ной власти.

4. Профицит бюджета— это:

л) превышение доходной части бюджета над расходной; 6) превышение расходной части бюджета над доходной; it) равенство доходной и расходной частей бюджета; г) ни одно из вышеперечисленного.

5. Под дефицитом бюджета следует понимать:

а) превышение доходной части бюджета над расходной;

б) превышение расходной части бюджета над доходной;

в) равенство доходной и расходной частей бюджета;

г) ни одно из вышеперечисленного.

6. Под налоговой системой понимают:

а) совокупность всех налогов, взимаемых с юридических

и физических лиц;

б) совокупность всех налогов, методы и принципы их построе

ния;

в) совокупность всех налогов, взимаемых в стране, и органов,

осуществляющих эти сборы;

г) совокупность мероприятий государства по организации

сбора и использованию налогов для осуществления своих

функций и задач.

7. При ставке подоходного налога свыше 50%:

а) резко увеличивается поступление в бюджет;

б) резко сокращается поступление в бюджет;

в) снижается поступление в бюджет и резко сокращается де

ловая активность фирм и населения;

г) бюджет почти не реагирует на эти изменения.

| Кроссворд |

По горизонтали. 1. Ставки налогов, устанавливаемые в абсолютной сумме на единицу объекта налогообложения, независимо от размеров дохода. 2. Превышение доходной части бюджета над его расходной частью 3. Система экономических отношений, связанных с образованием, распределением и использованием фондов денежных средств. 4. Одна из функций финансов. 5. Товар, выполняющий роль всеобщего эквивалента стоимости.

По вертикали. 6. Один из субъектов финансовых отношений. 7. Ставки налогов, предполагающие снижение их величины по мере роста дохода. 8. Налог, включаемый в цену товара или тариф на услуги и оплачиваемый покупателем при покупке товара (услуги). 9. Превышение расходной части бюджета над его доходной частью. 10. Обязательные сборы с юридических и физических лиц, проводимые государством на основе государственного законодательства.

Тема 17. Банковская система. Денежно-кредитная политика

17.1. Деньги и их функции. Денежная система и ее агрегаты. Денежный рынок

17.2. Денежно-кредитная политика. Кредит: сущность, принципы, функции и виды

17.3. Банки и их функции. Банковская система

Дата добавления: 2016-03-27; просмотров: 1156;