Денежная система и ее агрегаты. Денежный рынок

Деньги — особый товар, служащий единственным всеобщим эквивалентом; выражает стоимость всех товаров, является посредником в их обмене.

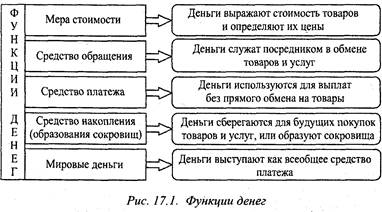

Сущность денег раскрывается в их функциях. Ученые-экономисты считают, что можно выделить пять функций денег (рис. 17.1).

Современные экономисты считают, что деньги выполняют три функции — деньги как мера стоимости, деньги как средство обращения и деньги как средство накопления.

Денежная система — это форма организации денежного обращения в стране (т.е. движение денег в наличной и безналичной формах), закрепленная национальным законодательством; включает следующие элементы — денежную единицу, масштаб цен, виды денег в стране и порядок их эмиссии, порядок обращения денег и платежей, а также государственный аппарат, осуществляющий регулирование денежного обращения.

Масштаб цен — весовое количество металла (золота и серебра), принятое в данной стране за денежную единицу и служащее для измерения цен всех товаров.

Денежная масса —- сумма наличных и безналичных денежных средств, а также других средств платежа. Количество денежной массы прямо пропорционально сумме цен товаров и обратно пропорционально скорости оборота денежной единицы.При этом учитываются система взаиморасчетов и взаимоплатежей, наличие кредитов, что в каждый данный момент увеличивает или уменьшает денежную массу.

Денежный агрегат — показатель количества денег или финансовых активов, классифицируемых как денежная масса (их ликвидность близка к единичной).

Центральный банк РФ ведет расчеты следующих денежных агрегатов (рис. 17.2).

1. М0— наличные деньги.

2. Mt-M0 плюс средства на расчетных, текущих и спе

циальных счетах предприятий и организаций, страховых ком- ,

паний, депозиты «до востребования» населения в Сбербанке

и других коммерческих банках.

3. M2-Mj плюс срочные вклады населения в Сбербанке.

4. М3-М2плюс сертификаты и облигации госзайма. Денежные агрегаты — это иерархическая система: каждый

последующий агрегат включает в свой состав предыдущий. Между собой денежные агрегаты различаются по составу де-

| М: + депозитные сертификаты + государственные ценные бумаги | |||

| М, + срочные депозиты населения в Сбербанке | |||

| М„ + средства на расчетных счетах юридических лиц + средства Госстраха + депозиты «до востребования» в Сбербанке + депозиты в коммерческих банках | |||

| Банкноты в обращении | Монеты в обращении | Остатки наличных денег в кассах предприятий и организаций | |

| Только наличные деньги в обращении | |||

| М, | м, | м, | м, |

Рис. 17.2. Структура основных денежных агрегатов

нежной массы и по уровню ликвидности. Самой высокой ликвидностью обладает денежный агрегат М0 (наличные деньги); ликвидность М ниже, чем М0, но выше, чем М2, поскольку вклады «до востребования» должны быть возвращены вкладчику по его заявлению, а срочные вклады могут использоваться банком по своему усмотрению в течение всего срока вклада и возвращаются вкладчику только по истечении этого срока.

На протяжении большей части XX в. (до 1990-х гг.) агрегат М, рассматривался как наиболее точный измеритель денежной массы. Однако в настоящее время с развитием кредитных отношений стала более очевидной зависимость ключевых параметров национальной экономики от агрегата М2. Он и рассматривается в настоящее время как важнейший объект денежно-кредитной политики, т.к. иллюстрирует склонность населения к сбережению, следовательно, его доверие банкам и государству в целом.

Денежная масса зависит от спроса на деньги и их предложения. Спрос на деньги — это количество денег, которое население желает иметь на руках (это так называемые денежные остатки, включающие в себя как наличные деньги, так и средства на текущих банковских счетах фирм и организаций). Главное влияние на спрос на деньги оказывают динамика физического объема продукции, а также цены. Важно также доверие к национальной денежной единице и к кредитной политике госу-

дарства. Предложение денег связано с достигнутым уровнем развития экономики,' номинальным объемом ВВП и возможностями его роста. Оно зависит также от кредитной политики Центрального банка, умелого управления и регулирования наличной денежной массой.

Совокупный спрос на деньги зависит от реального объема производства, уровня цен и нормы ссудного процента.

Денежный рынок — это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, цену денег.

Основные участники денежного рынка — фирмы, Правительство, Центральный и коммерческие банки. Объект купли-продажи — деньги, предоставляемые во временное пользование. Как на любом рынке, равновесие имеет место в точке пересечения кривых спроса и предложения (рис. 17.3).

Предложение денег^пределяется не их ценой, а регулируется государством исходя из общих целей макроэкономического развития, поэтому предложение денег совершенно неэластичное.

Равновесие означает равенство количества активов, которые хозяйственные агенты хотят иметь в виде денег, количеству денег, которое предлагается банковской системой, которое достигается при определенной процентной ставке (tE).

Если норма процента превышает уровень равновесия (t,), хозяйственные субъекты не захотят иметь то количество денег, которое предлагается банковской системой. Поскольку норма процента повысилась, стоимость ценных бумаг упала, следовательно, они стали более доходными, и хозяйствующие субъекты предпочитают неденежные активы денежным. Падение спроса на деньги понизит норму ссудного процента до равновесного уровня.

Когда же процентная ставка оказывается меньше равновесной (t2), уменьшается число желающих сокращать свои активы в ценных бумагах.

Равновесие, достигаемое на денежном рынке, может нарушаться под воздействием различного рода неценовых факторов.

Изменение ВНП влияет на величину реального дохода, следовательно, отражается на деловом спросе и на спросе на деньги в качестве средства сбережения.

Предъявляя спрос на деньги, хозяйственные субъекты учитывают их покупательную способность, которая измеряется количеством товаров, которое можно на них купить. Когда цены товаров повышаются, спрос на деньги повышается.

Изменение предложения денег (смещение кривой предложения) также ведет к изменению процентной ставки, что отражается на инвестиционном спросе, объеме производства и уровне занятости.

Таким образом, денежный и товарный рынки тесно связаны между собой.

Эти фундаментальные факторы формирования денежной массы продолжают действовать в современной экономике, хотя общее факторное поле за счет развития системы кредитных и долговых отношений, а также за счет постепенного выведения из оборота наличных денег существенно усложнилось.

17.2. Денежно-кредитная политика.

Кредит: сущность, функции и виды

Денежно-кредитная политика—целенаправленные действия государства (Центрального банка) по регулированию количества денег в обращении. При меньшей денежной массе сокращается совокупный спрос. За счет этого уменьшается инфляция спроса, но одновременно снижаются инвестиции в реальный сектор экономики, а это приводит к снижению темпов роста производства. Наоборот, при увеличении денежной массы возрастает спрос практически на все виды товаров и услуг, что при их недостатке ведет к появлению и развитию инфляционного спроса. Однако рост спроса ведет к увеличению предложения за счет расширения производства.

Для регулирования количества денег в обращении используются в основном три инструмента — ставка рефинансирования Центрального банка (официальный учетный процент), нормы обязательных резервов Банка РФ, скупка-продажа государственных ценных бумаг Центральным банком.

Повышение ставки рефинансирования, нормы обязательных

резервов коммерческих банков и увеличение продажи государ

ственных ценных бумаг имеют следствием сжатие денежной

массы. При снижении ставки рефинансирования, нормы обяза

тельных резервов и увеличении скупки государственных цен

ных бумаг происходит расширение денежной массы. |

Основные направления денежно-кредитной политики:

1) регулирование денежной массы с целью стимулирования экономического роста;

2) сглаживание колебаний экономической конъюнктуры на макроуровне;

3) корректировка цен, занятости;

4) обеспечение бесперебойного функционирования платежно-расчетной системы.

Исходной основой определения количества денег является сумма цен товаров. Учитывая, что каждая денежная единица совершает несколько оборотов в год, количество денег в обращении прямо пропорционально сумме цен товаров и обратно

пропорционально скорости оборота денежной единицы. С раз-питием кредита, системы взаимных расчетов и погашения взаимоплатежей совокупная стоимость товаров и услуг уменьшается на сумму цен товаров и услуг, проданных ранее, срок оплаты которых наступает в текущем году.

Кредит (от лат. creditum — «ссуда», «долг»; credere — «верить») — ссуда в денежной или товарной форме, предоставляемая заемщику на условиях возвратности, срочности, обеспеченности и платности. Основа кредита — появление нременно свободных денжных средств в процессе кругооборо-i а капитала (рис. 17.4).

Кредитование строится на определенных принципах:

1) выдача кредитов под материальное обеспечение. Гарантией может стать залог;

2) предоставление кредита на определенный срок. По срокам кредиты подразделяются на краткосрочные (до 1 года); среднесрочные (2-3 года), долгосрочные (до 10 лет);

3) возвратность. Полученный кредит в обязательном порядке должен быть возвращен кредитору. Отсрочка возвращения связана со штрафными санкциями;

4) платность кредита, заключающаяся в выплате процента за его пользование.

Кредит:

1) расширяет рамки общественного производства по сравнению с теми, которые устанавливаются наличным количеством имеющегося предложения денег;

2) выполняет перераспределительную функцию, превращая частные сбережения, прибыли предприятий, доходы государства в ссудный капитал, направляя их в прибыльные сферы экономики;

3) содействует экономии издержек обращения, росту безналичного денежного оборота (появляются кредитные карточки, депозитные сертификаты и др.);

4) способствует ускорению движения денежных потоков, концентрации и централизации капитала.

В современных условиях имеются многообразные формы кредита.

Коммерческий кредит предоставляется в товарной форме путем отсрочки платежей за проданные товары. Эта форма имеет ограниченное применение, поскольку не может, например, использоваться для выплаты заработной платы. Другой недостаток состоит в том, что он может быть предоставлен лишь отраслями, производящими средства производства, отраслям, потребляющим их, но не наоборот. Например, машиностроительное предприятие может продать ткацкие станки в кредит текстильному предприятию, но последнее не может предоставить коммерческий кредит первому. Ограниченность этой формы кредита преодолевается развитием банковского кредита.

Банковский кредит предоставляется финансово-кредитными учреждениями в виде денежных ссуд, которые подразделяются на краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет).

Потребительский кредит предоставляется частным лицам при покупке потребительских товаров длительного пользования. Реализуется или в форме продажи товара с отсрочкой платежей через различные магазины, или в форме предо-ставления банковской ссуды на потребительские цели. Получил широкое применение в экономически развитых странах мира.

Ипотечный кредит предоставляется в виде долгосрочных ссуд под залог недвижимости (земли, зданий). Используется, как правило, для обновления основных фондов в сель-ском хозяйстве, финансирования жилищного строительства.

Государственный кредит представляет собой систему кредитных отношений, в которой государство может выступать одновременно заемщиком и кредитором. Источником средств государственного кредита служат облигации государственных займов. Часто используется для покрытия дефицита (государственного бюджета. Международный кредит — форма движения ссудного капитала в сфере международных экономических отношений. Может предоставляться как в товарной, так и в денежной (валютной) формах. Кредиторами и заемщиками выступают банки, частные фирмы, государство, международные финансовые организации.

Кредит ломбардный — краткосрочный кредит под заклад легкореализуемого движимого имущества.

Кредит онкольный — отзываемый краткосрочный коммерческий кредит, который заемщик обязуется погасить по первому требованию кредитора. Обычно выдается под обеспечение ценными бумагами и товарами.

17.3. Банки и их функции. Банковская система Банки — это специализированные кредитно-финансовые учреждения, принимающие денезкные средства у вкладчиков и предоставляющие их заемщикам на условиях возвратности, срочности и платности в целях получения прибыли. Основные функции банков:

1) мобилизация (концентрация) временно свободных денежных

средств и их последующее распределение в форме кредита;

2) ведение денежных расчетов между экономическими субъектами;

3) превращение в капитал денежных сбережений населения и денежных доходов субъектов экономики. Банковская система — это совокупность действующих

в стране банков, кредитных учреждений и отдельных экономи-

ческих организаций, выполняющих банковские операции. В банковскую систему входят специализированные организации, обеспечивающие деятельность банков и кредитных учреждений (расчетно-кассовые и клиринговые центры, фирмы по аудиту банков, дилерские фирмы по работе с ценными бумагами банков, организаций, обеспечивающие банки оборудованием, информацией, кадрами).

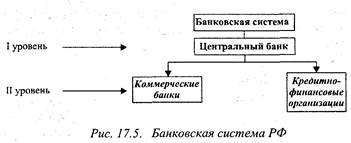

Сложившаяся банковская система имеет двухуровневую структуру:

1) верхний уровень — Центральный банк (ЦБ);

2) нижний уровень — коммерческие банки и кредитно-финансовые организации (рис. 17.5).

По функциональному назначению и характеру осуществляемых операций различают банки эмиссионные, коммерческие, специализированные (инвестиционные, сберегательные, ипотечные и др.).

Особое место в банковской системе принадлежит центральным банкам.

Под эмиссионным банком подразумевают Центральный банк страны. Он принадлежит государству. Ему предоставлено монопольное право на эмиссию банкнот (выпуск денег и ценных бумаг), он осуществляет обмен валюты. Он не ведет дел с отдельными предпринимателями, а действует через другие банки, предоставляет им кредит.

В большинстве стран центральный банк находится в собственности государства и подчиняется верховному органу госу-

дарственной власти или правительству. Центральный (эмиссионный) банк руководит всей кредитно-валютной системой страны, обладает исключительным эмиссионным правом и хранит золотовалютные резервы государства, контролирует, регулирует деятельность коммерческих банков и хранит их временно свободные резервные средства.

Основу всей кредитной системы составляют коммерческие банки.

Коммерческие банки—это универсальные банки, занимающиеся непосредственным кредитованием всех субъектов экономики, В т.ч. предпринимательства. Они предоставляют ссуды, осуществляют весь набор банковских операций, участвуют в организации акционерных обществ распространением ценных бумаг.

Коммерческие банки возникали и развивались по мере индустриализации. Первые коммерческие банки появились в XVIII-XIX вв., их клиентами являлись преимущественно владельцы предприятий.

Основные функции коммерческих банков:

1) мобилизация временно свободных денежных средств предприятий, организаций, населения и превращение их в капитал;

2) кредитование предприятий, государства, населения;

3) расчетно-кассовое обслуживание клиентов.

В настоящее время коммерческие банки — это универсальные кредитные учреждения, основной целью деятельности которых является получение прибыли. Они имеют широкую сеть филиалов, отделений и представительств, разветвленную внутреннюю функциональную структуру управления (отделы и службы, осуществляющие непосредственно операционную деятельность банка, обслуживающие операционные звенья, и также администрацию, отвечающую за вопросы банковского менеджмента).

Деятельность коммерческих банков на протяжении всего периода их существования регулировалась специальным финансовым законодательством, что, с одной стороны, ограничивало сферу деятельности, с другой — повышало их конкурентоспособность по сравнению с другими финансовыми институтами.

Специализированные банки выбирают для себя особые сферы деятельности. К ним относятся:

1) инвестиционные банки, занимающиеся финансированием и кредитованием капитальных вложений;

2) ипотечные банки, предоставляющие кредиты под залог недвижимости (земельных участков, домов, сооружений);

3) экспортно-импортные банки, осуществляющие кредитование внешней торговли;

4) сберегательные банки, концентрирующие сбережения насе

ления и передающие их в распоряжение предпринимателей.

По территориальному признаку банки делятся на респуб

ликанские, региональные, межрегиональные, местные, нацио

нальные, международные.

По способности формирования уставного капитала банки делятся на акционерные и паевые.

По степени независимости банки разделяют на самостоятельные, дочерние, сателлиты (полностью зависимые), уполномоченные (банки-агенты), филиальные.

По видам банковских операций различают:

1) депозитные банки — занимаются предоставлением депози

тов и краткосрочных ссуд в непродолжительное время (3-

6 месяцев);

2) инвестиционные банки — мобилизуют долгосрочный ссудный капитал и предоставляют его заемщикам в виде вложений в ценные бумаги; они занимаются размещением собственных и заемных средств в ценные бумаги;

3) ипотечные банки — специализированные банки, выдающие долгосрочные ссуды под залог недвижимости, аккумулирующие средства юридических и физических лиц путем выпуска ценных бумаг (акций и облигаций). Их особенность в том. что они обеспечиваются недвижимостью, внесенной в банк в качестве уставного капитала, и использованием недвижимости и земли как залога при кредитовании. Неуплата задолженности в срок влечет за собой потерю недвижимости;

4) сберегательные банки, совершающие сберегательные и доверительные операции.

Кроме того, созданы крупные международные банки.

Банк международных расчетов (БМР)— межгосударственный банк, совмещающий проведение чисто коммерческих операций для центральных банков с ролью организатора и участника международного валютного содружества. Создан в 1930 г. В числе учредителей БМР — центральные банки Бельгии, Великобритании, Германии, Италии и Франции, а также Японии и США. В течение 2 лет после учреждения БМР на его акции подписались 19 банков стран Европы. К началу 1980-х гг. центральным банкам принадлежало 3/4 капиталов БМР.

БМР — преимущественно европейская организация, под-ерживающая тесные связи с Федеральной резервной системой ФРС) США.

Согласно уставу БМР:

1) способствует сотрудничеству между центральными банками и обеспечивает дополнительные благоприятные условия международных финансовых операций;

2) действует в качестве доверенного лица при осуществлении международных финансовых операций.

Еще одна задача БМР — использование технического аппарата и опыта банка для различных международных финансовых соглашений.

Высшим органом БМР является собрание акционеров, созываемое ежегодно.

Международный валютный фонд (МВФ)— международная валютно-финансовая организация со статусом специализированного учреждения ООН, действующая с 1946 г. Россия — член МВФ с 1992 г. Штаб-квартира фонда — в Вашингтоне, отделения — в Париже и Женеве. Количество государств — членов МВФ— 182.

Официальные цели МВФ:

1) способствовать процессу сбалансированного роста международной торговли;

2) содействовать сбалансированности обменных курсов валют;

3)  оказывать помощь в создании многосторонней системы расчетов по текущим операциям между государствами-членами, а также устанавливать валютные ограничения, препятствующие росту мировой торговли;

оказывать помощь в создании многосторонней системы расчетов по текущим операциям между государствами-членами, а также устанавливать валютные ограничения, препятствующие росту мировой торговли;

4) предоставлять государствам-членам финансовые ресурсы. Международный банк реконструкции и развития

(МБРР)— межгосударственный инвестиционный институт; одна из крупнейших международных финансовых организаций. Учрежден одновременно с МВФ. МБРР — специализированное финансовое учреждение ООН со штаб-квартирой в Вашингтоне (США). Функционирует с 1946 г. Количество стран — членов Банка — 180. Членами МБРР могут быть только страны, вступившие в МВФ.

Официальные цели МБРР — содействие и помощь в реконструкции и развитии экономики стран — членов Банка путем предоставления им долгосрочных кредитов и гарантий.

Банковская система России — совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма. Включает в себя два уровня — Центральный банк Российской Федерации (Банк России) и кредитные организации.

Ключевое звено системы — Банк России. По действующему законодательству его уставный капитал и иное имущество составляет федеральная собственность, которой он владеет, пользуется и распоряжается. Однако государство отвечает по обязательствам Банка России, а Банк России -— по обязательствам государства. Банк России — юридическое лицо, с той лишь особенностью, что оно не имеет устава и не регистрируется в налоговых органах. Банк России — некоммерческая организация, получение прибыли не является целью его деятельности. Прибыль после направления ее в резервы и фонды перечисляется в доход федерального бюджета. Источники получения прибыли — процентные доходы по кредитам и депозитам, доходы от операций с ценными бумагами и драгоценными металлами, полученные дивиденды по паям и акциям и др.

Основные цели деятельности Банка России:

1) защита и обеспечение устойчивости рубля, в т.ч. его покупательной способности и курса по отношению к иностранным валютам;

2) развитие и укрепление банковской системы Российской Федерации;

3) обеспечение эффективного и бесперебойного функционирования системы расчетов.

Банк России имеет право эмитировать наличные деньги, изымая их из обращения, принимая решение о выпуске в обращение новых банкнот и монет. Разрабатывает и дает жизнь единой денежно-кредитной политике. Основные инструменты и методы:

1) процентные ставки по операциям Банка России;

2) нормативные обязательства резервов, депонируемых в Банке России (резервные требования);

3) операции на открытом рынке;

4) рефинансирование банков;

5) валютное регулирование;

6) установление ориентиров роста денежной массы. Непосредственно сам или через создаваемый при нем орган

осуществляет банковское регулирование и надзор, главными целями которых являются поддержание стабильной банковской системы, защита интересов вкладчиков и кредиторов.

Высшим органом Банка России является совет директоров — коллегиальный орган, определяющий основные направления его деятельности.

Что касается второго уровня банковской системы, т.е. кредитных организаций, то все они — коммерческие структуры со статусом юридического лица. Основным мотивом их деятельности является получение прибыли. На осуществление кредитных операций они должны получать специальное разрешение (лицензию) Банка России.

Кредитные организации образуются на основе различных форм собственности — частной, государственной, муниципальной, собственности общественных объединений и т.п.

Краткие выводы

1. Деньги — особый товар, служащий всеобщим эквивалентом. Они выполняют функции меры стоимости, средства обращения, накопления, сбережения и образования сокровищ, платежа.

2. Денежный оборот складывается из наличных и безналичных денег. Под наличными деньгами понимают монеты и банкноты; под безналичными — средства на безналичных счетах в банках, а также вклады в депозитные сертификаты и государственные ценные бумаги.

3. Кредит — это предоставление денежных средств во временное пользование и за определенную плату.

4. Кредит выполняет следующие функции — перераспределительную, экономии издержек обращения, ускорения концентрации и централизации капитала. В современных условиях кредит наряду с финансами используется как инструмент регулирования экономики.

5. Кредитная система включает, во-первых, совокупность кредитных отношений форм и методов кредитования и, во-вторых, совокупность финансово-кредитных институтов, которые подразделяются на центральные банки, коммерческие банки и специализированные финансово-кредитные учреждения (кредитные организации).

6. Банки выполняют роль финансовых посредников, основная функция которых состоит в аккумуляции временно свободных денежных средств и предоставлении их в кредит.

7. Центральный банк (ЦБ) не зависит от Правительства или какого-либо другого органа страны. Его клиенты — это ком мерческие банки и Правительство.

Экономический тренинг

Ключевые термины и понятия/.V

Банковская система, Центральный банк, коммерческие банки, специализированные финансово-кредитные институты, банковские операции, собственные банковские операции (банков), ипотечные банки, сберегательные банки, универсальные банки, денежно-кредитная политика, учетная (дисконтная) политика, кредит, кредитная система, коммерческий кредит, банковский кредит, вексель (простой), потребительский кредит, государственный кредит, международный кредит, кредитная система, финансово-кредитные институты, денежная система, денежные агрегаты, денежная масса, кредитные деньги, текущие депозиты, наличные деньги (монеты и банкноты), безналичные деньги, депозитный сертификат, денежный мультипликатор.

Контрольные вопросы и задания <V>

1. Чем занимаются коммерческие банки? Каковы их взаимоотношения с Центральным банком?

2. Что такое собственные средства?

3. Что такое кредит? Охарактеризуйте его основные формы и функции.

4. Что понимается под наличными и безналичными деньгами?

5. Из каких агрегатов состоит денежная масса?

6. Какой денежный агрегат наилучшим образом отражает функцию денег как средства обращения?

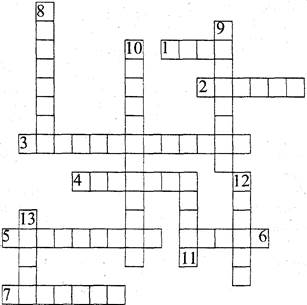

Задание. Составьте экономический кроссворд, используя следующие термины: деньги, эквивалент, банкнота, монета, чек, депозит, сертификат, агрегат, счет, кредит, ссуда, залог, нозвратность, платежность, банк, эмиссия.

ЯД Тесты

Выберите правильный ответ.

1. Общеэкономической причиной существования креди

та является:

1) наличие денежного обращения;

2) существование товарного производства;

3) функционирование банковской системы;

4) наличие товарно-денежных обращений.

2. Под кредитом следует понимать:

а) конкретную сумму денежных средств, предоставляемых в дол i,

б) систему экономических отношений, связанных с аккумуля

цией временно свободных экономических ресурсов и предо

ставлением их во временное пользование на условиях воч

вратности;

в) сумму средств, предоставляемую банками юридическим

и физическим лицам в денежной форме;

г) экономические отношения между государством и юриди

ческими и физическими лицами по предоставлению денеж

ных средств в долг.

3. Заемщиками в кредитных отношениях могутвысту

пать:

а) государство;

б) банки;

в) фирмы и частные лица;

г) все вышеперечисленные субъекты.

4. Правом эмиссии денег наделены:

а) центральные (национальные) банки;

б) коммерческие банки;

в) все банки, включая иностранные;

г) банки и небанковские финансовые институты.

5. В качестве депозитов могут выступать:

а)драгоценности;

б) товары;

в) деньги и ценные бумаги;

г) все вышеперечисленное.

Кроссворд

По горизонтали. 1.Учреждение, важнейшими функциями которого являются аккумуляция временно свободных денежных i редств и предоставление их в долг физическим и юридическим шцам на условиях возвратности, срочности и платности. 2. Долгосрочная аренда машин, оборудования, транспортных средств, сооружений производственного назначения, предусматривающая возможность их последующего выкупа. L Кредиты по срокам предоставления. 4. Средства клиента

в банке в форме вклада по соответствующему соглашению или договору. 5. Тип операций, совершаемых банками.

в банке в форме вклада по соответствующему соглашению или договору. 5. Тип операций, совершаемых банками.

6. Конкретная сумма средств, предоставляемая в долг.

7. Субъект кредитного отношения, получающий ссуду.

По вертикали. 8. Субъект кредитного отношения, предоставляющий средства во временное пользование. 9. Тип операций, совершаемый банками. 10. Кредит по срокам предоставления. 11. Процесс доверительного управления собственностью. 12. Система экономических отношений, связанных с аккумуляцией временно свободных экономических ресурсов и предоставлением их во временное пользование на условиях возвратности, срочности платности. 13. Чистый доход банка, определяемый как разница между процентами, полученными от продажи кредитных ресурсов, и процентами, уплаченными за привлеченные ресурсы.

Тема 18. Доходы населения и социальная политика

18.1. Доходы населения: сущность, виды и принципы распределения

18.2. Дифференциация доходов: сущность и причины

18.3. Социальные трансферты. Социальная политика государства

Опорный конспект лекции

18.1. Доходы населения:

сущность, виды и принципы распределения

Уровень благосостояния людей характеризуется получением доходов. Доходы населения— это сумма денежных средств и материальных благ, полученных в общественном производстве, произведенных домашним хозяйством или какой-либо другой деятельностью за определенный промежуток времени.

В доходы населения входят заработная плата, предпринимательский доход, дивиденды на имеющиеся у населения акции, проценты на сбережения, вложенные в банк, рента на сданную в аренду недвижимость и др. Источниками доходов предприятий или фирм являются прибыль, процент или рента (и зависимости от типа предприятия). Однако в доходы предприятий входит не вся прибыль. Из валовой прибыли делают инешние отчисления. Часть прибыли, полученной предпринимателем, становится его личным предпринимательским доходом. Оставшаяся часть прибыли составляет собственно доход i имого предприятия, который используется на расширение производства, подготовку кадров, социальную сферу и т.д.

Доходы определяют наши возможности в питании и одежде, в получении образования и медицинских услуг; возможно-гти посещать театры и приобретать книги, активно путешест-нонать по миру и т.д.

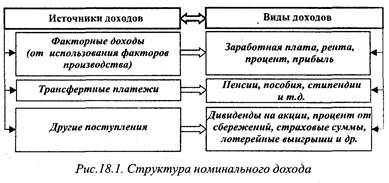

Доходы населения подразделяются на денежные, натуральные, номинальные, располагаемые, реальные.

Денежные доходы населения включают все поступления денег в виде оплаты труда, доходов от предпринимательской деятельности, пенсий, стипендий, различных пособий, доходов от собственности в виде процентов, дивидендов, ренты, доходов от продажи товаров, доходов от оказания на сторону различных услуг и др.

Натуральные доходы включают продукцию, произведенную домашними хозяйствами для собственного потребления, а также полученную в общественном производстве.

Номинальные доходы — общее количество денег, которое получено за определенный период времени; характеризуют уровень денежных доходов независимо от налогообложения и изменения цен (рис. 18.1).

Располагаемый доходпредставляет только ту часть номи нального дохода, которая может быть использована непосред ственно на личное потребление товаров и услуг, а также на сбс режения, т.е. располагаемый доход равен номинальному доходу минус взносы, налоги, обязательные платежи (отчисле ния в Пенсионный фонд, на социальные нужды и др.).

Реальный доход отражает покупательную способность нашего денежного дохода, представляет собой количество товаров и услуг (в стоимостном выражении), которое можно купить на располагаемый доход в течение определенного периода времс ни (т.е. здесь учитываются возможности изменения цен).

Выделяют следующие основные принципы распределения

доходов.

/. Уравнительное распределение имеет место, когда все члены общества получают равные доходы. Такой принцип характерен для первобытного общества и коммунистического способа производства.

2. Рыночное распределение доходов предполагает, что каждый из владельцев того или иного фактора производства (земли, труда, капитала) получает разный доход в соответствии с хозяйственной полезностью и продуктивностью своего фактора.

3. Распределение по накопленному имуществу проявляется в получении дополнительных доходов теми, кто накапливает и передает по наследству какую-либо собственность (землю, предприятия, дома, ценные бумаги и другое имущество).

4. Привилегированное распределение особо характерно для стран с неразвитой демократией и пассивным гражданским обществом. Правители таких стран самоуправно перераспределяют общественные блага в свою пользу, устанавливают себе повышенные оклады и пенсии, создавая хорошие условия жизни, труда, лечения, отдыха, и другие льготы.

Дата добавления: 2016-03-27; просмотров: 2782;