Сутність і структура грошового ринку та механізм його функціонування

Грошовий (монетарний) ринок - це сукупність усіх грошових ресурсів країни, що постійно переміщуються,розподіляються та перерозподіляються під впливом попиту і пропозиції з боку різних суб'єктів економіки.

У західній та вітчизняній літературі грошовий ринок нерідко ототожнюють з фінансовим ринком. З таким підходом можна погодитись, якщо сам фінансовий ринок трактувати широко - як особливий сектор ринку, на якому формуються і балансуються попит і пропозиція на всі види фінансових інструментів (гроші, облігації, акції, депозитні сертифікати, тощо).

У сучасних умовах грошовий ринок охоплює сукупності операцій з короткостроковим та довгостроковим позиковим капіталом. Основними джерелами його утворення стають заощадження домашніх господарств.

Наприклад, в Україні на грудень 2011 р. на грошовому ринку фінансовими посередниками (в т.ч. банками) було залучено 491,756 млрд. грн., з них сімейні господарства (населення) довірило кредитній системі 310,390 млрд грн (близько 63,12 % загальної кількості депозитів).

Як правило, їх акумулюють фінансові посередники і на ринковій основі передають у позику функціонуючим підприємствам як інвестиції.

Об'єктивною передумовою функціонування грошового ринку є незбіг потреби у фінансових ресурсах з джерелами її задоволення. Кошти можуть бути в наявності в одних власників, а інвестиційні потреби виникають в інших. Грошовий ринок виступає посередником руху коштів від їх власників до користувачів. Він являє собою особливу форму організації руху грошових коштів у національній економіці і призначений забезпечити підприємствам, державі і фізичним особам належні умови для залучення необхідних коштів і продажу тимчасово вільних ресурсів.

За економічною сутністю грошовий ринок - це сукупність економічних відносин, пов'язаних з розподілом фінансових ресурсів, купівлею-продажем тимчасово вільних грошових коштів і цінних паперів.

Об'єктами відносин на фінансовому ринку є грошово-кредитні ресурси, цінні папери та позичкові угоди, суб'єктами відносин - держава, підприємства різних форм власності, окремі громадяни.

В організаційному плані грошовий ринок - це сукупність ринкових фінансових інституцій, що супроводжують потік коштів від власників фінансових ресурсів до позичальників. До них належать комерційні банки, валютні та фондові біржі, інвестиційні фонди компаній, лізингові організації, пенсійні та страхові фонди, національний банк, позабіржові торговельні системи, розрахунково-клірингові організації, депозитарії, інвестиційні керуючі, реєстратори, інші фінансові інституції, які, відповідно до чинного законодавства, можуть здійснювати операції на фінансовому ринку.

Отже, грошовий (фінансовий ринок) - це економічний простір, на якому формуються та функціонують обмінно-перерозподільні відносини, що пов'язані з процесами купівлі-продажу грошових (фінансових) ресурсів та фінансових фондів.

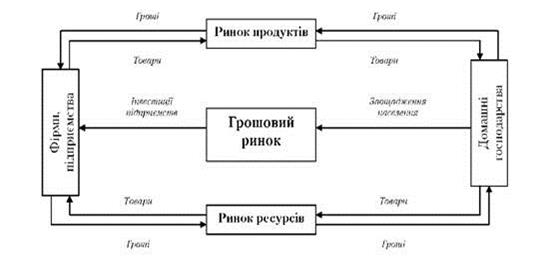

Взаємовідносини продавців та покупців на грошового ринку подано на рис. 13.1.

Рис. 13.1. Взаємовідносини продавців та покупців на грошовому ринку

Головними суб'єктами грошового (фінансового) ринку є домашні господарства, у яких здебільшого випадків доходи перевищують видатки на величину заощаджень. Через фінансові інститути заощадження перетворюються на інвестиції для фірм, що дає їм змогу розширити свою діяльність (рис. 13.2).

Рис. 13.2. Місце і роль грошового (фінансового) ринку в системі ринкових відносин

Сутність грошового ринку проявляється в таких функціях:

- мобілізація тимчасово вільних фінансових ресурсів;

- розподіл акумульованих вільних коштів між численими кінцевими споживачами;

- прискорення обороту капіталу, що сприяє активізації економічних процесів у державі;

- забезпечення умов для мінімізації фінансових ризиків.

Грошовий ринок досягає найбільшої ефективності, якщо задіяні усі його складові: ринок грошей, ринок капіталів, валютний ринок, ринок кредитів, ринок цінних паперів, ринок фінансових послуг.

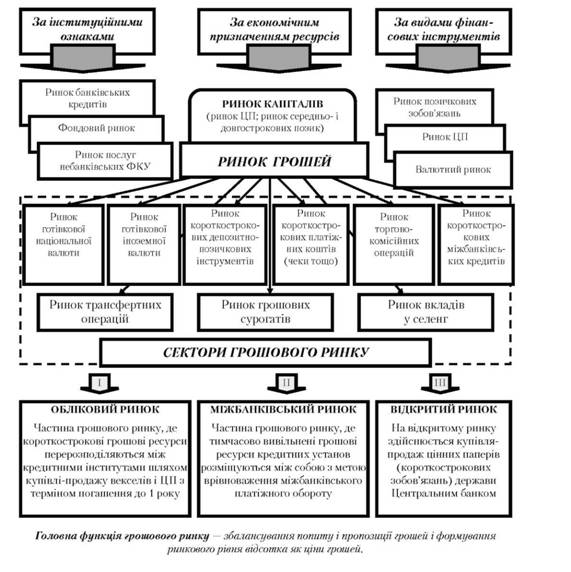

Залежно від призначення й рівня ліквідності фінансових активів розрізняють два основних сегменти грошового ринку: ринок грошей та ринок капіталів (рис. 13.3).

Рис. 13.3. Структура грошового ринку

Ринок грошей - монетарний ринок, де продаються грошові кошти у вигляді короткострокових позик (до одного року) і депозитних операцій з метою обслуговування руху обігових коштів підприємств, банків, населення і держави.

Об'єктом купівлі-продажу стають тимчасово вільні кошти і валюти, а суб'єктами ринку грошей виступають фінансово-кредитні інститути, які мобілізують і перерозподіляють грошові кошти юридичних та фізичних осіб і держави. Ринок грошей складається з валютного ринку та ринку банківських кредитів.

Ринок грошей характерний тим, що він дуже чутливий до будь-яких змін в економіці та фінансовій сфері. Тому попит і пропозиція тут надто мінливі, а відсоток як ціна грошей часто змінюється під їхнім впливом. Через це він є найбільш реальним індикатором кон'юнктури грошового ринку взагалі і слугує базою формування відсоткової політики в країні.

Ринок капіталів охоплює відносини акумулювання й купівлі-продажу середньострокових і довготермінових кредитів і фінансових активів строком використання понад один рік. Структурними сегментами ринку капіталів є ринок цінних паперів і ринок середньо - та довготермінових банківських кредитів.

На ринку капіталів кредитори і позичальники домовляються про обмін грошових коштів на фінансові інструменти (акції, облігації), які можна перепродати за іншою альтернативною вартістю, яку визначає фінансовий ринок.

Особливістю цього ринку є те, що попит і пропозиція тут менш рухливі, рівень відсоткової ставки залишається більш стабільним. Фінансові активи, що обертаються на ринку капіталів, як правило, менш ліквідні, мають найбільший рівень фінансового ризику і, відповідно, високий рівень дохідності.

Структуру грошового ринку за видами фінансових інструментів можна розподілити на три сегменти:

- ринок позичкових зобов'язань;

- ринок цінних паперів;

- валютний ринок.

Хоча в організаційно-правовому аспекті ці ринки функціонують самостійно, між ними існує тісний зв'язок. Грошові кошти можуть легко переміщуватися з одного ринку на інший, одні й ті самі суб'єкти можуть здійснювати операції одночасно чи поперемінно на кожному з них. Наприклад, комерційний банк на грошовому ринку за допомогою своїх депозитних зобов'язань мобілізує кошти, які може розмістити на ринку цінних паперів або на валютному ринку, і навпаки.

Ринок позичкових зобов'язань - це процес залучення коштів у грошовій формі на умовах повернення, платності й строковості. Ринок позичкових зобов'язань є одним із найстаріших і найважливіших сегментів грошового ринку.

Суб'єктами цього ринку є кредитори, позичальники і держава в особі центрального банку, який контролює виконання чинного законодавства учасниками ринку кредитів і регулює ринок за допомогою економічних методів.

Об'єктом є не самі гроші, а лише право на тимчасове користування грошовими коштами.

Організаційно-функціональними учасниками ринку кредитних ресурсів є комерційні банки, брокерські контори, дисконтні компанії та інші фінансово-кредитні інституції. Усі вони виконують посередницькі функції, залучають вільні фінансові ресурси від юридичних і фізичних осіб і надають їх у тимчасове користування іншим економічним агентам, які потребують додаткових коштів. У такий спосіб фінансові посередники забезпечують міжгалузевий та міжрегіональний перерозподіл грошового капіталу.

Джерелом коштів, що циркулюють на ринку, є кошти, акумульовані на депозитних рахунках банків, залишки коштів на розрахункових та інших рахунках юридичних осіб, вільні кошти населення і кошти, акумульовані центральним банком держави. Мобілізовані фінансові ресурси використовуються для надання короткострокових, середньострокових та довгострокових позичок. Короткострокові кредити залучаються, як правило, для поповнення обігових коштів та усунення тимчасових розривів у фінансуванні. Вони надаються терміном до одного року і за своєю економічною сутністю є ринком грошей.

Важливою складовою грошового (фінансового) ринку є ринок цінних паперів, який ще називають фондовим ринком. Фондовий ринок охоплює частину кредитного ринку і повністю - ринок інструментів власності. Іншими словами, цей ринок інтегрує операції щодо боргових інструментів, інструментів власності, а також їхніх похідних, що виражається через випуск спеціальних документів (цінних паперів), які мають власну вартість і можуть продаватися, купуватися та погашатися.

Фондовий ринок виступає засобом забезпечення нормального функціонування всіх галузей економіки, а також засобом поєднання державних, інституційних та індивідуальних інтересів, захисту грошових коштів населення від інфляції та поліпшення його матеріального становища.

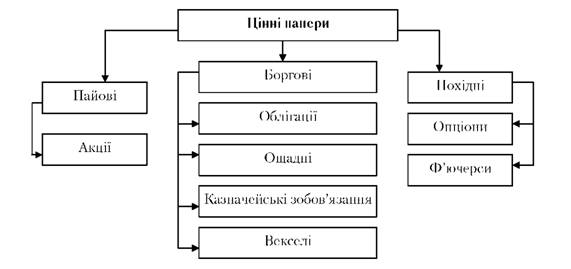

Інструментами забезпечення обороту фінансових ресурсів на фондовому ринку є цінні папери (рис. 13.4).

Рис. 13.4. Класифікація цінних паперів

Цінні папери - грошові документи, що засвідчують право володіння та, визначають взаємовідносини між особою, яка їх випустила, та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або відсотків, а також можливість передання грошових та інших прав, що випливають з цих документів, іншим особам.

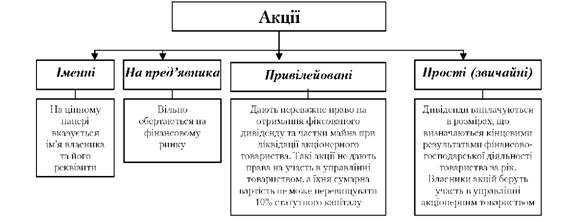

Акція - це документ, який засвідчує право на певну частину власності акціонерного товариства і дає право на отримання доходу від неї у вигляді дивідендів. Існують різні види акцій, які встановлюють різні права їхніх власників: прості й привілейовані; іменні та на пред'явника; паперові та електронні; номінальні та без номіналу; платні та преміальні; з вільним та з обмеженим обігом (рис. 13.5).

Рис. 13.5. Види акцій та їхня характеристика

Паперові акції - це цінні папери, які емітуються з дотриманням певних вимог щодо їхнього оформлення і друку. Друкування акцій можуть здійснювати тільки уповноважені організації з дотриманням вимог щодо їхнього захисту від підробки. При цьому іменні акції мають найбільш надійний захист, оскільки ведеться книга реєстрації. Електронні акції існують у вигляді записів на файлах у комп'ютерах. Облік акцій ведеться в депозитарії.

Номінальні акції - це цінні папери, на яких позначається їхня номінальна вартість. В окремих випадках вона може не вказуватись, тобто це акція без номіналу. Платні акції - це акції, що купуються під час їхнього випуску. Преміальні акції пов'язані з капіталізацією нагромадженого нерозподіленого прибутку. Вони розподіляються між акціонерами пропорційно кількості придбаних ними платних акцій. Акції з вільним обігом можуть без будь-яких обмежень переходити від одного власника до іншого. Акції з обмеженим обігом або взагалі не можуть переходити до іншого власника, або тільки в обмежених, раніше визначених випадках.

Облігація - це боргове зобов'язання позичальника перед кредитором, яке оформляється не кредитною угодою, а продажем-купівлею спеціального цінного папера. Облігації поділяються на різні види залежно від емітента, способу виплати доходу, термінів, на які вона випускається, умов обігу та надійності.

Залежно від емітента, тобто того, хто їх випускає, облігації поділяються на державні, місцеві, інституційні, а також корпоративні. Державні облігації випускають центральні органи управління. Як правило, емітентом є Міністерство фінансів. Залучені кошти спрямовуються на покриття бюджетного дефіциту чи на фінансування певних інвестиційних проектів. Облігації місцевих позик випускають місцеві органи управління. Інституційні облігації випускаються суб'єктами підприємницької діяльності, фінансовими компаніями, корпоративні - акціонерними товариствами.

Казначейські зобов'язання - це вид цінних паперів на пред'явника, які розміщуються серед населення виключно на добровільних засадах і які свідчать про внесення їхнім власником грошових засобів до бюджету й дають право на отримання фінансового доходу. Можуть бути випущені такі види казначейських зобов'язань: довгострокові (від п'яти до десяти років), середньострокові (від одного до п'яти років), короткострокові (до одного року).

Рішення про випуск довго - та середньострокових казначейських зобов'язань приймається урядом.

Ощадний сертифікат - це письмове свідоцтво банку про депонування коштів. Власник сертифіката має право на одержання доходу у вигляді відсотка, розмір якого визначається банком. Банки видають сертифікати строкові та до запитання, іменні та на пред'явника.

Вексель - це письмове й безспірне зобов'язання позичальника сплатити після настання строку певну суму грошей власникові векселя. Векселі є двох видів - прості й переказні. Простий вексель - це письмове зобов'язання, яке позичальник видає кредитору про сплату визначеної суми грошей після настання строку. Переказний вексель є письмовим наказом кредитора позичальникові про сплату йому або тому, кого він зазначить, певної суми грошей після настання строку. Цей вексель набуває сили зобов'язання лише після того, як позичальник акцептує його. Порядок випуску та обігу векселів визначає уряд.

Приватизаційні цінні папери є різновидом державних цінних паперів. Вони надаються лише громадянам і підтверджують право їхніх власників на безкоштовне одержання в процесі приватизації частки майна державних підприємств, державного житлового фонду, а також земельного фонду.

Депозитні свідоцтва - це цінні папери, які підтверджують, що особа володіє акціями однієї з іноземних корпорацій, які зберігаються в одному з банків, та має право на одержання дивідендів, а також на частку активів цієї корпорації в разі її ліквідації. Депозитні свідоцтва забезпечують доступ корпорацій на іноземні фондові ринки.

Варанти є спеціальним видом цінних паперів. Вони випускаються разом із привілейованими акціями та облігаціями й дають власникові право купувати прості акції за обумовленою ціною протягом обумовленого періоду. Інвестори можуть одержувати прибуток на різниці курсів простих акцій у разі його зростання порівняно з обумовленим у варанті.

Спекулятивними об'єктами фондової торгівлі є також опціони й ф'ючерси.

Опціон - це угода між партнерами, один із яких виписує і продає опціонний сертифікат, а інший купує його, тобто отримує право до обумовленої дати за фіксовану ціну придбати певну кількість акцій в особи, яка виписала опціон, або ж продати їх.

Ф'ючерс також є контрактом, згідно з яким особа, що уклала його, бере на себе зобов'язання після закінчення певного строку продати клієнтові відповідну кількість фінансових інструментів за обумовленою ціною.

Інвестиційні сертифікати - це цінні папери, що випускаються виключно інвестиційним фондом чи інвестиційною компанією і дають право їхньому власнику отримувати дохід у вигляді дивідендів.

Фондова біржа є особливим посередником на ринку цінних паперів, виступаючи центром торгівлі ними. Вона виконує три основні функції - посередницьку, індикативну та регулятивну. Сутність посередницької функції полягає в тому, що фондова біржа створює достатні й всебічні умови для торгівлі цінними паперами емітентам, інвесторам та фінансовим посередникам. Індикативна функція фондової біржі полягає в оцінці вартості й привабливості цінних паперів. Регулятивна функція фондової біржі виражається в організації торгівлі цінними паперами.

Грошовому ринку властиві елементи звичайного ринку - попит, пропозиція, ціна. Особливості грошового ринку визначають особливості кожного з елементів: попит має форму попиту на позики, пропозиція - форму пропозиції позик, а ціна - форму відсотка на позичені кошти.

Розмір відсотка визначається не величиною вартості, яку несуть у собі позичені гроші, а їхньою споживчою вартістю - здатністю надавати позичальнику потрібні блага. Тому розмір відсоткового платежу залежить не лише від розміру позики, а й від терміну її дії.

На грошовому ринку розрізняють кілька видів відсотків: облігаційний, банківський, обліковий, міжбанківський тощо.

Облігаційний відсоток - норма доходу, встановлена за цінними паперами. Він має забезпечити зацікавленість інвесторів у вкладанні грошей у цінні папери. Цей відсоток повинен мати вищу ставку, ніж відсоток за банківськими депозитами, оскільки останні ліквідніші, ніж цінні папери.

Банківський відсоток - узагальнена назва відсотків за операціями банків.

Депозитний відсоток - норма доходу, яку виплачують банки своїм клієнтам за їхніми депозитами.

Позиковий відсоток - норма доходу, яку стягує банк із позичальників за користування позиченими коштами. Ставки позикового відсотка повинні бути вищими за ставки депозитного відсотка, оскільки за рахунок цієї різниці в ставках банки одержують дохід, який називається маржею, і формують свій прибуток.

Облігаційний та депозитний відсотки визначають первинну ціну, яку мають гроші на початковому етапі надходження на грошовий ринок. Їхній рівень визначає дохідність найбільш представницьких фінансових активів - облігацій та депозитів. Тому рівень ставок є найвідчутнішим стимулятором пропозиції грошей на ринку.

Наслідки зміни ставки відсотка різні й зачіпають як грошову сферу, так і реальну економіку: виробництво, інвестиційну сферу, сферу обігу тощо.

Зміни ставки відсотка впливають насамперед на попит на грошовому ринку: із зростанням ставки попит знижується, а зі зниженням - підвищується. Оскільки пропозиція грошей автоматично не веде до зміни ставки, на ринку порушується рівновага: при підвищенні ставки виникає надлишок грошей, що загрожує інфляцією, а при зниженні ставки - нестача грошей, що загрожує дефляцією.

Обліковий відсоток є нормою доходу, яку Центральний банк стягує із комерційних банків за позики, видані під заставу комерційних векселів.

Облікова ставка є найнижчою серед процентних ставок НБУ і є орієнтиром вартості грошових засобів. Як правило, Банківські установивстановлюють процентні ставки по депозитам нижче, а по кредитам - вище облікової ставки НБУ.

Використання облікової ставки Центральним банком при видачі позик комерційним банкам, тобто на самому початку надходження грошей в обіг, перетворює її на офіційний норматив ціни грошей, на який орієнтуються всі суб'єкти грошового ринку.

Отже, Центральний банк може використовувати ставку відсотка як інструмент вирівнювання циклічних коливань - стримувати їх на стадії зростання і стимулювати на стадії спаду. Відсоток - важливий інструмент банківської політики, банківської конкуренції, і водночас важливий фактор консолідації банків у цілісну систему. Без правильного використання цього інструмента неможливо забезпечити ефективне функціонування банківської системи.

Таким чином, відсоткові ставки грошового ринку пов'язані зі ставками інших секторів фінансового ринку, а обліковий відсоток Центрального банку, ставка за казначейськими векселями, міжбанківські ставки за одноденними позиками ("добові гроші") є базисними для всієї системи відсоткових ставок.

Дата добавления: 2016-03-04; просмотров: 959;