Методы оценки регионального инвестиционного риска

Наиболее важной проблемой антикризисного управления в России становится активизация развития инвестиционных процессов. Российская кредитно-финансовая система функционирует в условиях неустойчивой политики, при деформированной структуре кредитно-финансового рынка, слабой законодательной и нормативной поддержке государственного регулирования. Наблюдается тенденция недоверия иностранных инвесторов к инвестиционной инфраструктуре, слабое развитие которой также является одной из причин кризисного состояния инвестиционной сферы.

Процесс стабилизации экономики объективно обусловливает потребность в кредитных ресурсах, их концентрации для вовлечения в производственный сектор экономики. С позиций повышения эффективности инвестиционных процессов особую важность приобретают исследования инвестиционного климата, количественным выражением которого выступают инвестиционные риски, характеризующие вероятность потери средств, вложенных в экономику, вследствие различных экономических социальных, политических причин. Оценка инвестиционных рисков нужна потенциальным инвесторам, чтобы точнее разобраться в ситуации, предвидеть вероятные направления ее развития, провести обоснованное сравнение предполагаемых инвестиционных проектов.

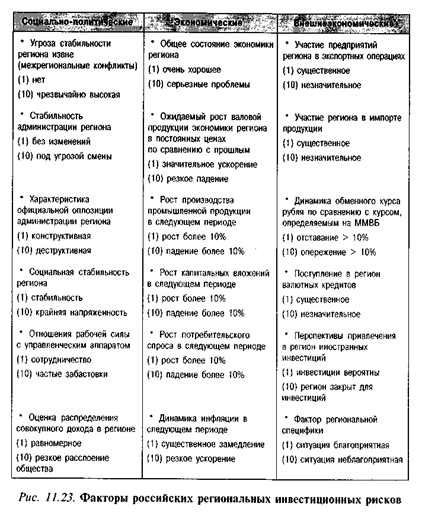

Зарубежной практикой накоплен большой опыт оценки инвестиционного климата. Методы оценок, разработанные компаниями Rund, ICRG, BERI, Frost & Sullivan, стали общепринятыми. Rund выделяет следующие группы факторов риска:

· социально-политические;

· экономические;

· внешних платежных балансов.

Количественные оценки по каждой группе факторов выявляются экспертными методами и проведением модельных расчетов. Результатом исследований выступают рекомендации потенциальному инвестору — в какой степени он рискует, вкладывая свои средства в экономику данного региона.

При оценке инвестиционных рисков в России подходы, разработанные этими компаниями, корректируются и адаптируются. В качестве примера рассмотрим вариант методического подхода к определению величины рисков, основанный на материалах региональных исследований «Региональные инвестиционные риски» из доклада независимых экспертов.

Изменение экономической ситуации в России ставит проблему оценки инвестиционных рисков в ряд ключевых. При этом стремление к наиболее полному учету особенностей российской экономики и ее регионов предопределяет различие в значимости и приоритетности факторов риска: социально-политических, экономических, внешнеэкономических. Величина влияния каждого конкретного фактора оценивается коэффициентом. Ранжирование факторов в каждой группе отражает выделение наиболее важных проблем, с которыми могут столкнуться потенциальные инвесторы.

На схеме (рис. 11.3) и в табл. 11.2 приводятся фрагменты оценочных факторов российских региональных рисков и показатели риска. Инвестиционные риски существенно варьируют по экономическим районам России. С одной стороны, территориальные различия интегрального показателя риска объективно отражают специфику отдельных регионов, их политические, национальные, социальные и экономические различия. С другой стороны, масштаб этих различий свидетельствует о значительном «расслоении» регионов страны по уровню социально-экономического развития. Регионы, в прошлом сосредоточившие на своей территории большой производственный потенциал, находятся в более выгодных условиях для дальнейшего развития. «Бедные» районы имеют ограниченные потенциальные возможности для формирования благоприятного инвестиционного климата. По мнению экспертов, разрыв между благополучными и неблагополучными регионами со временем увеличивается.

Таблица 11.2

Дата добавления: 2016-01-20; просмотров: 1213;