Q Оценка производственно-финансового левериджа

Процесс оптимизации структуры активов и пассивов предприятия с целью увеличения прибыли получил название левериджа. Различают три вида левериджа: производственный, финансовый, производственно-финансовый. В буквальном смысле леверидж - это рычаг, при небольшом усилии которого можно существенно изменить результаты производственно-финансовой деятельности предприятия.

Леверидж – процесс оптимизации структуры активов и пассивов предприятия с целью увеличения прибыли.

Леверидж подразделяется на:

- производственный;

- финансовый;

- производственно-финансовый.

Для раскрытия сущности применима факторная модель чистой прибыли (ЧП) в виде разности между выручкой (ВР) и издержками производственного (ИП) и финансового характера (ИФ):

ЧП=ВР - ИП - ИФ.

Взаимосвязь между объемом производства, постоянными и переменными издержками выражается показателем производственного левериджа.

▼Производственный леверидж – потенциальная возможность влиять на прибыль предприятия путем изменения структуры себестоимости продукции и объема ее выпуска.

где  П% - темп прироста валовой прибыли (до выплаты процентов и налогов);

П% - темп прироста валовой прибыли (до выплаты процентов и налогов);

VРП% - темп прироста объема продаж в натуральных или условно-натуральных единицах.

VРП% - темп прироста объема продаж в натуральных или условно-натуральных единицах.

Показатель показывает степень чувствительности валовой прибыли к изменению объема производства. При высоком его значении даже незначительный спад или увеличение производства продукции приводят к существенному изменению прибыли. Более высокий уровень производственного левериджа обычно имеют предприятия с более высоким уровнем технической оснащенности производства. При повышении уровня технической оснащенности происходит увеличение доли постоянных затрат и уровня производственного левериджа. С ростом последнего увеличивается степень риска недополучения выручки, необходимой для возмещения постоянных расходов.

▼Взаимосвязь между прибылью и соотношением собственного и заемного капитала - финансовый леверидж; потенциальная возможность влиять на прибыль путем изменения объема и структуры собственного и заемного капитала. Его уровень измеряется отношением темпов прироста чистой прибыли (  ЧП%); к темпам прироста валовой прибыли (

ЧП%); к темпам прироста валовой прибыли (  П%):

П%):

Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста валовой продукции. Это превышение обеспечивается за счет эффекта финансового рычага, одной из составляющих которого является его плечо (отношение заемного капитала к собственному), Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий, можно влиять на прибыль и доходность собственного капитала.

Возрастание финансового левериджа сопровождается повышением степени финансового риска, связанного с возможным недостатком средств для выплаты процентов по долгосрочным кредитам и займам. Незначительное изменение валовой прибыли и рентабельности инвестированного капитала в условиях высокого финансового левериджа может привести к значительному изменению чистой прибыли, что опасно при спаде производства.

▼Производственно-финансовый леверидж – произведение уровней производственного и финансового левериджа. Он отражает общий риск, связанный с возможным недостатком средств для возмещения производственных расходов и финансовых издержек по обслуживанию внешнего долга.

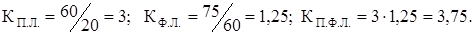

Например, прирост объема продаж составляет 20%, валовой прибыли – 60%, чистой прибыли – 75%.

На основании этих данных можно сделать вывод, что при сложившейся структуре издержек на предприятии и структуре источников капитала увеличение объема производства на 1% обеспечит прирост валовой прибыли на 3% и прирост чистой прибыли на 3,75%. Каждый процент прироста валовой прибыли приводит к увеличению чистой прибыли на 1,25%. В такой же пропорции будут изменяться данные показатели и при спаде производства. Используя эти данные, можно оценивать и прогнозировать степень производственного и финансового риска инвестирования.

Дата добавления: 2016-01-09; просмотров: 2878;