Доходи домогосподарств 4 страница

12.5. Фіскальна політика та державний бюджет

Вивчаючи механізм фіскальної політики слід враховувати, що вона пов’язана з державним бюджетом (далі – ДБ). Будь-який вплив фіскальної політики на дохід зумовлює одночасно певні зміни в ДБ. Це означає, що виконуючи стабілізаційну функцію в економіці, фіскальна політика одночасно реалізує і певну бюджетну функцію.

До цього часу фіскальна політика розглядалась без бюджетних наслідків. Тепер слід враховувати бюджетну функцію фіскальної політики, тобто визначити, з якими наслідками для ДБ фіскальна політика виконує стабілізаційну функцію в економіці.

Бюджетна діяльність держави може бути різною залежно від фази економічного циклу. Так, під час спаду виробництва ефективною є стимулююча фіскальна політика, яка викликає бюджетний дефіцит або збільшує його рівень. Під час інфляційного зростання ефективною є стримуюча фіскальна політика, яка викликає зменшення бюджетного дефіциту або виникнення бюджету з надлишком.

Проте на стан ДБ впливають не лише дискреційні фіскальні заходи, а також і циклічні коливання в економіці. Під час спаду виробництва автоматично зменшуються податкові надходження в бюджет, а при збільшенні виробництва податкові надходження збільшуються. Тому, щоб визначити ефективність фіскальної політики, треба розмежувати вплив на ДБ фіскальних заходів і циклічних заходів. Стан ДБ визначається бюджетним сальдо, яке обчислюється як різниця між Т і G:

(12.22)

(12.22)

Слід розрізняти фактичне, потенційне і циклічне бюджетне сальдо.

Фактичне бюджетне сальдо  характеризує стан ДБ в умовах фактичного рівня зайнятості і тому обчислюється на базі фактичного доходу:

характеризує стан ДБ в умовах фактичного рівня зайнятості і тому обчислюється на базі фактичного доходу:

(12.23)

(12.23)

Таке бюджетне сальдо відображає вплив на ДБ як фіскальної політики, так і циклічних коливань. Вплив циклічних коливань можна нейтралізувати, якщо в якості податкової бази використати потенційний дохід  . Завдяки цьому можна обчислити потенційне бюджетне сальдо:

. Завдяки цьому можна обчислити потенційне бюджетне сальдо:

(12.24)

(12.24)

Воно показує, яким могло б бути бюджетне сальдо, коли б економіка функціонувала в умовах повної зайнятості. Якщо економіка не перебуває в умовах повної зайнятості, то ДБ втрачає певну величину доходів. Ці втрати відображає циклічне бюджетне сальдо:

(12.25)

(12.25)

Оскільки потенційне бюджетне сальдо виключає вплив циклічного падіння виробництва на ДБ, то завдяки цьому воно отримує здатність відображати вплив на нього лише фіскальної політики. Вона є ефективною, тобто сприяє економічній стабілізації, якщо під час падіння виробництва стимулює економіку до зростання і завдяки цьому викликає бюджетний дефіцит, або, якщо в умовах інфляційного зростання вона стримує економіку, і завдяки цьому забезпечує бюджетний надлишок.

Зв’язок між стабілізаційною і бюджетною функціями фіскальної політики ставить державу перед необхідністю вибору: стабілізація економіки чи збалансування ДБ. Вирішення залежить від концепції регулювання ДБ. Розрізняють три концепції регулювання ДБ:

1. Згідно з концепцією збалансування ДБ на щорічній основі під час зменшення виробництва і автоматичного зменшення податкових потрібно щорічно адекватно зменшувати державні витрати або дискреційно збільшувати або дискреційно збільшувати чисті податки. Але такі заходи ще більше посилять зменшення виробництва. Це означає, що ця концепція суперечить стабілізаційній функції фіскальної політики.

2. Згідно з концепцією збалансування ДБ на циклічній основі видатки і доходи ДБ мають балансуватися в межах економічного циклу. Тобто під час скорочення виробництва держава повинна фіскально стимулювати економіку, внаслідок чого бюджет спрямується до дефіциту. А під час інфляційного зростання стримуюча фіскальна політика спрямовує бюджет до надлишку. У підсумку бюджетні дефіцити і надлишки в межах економічного циклу мають балансуватися. Але в дійсності ця умова не витримується, оскільки спад виробництва та зростання не еквівалентні за своєю глибиною та тривалістю. Тому і ця концепція не здатна узгодити стабілізаційну і бюджетну функції фіскальної політики.

3. Суперечливість між стабілізаційною і бюджетною функціями може бути вирішена лише на основі пріоритетів. Цьому принципу відповідає концепція функціональних фінансів, за якою головна функція фіскальної політики це – стабілізація економіки, а ДБ повинен виконувати роль інструмента її досягнення. Спираючись на цю концепцію, фіскальна політика припускає можливість утворення бюджетного дефіциту, якщо він є необхідною умовою стабілізації економіки. Така політика одночасно передбачає три джерела дефіцитного фінансування: внутрішні державні позички; зовнішні державні позички; грошово-кредитна емісія.

Державні позички є неінфляційним джерелом, але вони породжують два наслідки:

1) боргове фінансування бюджетного дефіциту супроводжується збільшенням державного попиту на гроші і збільшенням відсоткової ставки t. Внаслідок цього виникає два ефекти витіснення:

а) ефект витіснення інвестицій;

б) ефект витіснення чистого експорту;

2) державні позички породжують державний борг, який за умов неефективного використання запозичених коштів може становити загрозу для майбутнього розвитку економіки і вимагає збільшення податків або зменшення державних видатків.

Грошово-кредитна емісія не викликає ефектів витіснення і не створює державного боргу, але породжує інфляцію. За цих умов держава отримує „сеньйораж” – дохід від друкування грошей, а економічні суб’єкти змушені сплачувати інфляційний податок.

Питання для самоконтролю

1. В чому полягає роль фіскальної політики у кейнсіанській макроекономічній моделі рівноважного виробництва?

2. Поясніть дію механізму вбудованих стабілізаторів.

3. Опишіть категорії державних видатків і способи їх фінансування.

4. Яким є вплив фіскальної політики на сукупну пропозицію?

5. Які ви знаєте методи скорочення зовнішньої заборгованості?

ТЕМА 13. МОНЕТАРНА ПОЛІТИКА

Програмні запитання

13.1.Цілі та інструменти монетарної політики.

13.2. Передатний механізм монетарної політики.

Основні терміни і поняття:

Гроші, готівкові гроші, безготівкові гроші, міра вартості, засіб обміну, засіб нагромадження, засіб платежу, грошова маса, грошовий ринок, кредитний ринок, грошово-кредитний ринок, грошова пропозиція, грошовий попит, депозитний мультиплікатор, коефіцієнт готівки, грошова база, грошовий мультиплікатор, грошово-кредитна (монетарна) політика, операції на відкритому ринку, облікова ставка, обов’язкова резервна норма, політика “дорогих” грошей, політика “дешевих” грошей, банківські резерви, обов’язкові резерви, додаткові резерви.

Тематичні тези

1. Цілі та інструменти монетарної політики.

Цілі грошово-кредитної політики (далі – ГКП) можна поділити на кінцеві (економічне зростання, повна зайнятість, стабільність цін, стійкий платіжний баланс) та проміжні (відсоткова ставка, грошова маса, валютний курс).

Складність проведення ГКП зумовлена тим, що центральний банк не в змозі одночасно стабілізувати грошову масу і відсоткову ставку, якщо попит на гроші змінюється.

Розглянемо модель грошового ринку в короткостроковому періоді, згідно з якою нахил кривої грошової пропозиції залежить від

варіантів ГКП.

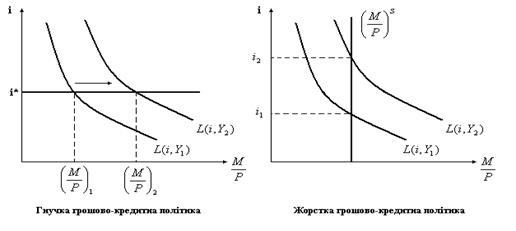

Гнучка ГКП – політика центрального банку, за якої проміжною ціллю є фіксація або підтримка відсоткової ставки на певному рівні. Пропозиція грошей у моделі грошового ринку в цьому випадку характеризується горизонтальною кривою (Рис 13.1 а).

а b

Рис.13.1. Гнучка і жорстка грошово-кредитна політика

За гнучкої ГКП зростання попиту на гроші супроводжується збільшенням пропозиції грошей і навпаки.

Жорстка ГКП спрямована на фіксацію або підтримку стабільного обсягу грошової маси в економіці. В цій моделі грошового ринку крива пропозиції грошей вертикальна (Рис 13.1 b).

Проміжному типові ГКП відповідає така модель пропозиції грошей: при зміні попиту на гроші пропозиція змінюється, але в обсязі, недостатньому для підтримки її на фіксованому рівні. Тобто збільшення попиту на гроші супроводжується збільшенням і пропозиції грошей (

Проміжному типові ГКП відповідає така модель пропозиції грошей: при зміні попиту на гроші пропозиція змінюється, але в обсязі, недостатньому для підтримки її на фіксованому рівні. Тобто збільшення попиту на гроші супроводжується збільшенням і пропозиції грошей (  ), і відсоткової ставки (і).

), і відсоткової ставки (і).

Політика, що спрямована на обмеження пропозиції грошей для зменшення сукупних витрат і стримування інфляційного тиску в економіці, має назву стримуючої політики (або політики дорогих грошей).

Стимулююча політика (або політика дешевих грошей) – це політика, спрямована на збільшення пропозиції грошей для стимулювання сукупних витрат і зайнятості.

ГКП провадиться за допомогою певних грошово-кредитних інструментів, які направлені на регулювання грошової маси.

До прямих інструментів ГКП належать:

ú ліміти кредитування для окремих банків;

ú пряме регулювання відсоткової ставки;

ú ліміти на обсяг чи вартість кредитів, що надаються окремим галузям.

До непрямих інструментів належать:

§ операції на відкритому ринку цінних паперів;

§ зміна облікової відсоткової ставки;

§ зміна вимог до рівня обов’язкових резервів депозитних інститутів.

Операції на відкритому ринку – це купівля–продаж центральним банком цінних паперів на відкритому ринку. Поряд з облігаціями внутрішньої державної позики (казначейських зобов’язань) Національний банк України може здійснювати також купівлю-продаж власних цінних паперів у вигляді депозитних сертифікатів, а також облігацій зовнішньої державної позики та інших боргових зобов’язань. Покупцями цінних паперів є вітчизняні комерційні банки, юридичні та фізичні особи, а також нерезиденти.

Операції на відкритому ринку проводяться з метою регулювання грошової маси. Купуючи або продаючи цінні папери, центральний банк отримує можливість впливати на резерви комерційних банків як компонента грошової бази і в такий спосіб з урахуванням грошового мультиплікатора змінювати грошову масу в економіці. Розрізняють два типи операцій на відкритому ринку: динамічні та захисні. Динамічні операції застосовуються з метою цілеспрямованої зміни величини банківських резервів і грошової маси. Захисні операції покликані нейтралізувати інші чинники, які можуть викликати небажані зміни в банківських резервах і грошовій масі.

Зміна облікової відсоткової ставки. Облікова (дисконтна) ставка – це процентна ставка, за допомогою якої центральний банк надає кредити комерційним банкам. Кредити центрального банка надаються комерційним банкам для рефінансування їхньої діяльності. Тому ставки процента, за якими вони надаються, називаються ще ставками рефінансування. Облікова ставка займає серед них провідну роль. Так, згідно з чинним законодавством України, облікова ставка є найнижчою серед ставок рефінансування і одночасно орієнтиром для всієї системи процентних ставок.

Крім облікової ставки до ставок рефінансування відносяться такі ставки: за кредитними аукціонами, за ломбардними кредитами (овернайт), за операціями репо тощо. При зниженні облікової ставки знижуються інші ставки рефінансування, зростає попит комерційних банків на кредити центрального банку, що збільшує резерви банківської системи та обсяги кредитування економіки і в кінцевому підсумку – грошову масу. В разі підвищення облікової ставки виникають протилежні наслідки.

При визначенні рівня облікової ставки враховується багато чинників. Серед них найважливішими є рівень інфляції та темпи приросту ВВП. Світова практика свідчить, що при підвищенні рівня інфляції на 1%, облікова ставка зростає на 1,5%, а при зниженні темпів приросту ВВП на 1% - зменшується на 0,5%. При цьому незалежно від рівня інфляції облікова ставка повинна підтримуватися на позитивному реальному рівні. Це означає, що облікова ставка має бути на декілька пунктів вищою ніж інфляція.

Зміна вимог до рівня обов’язкових резервів депозитних інститутів. Норми обов’язкового резервування - це мінімальна норма депозитів комерційних банків, які мають зберігатися на безпроцентних рахунках центрального банку. Нормативне регулювання обов’язкових резервів має подвійне значення: з одного боку, воно гарантує мінімальний рівень ліквідності комерційних банків; з іншого – виступає як інструмент, за допомогою якого центральний банк впливає на здатність комерційних банків збільшувати грошову масу, тобто створювати гроші.

На здатність комерційних банків створювати гроші зміна норми обов’язкового резервування впливає двома шляхами: перший – впливаючи на величину надлишкових резервів у складі загальних банківських резервів. Чим нижче норма обов’язкового резервування, тим меншим є відрахування в обов’язкові резерви і більшими є надлишкові резерви, а значить більше кредитів може надати банківська система, що збільшує величину новостворених депозитів. Другий – змінюючи рівень грошового мультиплікатора, який знаходиться в оберненій залежності від норми обов’язкового резервування.

Зміна норм обов’язкового резервування справляє на пропозицію грошей потужний вплив. Проте застосування цього інструменту викликає певні труднощі в роботі комерційних банків і зменшує їх прибутковість. За цих обставин норми обов’язкового резервування, як правило, не використовуються для вирішення поточних проблем грошового ринку, а є інструментом досягнення довгострокових цілей монетарної політики.

13.2. Передатний механізм монетарної політики

Канали, через як зміни в пропозиції грошей впливають на реальний сектор економіки, мають назву передатного механізму монетарної політики.

У кейнсіанській моделі механізм грошової трансмісії діє через прийняття підприємницьких рішень щодо інвестиційних витрат, а основною ланкою є вплив процентних ставок на інвестиції. Зростання пропозиції грошей (М) зменшує процентні ставки (r), знижуючи тим самим вартість капіталу і підвищуючи рівень інвестиційних видатків (і). Оскільки економіка не перебуває в умовах повної зайнятості ресурсів, зростає реальний обсяг виробництва (Y) при незмінних цінах. Схематично традиційний кейнсіанський передатний механізм виглядає таким чином:

↑М => ↓ і => ↑ І => ↑Y (13.1)

Монетаристський передатний механізм містить інші засоби впливу грошово-кредитної політики на зміну рівня економічної активності. Згідно з цим підходом, зростання пропозиції грошей (М) безпосередньо підвищує сукупний попит (AD) і таким чином впливає на зростання номінального обсягу виробництва (P*Y). Оскільки економіка перебуває в умовах повної зайнятості ресурсів (Y=Y*), зростання номінального обсягу виробництва відбувається за рахунок підвищення рівня цін (Р). Схематично монетаристський. Передатний механізм може бути відтворений таким чином:

↑М => ↑ AD => ↑ P*Y => ↑Р (13.2)

Сучасне розуміння механізму грошової трансмісії містить широкий діапазон каналів впливу грошово-кредитної політики на економічну систему. Найважливіші з них: ефект процентних ставок, ефект валютного курсу, ефект багатства.

Ефект процентних ставок. Зміна процентних ставок впливає на всі планові компоненти витрат, як інвестиційні (інвестиції фірм, інвестиції в житлове будівництво), так і неінвестиційні (купівля у кредит споживчих товарів довготривалого користування, державні закупки). Збільшення цих витрат призводить до підвищення інвестиційного та споживчого попиту і, отже, до зростання сукупного попиту і сукупної пропозиції в економіці. Схематично цей ефект збігається з кейнсіанським передатним механізмом.

Ефект валютного курсу. Зміна пропозиції грошей і процентних ставок впливають на динаміку обмінного курсу національної валюти. Зростання пропозиції грошей і відповідне падіння процентних ставок зменшують попит на національні гроші. У результаті відбувається падіння їх валютного курсу. Зниження валютного курсу сприяє зростанню експорту і зменшенню імпорту, що збільшує попит з боку чистого експорту і стимулює зростання обсягу виробництва Схематично ефект валютного курсу має такий вигляд:

↑М => ↓ і => ↓ Е =>↑NX => ↑Y (13.3)

Ефект багатства. Цей ефект пов'язаний із впливом процентної ставки на ціну акцій та облігацій. Зменшення ставки процента збільшує вартість цінних паперів. Наслідком цього є:

а) зростання багатства власників цінних паперів, що підвищує автономне споживання;

б) зростання вартості акцій полегшує фірмам фінансування інвестиційних проектів.

В кінцевому підсумку зростання споживчого та інвестиційного попиту призводить до зростання реального обсягу виробництва. Схематичний вигляд ефекту багатства:

а) ↑М => ↓ і => ↑Рs => ↑W => ↑C => ↑Y (13.4)

б) ↑М => ↓ і => ↑Рs => ↑q => ↑I => ↑Y (13.5)

Питання для самоконтролю

1. Які кінцеві та проміжні цілі монетарної політики?

2. Розкрийте сутність головних інструментів монетарної політики.

3. Поясність передатний механізм монетарної політики, основним каналом якого є канал курс акцій — інвестиції.

4. Охарактеризуйте непрямі інструменти грошово-кредитної політики.

5. Назвіть і поясність канали монетарного передатного механізму, за допомогою яких пропозиції грошей отримує здатність впливати на споживання.

6. Напишіть та поясність передатний механізм монетарної політики, який розкриває вплив пропозиції грошей на чистий експорт.

ТЕМА 14. МОДЕЛЬ ІS-LM ЯК ТЕОРІЯ СУКУПНОГО ПОПИТУ У ЗАКРИТІЙ ЕКОНОМІЦІ

Програмні запитання

14.1.Товарний ринок і крива ІS.

14.2. Грошовий ринок і крива LM.

14.3. Рівновага моделі IS-LM.

Основні терміни і поняття:

Модель ІS-LM, крива ІS, товарний ринок, рівновага на товарному ринку, нахил кривої ІS, чутливість інвестицій до змін рівня процентної ставки, функція кривої ІS, грошовий ринок, крива LM, крива пропозиції грошей, крива попиту на гроші, мультиплікатор витрат, інвестиційна функція, функція кривої LM.

Тематичні тези

1.Товарний ринок і крива ІS

В моделі AD-AS і в моделі «кейнсіанського хреста» ринкова ставка відсотка є зовнішньою (екзогенною) і встановлюється на грошовому ринку незалежно від рівноваги товарного ринка.

Основною метою аналізу економіки за допомогою моделі IS-LM є об’єднання товарного і грошового ринків в єдину систему. В результаті ринкова ставка відсотка перетворюється у внутрішню (ендогенну) змінну. Її рівноважна величина відображає динаміку економічних процесів, які відбуваються не лише на грошовому, але і на товарному ринках.

Модель IS-LM (інвестиції-заощадження; перевага ліквідності-гроші) – це модель товарно-грошової рівноваги, яка дозволяє виявити економічні фактори, які визначають функцію сукупного попиту.

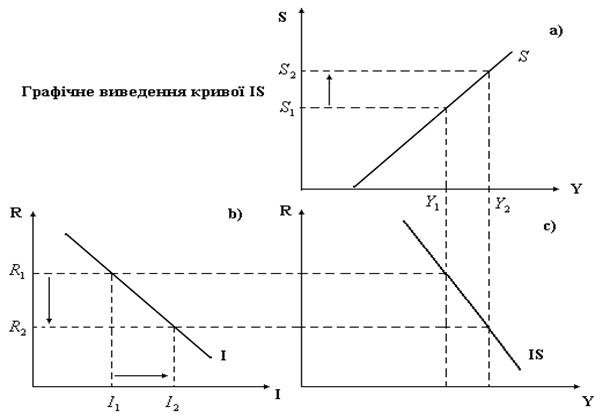

Модель дозволяє знайти співвідношення ринкової ставки відсотка (R) і доходу (Y), за якого одночасно досягається рівновага на товарному і грошовому ринках. Тому модель IS-LM є конкретизацією моделі AD-AS. Крива IS являє собою геометричне місце точок, що характеризує усі комбінації доходу та відсоткової ставки, які одночасно задовольняють умови тотожності кейнсіанської моделі товарного ринку (рис.14.1). В усіх точках кривої IS виконується умова рівноваги попиту та пропозиції, інвестицій та заощаджень. Назва кривої відображає цю рівність.

Рис. 14.1. Графічне виведення кривої IS

На малюнку а) зображена функція заощаджень: із збільшенням доходу (  ) заощадження зростають (

) заощадження зростають (  ).

).

На малюнку b) зображена функція інвестицій: збільшення інвестицій скорочує ставку відсотка (  ) і збільшує інвестиції (

) і збільшує інвестиції (  ). При цьому

). При цьому  ,

,  .

.

На малюнку с) зображена крива IS: чим менша ставка відсотка (R), тим вищий рівень доходу (Y).

Аналогічні висновки можуть бути отримані при використанні моделі «кейнсіанського хреста» (Рис.14.2).

Рис. 14.2. Графічне виведення кривої IS

На малюнку а) зображена функція інвестицій: збільшення ставки відсотка (  ) знижує планові інвестиції (

) знижує планові інвестиції (  ).

).

На малюнку b) зображено «кейнсіанський хрест»: зменшення планових інвестицій скорочує дохід (  ).

).

На малюнку с) зображена крива IS: чим більша відсоткова ставка (R), тим менший рівень доходу (Y).

Виведемо алгебраїчну модель кривої IS, спираючись на такі рівняння:

Об’єднаємо ці рівняння в одне, в якому замість  підставимо

підставимо  . Отримаємо:

. Отримаємо:

. (14.1)

. (14.1)

Перенесемо Y з правої частини рівняння в ліву:

. (14.2)

. (14.2)

Розв’язавши рівняння відносно Y, маємо:

. (14.3)

. (14.3)

Для спрощення рівняння суму автономних видатків (  ) позначимо як Е. Врахуємо, що вираз

) позначимо як Е. Врахуємо, що вираз  є мультиплікатором видатків. Звідси випливає спрощений варіант кривої IS:

є мультиплікатором видатків. Звідси випливає спрощений варіант кривої IS:

(14.4)

(14.4)

14.2. Грошовий ринок і крива LM

Графічне виведення кривої LM зображене на графіку (рис.14.3):

Рис.14.3. Графічне виведення кривої LM

На малюнку а) зображено грошовий ринок: збільшення доходу (  ) збільшує попит на гроші і збільшує відсоткову ставку (

) збільшує попит на гроші і збільшує відсоткову ставку (  ).

).

Малюнок b) показує криву LM: чим більший дохід (Y), тим вища відсоткова ставка.

Алгебраїчне виведення кривої LM. Рівняння кривої LM може бути отримане шляхом розв’язування рівняння грошового попиту відносно R i Y. Рівняння LM відносно R має вигляд:

(14.5)

(14.5)

Рівняння LM відносно Y:

(14.6)

(14.6)

Крива LM відображає усі комбінації доходу та відсоткової ставки, які виникають при рівновазі на ринку грошей. В усіх точках кривої LM попит на гроші дорівнює їх пропозиції.

14.3. Рівновага моделі IS-LM

Крива IS і крива LM відображають умови, за яких забезпечується рівновага відповідно на товарному і грошовому ринках окремо. Але якщо ці криві поєднати між собою, то отримаємо модель IS- LM, яка дає можливість визначати умови, за яких забезпечується одночасна рівновага на товарному і грошовому ринках (див. рис. 14.3).

Рис. 14.4 Рівновага в моделі IS- LM

На рис. 14.4 рівень рівноважного сукупного попиту в моделі IS-LM забезпечується в точці перетину обох кривих. Ця точка визначає процентну ставку (i0) і дохід (Y0), які відповідають умовам рівноваги як на товарному, так, і грошовому ринках одночасно. У точці рівноваги фактичні сукупні витрати дорівнюють запланованим, а грошовий попит – грошовій пропозиції.

Питання для самоконтролю

1. Використовуючи кейнсіанський хрест і графік інвестиційного попиту, виведіть криву  і поясність чому вона є спадною.

і поясність чому вона є спадною.

2. Поясність на графіку кривої  від чого залежить крутизна її нахилу.

від чого залежить крутизна її нахилу.

3. Використовуючи графік грошового ринку, виведіть криву  і поясність чому вона є зростаючою.

і поясність чому вона є зростаючою.

4. Поясніть на графіку кривої  від чого залежить крутизна її нахилу.

від чого залежить крутизна її нахилу.

5. Намалюйте графічну модель  і поясність, які її змінні є ендогенними, а які — екзогенними, якщо вона використовується для обґрунтування макроекономічної політики.

і поясність, які її змінні є ендогенними, а які — екзогенними, якщо вона використовується для обґрунтування макроекономічної політики.

ТЕМА 15. ЗОВНІШНЬОЕКОНОМІЧНА ДІЯЛЬНІСТЬ

Програмні запитання

15.1. Національна економіка з урахуванням решти світу

15.2. Сутність та методологія складання платіжного балансу

15.3. Валютний курс

Основні терміни і поняття:

Відкрита економіка, реальні потоки, фінансові потоки, чистий експорт, рахунок поточних операцій, рахунок капітальних операцій, торговельний баланс, поточні трансферти, капітальні трансферти, прямі інвестиції, портфельні інвестиції, резервні активи, платіжний баланс, валютний курс, номінальний валютний курс, реальний валютний курс, паритет купівельної спроможності.

Тематичні тези

15.1. Національна економіка з урахуванням решти світу

Економіка будь-якої країни пов’язана з рештою світу за допомогою таких механізмів: зовнішньоторговельні зв’язки які охоплюють імпорт та експорттоварів і послуг та міжнародні фінансові зв’язки, які охоплюють операції з отримання позик і надання кредитів, а також міжнародні операції з купівлі-продажу реальних і фінансових активів.

Решта світу суттєво впливає на параметри економічної рівноваги національної економіки. Розглянемо цей вплив у розрізі двох моделей: «витрати - випуск» і «вилучення - ін’єкції».

У форматі моделі «витрати - випуск» решта світу впливає на сукупні витрати. Щоб розкрити цей вплив, будемо розрізняти сукупні витрати E, внутрішні витрати  та чисті іноземні витрати (EX-IM) або чистий експорт (NX). В умовах відкритої економіки сукупні витрати можна визначити таким чином:

та чисті іноземні витрати (EX-IM) або чистий експорт (NX). В умовах відкритої економіки сукупні витрати можна визначити таким чином:

(15.1)

(15.1)

Чистий експорт (NX) відображує чисті іноземні витрати на закупівлю вітчизняних товарів і послуг і може бути додатною або від’ємною величиною. Отже, склад сукупних витрат можна подати так:

(15.2)

(15.2)

В умовах економічної рівноваги обсяг національного виробництва є функцією від запланованих сукупних витрат, тобто Y = E. Виходячи з цього, розмежуємо внесок вітчизняних та іноземних покупців у сукупні витрати на закупівлю національного ВВП таким рівнянням:

Y – (C + I + G) = NX (15.3)

Рівняння (15.3) дає підстави зробити два висновки. Якщо обсяг виробництва в країні перевищує внутрішні витрати, тобто Y > C + I + G, то чистий експорт є додатною величиною. Це свідчить про те, що країна виробляє продукції більше, ніж закуповує для своїх потреб, тобто є чистим експортером. Якщо ж обсяг виробництва в країні менший за внутрішні витрати, тобто Y < C + I + G, то чистий експорт є від’ємною величиною. За таких умов країна закуповує продукції більше, ніж виробляє, тобто є чистим імпортером.

Дата добавления: 2015-12-29; просмотров: 692;