Доходи домогосподарств 3 страница

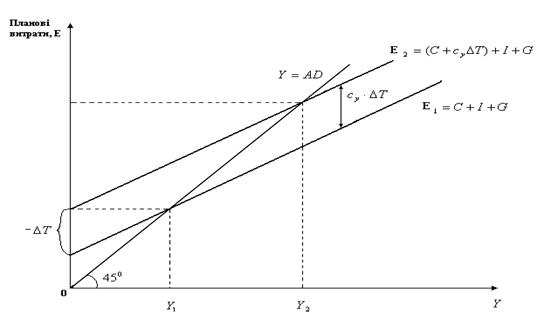

На першому графіку (Рис.11.2) показано вплив зміни податкового тиску на макрорівновагу. Як бачимо, податковий тиск зріс на ΔΤ, що призвело до скорочення скупного попиту (AD2 < AD1) і, відповідно, до зменшення рівноважного обсягу виробництва (Y2 < Y1).

На першому графіку (Рис.11.2) показано вплив зміни податкового тиску на макрорівновагу. Як бачимо, податковий тиск зріс на ΔΤ, що призвело до скорочення скупного попиту (AD2 < AD1) і, відповідно, до зменшення рівноважного обсягу виробництва (Y2 < Y1).

Рис. 11.2. Вплив податкової

системи на макрорівновагу

А другому графіку (Рис.11.3) показано вплив зростання державних витрат (ΔG)на макрорівновагу, що призвело до зростання сукупних витрат (сукупного попиту) і, відповідно, до зростання рівноважного обсягу виробництва (Y2 > Y1).

А другому графіку (Рис.11.3) показано вплив зростання державних витрат (ΔG)на макрорівновагу, що призвело до зростання сукупних витрат (сукупного попиту) і, відповідно, до зростання рівноважного обсягу виробництва (Y2 > Y1).

Рис.11.3. Вплив державних

видатків на сукупний випуск

Як бачимо, рівновага товарного ринку змінюється під впливом обсягу податків та державних витрат.

Залежність між державними витратами (G) та загальним випуском (Y) визначається мультиплікатором державних витрат (mG):

, (11.7)

, (11.7)

де c´ - гранична схильність до споживання;

t – частка податків у сукупних доходах.

Залежність між зміною податків (Τ) та загальним випуском (Y) визначається мультиплікатором податків (mТ):

(11.8)

(11.8)

11.3. Стабілізаційна політика

Макроекономічна політика –це діяльність держави щодо створення правових і економічних передумов, необхідних для досягнення стабільності національної економіки (Рис.11.4).

Завдання довгострокової макроекономічної політики:

· високі та стабільні темпи економічного зростання;

· стабільний рівень цін;

· високий рівень зайнятості, низьке вимушене безробіття;

· економічна свобода; економічна справедливість; соціальна захищеність;

· соціально-економічна ефективність;

· рівновага експорту та імпорту; стабільність валютного курсу.

Рис 11.4. Види та інструменти макроекономічної політики

Макроекономічна політика доповнюється структурною, науково-технічною, промисловою, антимонопольною, аграрною.

11.4. Полеміка навколо стабілізаційної політики

Одні економісти, як-от Вільям МакЧесни Мартин, вважають, що економіка є внутрішньо нестабільною. Вони твердять, що економіка часто відчуває збурення у сфері сукупного попиту і сукупної пропозиції. Без проведення монетарної і фіскальної політики, спрямованої на стабілізацію економіки, ці збурення спричинятимуть непотрібні і болісні коливання в обсязі виробництва, в рівнях зайнятості та інфляції. Згідно з відомим висловлюванням, макроекономічна політика повинна «йти проти вітру» - стимулювати економіку, яка перебуває у фазі спаду, та уповільнювати темпи зростання, коли економіка перегріта.

На думку інших економістів, наприклад, Мілтона Фрідмана, економіка є внутрішньо стабільною. Відповідальність за значні і небезпечні коливання економіки ці дослідники покладають на неправильну економічну політику. Вони твердять, що економічну політику не можна зводити до «тонкого налагодження» національної економіки за допомогою різного інструментарію. Натомість державні мужі мали б пам’ятати про обмеженість можливостей цієї політики й відчувати задоволення від того, що вона не завдає шкоди.

Прихильники активної економічної політики вважають, що внаслідок збурень в економіці відбуваються коливання обсягу виробництва й зайнятості, яких можна не допустити за допомогою відповідних заходів монетарної і фіскальної політики. Багато хто з них вірить, що досі економічна політика успішно сприяла стабілізації національної економіки.

Прихильники пасивної економічної політики доводять, що намагання стабілізувати економіку за допомогою монетарної та фіскальної політики можуть ще більше її дестабілізувати, бо заходи цієї політики діють з тривалими, причому неоднаковими часовими лагами. Крім того, вони вважають, що рівень сучасних знань про економіку недостатній для успішної стабілізаційної політики, а недоречна економічна політика є часто причиною економічних коливань.

Прихильники дискреційної політики вважають, що свобода дій дає змогу державним мужам гнучкіше реагувати на різні непередбачені обставини.

Прихильники дотримання правил у проведенні економічної політики вважають, що політичному процесові довіряти не можна. На їх думку, держані мужі, проводячи економічну політику, часто припускаються помилок або навіть використовують їх у своїх власних інтересах. Крім того, ці економісти вважають, що дотримання правил у проведенні економічної політики дає змогу розв’язати проблему непослідовності політики.

Питання для самоконтролю

1. Яким чином держава може впливати на параметри економічної рівноваги?

2. Розкрийте сутність поняття “чисті податки”.

3. Наведіть приклади державних трансфертних платежів.

4. В чому полягає роль державного сектора в кругообігу доходів та продуктів?

5. Розгляньте альтернативні теорії макроекономічного регулювання.

ТЕМА 12. ФІСКАЛЬНА ПОЛІТИКА

Програмні запитання

12.1. Фіскальна політика: цілі та інструменти.

12.2. Дискреційна фіскальна політика. Складний мультиплікатор видатків. Мультиплікатор податків.

12.3. Автоматична фіскальна політика.

12.4. Фіскальна політика з урахуванням пропозиції. Крива Лаффера.

12.5. Фіскальна політика та державний бюджет.

Основні терміни і поняття:

Фіскальна політика, мультиплікатор державних витрат, мультиплікатор податків, мультиплікатор збалансованого бюджету, гранична податкова ставка, бюджетний дефіцит, бюджетний надлишок, дискреційна фіскальна політика, не дискреційна фіскальна політика, чисті податкові надходження в бюджет, автоматичні стабілізатори економіки, циклічний дефіцит держбюджету, структурний дефіцит держбюджету, інфляційне і неінфляційне фінансування дефіциту держбюджету, монетизація дефіциту, сеньораж, ефект витіснення, податкова реформа, крива Лаффера, ефект Олівера-Танзі.

Тематичні тези

12.1. Фіскальна політика: цілі та інструменти

Фіскальна (бюджетно-податкова) політика – система засобів уряду з регулювання економіки шляхом зміни державних доходів і витрат. Слово походить від латинського fiscal, fiscus, що означає імператорська скарбниця.

Основні цілі фіскальної політики:

ü погодження коливань економічних циклів;

ü забезпечення стійкого економічного зростання;

ü досягнення високого рівня зайнятості;

ü збалансування державного бюджету.

Засобами фіскальної політики є державні витрати та податки. Податки є основним джерелом доходів держави.

Державні витрати – витрати, пов’язані із діяльністю держави.

Сукупні державні витрати за напрямами використання поділяються на чотири категорії:

, (12.1)

, (12.1)

де  – споживання в державному секторі (зарплата робітникам державного сектору, плата за суспільні блага);

– споживання в державному секторі (зарплата робітникам державного сектору, плата за суспільні блага);

ТR – трансферти приватному сектору (пенсії, стипендії, виплати безробітним);

– проценти з державного боргу;

– проценти з державного боргу;

– державні інвестиції.

– державні інвестиції.

Перші три категорії утворюють поточні видатки держави, а четверта – державні капітальні видатки. Сукупність державних видатків є складовою частиною сукупний попит. Зміна різних компонентів структури державних витрат має різні наслідки для економіки.

Основою фіскальної політики є бюджет. Він необхідний для досягнення економічної стабільності. Фіскальна політика через дефіцит та профіцит бюджету може бути використана з метою стабілізації економічного розвитку. До фіскальної політики належать тільки ті маніпуляції держбюджету, які не змінюють кількості грошей в обігу. Фіскальна політика формується парламентом країни, який затверджує державний бюджет на фінансовий рік, а реалізується урядом країни, в першу чергу – Міністерством фінансів.

Загальна фіскальна політика поділяється на два типи: дискреційна та не дискреційна.

12.2. Дискреційна фіскальна політика. Складний мультиплікатор видатків. Мультиплікатор податків

Дискреційна фіскальна політика – це свідома маніпуляція урядовими витратами і доходами, яка здійснюється на підставі державних рішень (парламенту і уряду) з метою цілеспрямованого впливу на реальний обсяг виробництва, безробіття та інфляцію.

Дискреційна фіскальна політика (далі – ДФП) застосовує два інструменти:

ü державні закупівлі, які є інструментом прямої дії (збільшуючи або зменшуючи державні закупівлі, держава безпосередньо впливає на сукупний попит і реальний ВВП;

ü чисті податки, які змінюються за рахунок податкових ставок і трансфертів:

(12.2)

(12.2)

Змінюючи податки на такій основі, державний вплив на реальний ВВП здійснюється опосередковано через споживання як компонент сукупного попиту.

ДФП – це активна фіскальна політика. ДФП, яка здійснюється з метою згладжування економічних циклів, буває двох видів:

ú стимулююча (експансіоністська), пов’язана із збільшенням державних витрат і зменшенням податків або поєднанням цих засобів. В короткостроковому періоді така ДФП скорочує спад виробництва за рахунок дефіцитного фінансування;

ú стримуюча (рестрикційна), пов’язана із збільшенням податків і зменшенням державних витрат або поєднанням цих засобів, щоб обмежити інфляційне зростання економіки.

В короткостроковому періоді заходи фіскальної політики супроводжуються ефектом мультиплікаторів (державних витрат, податків, збалансованого бюджету). Але слід звернути увагу, що в умовах змішаної економіки закритого типу виникає складний мультиплікатор видатків, який крім заощаджень враховує ще один канал вилучень – податки (у формі чистих податків). При цьому вилучення у формі податків відбуваються автоматично у разі зміни доходу як податкової бази і вимірюється через граничну податкову ставку:

(12.3)

(12.3)

Розглянемо спочатку вплив державних витрат на рівноважний рівень ВВП без урахування оподаткування.

Нехай державні витрати змінились на  . Це збільшить дохід на ту ж величину, що в свою чергу дасть приріст споживання на величину

. Це збільшить дохід на ту ж величину, що в свою чергу дасть приріст споживання на величину  . Цей приріст споживання знову збільшить витрати і дохід, що знову призведе до збільшення рівня споживання на величину

. Цей приріст споживання знову збільшить витрати і дохід, що знову призведе до збільшення рівня споживання на величину  :

:

,

,

, (12.4)

, (12.4)

Мультиплікатор державних витрат:

(12.5)

(12.5)

Мультиплікатор державних витрат показує, на скільки зростає рівноважний рівень доходу в закритій економіці в результаті збільшення не лише державних витрат, а й автономних витрат на одиницю. Оскільки ДФП – це свідомий, тобто цілеспрямований вплив держави на економіку, то в реальній практиці цільовий приріст ВВП визначається урядом наперед, а необхідне збільшення державних витрат є пошуковою величиною, яку можна визначити за формулою:

(12.6)

(12.6)

Рис. 12.1. Вплив державних закупівель на ВВП у кейнсіанському хресті

Щоб визначити вплив автономних чистих податків (  ) на рівноважний рівень ВВП в межах ДФП, потрібно попередньо прийняти деякі передумови:

) на рівноважний рівень ВВП в межах ДФП, потрібно попередньо прийняти деякі передумови:

1) на даному етапі об’єктом фіскальної політики є лише сукупний попит, вплив трансфертів на сукупну пропозицію тимчасово не береться до уваги. В подальшому ми розширимо аналіз фіскальної політики і залучимо до нього сукупну пропозицію як об’єкт фіскальної політики;

2) в контексті фіскальної політики, спрямованої на сукупний попит, вплив чистих податків на ВВП – це їх вплив на споживання як компонент сукупного попиту, але на споживання впливають і „зворотні” податки, до яких відносяться трансферти (коли вони зменшуються, то чисті податки збільшуються);

3) ДФП викликає зміни в чистих податках за допомогою державних рішень стосовно рівня податкових ставок і трансфертів, але в водночас діє і автоматична фіскальна політика, яка спирається на автоматичну залежність чистих податків від ВВП як доходу.

Оскільки переважна більшість податків і трансфертів залежить від доходу, то в реальній практиці чисті податки змінюються одночасно в результаті як дискреційних заходів, так і автоматичних змін в залежності від динаміки ВВП, але на даному етапі предметом аналізу є лише ДФП.

Чисті податки та їх складові елементи, тобто власне податки і трансферти, які не залежать від доходу, називаються автономними (податок на нерухомість, на власників транспортних засобів, на землю, а також деякі трансферти, які надаються за рахунок державного бюджету: пенсії, стипендії тощо).

Зміна автономних податків мультиплікативно впливає на ВВП. Припустімо, що відбулося дискреційне зменшення чистих податків: держава збільшила рівень пенсій та стипендій. Механізм податкової мультиплікації, як і в випадку з державними витратами, пов’язаний із багаторазовою реакцією споживання на однократну зміну податків:

,

,

(12.7)

(12.7)

Податковий мультиплікатор:

(12.8)

(12.8)

Рис. 12.2. Зменшення чистих податків у кейнсіанському хресті

Знаючи, що мультиплікатор витрат визначається за формулою  , ми можемо записати:

, ми можемо записати:

(12.9)

(12.9)

Наведена формула визначає співвідношення між двома мультиплікаторами: податків і витрат. Мультиплікатор податків завжди нижчий від мультиплікатора витрат пропорційно граничній схильності до споживання. Підставимо у формулу (8.9) замість

та отримаємо:

та отримаємо:

ð

ð  (12.10)

(12.10)

Проте ця формула мультиплікатора податків має відношення лише до автономних податків, згідно з якими податкові вилучення не залежать від ВВП як доходу. Спираючись на такий мультиплікатор, приріст ВВП внаслідок зменшення автономних податків обчислюється за формулою:

(12.11)

(12.11)

Те, що величина мультиплікатора державних витрат завжди більша за величину податкового мультиплікатора, пояснюється тим, що зменшення податків збільшує споживання не на всю величину вивільненого доходу, оскільки частина його іде на заощадження.

Використовуючи наведені мультиплікатори можна обчислити автономний вплив на дохід державних витрат або чистих податків, які можуть змінюватись дискреційно, тобто за рахунок податкових ставок або трансфертів:  та

та  . У наведених формулах слід звернути увагу на знаки, які свідчать, що між G і Y існує пряма залежність, а між Т і Y – обернена.

. У наведених формулах слід звернути увагу на знаки, які свідчать, що між G і Y існує пряма залежність, а між Т і Y – обернена.

Оскільки  , то це означає, що збільшення державних витрат на одну грошову одиницю викликає більший приріст доходу, ніж зменшення чистих податків на ту ж одиницю. З іншого боку, для досягнення цільового приросту доходу державні витрати потрібно збільшити на меншу величину, ніж та, на яку слід зменшити чисті податки.

, то це означає, що збільшення державних витрат на одну грошову одиницю викликає більший приріст доходу, ніж зменшення чистих податків на ту ж одиницю. З іншого боку, для досягнення цільового приросту доходу державні витрати потрібно збільшити на меншу величину, ніж та, на яку слід зменшити чисті податки.

Для державного бюджету ця обставина породжує різні наслідки. В першому варіанті досягнення цільового приросту доходу викличе менший бюджетний дефіцит через збільшення державних витрат, в другому – більший бюджетний дефіцит через зменшення бюджетних доходів.

Крім окремого застосування фіскальних засобів держава може застосовувати їх одночасно. Тоді зміна доходу визначається за формулою:

(12.12)

(12.12)

Підсумковий результат у цьому варіанті залежить від співвідношення між державними видатками та податками з урахуванням, що  . Але, якщо державні видатки і чисті податки змінюються на умовах збалансованого бюджету, тобто коли

. Але, якщо державні видатки і чисті податки змінюються на умовах збалансованого бюджету, тобто коли  , то результатом такої політики буде певний приріст доходу.

, то результатом такої політики буде певний приріст доходу.

Фіскальна політика на умовах збалансованого бюджету породжує ще одну категорію – мультиплікатор збалансованого бюджету. Він показує, на скільки грошових одиниць змінюється дохід в разі зміни державного бюджету на грошову одиницю:

(12.13)

(12.13)

де  – мультиплікатор збалансованого бюджету;

– мультиплікатор збалансованого бюджету;

– зміна доходу;

– зміна доходу;  – зміна бюджету.

– зміна бюджету.

При цьому  .

.

12.3. Автоматична фіскальна політика

До цього часу ми розглядали чисті податки як засіб ДФП, в межах якої на основі державних рішень змінюються податкові ставки та трансферти. Але цим вплив фіскальної політики на ВВП не обмежується. Практика свідчить, що переважна частина податків та деякі трансферти змінюються автоматично в разі зміни доходу. До податків, які залежать від доходу, належать прибутковий податок із громадян, податок на прибуток підприємств, ПДВ, акцизний збір тощо.

При цьому слід враховувати, що чутливість податків залежить від їх форми:

а) в умовах прогресивних податків податкові вилучення збільшуються швидше, ніж збільшується дохід;

б) на базі пропорційних податків податкові вилучення збільшуються пропорційно збільшенню доходу.

Певні трансферти теж перебувають в автоматичній залежності від доходу. Так виплати по безробіттю зменшуються під час збільшення виробництва і збільшуються під час його скорочення.

Чисті податки, які залежать від доходу, називаються автоматичними. Це означає, що величина їх вилучень до бюджету змінюється в автоматичному режимі в разі зміни доходу, тобто без державного втручання. Але не слід вважати, що держава в цьому випадку виглядає як сторонній спостерігач. Роль держави в тому, що вона впроваджує в економіку певну систему податків і трансфертів, якою визначається рівень залежності податкових вилучень від доходу.

Автоматична залежність чистих податків від доходу – важливий чинник стабілізації економіки без державного втручання. Тому їх називають вмонтованими стабілізаторами.

Автоматичні чисті податки як вмонтовані стабілізатори не є достатнім гальмом для усунення економічних коливань. Вони неспроможні повністю нейтралізувати інфляційний чи рецессійний розриви в економіці, а лише частково його зменшують.

Оскільки автоматична фіскальна політика передбачає, що всі податкові вилучення в державний бюджет залежать від динаміки поточного доходу, то податкова функція прийме вигляд:

, (12.14)

, (12.14)

де  — граничний коефіцієнт податків.

— граничний коефіцієнт податків.

Граничний коефіцієнт податків показує на скільки одиниць зміниться величина автоматичних податкових вилучень із зміною доходу на одну грошову одиницю.

Розглянемо тепер вплив державних витрат на рівноважний ВВП з урахуванням оподаткування доходу. Оскільки це змінить вигляд споживчої функції, то відповідно зазнає змін і модель мультиплікатора:

, (12.15)

, (12.15)

Складний мультиплікатор витрат

(12.16)

(12.16)

Як бачимо, при врахуванні заощаджень і автоматичних чистих податків вилучення збільшуються і становлять величину  . Оскільки

. Оскільки  , то це означає, що складний мультиплікатор нижчий від простого.

, то це означає, що складний мультиплікатор нижчий від простого.

В умовах застосування автоматичних чистих податків змінюється і формула мультиплікатора податків. Вище ми показали, що при застосуванні лише автономних чистих податків мультиплікатор податків менше мультиплікатора витрат на одиницю. Але ця формула відповідає спрощеним умовам, коли не застосовуються автоматичні чисті податки. Щоб врахувати автоматичні чисті податки, слід спиратися на універсальне правило, згідно з яким мультиплікатор податків завжди менший від мультиплікатора витрат пропорційно граничній схильності до споживання (8.9):  . Спираючись на це правило, виведемо формулу складного мультиплікатора податків:

. Спираючись на це правило, виведемо формулу складного мультиплікатора податків:

(12.17)

(12.17)

Враховуючи автономні і автоматичні податки, можемо записати повну податкову функцію:

, (12.18)

, (12.18)

де  – автономні податки, незалежні від величини поточного доходу Y;

– автономні податки, незалежні від величини поточного доходу Y;

t – гранична податкова ставка.

З урахуванням функціональної залежності податкових відрахувань від доходу функція споживання прийме вигляд:

(12.19)

(12.19)

У цьому випадку модель рівноважного обсягу випуску у відкритій економіці має вигляд:

, (12.20)

, (12.20)

де  – гранична схильність до імпортування.

– гранична схильність до імпортування.

При цьому підсумкова зміна доходу в результаті зміни величини державних витрат і автономних податків визначається як:

. (12.21)

. (12.21)

Якщо державні витрати і автономні податки збільшуються на одну і ту ж величину, то і рівноважний обсяг виробництва збільшується. У цьому випадку говорять про мультиплікатор збалансованого бюджету, який завжди дорівнює або менший за одиницю.

12.4. Фіскальна політика з урахуванням пропозиції. Крива Лаффера

До цього часу ми розглядали кейнсіанську версію фіскальної політики, об’єктом якої є лише сукупний попит. Але фіскальна політика може впливати й на сукупну пропозицію. Такий варіант фіскальної політики спирається на теорію економіки пропозиції, в основі якої лежить необхідність зменшення рівня оподаткування.

Відповідно до кейнсіанської теорії зниження податків збільшує лише сукупний попит, що зумовлює збільшення реального доходу і цін. Але згідно з теорією економіки пропозиції зменшення рівня оподаткування викликає ще один ефект – збільшення сукупної пропозиції і зменшення цін. (Рис.12.3).

Рис. 12.3. Вплив фіскальної політики на AS

На думку її прихильників, зазначений ефект викликається певними змінами в економіці:

1) в наслідок зменшення особистих податків збільшуються приватні заощадження, які створюють передумови для збільшення інвестицій. Крім того, зменшення особистих податків збільшує післяподаткову зарплату, що посилює стимули до праці;

2) зменшення податку на прибуток збільшує прибутковість інвестицій, що теж стимулює їх збільшення.

Завдяки переліченим змінам в економіці зниження податків у підсумку сприяє збільшенню сукупної пропозиції, що забезпечує, з одного боку, додаткове збільшення реального доходу, а, з іншого, – певний антиінфляційний ефект. Зазначений вплив зменшення податків на економіку можна продемонструвати за допомогою моделі AD-AS.

Отже, згідно з уявленнями прихильників теорії економіки пропозиції зменшення податків викликає набагато більший стабілізаційний ефект, ніж це випливає з кейнсіанської теорії. Проте, політика низького оподаткування, яка відстоюється прихильниками теорії економіки пропозиції, має певні вади:

1) вплив податків на сукупну пропозицію розгортається протягом деякого часу;

2) зменшення податків набагато відчутніше впливає на сукупний попит, а ніж на сукупну пропозицію, і тому дефляційний ефект може бути несуттєвим;

3) зменшення податків негайно породжує бюджетний дефіцит, що може перекреслити всі позитивні наслідки.

Останній недолік є головним. Для його спростування прихильники економіки пропозиції спираються на криву Лаффера (Рис.12.4).

Останній недолік є головним. Для його спростування прихильники економіки пропозиції спираються на криву Лаффера (Рис.12.4).

Крива Лаффера відображає зв’язок між податковою ставкою t та податковими надходжен-нями до бюджету. В її основі – ідея про те, що в разі збільшення податкової ставки від 0 до 100% податкові надходження спочатку збільшаться до максимальної величини  , а потім знову зменшаться до 0. При цьому точка

, а потім знову зменшаться до 0. При цьому точка  відображає надмірний рівень оподаткування, який стримує ділову активність, а точка М – оптимальний рівень оподаткування, що забезпечує максимальну величину податкових надходжень.

відображає надмірний рівень оподаткування, який стримує ділову активність, а точка М – оптимальний рівень оподаткування, що забезпечує максимальну величину податкових надходжень.

Рис.12.4. Крива Лаффера

Згідно з кривою Лаффера, якщо оподаткування є надмірним, коли податкова ставка  , то її зменшення до оптимального рівня

, то її зменшення до оптимального рівня  стимулює ділову активність, збільшує дохід як податкову базу, і завдяки цьому максимізує величину податкових надходжень. Це означає, що зменшення податків від надмірного до оптимального рівня забезпечує одночасно збільшення виробництва і податкових надходжень, що виключає виникнення бюджетного дефіциту.

стимулює ділову активність, збільшує дохід як податкову базу, і завдяки цьому максимізує величину податкових надходжень. Це означає, що зменшення податків від надмірного до оптимального рівня забезпечує одночасно збільшення виробництва і податкових надходжень, що виключає виникнення бюджетного дефіциту.

Але сценарій причинно-наслідкових зв’язків, що його відображає крива Лаффера, є лише своєрідною гіпотезою, певним логічним припущенням, оскільки із нього не випливає відповідь на кілька практичних запитань:

1) який рівень податків слід вважати надмірним, тобто як визначити місце знаходження діючих податків на кривій Лаффера;

2) який рівень податків слід вважати оптимальним, здатним забезпечити максимальну величину податкових надходжень.

Невеликий досвід практичного застосування кривої Лаффера в США у період „рейганоміки” не дав беззаперечних доказів на її користь, тому застосування цієї кривої на практиці пов’язане з певним політичним ризиком.

Дата добавления: 2015-12-29; просмотров: 766;