ТЕМА 5. ГРОШОВИЙ РИНОК.

Програмні запитання

5.1. Пропозиція грошей.

5.2. Попит на гроші.

5.3. Механізм грошового ринку.

Основні терміни і поняття:

Гроші, готівкові гроші, безготівкові гроші, міра вартості, засіб обміну, засіб нагромадження, засіб платежу, грошова маса, грошовий ринок, кредитний ринок, грошово-кредитний ринок, грошова пропозиція, грошовий попит, депозитний мультиплікатор, коефіцієнт готівки, грошова база, грошовий мультиплікатор, грошово-кредитна (монетарна) політика, операції на відкритому ринку, облікова ставка, обов’язкова резервна норма, політика “дорогих” грошей, політика “дешевих” грошей, банківські резерви, обов’язкові резерви, додаткові резерви.

Тематичні тези

1. Пропозиція грошей

Пропозиція грошей (  ) включає в себе готівку (С) поза банківською системою і депозити (D), які економічними агентами можуть бути використані для угод:

) включає в себе готівку (С) поза банківською системою і депозити (D), які економічними агентами можуть бути використані для угод:

(5.1)

(5.1)

Сучасна банківська система із частковим резервним покриттям, що означає, що частину своїх депозитів банки зберігають у вигляді резервів, а іншу – використовують для видачі позик. На відміну від інших фінансових інститутів банки мають здатність збільшувати пропозицію грошей („створювати гроші”).

Кредитна мультиплікація – процес емісії платіжних засобів в рамках комерційних банків.

Припустімо, що депозити першого банку збільшились на 1000 грошових одиниць. При ставці резервування 20% в резерві залишається 200 одиниць, а інші 800 – видаються в позику. Таким чином перший банк збільшив пропозицію грошей на 800 одиниць. Грошова пропозиція тепер складає 1800 грошових одиниць. Вкладники, як і раніше, мають депозити на 1000 грошових одиниць, але й позичальники тримають на руках 800 одиниць. Тобто банківська система із частковим резервним покриттям здатна збільшувати пропозицію грошей. Далі, якщо ці 800 грошових одиниць знову попадуть в банк, то 160 одиниць залишаються в резервах, а 640 – використовуються для видачі кредитів. Третій банк добавить 128 одиниць в резерв, а 512 – для видачі кредитів і т. ін.

Якщо процес продовжується до використання останньої грошової одиниці, то кількість грошей в системі можна визначити:

Початковий вклад: 1000

Позичка І банку: (1-0,2)*1000 = 800

Позичка ІІ банку:

і т. ін.

і т. ін.

Підсумкова пропозиція грошей:

В загальному випадку додаткова пропозиція грошей, яка виникла в результаті появи нового депозиту обчислюється за формулою:

, (5.2)

, (5.2)

де rr – норма (ставка) банківських резервів;

D – початковий вклад (депозит)

– банківський мультиплікатор грошової експансії (розширення).

– банківський мультиплікатор грошової експансії (розширення).

Грошова база (гроші підвищеної потужності, резервні гроші) – це готівка поза банківською системою, а також резерви комерційних банків, які зберігаються в НБУ (центральний банк):

, (5.3)

, (5.3)

де С – готівка; R – резерви.

Грошовий мультиплікатор m:

ð

ð  (5.4)

(5.4)

Грошовий мультиплікатор можна представити через співвідношення готівка-депозити сr (коефіцієнт депонування) і резерви-депозити rr:

(5.5)

(5.5)

Поділивши почленно чисельник і знаменник правої частини на D, отримаємо:

, а

, а  ,

,  (5.6)

(5.6)

(5.7)

(5.7)

Пропозиція грошей (  ) прямо залежить від величини грошової бази (МВ) і грошового мультиплікатора m.

) прямо залежить від величини грошової бази (МВ) і грошового мультиплікатора m.

Національний банк може контролювати пропозицію грошей, перш за все, шляхом впливу на грошову базу. Інструменти грошової політики корегують величину грошової маси, впливаючи на грошову базу або на мультиплікатор. Виділяють три основних інструмента грошової (монетарної) політики, за допомогою яких Нацбанк здійснює корегування грошово-кредитної політики:

1) зміна облікової ставки (ставки рефінансування), тобто ставки, за якою Нацбанк кредитує комерційні банки;

2) зміна норми обов’язкових резервів, тобто мінімальної долі депозитів, яку комерційні банки зобов’язані зберігати у вигляді резервів (безпроцентних вкладів) в НБУ;

3) операції на відкритому ринку: купівля або продаж Нацбанком державних цінних паперів (використовується в країнах з розвиненим фондовим ринком).

5.2. Попит на гроші

Кількісна теорія грошей визначає попит на гроші за допомогою рівняння обміну

(5.8)

(5.8)

Припускається, що швидкість обігу – величина постійна, так як пов’язана з досить стійкою структурою угод в економіці. При сталості v рівняння обігу має вигляд:

(5.9)

(5.9)

При умові сталості  зміна кількості грошей в обігу М повинна викликати зміну номінального ВВП (

зміна кількості грошей в обігу М повинна викликати зміну номінального ВВП (  ). Але згідно із класичною теорією реальний ВВП змінюється повільно і лише при зміні величини факторів виробництва і технології. Можна припустити, що Y змінюється із постійною швидкістю, а на коротких періодах Y постійний. Тому коливання номінального ВВП будуть відображати головним чином зміну рівня цін. Таким чином зміна рівня кількості грошей в обігу не справить впливу на реальні величини, а відобразиться на коливаннях номінальних змінних. Це явище називається нейтральністю грошей.

). Але згідно із класичною теорією реальний ВВП змінюється повільно і лише при зміні величини факторів виробництва і технології. Можна припустити, що Y змінюється із постійною швидкістю, а на коротких періодах Y постійний. Тому коливання номінального ВВП будуть відображати головним чином зміну рівня цін. Таким чином зміна рівня кількості грошей в обігу не справить впливу на реальні величини, а відобразиться на коливаннях номінальних змінних. Це явище називається нейтральністю грошей.

Сучасні монетаристи, підтримуючи концепцію нейтральності грошей для опису довгострокових зв’язків між динамікою грошової маси і рівнем цін, визнають вплив пропозиції грошей на реальні величини в короткостроковому періоді (у межах ділового циклу).

Наведене рівняння (5.8) кількісної теорії називається рівнянням Фішера. Використовується і інша формула цього рівняння, яка називається кембріджським рівнянням:

(5.10)

(5.10)

де  — величина, обернена швидкості обертання грошей.

— величина, обернена швидкості обертання грошей.

Коефіцієнт К несе і власне змістове навантаження, показуючи долю номінальних грошових залишків (М) в доході (  ).

).

Щоб мінімізувати вплив інфляції зазвичай розглядають реальний попит на гроші:

, (5.11)

, (5.11)

де  – реальні грошові залишки.

– реальні грошові залишки.

Кейнсіанська теорія попиту на гроші – теорія переваги – ліквідності виділяє 3 мотиви, які спонукають людей зберігати частину грошей у вигляді готівки:

1) трансакційний (операційний) мотив являє собою попит на гроші для обслуговування усіх видів угод в економіці. Реальна величина трансакційного попиту виражається такою функцією:

(5.12)

(5.12)

2) мотив застереження: попит на гроші за цим мотивом показує, яку кількість грошей економічний агент бажає тримати у випадку непередбачених обставин;

3) спекулятивний мотив: попит на гроші як на майно, пов’язаний із тим, що для економічних суб’єктів існує невизначеність у майбутньому щодо цін активів.

Узагальнюючи два підходи (класичний та кейнсіанський), можна виділити наступні фактори попиту на гроші: рівень доходу; швидкість обігу грошей; ставка відсотка.

Класична теорія пов’язує попит на гроші головним чином з реальним доходом. Кейнсіанська теорія попиту на гроші вважає основним фактором ставку відсотка. Об’єднуючи два підходи можна представити функцію попиту на реальні грошові залишки наступним чином:

, (5.13)

, (5.13)

де і – номінальна ставка процента;

Y – реальний дохід.

Якщо припустити лінійну залежність, то отримаємо:

, (5.14)

, (5.14)

де k і h – коефіцієнти, які відображають чуттєвість попиту на гроші по доходу і ставці процента.

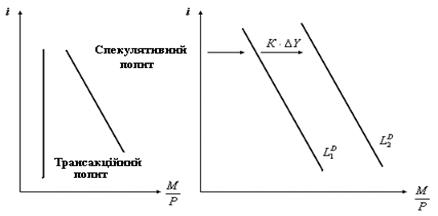

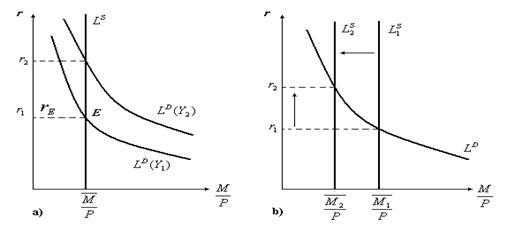

Функція попиту на гроші показує, що при будь-якому даному рівні доходу величина попиту буде зменшуватись із збільшенням номінальної ставки процента і навпаки, збільшення рівня доходу позна-чається зсувом кривої попиту (Рис.5.1).

Рис. 5.1. Попит на гроші

Емпіричні дані підтверджують теоретичну модель попиту на гроші. Однак існує певний часовий лаг між зміною факторів і реакцією попиту на гроші.

На базі двох основних підходів до аналізу попиту на гроші розвилася множина сучасних грошових теорій. Так, в основі моделі Баумоля-Тобіна лежить трансакційний попит на гроші. Портфельний підхід до попиту на гроші виходить з того, що готівка – лише одна зі складових портфеля фінансових активів економічних агентів.

Загальна функція попиту на гроші виглядає так:

, (5.15)

, (5.15)

де  – передбачуваний реальний дохід на акції;

– передбачуваний реальний дохід на акції;

– передбачений реальний дохід по облігаціях;

– передбачений реальний дохід по облігаціях;

– очікувана інфляція;

– очікувана інфляція;

W – реальне багатство.

5.3. Механізм грошового ринку

Модель грошового ринку поєднує попит і пропозицію. Спочатку для спрощення можна припустити, що пропозиція грошей контролюється НБУ і фіксована на рівні  . Рівень цін також приймемо стабільним, що цілком сприйнятливо для короткострокової моделі. Тоді реальна пропозиція грошей буде фіксована на рівні

. Рівень цін також приймемо стабільним, що цілком сприйнятливо для короткострокової моделі. Тоді реальна пропозиція грошей буде фіксована на рівні  і представлена вертикальною лінією

і представлена вертикальною лінією  . Попит на гроші представлений як спадна функція ставки відсотка для заданого рівня доходу. У точці рівноваги

. Попит на гроші представлений як спадна функція ставки відсотка для заданого рівня доходу. У точці рівноваги  . Рухома відсоткова ставка утримує в рівновазі грошовий ринок. Коливання рівноважних значень ставки відсотка і М (грошової маси) можуть бути пов’язані зі зміною екзогенних змінних грошового ринку (рівня доходу, пропозиції грошей). Графічно це позначається зсувом відповідно кривих

. Рухома відсоткова ставка утримує в рівновазі грошовий ринок. Коливання рівноважних значень ставки відсотка і М (грошової маси) можуть бути пов’язані зі зміною екзогенних змінних грошового ринку (рівня доходу, пропозиції грошей). Графічно це позначається зсувом відповідно кривих  і

і  . Так, зміна рівня доходу Y, наприклад, його збільшення, підвищує

. Так, зміна рівня доходу Y, наприклад, його збільшення, підвищує  (Рис. 5.2 а), зменшення пропозиції грошей веде до збільшення ставки відсотка (Рис. 5.2 b).

(Рис. 5.2 а), зменшення пропозиції грошей веде до збільшення ставки відсотка (Рис. 5.2 b).

Рис. 5.2. Рівновага на грошовому ринку

Подібний механізм встановлення і підтримування рівноваги на грошовому ринку може успішно працювати в ринковій економіці із розвиненим ринком цінних паперів і стійкими зв’язками поведінки.

Питання для самоконтролю

1. Що таке гроші? Які їх функції?

2. В чому різниця між грошовими агрегатами М1 і М2, М2 і М3?

3. Які основні фактори визначають трансакційний попит на гроші і попит на гроші як на актив?

4. Як визначається рівноважна процентна ставка на грошовому ринку?

ТЕМА 6. ІНФЛЯЦІЙНИЙ МЕХАНІЗМ

Програмні запитання

6.1. Сутність і види інфляції.

6.2. Причини і наслідки інфляції.

6.3. Інфляція та безробіття.

Основні терміни і поняття:

Інфляція, дефляція, інфляція попиту, інфляція витрат, стагфляція, очікувана інфляція, неочікувана інфляція, повна зайнятість, гіперінфляція, крива Філіпса, ефект Фішера.

Тематичні тези

6.1.Сутність і види інфляції

Інфляція являється одним із основних індикаторів макроекономічної нестабільності. Вона, з одного боку, сигналізує про виникнення в економіці певних диспропорцій між попитом і пропозицією, з іншого – її високий рівень справляє негативний вплив на економічний розвиток.

Інфляція - це зростання загального рівня цін (або, іншими словами, це є падіння купівельної спроможності грошей, підвищення грошової вартості життя).

Рівень інфляції показує, як змінилися ціни в економіці, і вимірюється за допомогою індексів цін (індексу споживчих цін, дефлятора ВВП тощо) як різниця між значенням цього індексу за певний період (у відсотках) та 100%:

(6.1)

(6.1)

Темп інфляції показує, як змінилася сама інфляція за певний період (прискорилась чи сповільнилась), і визначається за формулою:

(6.2)

(6.2)

дe  ,

,  — відповідно, ціновий індекс у поточному і минулому періодах.

— відповідно, ціновий індекс у поточному і минулому періодах.

Протилежним до інфляції поняттям є дефляція, яка має місце, коли загальний рівень цін падає і купівельна спроможність грошей підвищується. Дефляція трапляється вкрай рідко.

Дезінфляція – це зниження рівня інфляції (темпу зростання цін).

Інфляція є складним економічним явищем. Залежно від її рівня розрізняють три види інфляції: помірна, галопуюча та гіперінфляція.

Помірна інфляція відображає відносно невисокі темпи приросту цін, коли щорічні темпи інфляції вимірюються однозначним числом, тобто знаходяться в межах до 10%. За помірної інфляції зростання цін сприймається нормальним явищем, яке не справляє істотного впливу на економічну поведінку людей.

Галопуюча інфляція – це інфляція, що вимірюється двозначними або тризначними числами, тобто десятками або сотнями відсотків за рік. Переростання помірної інфляції в галопуючу суттєво впливає на поведінку економічних суб’єктів. При галопуючій інфляція гроші помітно втрачають купівельну спроможність.

Гіперінфляція настає тоді, коли річний приріст цін вимірюється тисячами, мільйонами або, навіть, більшою кількістю відсотків. Гіперінфляція виникає, переважно, під впливом надзвичайних подій – війна, політичний переворот, революційна зміна економічної системи тощо.

В залежності від основних причин, які викликають інфляцію, вона поділяється на два види: інфляцію попиту та інфляцію витрат.

Інфляція попиту – це таке зростання цін, яке спричиняється надмірним попитом, тобто виникає внаслідок випереджаючого зростання сукупного попиту порівняно із сукупною пропозицією.

Інфляція витрат – це таке зростання цін, яке виникає внаслідок збільшення витрат на одиницю продукції (середніх витрат), що супроводжується зменшенням сукупної пропозиції. Інфляція витрат, як правило, супроводжується скороченням обсягів виробництва. Це означає, що інфляція витрат відбувається одночасно з падінням виробництва. Таке явище отримало назву “стагфляція”. Поєднання інфляції попиту та інфляції витрат створює так звану інфляційну спіраль.

В залежності від можливостей економічних суб’єктів передбачати (прогнозувати) майбутнє зростання цін розрізняють очікувану (прогнозовану) і неочікувану (непрогнозовану) інфляцію.

Очікувана – це така інфляція, яку економічні суб’єкти передбачали на основі доступної їм інформації.

Неочікувана – це інфляція, яку економічні суб’єкти не передбачали. Фактична інфляція може співпадати з очікуваною, а може й відхилятися від очікуваної.

Відхилення фактичної інфляції від очікуваної зменшує ефективність рішень, які приймаються в економіці. Очікувану інфляцію можна заздалегідь врахувати і звести втрати від неї до мінімуму. Неочікувану інфляцію врахувати неможливо, що завдає шкоди економічним суб’єктам, оскільки при обґрунтуванні своїх рішень вони враховували очікувану інфляцію.

6.2. Причини та наслідки інфляції

Щоб управляти інфляцією, потрібно знати причини (чинники), що її викликають. Серед макроекономістів не існує єдиної думки щодо інфляційних чинників. Прихильники кейнсіанської теорії розглядають це питання у форматі інфляції попиту, а прихильники монетаристської теорії вважають, що причиною інфляції є надмірна кількість грошей в обігу, порівняно з вартістю товарів та послуг за даних цін.

Сучасна макроекономіка і економічна практика переконує, що інфляцію неможна пояснити лише надлишковим сукупним попитом в умовах повної зайнятості або надлишковою грошовою масою. Вона є наслідком великої кількості різноманітних чинників. Всі ці чинники можна поділити на декілька видів:

1. Чинники інфляції попиту:

- надмірний урядовий попит на товари та послуги. Він проявляється у формі бюджетного дефіциту. Інфляція виникає за умов, якщо дефіцит державного бюджету фінансується за рахунок грошово-кредитної емісії, оскільки в цьому випадку зростання сукупного попиту не забезпечується адекватним збільшенням реального ВВП, тобто сукупної пропозиції. У випадку, коли бюджетний дефіцит фінансується за рахунок позик приватного сектору економіки, надлишковий урядовий попит нейтралізується відповідним скороченням приватного попиту, що унеможливлює виникнення інфляції.

- надмірний приватний попит на товари та послуги. Він може виникати внаслідок надмірного кредитування приватної економіки, надмірних урядових трансфертів в приватну економіку, надто оптимістичних ділових очікувань, ажіотажного попиту, сезонних коливань попиту та інших чинників, що забезпечують випереджаюче зростання поточних витрат приватної економіки (приватного попиту) порівняно з обсягом продукції, виробленої у поточному періоді (сукупною пропозицією).

- надмірний іноземний попит на вітчизняні товари і послуги. Він виникає у зв’язку з випереджаючим зростанням експорту порівняно з імпортом.

2. Чинники інфляції витрат:

- внутрішні чинники інфляції витрат: 1) зростання цін на проміжну продукцію (сировину, паливо, електроенергію тощо); 2) зменшення продуктивності ресурсів; 3) випереджаюче зростання заробітної плати порівняно з продуктивністю праці; 4) підвищення податків на продукти; 5) підвищення цін підприємствами-монополістами з метою отримання монопольного прибутку.

- зовнішні чинники реалізуються через імпорт товарів та послуг.

Роль інфляційних очікувань полягає в тому, що економічні суб’єкти, фіксуючи загальне зростання цін у минулому періоді або передбачаючи несприятливу економічну кон’юнктуру у майбутньому періоді, впливають на динаміку цін. Реагуючи на несприятливі очікування, наймані працівники наперед вимагають підвищення зарплати, підприємства підвищують ціну на свою продукцію, комерційні банки піднімають проценти за кредит тощо. В умовах високих інфляційних очікувань гроші стають «гарячими», від яких намагаються якнайшвидше звільнитися. Це підвищує швидкість обігу грошей, що у свою чергу прискорює інфляцію. Отже, інфляційні очікування вносять окремий вклад у загальну інфляцію не залежно від співвідношення між сукупним попитом і сукупною пропозицією.

Інфляція впливає на всі сторони суспільного життя країни і може викликати негативні економічні та соціальні наслідки. Звичайно, що мова йде про високу інфляцію, оскільки помірна інфляція не є проблемою. Розглянемо основні соціально-економічні наслідки інфляції:

- зниження реальних доходів населення. Цей наслідок виникає за умов, якщо темп зростання номінальних доходів людей нижчий від темпу інфляції;

- нецінення фінансових активів. Під впливом інфляції зменшується реальна вартість фінансових активів з фіксованою вартістю. Якщо темп інфляції перевищує процентну ставку, то їх реальна вартість зменшується.

- зниження мотивації до інвестування. Як відомо, інвестиційні кошти вкладаються на тривалий період, в межах якого економічна кон’юнктура і прибутковість капіталу може змінюватися. В умовах нестабільної інфляції, яка не піддається прогнозуванню, у підприємств знижується мотивація до інвестування.

- перерозподіл доходів між приватним сектором і державою.В умовах інфляції існує два шляхи перерозподілу доходів домогосподарств на користь держави. Перший шлях обумовлений тим, що інфляція зменшує реальну вартість грошей або їх купівельну спроможність. Тому домогосподарства несуть певні втрати від зменшення реальної величини своїх грошових залишків (запасів). Ці втрати є інфляційним податком, який отримує держава як емітент грошей. Інший шлях перерозділу доходів домогосподарств на користь держави пов’язаний із прогресивною системою оподаткування особистих доходів. В умовах інфляції номінальна заробітна плата зростає пропорційно інфляції. Але при застосуванні незмінної прогресивної шкали оподаткування податкові платежі домогосподарств зростають швидше, ніж темп інфляції. Отже, темп приросту податкових надходжень в державний бюджет перевищує темп приросту номінальної заробітної плати і цін.

6.3. Інфляція і безробіття

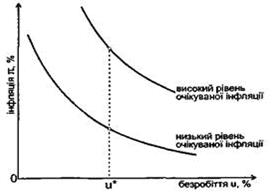

Підтримання інфляції і безробіття на низькому рівні є двома головними завданнями макроекономічної політики держави. При їх вирішенні використовується крива Філіпса у короткостроковому періоді, яка розкриває обернену залежність між інфляцією і безробіттям (рис. 6.1 ).

Підтримання інфляції і безробіття на низькому рівні є двома головними завданнями макроекономічної політики держави. При їх вирішенні використовується крива Філіпса у короткостроковому періоді, яка розкриває обернену залежність між інфляцією і безробіттям (рис. 6.1 ).

Крива Філіпса стверджує, що рівень інфляції залежить від трьох факторів:

- очікуваної інфляції;

- циклічного безробіття, тобто відхилення фактичного рівня безробіття від його природного значення;

- шокових змін пропозиції.Рис. 6.1 Крива Філіпса

Три зазначені фактори зводяться воєдино у рівняння кривої Філіпса:

, (6.3)

, (6.3)

або

Інфляція =

Очікувана інфляція -  Циклічне безробіття + Шоки пропозиції, (6.4)

Циклічне безробіття + Шоки пропозиції, (6.4)

де  - параметр, який показує, наскільки сильно реагує інфляція на динаміку циклічного безробіття; цей коефіцієнт завжди більший від нуля.

- параметр, який показує, наскільки сильно реагує інфляція на динаміку циклічного безробіття; цей коефіцієнт завжди більший від нуля.

Зверніть увагу, що перед показником циклічного безробіття стоїть знак "мінус": при високому рівні безробіття спостерігається тенденція до зменшення темпів інфляції.

Антиінфляційна політика – це сукупність заходів державного регулювання, спрямованих на зниження темпів інфляції.

У короткостроковому періоді економічна політика, спрямована на швидке зниження рівня безробіття та призводить до прискорення інфляції. Треба вибирати між:

1) політикою, спрямованою на економічне пожвавлення, з високими темпами приросту ВВП, що швидко знизить безробіття;

2) політикою пожвавлення, з повільним приростом ВВП, що дає змогу сповільнити інфляцію, але за рахунок тривалого безробіття.

Цей вибір залежатиме від очікуваного рівня інфляції: чим більшим буде цей рівень, тим вище розміщуватиметься крива Філіпса. А це значить, що фактичний рівень інфляції буде вищим для будь-якого рівня безробіття.

Питання для самоконтролю

1) В чому полягає сутність інфляції? Які є способи визначення її рівня?

2) Які існують види інфляції?

3) Чим відрізняється інфляція від звичайного підвищення цін?

4) Які соціально-економічні наслідки інфляції?

Дата добавления: 2015-12-29; просмотров: 822;