Оценка риска потери платежеспособности

Платежеспособность предприятия характеризует его способность своевременно рассчитываться по своим финансовым обязательствам за счет достаточного наличия готовых средств платежа и других ликвидных активов. Оценка риска потери платежеспособности непосредственно связана с анализом ликвидности активов и баланса в целом.

Следовательно, фактором риска является нарушение ликвидности баланса, а его последствием — неспособность предприятия своевременно покрывать обязательства своими активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Тем самым риск потери предприятием платежеспособности характеризует его неспособность погасить в срок свои финансовые обязательства.

Данный вид риска оценивается с позиций краткосрочной перспективы на основе абсолютных и относительных финансовых показателей. Оценка данного вида риска может быть как приближенной, так и более детальной.

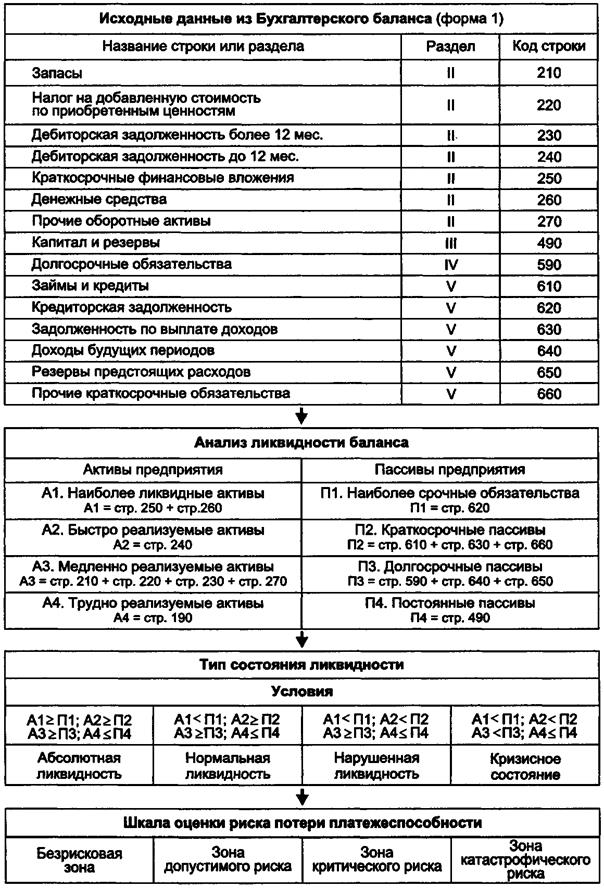

Исходной информацией для приближенной оценки риска потери платежеспособности служат данные бухгалтерского баланса (форма 1), а в качестве абсолютных финансовых показателей - средства по активам и обязательства по пассивам, сгруппированные по определенным признакам. Методика оценки потери платежеспособности включает следующие блоки (рис. 1.2):

1. Подготовка исходных данных на основе предварительного агрегирования некоторых однородных по составу элементов балансовых статей.

2. Ранжирование активов по степени их ликвидности, т. е. по времени превращения в денежные средства, на группы:

• группа А1. Наиболее ликвидные активы (минимальный риск ликвидности): денежные средства (стр. 260) и краткосрочные финансовые вложения (стр. 250);

• группа А2. Быстро реализуемые активы (малый риск ликвидности): дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты;

• группа A3. Медленно реализуемые активы (средний риск ликвидности): запасы (стр. 210); налог на добавленную стоимость по приобретенным ценностям (стр. 220); дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (стр. 230); прочие оборотные активы (стр. 270);

• группа А4. Трудно реализуемые активы (высокий риск ликвидности): внеоборотные активы (иммобилизованные средства) — стр. 190.

3. Ранжирование пассивов по степени срочности оплаты обязательств на группы:

• группа П1. Наиболее срочные обязательства: кредиторская задолженность (стр. 620);

• группа П2. Краткосрочные пассивы: заемные средства (стр. 610); задолженность участникам (учредителям) по выплате доходов (стр. 630); прочие краткосрочные обязательства (стр. 660);

• группа ПЗ. Долгосрочные пассивы: долгосрочные заемные средства и обязательства (стр. 590); доходы будущих периодов (стр. 640); резервы предстоящих расходов и платежей (стр. 650);

• группа П4. Постоянные или устойчивые пассивы: статьи раздела III баланса «Капитал и резервы» (стр. 490).

4. Оценивание средств по активам и пассивам с использованием абсолютных показателей баланса на основе следующих расчетных моделей (табл. 2.1).

5. Сопоставление приведенных средств по активу и пассиву и установление типа состояния ликвидности баланса (табл. 2.2).

6. Признак классификации — временной срез ликвидности баланса.

Таблица 2.2

Тип состояния ликвидности баланса

| Тип состояния ликвидности | Балансовые соотношения | |||

| Абсолютная ликвидность (оптимальная) | А1>П1 | А2>П2 | АЗ>ПЗ | А4<П4 |

| Нормальная ликвидность (допустимая) | АКП1 | А2>П2 | АЗ>ПЗ | А4<П4 |

| Нарушенная ликвидность (недостаточная) | АКП1 | А2<П2 | АЗ>ПЗ | А4<П4 |

| Кризисное состояние (недопустимая) | АКП1 | А2<П2 | АЗ<ПЗ | А4<П4 |

Приведенные в табл. 2.2 балансовые соотношения (балансовые модели) свидетельствуют о том, что:

• если выполняются первые три неравенства (А1>П1; А2>П2; АЗ>ПЗ), то это влечет и выполнение четвертого неравенства (А4<П4);

Рис. 2.2. Структура методики оценки риска потери платежеспособности

• выполнение четвертого неравенства (А4<П4) является одним из условий финансовой устойчивости предприятия — наличие оборотных средств; в этом случае труднореализуемые активы (здания, оборудование) должны быть покрыты постоянными пассивами (собственными средствами) и не превышать их;

• если одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, то ликвидность баланса в большей или в меньшей степени отличается от абсолютной.

6. Построение шкалы риска потери платежеспособности в зависимости от типа состояния ликвидности баланса:

• Безоисковая зона — состояние абсолютной ликвидности баланса, при котором у предприятия в любой момент наступления долговых обязательств ограничений в платежеспособности нет.

• Зона допустимого оиска — текущие платежи и поступления характеризуют состояние нормальной ликвидности баланса (АКП1). В данном состоянии у предприятия существуют сложности оплатить обязательства на временном интервале до трех месяцев из-за недостаточного поступления средств. В этом случае в качестве резерва могут использоваться активы группы А2, но для превращения их в денежные средства требуется дополнительное время. Группа активов А2 по степени риска ликвидности относится к группе малого риска, но при этом не исключены возможность потери их стоимости, нарушения контрактов и другие негативные последствия.

• Зона критического риска - состояние нарушенной ликвидности баланса (АКП1, А2<П2). Данное состояние свидетельствует об ограниченных возможностях предприятия оплачивать свои обязательства на временном интервале до шести месяцев. Имеющаяся тенденция снижения ликвидности баланса порождает новый вид риска — кредитный, а также условия для возникновения риска финансовой несостоятельности.

• Зона катастрофического риска. В данном случае предприятие по состоянию ликвидности баланса находится в кризисном состоянии (АКП1; А2<П2; АЗ<ПЗ) и не способно осуществить платежи не только в настоящем, но и в относительно отдаленном будущем (до 1 года включительно). Кроме того, если дополнительно А4 > П4, то это по сути предпосылка к возникновению риска несостоятельности предприятия, так как у него отсутствуют собственные оборотные средства для ведения предпринимательской деятельности.

В заключение необходимо отметить, что при оценке риска потери предприятием платежеспособности на основе абсолютных финансовых показателей необходимо учитывать следующие особенности:

• возможность замены ликвидных активов менее ликвидными при платеже обязательств в реальной ситуации ограничена и не решает проблемы устранения риска потери платежеспособности;

• достоверность оценки риска повышается, если недостаток средств в группе с менее ликвидными активами не компенсируется избытком средств в группе с более ликвидными активами.

В целом оценка риска потери платежеспособности на основе анализа абсолютных показателей и применения балансовых моделей является приближенной по той причине, что соответствие ликвидности активов и сроков погашения обязательств в пассивах взято условно. Более детальным является анализ и оценивание риска при помощи относительных финансовых коэффициентов платежеспособности.

Дата добавления: 2015-12-26; просмотров: 5447;