Виды и участники лизинговых операций

Из всех видов аренды, используемых в международной коммерческой практике, наиболее распространена долгосрочная аренда – лизинг. Экономическая сущность лизинга состоит в том, что лизингополучатель берет в долгосрочную аренду конкретное имущество и по поручению арендодателя обязуется выполнить с помощью этого имущества определенные работы и не выполнять работ, не оговоренных условиями контракта.

Лизингодатель является полным собственником объекта лизинга. Он может соглашаться на предложенные лизингополучателем условия модернизации оборудования за время его эксплуатации.

Лизингополучатель по условиям контракта обычно принимает на себя обязанности, связанные с правом собственности, с риском случайной гибели имущества, с техническим обслуживанием и т.д.

На период действия контракта лизингополучатель имеет исключительное право пользования объектом лизинга. Лизинг – это по существу незавершенная сделка, причем объекты не числятся на балансах обоих партнеров. Для лизингополучателя расходы по лизингу – это арендная плата, включающая процентную ставку, возмещающую стоимость привлечения средств лизингодателем на денежном рынке и амортизацию имущества.

Лизинг объединяет в себе черты кредитной и арендной операций, но не тождественен им. В отличие от кредита после окончания срока лизинга и выплаты всей обусловленной договором суммы объект лизинга остается собственностью лизингодателя (если договором не предусматривается выкуп объекта лизинга по остаточной стоимости или передача в собственность лизингополучателю). В отличие от традиционной аренды в лизинге непосредственно задействованы три участника: лизингодатель, лизингополучатель и продавец, которым обычно является предприятие – изготовитель необходимого имущества.

Лизинг – сравнительно новая форма инвестиционной деятельности. Считают, что первые лизинговые сделки были заключены в 1877 г. американской компанией "Bell Telephone Company", которая приняла решение не продавать телефонов, а сдавать их в аренду. Таким образом, первоначально в качестве лизингодателя выступало предприятие – производитель оборудования. Следующим этапом в развитии лизинга стало создание лизинговых компаний, для которых лизинг являлся не элементом маркетинговой политики, а основным видом деятельности. Первая компания подобного типа "United States Leasing Corporation" была создана в 1952 г. в США (Сан-Франциско). В Европе первая лизинговая компания "Дойче лизинг ГМбХ" появилась в 1962 г. в ФРГ (Дюссельдорф).

Появление специализированных лизинговых компаний было вызвано стремлением западных фирм-производителей сконцентрировать внимание на основной деятельности, повышении качества продукции. На специализированные лизинговые компании в этих условиях возлагаются задачи по обоснованию объемов финансирования, страхованию, расширению рынка сбыта. Таким образом, использование лизинговой компании становится элементом сбытовой политики фирмы-производителя.

Современная международная практика лизинговых операций показывает, что в качестве лизингодателя могут выступать:

• специализированные лизинговые компании;

• банки, создающие в качестве структурных подразделений лизинговые службы;

• лизинговые компании, созданные предприятиями – производителями машин и оборудования;

• лизинговые компании, созданные фирмами, поставляющими и обслуживающими машины и оборудование.

Расширение масштабов лизинговых операций потребовало участия в их проведении кредитных организаций и страховых компаний.

Таким образом, участниками современной лизинговой сделки являются:

1) лизингодатель – организация, приобретающая в собственность имущество и передающая его во временное пользование за определенную плату;

2) лизингополучатель – предприятие, заинтересованное в использовании и, возможно, в дальнейшем приобретении арендуемого имущества;

3) продавец, в качестве которого выступает предприятие – изготовитель необходимого имущества;

4) банки (или другие кредитные учреждения), предоставляющие кредиты лизингодателю для приобретения оборудования;

5) страховые компании, осуществляющие страхование имущества лизингодателя.

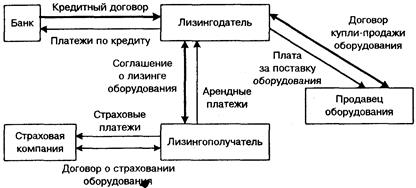

Общая схема осуществления лизинговой операции и возникающего при этом движения денежных средств представлена на рис.16.1.

Рис. 16.1.Схема лизинговой операции и движения денежных средств

На схеме жирные стрелки характеризуют правовые основы лизинговой сделки, тонкие – движение денежных средств и объекта лизинга между участниками сделки.

Анализ движения денежных средств показывает, что в лизинговые платежи необходимо включать:

• сумму, возмещающую стоимость лизингового имущества;

• сумму, возмещающую затраты лизингодателя на привлечение заемных ресурсов;

• комиссионное вознаграждение лизингодателю;

• сумму страховки (если она осуществлена лизингодателем);

• иные затраты лизингодателя (если это предусмотрено договором).

Развитие лизинговой деятельности привело к появлению разнообразных видов и условий лизинга. Основными видами лизинга считаются финансовый и операционный. Критерием для их разграничения является срок службы оборудования.

Финансовый лизинг(financial leasing) предусматривает в течение периода действия контракта выплату арендатором сумм, которые покрыли бы полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя.

По окончании срока действия контракта арендатор должен возвратить объект аренды арендодателю, а также он имеет право заключить новый контракт на аренду данного имущества или произвести выкуп предмета лизинга по остаточной стоимости.

В контракте может быть зафиксировано взятое на себя лизингополучателем обязательство: выкупить объект в установленный срок или найти покупателя или нового арендатора.

В качестве лизингодателя, как правило, выступает лизинговая компания, которая приобретает оборудование в собственность у фирмы-изготовителя. Так как лизинговая компания при покупке нового оборудования может пользоваться налоговой скидкой на инвестиции и ускоренной амортизацией, это позволяет ей снижать ставки периодических платежей. Лизинг при определенных обстоятельствах может оказаться выгодным методом финансирования.

Разновидностью финансового лизинга является возвратный лизинг. При этом собственник оборудования продает его лизинговой компании и одновременно заключает с ней договор лизинга на оборудование, выступая в роли пользователя. Таким образом, первоначальный собственник получает от лизинговой компании полную стоимость оборудования, сохраняя за собой право владения и лишь периодически выплачивая платежи за пользование оборудованием.

Если лизинговой компании не хватает собственных средств для осуществления крупномасштабной финансовой аренды, она привлекает заемные средства. Эта разновидность финансового лизинга получила название лизинг с дополнительным привлечением средств. По сути этот вид лизинга означает объединение нескольких финансовых учреждений для финансирования крупной операции по лизингу, что не под силу каждому из этих учреждений в отдельности.

Порядка 85% лизинговых сделок является сделками с привлечением заемных средств*.

* Носкова И.Я. Финансовые и валютные операции. – М.: Банки и биржи, ЮНИТИ, 1996. - С.18.

Лизингодатель берет долгосрочную ссуду у одного или нескольких кредиторов на сумму до 80% стоимости сдаваемых в аренду активов (без права регресса на лизингополучателя), причем арендные платежи и оборудование служат обеспечением ссуды.

Неотъемлемым элементом финансового лизинга является страхование оборудования, производимое, как правило, лизингополучателем.

¨ Рассмотрим лизинговую сделку завода по производству алюминия и крупного американского концерна "Анаконда"*. В сделке участвовали страховые компании, инвестиционные банки, лизинговая компания "ЮС Лизинг". По окончании срока действия лизингового договора (заключенного на 20 лет) пользователю, т. е. "Анаконде", предоставлялось право либо покупки, либо возобновления лизинга. Руководство компании "Анаконда" рассчитывало, что экономия при пользовании лизингом по сравнению с предполагаемой ранее покупкой в кредит за 20 лет должна была составить 74 млн. долл. В принятии решения в пользу лизинга завода решающим фактором послужили льготные по сравнению с покупкой в кредит лизинговые ставки. А основой для льготных ставок были налоговые скидки и амортизационные льготы, которые в соответствии с законодательством США могли использовать участники подобных договорных отношений. ¨

* См.: Бабалов А. Некоторые аспекты лизинговых операций //Внешняя торговля. – 1993. - № 10. - С. 16-19.

Кроме использования налоговых льгот, лизингодатель берет ссуду у заимодавца на условии "без права обратного требования". В этом случае он не отвечает перед заимодавцем за выплату ссуды. Ссуда постепенно погашается из сумм периодических платежей, которые вносит пользователь. Иногда лизингодатель уступает свои права по договору лизинга заимодавцам, пользователь перечисляет платежи ссудодателю.

При лизинге с дополнительным привлечением средств объектами сделок чаще всего являются суда, железнодорожные вагоны, грузовые автомобили, оборудование предприятий коммунального обслуживания.

Операционный лизинг(operation leasing) характеризуется тем, что оборудование используется в течение значительно меньшего времени, чем срок экономической службы оборудования. Чтобы возместить стоимость оборудования, лизинговая компания сдает его во временное пользование несколько раз и обычно разным пользователям. Ремонт, техническое обслуживание, страхование при операционном лизинге обеспечивает лизинговая компания. Объекты операционного лизинга – обычно оборудование с высокими темпами морального старения.

В зависимости от конкретных условий заключения сделки могут выделяться другие разновидности лизинга.

Лизинг на налоговой основе предполагает в качестве основной или дополнительной цели сделки максимизацию налоговых льгот, приобретаемых лизингодателем и/или лизингополучателем.

Лизинг с поставкой давальческого сырья предполагает поставку лизингодателем не только оборудования, но и необходимого давальческого сырья. Подобный лизинг часто используется предприятиями легкой промышленности, по производству мебели и некоторых других отраслей.

Компенсационный лизинг предполагает, что часть арендной платы производится поставками продукции, выпущенной на взятом в лизинг оборудовании.

Групповой лизинг предполагает участие нескольких компаний в роли лизингодателей. Используется при сдаче в аренду крупных объектов (бурового, железнодорожного оборудования) и требует, как правило, привлечения заемных средств.

Лизинговая линия (leas-line) – соглашение, аналогичное банковской кредитной линии и позволяющее лизингополучателю арендовать дополнительное оборудование без заключения каждый раз нового контракта. Работа в режиме лизинговой линии возможна при наличии тесных длительных связей между лизингодателем и лизингополучателем.

В зависимости от объекта сделок выделяется:

• лизинг движимого имущества, включающий лизинг дорожного, воздушного и морского транспорта, вагонов, контейнеров, техники связи;

• лизинг недвижимого имущества, включающий лизинг торговых и конторских зданий, производственных помещений, складов и т.д. В этом случае лизингодатель строит или покупает недвижимость по поручению лизингополучателя.

В зависимости от объема предоставляемых дополнительных услуг выделяются:

• чистый лизинг – техническое обслуживание и ремонт осуществляется самим пользователем;

• лизинг с дополнительными услугами – лизингодатель берет на себя ответственность по ремонту и техническому обслуживанию оборудования;

• лизинг с полным набором услуг – услуги лизингодателя не только по ремонту и обслуживанию оборудования, но и по его страхованию и уплате налогов на собственность.

В последнее время лизинговые операции все чаще носят международный характер. Международный лизинг характеризуется тем, что лизингодатель и лизингополучатель, лизингодатель и продавец или же все три участника сделки находятся в разных странах. Приведенная выше классификация лизинговых операций используется и в международном лизинге. Но только в международном лизинге выделяют:

• экспортный лизинг – лизингодатель покупает оборудование у национальной фирмы, а затем предоставляет его зарубежному арендатору;

• импортный лизинг – лизингодатель покупает оборудование у зарубежной фирмы, а затем предоставляет его отечественному лизингополучателю.

По правилам МВФ лизинговые обязательства не учитываются при определении величины внешней задолженности страны, поэтому международный лизинг активно поддерживается правительствами как развитых, так и развивающихся стран.

Дата добавления: 2015-12-16; просмотров: 1697;