Управление собственным капиталом

Политика формирования собственных финансовых ресурсов направлена на обеспечение самофинансирования организации. Данная политика включает в себя следующие этапы:

Анализ образования и использования собственных финансовых ресурсов в базовом периоде. Цель – установление финансового потенциала для будущего развития корпорации. Изучается соответствие темпов прироста прибыли и собственного капитала темпам прироста активов (имущества) и объема продаж, динамика удельного веса собственных источников в общем объеме финансовых ресурсов. Целесообразно сравнивать эти параметры за ряд периодов. Оптимальное соотношение между ними:

T1 > Т2 >Т3 >Т4 > 100,

где T1 – темп роста прибыли, %;

Т2 – темп роста выручки от продажи товаров, %;

Тз – темп роста собственного капитала, %;

Т4 – темп роста активов, %.

Определение общей потребности в собственных финансовых ресурсах на предстоящий период. Она устанавливается по формуле:

П0ФР- °^ - ~СК*ЧП

где ПСфр – общая потребность в собственных финансовых ресурсах в предстоящем периоде;

Пк- общая потребность в капитале на конец предстоящего периода,

Уск – удельный вес собственного капитала в общей его сумме на конец прогнозируемого периода,

СК – сумма собственного капитала на начало прогнозируемого периода,

ЧП – сумма чистой прибыли, направляемая на потребление в прогнозном периоде.

Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних и внешних источников.

Оценка стоимости собственного капитала из различных источников в разрезе отдельных его элементов.

Дивидендная политика.

Основная цель дивидендной политики – установление оптимальных пропорций между текущим потреблением прибыли собственниками иее будущим ростом, обеспечивающим развитие корпорации.

Наиболее распространенные модели дивидендной полити_ж:

Теория начисления дивидендов по остаточному принципу (Ф.Модильяни, М.Миллер): дивиденды должны начисляться после того, как изучены все возможности реинвестирования прибыли, следовательно, выплачиваются только в том случае, если за счет чистой прибыли профинансированы все приемлемые инвестици_жет проекты, если у корпорации нет эффективных инвестици_жет проектов, то всю сумму чистой прибыли целесообразно направить на выплату дивидендов. Ограничения применяя этой теории: нет налогов на юридических и физических лиц, отсутствуют расходы по эмиссии акций, инвесторам безразличен выбор между дивидендами или доходом от прироста капитала, инвестиционная политика корпорации независима от дивидендной, инвесторы и менеджеры имеют одинаковую информацию относительно будущих перспектив. Эти ограничения нереальны и не могут быть соблюдены на практике.

Теория предпочтительности дивидендов (М, Гордон, Д.Линтнер): дивидендная политика влияет на совокупное богатство акционеров, инвесторы всегда предпочитают текущие дивиденды возможным будущим доходам от прироста курсовой стоимости акций (принцип минимизации риска).

Теория минимизации дивидендов: эффективность дивидендной политики определяется критерием минимизации налоговых выплат по текущим и будущим доходам акционеров. Подобный подход не может устраивать мелких акционеров с низким уровнем доходов.

Сигнальная теория дивидендов: рост уровня дивидендных выплат определяет автоматическое повышение рыночных котировок акций, при продаже таких акций акционеры получают дополнительный доход, кроме того, выплата высоких дивидендов свидетельствует о том, что компания находится на подъеме.

Арбитражная теория (С.Росс): максимизация совокупного дохода акционеров и достаточное финансирование текущей и инвестиционной деятельности корпорации.

Практическое применив указанных теорий позволило выделить три подхода к выбору дивидендной политики корпорации: «Агрессивный» - соблюдение постоянства дивидендных выплат в течение длительного периода вне зависимости о динамики курса акций. «Умеренный» - постоянное процентное распределение чистой прибыли на выплату дивидендов и развитие производства. «Консервативный» - гарантированный минимум и «экстрадивиденды». Возможна выдача акций вместо денег.

Положительные и отрицательные стороны использования собственных источников финансирования.

Собственный капитал характеризуется следующими положительными чертами:

- простотой привлечения, так как решения по его увеличению (особенно за счет внутренних источников) принимаются собственниками и менеджерами без участия других хозяйствующих субъектов (например, банков);

- более высокой способностью генерировать прибыль во всех сферах деятельности корпорации, так как при его использовании отпадает необходимость в уплате ссудного процента и процента по облигационным займам;

- обеспечением финансовой устойчивости развития предприятия и его платежеспособности в долгосрочном периоде Недостатки использования только собственного капитала:

- ограниченность объема привлечения для расширения масштабов предпринимательской деятельности;

- более высокая стоимость в сравнении с альтернативными заемными источниками капитала (дивиденд по акциям при выпуске новых эмиссий акций, как правило, выше процента по корпоративным облигациям, так как риск последних ниже;

- нереализуемая возможность прироста рентабельности собственного капитала за счет привлечения заемных средств (эффект финансового рычага).

Критерии эффективности использования собственного капитала

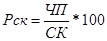

Рентабельность собственного капитала

,%

,%

где Рск – рентабельность собственного капитала за отчетный период,

ЧП –чистая прибыль за расчетный период,

СК – средняя за расчетный период стоимость собственного капитала,

Для оценки рентабельности собственного капитала и факторов, влияющих на нее, используется модель Дюпона:

ЧП ВР А ЧП

ВР Х А Х СК СК

где ВР – выручка (нетто) от реализации товаров/услуг,

А – средняя за расчетный период стоимость активов, ЧП – чистая прибыль,

СК – средняя за расчетный период стоимость собственного капитала. Данная формула позволяет установить, какие факторы в наибольшей степени повлияли на колебание рентабельности собственного капитала, и выявить причины:

- колебания рентабельности продаж,

- колебания оборачиваемости активов,

- колебания структуры капитала.

Дата добавления: 2015-11-04; просмотров: 758;