Долевое проектное финансирование

Долевое финансирование инвестиционных проектов (особенно инновационных) может осуществляться в двух главных формах:

• дополнительная эмиссия акций существующего в виде акционерного общества предприятия, объявляемая для нужд финансирования конкретного инвестиционного проекта;

• учреждение специально для реализации инвестиционного проекта вновь создаваемого предприятия с привлечением в него соучредителей, которые делают денежный либо имущественный вклад в уставный капитал этого предприятия.

Дополнительная эмиссия акций, объявляемая для нужд финансирования конкретного инвестиционного проекта, на практике весьма редко осуществляется либо оказывается успешной (в смысле привлечения достаточного объема средств). Причинами «экзотичности» подобного способа финансирования инвестиционных проектов являются следующие. Во-первых, для приобретателей упомянутой дополнительной эмиссии акций (если соучредителям не предоставляется по закрытой подписке крупный пакет акций, дающий возможность провести своих представителей в органы управления акционерного общества) не существует гарантии, что в действительности их деньги не будут использованы на иные цели.

Во-вторых, необходимы как веские доказательства (подтвержденные надежным аудитом) финансовой устойчивости предприятия-эмитента, так и высокая степень его информационной прозрачности. Финансово-кризисное предприятие тем более будет склонно использовать средства, получаемые в результате рассматриваемой целевой дополнительной эмиссии, для укрепления своего финансового положения (в особо кризисных случаях — для погашения просроченной кредиторской задолженности).

В-третьих, предприятие-эмитент должно пользоваться достаточным общественным доверием. При этом хорошим способом обеспечить его служит ранее проведенное им успешное первичное размещение акций и котировка их на престижной фондовой бирже.

В-четвертых, предприятие-эмитент не должно быть слишком многопрофильным. При этом профиль объявляемого инвестиционного проекта, как правило, должен соответствовать специализации эмитента. Данное обстоятельство укрепит уверенность инвесторов в том, что мобилизуемые посредством целевой дополнительной эмиссии фонды действительно будут направлятьсяпо назначению и принесут дивиденды.

Учреждение специально для реализации инвестиционного проекта вновь создаваемого предприятия с привлечением в него соучредителей является гораздо более популярным способом целевого долевого финансирования инвестиционных проектов (особенно инновационных). Целевое долевое финансирование проекта в этих случаях выступает в форме взносов сторонних соучредителей в уставные капиталы подобных предприятий. Причем такое финансирование совсем не обязательно является единовременным (непосредственно в момент учреждения «предприятия под проект», «проектного предприятия»). Учредительский договор может предусматривать как постепенную оплату взносов в уставный капитал, так и его поэтапное пополнение путем осуществления заранее запланированных дополнительных эмиссий акций, осуществляемых в порядке закрытой (лимитируемой) подписки на вновь выпускаемые акции (так, что это будет соответствовать оговоренному сохранению или изменению долей соучредителей в уставном капитале).

Лизинг

Одной из форм финансирования приобретения объектов имущества, т. е. осуществления реальных инвестиций является лизинг. Это относительно новое понятие появилось в отечественной практике с началом проведения рыночных реформ в постсоветской России. Ранее в хозяйственной жизни достаточно широкое распространение имели арендные операции.

Традиционно аренда понималась и осуществлялась именно как наем имущества, чаще всего не предусматривала перехода права собственности к арендатору, предполагала физическую передачу имущества на период аренды и др. В современных условиях варианты арендных операций существенно расширились. Например, стало возможным предоставлять арендатору только право пользования (например, аренда машинного времени), оговаривать возможность перехода права распоряжения объектом аренды и др. Лизинговые сделки как раз и представляют собой некоторое расширение традиционно понимаемых арендных операций.

Лизингом (от англ. lease — брать в аренду) признается специфическая операция, предусматривающая инвестирование временно свободных или привлеченных финансовых ресурсов в приобретение имущества с последующей передачей его клиенту на условиях аренды.

Финансовая аренда (лизинг) заключается на весь амортизационный период арендуемого имущества или на срок, близкий к нему. По окончании договора имущество, как правило, переходит в собственность лизингополучателя или выкупается им по остаточной стоимости (необходимо отметить, что при лизинге, когда сроки амортизации и лизинга совпадают, остаточная стоимость у лизингодателя по окончании договора лизинга равна нулю). Платежи лизингополучателя в этом случае превышают расходы лизингодателя по приобретению данного имущества, таким образом, лизингополучатель возмещает лизинговой компании ее инвестиционные затраты (стоимость объекта лизинга) и уплачивает комиссионное вознаграждение.

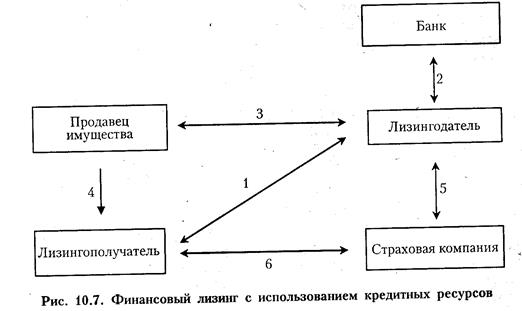

Классическая лизинговая операция с использованием кредитных ресурсов может быть представлена следующей схемой (рис. 10.7).

Лизинговая сделка в данном случае состоит из нескольких последовательных операций. Нуждающийся в некотором имуществе потенциальный лизингополучатель, предпочитающий в силу ряда обстоятельств приобрести это имущество путем лизинговой сделки, определяет его продавца; как правило, продавец выбирается им самостоятельно. После этого он заключает договор с лизинговой компанией (операция 1), согласно которому она на полученные в банке или ином кредитном учреждении средства (операция 2) приобретает в собственность указанное имущество по договору купли-продажи (операция 3) и сдает его в аренду лизингополучателю. Как правило, продавец поставляет имущество непосредственно лизингополучателю (операция 4). Объект лизинговой сделки страхуется от рисков утраты (гибели), недостачи или повреждения, причем в качестве страхователя могут выступать как лизингодатель (операция 5), так и лизингополучатель (операция 6). Выгодоприобретателем по договору страхования выступает собственник имущества, т. е. лизингодатель, либо банковское учреждение, финансирующее операцию.

Приведенная схема в конечном итоге является самой дорогой для лизингополучателя, поскольку в качестве лизинговых платежей последний компенсирует лизингодателю не только стоимость имущества и налогов, связанных с предметом лизинга (налог на имущество, налог на владельцев транспортных средств, если предмет лизинга — транспорт), но и сумму банковских процентов за пользование кредитом.

Можно выделить следующие преимущества лизинга для приобретателя имущества.

1. Сделка финансового лизинга предполагает стопроцентное кредитование (приобретателю поставляется имущество в рабочем состоянии), в то время как банковский кредит выдается, как правило, на 70-80% стоимости приобретаемого оборудования; оставшуюся часть приобретатель имущества должен выплатить за счет собственных средств.

2. Условия договора лизинга по-своему более вариабельны, чем кредитные отношения, так как позволяют участникам выработать удобную для них схему выплат. При классической лизинговой операции лизинговые платежи постепенно снижаются; данное обстоятельство вызвано постепенным снижением величины процентов за кредит, взятый лизингодателем на финансирование сделки, при условии осуществления периодических возвратов основной суммы долга.

3. Договор лизинга часто содержит в себе условия о технической поддержке оборудования лизингодателем, например осуществление ремонта, обновление в случае появления более совершенных образцов, в результате чего уменьшается риск морального износа и т. д. Однако это возможно лишь в том случае, когда поставщик имущества и лизингодатель тесно связаны друг другом, например, лизинговая компания подконтрольна производителю имущества и, таким образом, для последнего лизинг — это один из способов реализации.

4. В некоторых случаях имущество при финансовом лизинге может и не числиться на балансе лизингополучателя, в связи с этим он не платит по этому оборудованию налог на имущество; кроме того, улучшаются показатели, характеризующие его финансовое положение, поскольку степень финансовой зависимости вуалируется – в балансе показывается только текущая задолженность по лизинговым платежам.

5. При классической схеме финансового лизинга срок договора лизинга совпадает со сроком списания имущества на затраты посредством начисления амортизации. Таким образом, лизингополучателю до окончании договора в собственность достается имущество с нулевой остаточной стоимостью, в то время как реальная цена объекта существенно выше. Даже обыкновенная продажа имущества лизингополучателем в случае если в соответствии с условиями договора по окончании его объект переходит в собственность лизингополучателя, может существенно уменьшить совокупные затраты лизингополучателя по лизинговой операции.

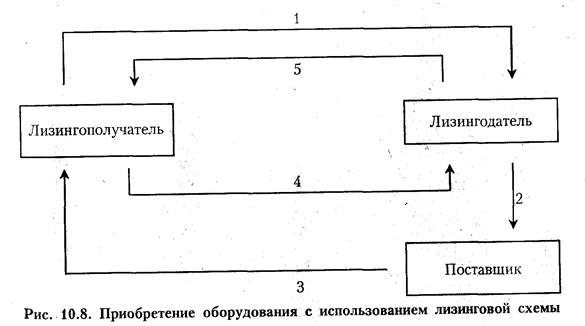

Использование механизма ускоренной амортизации, упомянутого выше, предопределяет применение на практике нового вида лизинговой деятельности, когда кредитор и лизингополучатель объединены в одном лице. В этой ситуации средства, необходимые лизингодателю на приобретение предмета лизинга, поступают не от банка или иного кредитного учреждения, а непосредственно от самого лизингополучателя. Общая схема лизинговой сделки с использованием средств лизингополучателя приведена на рис. 10.8.

Будущий лизингополучатель по договору займа с лизингодателем перечисляет последнему необходимую сумму для приобретения имущества у поставщика (операция 1). Лизингодатель заключает договор купли-продажи и оплачивает оборудование (операция 2). Одновременно заключается договор лизинга между лизингодателем и лизингополучателем. Поставка оборудования осуществляется поставщиком непосредственно лизингополучателю (операция 3) в присутствии представителей лизингодателя, который фиксирует факт сдачи оборудования в лизинг. После этого момента лизингополучатель производит периодические лизинговые платежи (операция 4), а лизингодатель, соответственно также периодически, перечисляет средства лизингополучателя, полученные по договору займа (операция 5).

Смысл использования данной схемы заключается опять же в возможности применения механизма ускоренной амортизации к предмету имущества при лизинге. Приобретая имущество в собственность, организация переносит его стоимость на затраты посредством начисления амортизации, тем самым добиваясь уменьшения налога на прибыль. Например, объект имущества стоимостью 100 условных единиц и сроком службы 10 лет при равномерном списании обеспечит налоговую экономию в размере 2,4 условных единицы в год при ставке налога на прибыль 24%. Перенести стоимость имущества на себестоимость и получить суммарную экономию в 24 условных единицы организация может только в течение 10 лет (полный срок списания). Цель применения лизинга в данной ситуации как раз и состоит в том, чтобы сократить срок оборачиваемости средств. Лизингополучатель уплачивает лизингодателю комиссионное вознаграждение, увеличивая тем самым стоимость имущества, однако, с другой стороны, оборачиваемость средств увеличивается в три раза (полный срок списания указанных расходов на себестоимость при лизинге может составить уже 3,3 года).

Дата добавления: 2015-10-19; просмотров: 1171;