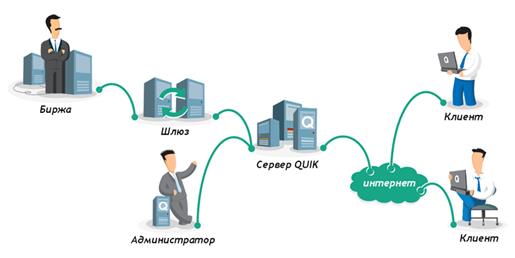

Как работает система Интернет-трейдинга.

Центральным звеном системы является сервер QUIK. Сервер подключен к торговым системам бирж через специальные «шлюзы», передающие серверу информацию о торгах и средствах брокера на бирже, и принимающие поручения на покупку/продажу. Сервер осуществляет сбор информации с торговых систем и ее трансляцию всем активным (подключенным) клиентам с минимально возможной задержкой.

Администратор системы регистрирует пользователей, устанавливает для них права на пользование информацией, а также определяет лимиты средств клиента, в пределах которых он может совершать сделки.

Пользователь системы соединяется с сервером системы через Интернет, получает биржевую информацию о ходе биржевых торгов, доступных для торговли средствах и может самостоятельно участвовать в торгах, посылая заявки в торговую систему непосредственно с Рабочего места QUIK.

Таким образом, главными преимуществами системы Интернет-трейдинга являются:

1. свободный скоростной доступ к фондовым рынкам;

2. возможность получать информацию о ситуации на бирже в реальном времени, не покидая своего рабочего места;

3. возможность обмениваться сообщениями с другими участниками; финансового процесса, отправлять и получать заявки и извещения о ходе торгов;

4. возможность маржинального кредитования, контроль над этим процессом;

5. надежная система защиты от посторонних людей, которая запрещает доступ других пользователей к учетной записи инвестора и его операциям;

6. возможность работы одновременно на нескольких рынках.

Контрольные вопросы

1. В чем проявляется взаимосвязь первичного и вторичного рынка?

2. Какие документы разрабатывает фондовая биржа?

3. По каким критериям ценная бумага включается в тот или иной котировальный список?

4. В каком случае организатор торгов обязан приостановить торги ценными бумагами?

5. Что такое лимитный приказ?

6. Что такое маржинальная сделка?

7. Для чего и каким образом осуществляется клиринг?

8. Какие преимущества дает система Интернет-трейдинга?

Задания для самостоятельной работы:

1. Изучите п. 6.5.1. Положения о деятельности по организации торговли на рынке ценных бумаг, утвержденного Приказом ФСФР от 9.10.2007 №07-102/пз-н и определите, за какими показателями организатор торговли должен осуществлять постоянный мониторинг.

2. Изучите отчеты группы ММВБ и РТС за последний доступный для анализа год. Составьте сравнительную таблицу по биржевым оборотам акций, облигаций, количеству котируемых ценных бумаг и числу эмитентов.

Тесты

1. Фондовая биржа может совмещать свою деятельность с:

а) депозитарной;

б) клиринговой;

в) валютной биржи;

г) регистраторской;

д) дилерской.

2. Участниками биржи, организованной в форме АО, могут быть:

а) любые лица;

б) акционеры биржи;

в) профессиональные участники рынка ценных бумаг;

г) маркет-мейкеры

3. Для включения в котировальный список «А» первого уровня капитализация обыкновенных акций должна составлять:

а) 500 млн.руб.

б) 1 млрд.руб.

в) 3 млрд.руб.

г) 10 млрд.руб.

4. Биржа обязана приостановить торги не менее чем на 1 час при:

а) при изменении фондового индекса на 15% от последнего значения индекса за предыдущий торговый день;

б) при изменении фондового индекса на 20% от последнего значения индекса за предыдущий торговый день;

в) при изменении цен на конкретную ценную бумагу более чем на 15%;

г) при изменении цен на конкретную ценную бумагу более чем на 20%.

5. Механизм выявления цены, ее фиксация и публикация в биржевых бюллетенях – это:

а) листинг;

б) котировка;

в) Интернет-трейдинг;

г) стоп-заявка.

6. По наиболее благоприятной текущей цене исполняется:

а) рыночный приказ;

б) лимитный приказ;

в) стоп-приказ;

г) открытый приказ.

7. Заключение сделки полностью или частично за счет заемных средств предполагает:

а) спот-сделка;

б) срочная сделка;

в) маржинальная сделка;

г) сделка РЕПО.

8. Осуществление взаимозачета по ценным бумагам и денежным средствам происходит на стадии сделки:

а) предварительное согласование условий сделки;

б) заключение сделки;

в) клиринг:

г) расчеты;

д) контроль позиций.

9. Уровень маржи при заключении маржинальной сделки должен составлять не менее:

а) 5%

б) 25%

в) 35%

г) 50%.

10. Использование системы QUIK позволяет:

а) подавать «отложенные» заявки;

б) получать биржевую информацию в режиме реального времени;

в) заключать сделки без участия брокера;

г) работать с низким уровнем маржинального обеспечения.

Список литературы

Нормативно-правовые акты:

1. Федеральный закон от 22.04.1996 «О рынке ценных бумаг» // Собрание законодательства. – 1996. - №17. – Ст. 1918.

2. Положение «О деятельности по организации торговли на рынке ценных бумаг, утвержденного Приказом ФСФР от 9.10.2007 №07-102/пз-н // Бюллетень нормативных актов федеральных органов исполнительной власти». – 2008. – №8.

Основная литература:

1. Батяева Т.А., Столяров И.И. Рынок ценных бумаг: учебное пособие. – М.: ИНФРА-М, 2006. – С.254-275.

2. Галанов В.А. Рынок ценных бумаг: Учебник. – М.: ИНФРА-М. – 2007. – 379 с.

3. Рубцов Б. Современные фондовые рынки: учебное пособие для вузов. – М.: Альпина Бизнес Букс, 2007. – С.180-203, 314-323, 435-444.

4. Рынок ценных бумаг и биржевое дело: Учебник для вузов / Под ред. проф. О.И. Дегтяревой, проф. Н.М. Коршунова, проф. Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2003. – С.91-154.

4. Селеванова Т.С. Ценные бумаги. – М.: «Дашков и К°», 2007. – С.123-170.

Дополнительная литература:

1. ММВБ является не просто московской, в общероссийской биржей. Интервью с В. Эллинским // Биржевое обозрение. – 2008. – №3. – С.3-4.

2. Побединский А.В. Автоматические торговые системы – роботы на рынке ценных бумаг // Финансы и кредит. – 2007. – №37. – С.35-39.

3. Фондовый рынок группы ММВБ в 2007 году: основные проекты // Биржевое обозрение. – 2008. – №2. – С.6-7.

Дата добавления: 2015-10-19; просмотров: 747;