Основные виды биржевых сделок и порядок их заключения

Под сделкой с ценными бумагами понимаются действия участников операций с ценными бумагами, направленные на установление, прекращение или изменение их прав и обязанностей в отношении ценных бумаг. Отличительной чертой биржевой сделки является то, что это торговая сделка, заключенная в специальном биржевом помещении в часы работы биржи и имеющая своим объектом ценные бумаги, допущенные к котировке и обращению на бирже.

Биржевые сделки заключаются при посредничестве маклера или иного лица, являющегося полномочным представителем биржи, который организует биржевую торговлю и объявляет котировки.

Все виды биржевых сделок можно подразделить на кассовые и срочные.

Кассовые сделки(спот) т.е. сделки с ценными бумагами, подлежащие исполнению немедленно или в течение 2-3 (иногда до 7) дней после их заключения: этот вид сделок, как правило, занимает основной удельный вес в общем объеме биржевых сделок на фондовом рынке.

При этом существуют две основные разновидности кассовых сделок:

1. Покупка или продажа ценных бумаг за счет собственных средств, когда покупатель оплачивает ценные бумаги полностью собственными денежными средствами;

2. Покупка или продажа ценных бумаг полностью или частично за счет заемных средств, или маржинальные сделки. В этом случае брокер предоставляет клиенту кредит денежными средствами или ценными бумагами.

Срочные сделки – сделки с отсроченным во времени исполнением. Их можно классифицировать на твердые и условные.

Твердые сделки – сделки, обязательные к исполнению в установленный в договоре срок и по твердой цене. В ней фиксируется объем, курс продажи и срок исполнения. Эти сделки могут заключаться на курсовую разницу. При этом по истечении срока сделки один из контрагентов обязан уплатить другому сумму разницы между курсами в момент заключения сделки и фактическим курсом при ее исполнении.

Условные сделки или сделки премией – сделки, в которых один из контрагентов за вознаграждение (премию) приобретает право исполнить сделку или отказаться от ее исполнения (опционы). Сроки погашения биржевых опционов, как правило, не превышают двух лет. Более того, в биржевых опционах одной из сторон сделки выступает расчетная палата биржи. Это обстоятельство делает риск неуплаты по сделке стандартизированными и лимитированным.

Пролонгированные сделки т.е. сделки, которые, как правило, заключаются на бирже на срок с целью получения курсовой разницы. Исполняются эти сделки во внебиржевом обороте в связи с тем, что биржевому спекулянту необходимо продлить (пролонгировать) сделку с прежними условиями ее исполнения с целью получения прибыли при достижении нового срока ее исполнения. К таким сделкам относятся сделки РЕПО, суть которых состоит в продаже (покупке) ценной бумаги на условиях кассовой сделки и одновременно заключения обратной сделки по форвардному контракту через необходимый срок в будущем.

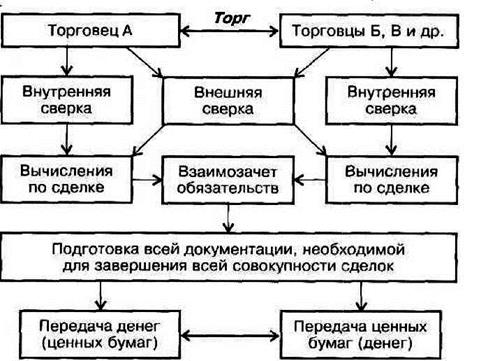

В самом общем виде процесс заключения биржевой сделки представлен на рис. 2.

Заключение сделок

Клиринг

Расчеты

Рис.10.7.2. Этапы рыночного договорного процесса

Таким образом, процесс заключения сделки разбивается на следующие этапы:

1) предварительное согласование условий сделки (по виду ценной бумаги, ее количеству, источникам оплаты, срокам исполнения и др.);

2) заключение сделки на бирже или на внебиржевом рынке;

3) клиринг:

• сверка параметров сделки;

• осуществление взаимозачетов по денежным средствам и ценным бумагам;

• подготовка всей бухгалтерской документации, включая поручения депозитарию на переводы ценных бумаг по счетам депо и поручения банкам по списанию денежных средств с расчетных счетов сторон сделки и т.п.;

4) расчеты: перевод ценных бумаг от продавца к покупателю и перечисление денежных средств в обратном порядке;

5) контроль позиций по ценным бумагам и денежным средствам участников сделки.

Предварительное согласование. Данный этап включает выработку инвестором своей цели и согласование с брокером условий выхода на рынок. Устанавливаются вид и количество ценной бумаги, которую инвестор желает продать или купить; заключается договор с брокером на осуществление сделки; оговариваются предварительные условия, на которых инвестор желает или может осуществить задуманную им цель в отношении ценной бумаги.

Заключение сделки. Следующим этапом сделки является заключение договора купли-продажи ценной бумаги на заранее согласованных условиях. На современном фондовом рынке сделки редко заключаются путем оформления обеими сторонами сделки двустороннего письменного документа. Это обычно имеет место на первичном рынке, когда распространяются новые ценные бумаги по подписке.

Итогом заключения сделки является ее фиксация каждым из участников сделки в своих внутренних учетных документах и у организатора торговли.

День заключения договора купли-продажи ценной бумаги на рынке обозначается буквой «Т» (от англ. trade — сделка). Следующие этапы рыночного процесса обращения происходят в свои дни, которые удобно соотносить с днем «Т». Например, если все этапы рыночного процесса завершились на третий рабочий день после заключения договора, то это записывается как день «Т + 3». На протяжении всех последующих этапов рыночного процесса владельцем проданных ценных бумаг остается продавец, так как он еще не получил причитающуюся ему оплату. Три дня в нашем примере – это время, которое по правилам занимает весь цикл до завершения сделки. Оно обычно называется расчетным периодом. На каждом фондовом рынке (фондовой бирже или в электронной системе торговли) расчетный период твердо фиксирован, хотя и может различаться в зависимости от типа ценной бумаги или принятой системы расчетов. В системе Интернет-трейдинга в большинстве случаев устанавливается расчетный период «Т + 0», т.е. расчет день в день.

После заключения сделки в пределах установленного расчетного периода профессиональные торговые посредники должны получить от своих клиентов, с одной стороны, денежные средства для оплаты купленных акций или облигаций, а с другой – проданные ценные документы или документы, заменяющие их (сертификаты или свидетельства).

Клиринг. Заключенная сделка проверяется на ее соответствие приказу клиента. В более широком плане проблема состоит в том, что профессиональный посредник заключает сразу много сделок для многих своих клиентов. С одной стороны, он должен иметь время урегулировать все случайные расхождения в толковании сделки со своим клиентом. С другой – ему необходимо время, чтобы урегулировать возможные расхождения по заключенным им сделкам с другими брокерами и дилерами. Какие-то технические ошибки всегда возможны и вероятны по субъективным причинам как при публичной, так и при электронной формах торговли.

Сверка всех параметров заключенных сделок между профессиональными торговцами производится с помощью систем клиринга, в которые поступают все сведения о заключенных на данном рынке сделках. После урегулирования сторонами всех расхождений по заключенным сделкам сведения о них поступают на следующий этап клиринга для проведения необходимых расчетных операций.

Международные стандарты рекомендуют всем национальным фондовым рынкам строить свою работу так, чтобы сверка, в какой бы форме она ни осуществлялась, завершалась не позднее дня «Т+ 1».

Основной этап клиринга — это определение взаимных обязательств участников фондовой торговли. Клиринг не включает непосредственно переводы денежных средств и передачу ценных бумаг, а лишь предшествует им.

После сверки осуществляются следующие основные процедуры:

• проверка документов на их подлинность и правильность оформления;

• вычисления по уплачиваемым денежным суммам и количествам ценных бумаг, которые должны быть поставлены. Кроме того, заключение сделки может потребовать уплаты налогов государству, биржевых и прочих сборов;

• проведение взаимозачета встречных противоположных требований, которые возникли по разным сделкам между разными торговцами в течение данного торгового дня;

• подготовка необходимых бухгалтерских документов, которые направляются на исполнение в денежную расчетную систему и систему, обеспечивающую поставку ценных бумаг. Исполнение этих расчетных документов и будет завершением (исполнением) всей совокупности сделок по каждому участнику рынка.

Взаимозачет встречных требований имеет целью снижение количества платежей и поставок ценных бумаг по сделкам, заключаемым членами той или иной биржи. Оборот фондовых бирж может составлять десятки тысяч сделок в день, в результате которых миллионы ценных бумаг продаются и покупаются. Исполнение каждой сделки привело бы к такому росту документооборота и временных затрат, что это сделало бы невозможным самое торговлю ценными бумагами.

Взаимозачет позволяет снизить общие затраты участников рынка, связанные с рыночным процессом заключения и осуществления сделок с ценными бумагами по сравнению с комиссионными расходами на раздельное осуществление платежей и поставок по каждой конкретной сделке.

Клиринг завершается подготовкой соответствующей бухгалтерской и расчетной документации, на основе которой должны будут осуществляться переводы денег по расчетным счетам и переводы ценных бумаг по счетам депо участников рынка.

Расчеты, или исполнение сделки. Завершение сделки предполагает денежный платеж в обмен на поставку ценных бумаг. Платеж в рамках системы денежных расчетов, а также поставка ценных бумаг осуществляются с помощью депозитарной системы рынка ценных бумаг. Практически на всех биржах мира в настоящее время используется механизм расчетов «поставка против платежа», то есть списание ценных бумаг и денег со счетов клиентов происходит одновременно. Такой механизм стал возможен благодаря развитию компьютерных систем торговли.

Контроль позиции — это заключительный этап рыночного процесса. После исполнения поручений на перевод ценных бумаг и денежных средств участники торговли получают отчетные документы в установленной форме — выписки со счетов депо о произведенных переводах и выписки с расчетных счетов. Эти документы проверяются на их соответствие поставленным целям, и если последние достигнуты, то рыночный процесс считается завершенным.

Дата добавления: 2015-10-19; просмотров: 2588;