Амортизація основних засобів. У процесі виробництва основні виробничі засоби зношуються фізично (матеріально) та економічно (морально)

У процесі виробництва основні виробничі засоби зношуються фізично (матеріально) та економічно (морально). Розрізняють дві форми фізичного і морального зношення. Перша форма фізичного зношення виникає в процесі використання засобів праці, коли їх робочі органи внаслідок тертя втрачають свої якості, деформуються та руйнуються. Друга — пов’язана з недовикористанням засобів праці, коли під дією природних і часового факторів металеві вузли і механізми машин і знарядь іржавіють, а пластмасові частини і гума «старіють». Внаслідок фізичного зношення знижується продуктивність засобів праці і зрештою вони стають непридатними для використання.

Моральне зношення першого роду має місце тоді, коли вартість виробництва засобів праці, а отже, і їх ціна знижуються в результаті зростання продуктивності праці в промисловості. Тому раніше придбані за вищими цінами аналогічні засоби праці ніби втрачають частину своєї вартості, а їх власники через це вироблятимуть дещо дорожчу продукцію, ніж ті, хто придбав цей засіб праці за нижчу ціну. Ступінь морального зношення першого роду  кількісно можна визначити за формулою:

кількісно можна визначити за формулою:

де Пр — переоцінена вартість засобу праці; Пв —первісна вартість засобу праці.

Моральне зношення другої форми виявляється в умовах, коли замість існуючих засобів праці, промисловість починає постачати нові, більш продуктивні, а тому перші використовувати стає економічно не вигідно. Підприємства нерідко змушені замінювати існуючі засоби праці ще до завершення строку їх корисного використання. При цьому втрачається якась частка суспільного багатства, але дані втрати з надлишком компенсуються завдяки запровадженню більш ефективних нових знарядь праці.

Ступінь морального зношення другої форми  можна визначити за формулою:

можна визначити за формулою:

де  — продуктивність застарілого засобу праці;

— продуктивність застарілого засобу праці;  — продуктивність сучасного (нового) засобу праці.

— продуктивність сучасного (нового) засобу праці.

У результаті зношення виробничих засобів втрачається їх вартість і споживна вартість. Цим і зумовлюється необхідність їх відтворення.

Відтворення основних засобів — це процес їх виробничого використання, зносу, амортизації, підтримки в робочому стані через здійснення ремонтів і відновлення в натурі. Особливо важливе значення в механізмі відтворення основних засобів має амортизація, оскільки вона, з одного боку, є елементом виробничих витрат, що включається в собівартість продукції, а з іншого — є джерелом коштів для реновації (відновлення) основного засобу нерідко на якісно новій основі. Водночас вона відображає специфіку руху його вартості і розглядається як важливий важіль управління процесом відтворення.

Амортизація — це економічний процес , що кількісно відображає втрату основними засобами своєї вартості, яка амортизується, та її систематичний розподіл (перенесення) на заново створений продукт (виконану роботу, надану послугу) протягом строку їх корисного використання. При цьому під вартістю, що амортизується, розуміють первісну або переоцінену вартість основного засобу за вирахуванням його ліквідаційної вартості. Коли йдеться про те, що амортизація є важливим важелем управління процесом відтворення основних засобів, то мається на увазі, що вона залежно від вибраного методу нарахування амортизації, встановленого строку корисного використання основного засобу, а також способу використання амортизаційних відрахувань може неоднаково виконувати регулюючу і відтворювальну функції. Остання в кінцевому рахунку зводиться до простого відтворення основного засобу через відшкодування його зносу і придбання нового екземпляра подібного роду. Регулююча функція амортизації проявляється через прискорення чи уповільнення темпів формування грошових потоків, що врешті решт впливає на темпи і пропорції відтворення основних засобів. Важливо при цьому пам’ятати, що характер формування вказаних грошових потоків залежить від вибраного методу нарахування амортизації.

Станом на 2002 р. на підприємствах України впроваджено нарахування економічної амортизації згідно з П(С)БО7 і податкової (фіскальної) амортизації відповідно до вимог Закону України «Про оподаткування прибутку підприємств» (1997 р.). Економічна амортизація нараховується з метою визначення сум амортизаційних відрахувань, що включаються в собівартість продукції як елемент операційних витрат, а отже, вона дає змогу відобразити реальне знецінення основного капіталу в процесі виробництва та розрахувати реальний прибуток підприємства. Метою нарахування податкової амортизації є створення додаткового фінансового джерела для відшкодування основних засобів за рахунок зменшення оподатковуваного прибутку. При цьому мається на увазі, що застосування фіскальної амортизації забезпечує в перші роки експлуатації основних засобів нарахування більших сум амортизації порівняно з економічною амортизацією, завдяки чому зменшується сума прибутку для оподаткування, а отже, зменшується і податок на прибуток. Підприємства, таким чином, мають змогу швидше нагромадити фінансові ресурси і направити їх на відтворення основних засобів. Щоб визначити економію коштів на відрахуваннях до бюджету в результаті застосування податкової амортизації, необхідно різницю між сумами податкової й економічної амортизації помножити на ставку податку на прибуток (коефіцієнт). Зазначимо, що нарахування економічної і податкової амортизації застосовується в багатьох розвинутих країнах Заходу.

Амортизація основних засобів (економічна амортизація) нараховується, згідно з П(С)БО7, із застосуванням таких методів:

· прямолінійного. Річна сума амортизації (Ар) цим методом визначається з виразу:

Ар = ВА : Т,

де ВА — вартість, яка амортизується; Т — очікуваний строк корисного використання основного засобу. Частка щорічного погашення вартості, яка амортизується, називається нормою амортизації (На). Її можна визначити так:

Величина норми амортизації залежить від встановленого строку корисного використання основного засобу і вибраного методу нарахування амортизації. Як видно, за прямолінійного методу вартість, що амортизується, переноситься щорічно на заново створюваний продукт (роботу, послуги) однаковими частками протягом усього строку корисного використання основного засобу;

· методу зменшення залишкової вартості. Річна сума амортизації, згідно з цим методом, визначається за формулою:

Ар(3) = ЗВ ·  ,

,

де ЗВ — залишкова вартість основного засобу на початок звітного періоду; ЛВ — ліквідаційна вартість основного засобу; ПВ — його первісна вартість.

Вираз 1 —  — це річна норма амортизації, що розраховується згідно з вимогами даного методу;

— це річна норма амортизації, що розраховується згідно з вимогами даного методу;

· методу прискореного зменшення залишкової вартості основного засобу. Річна сума амортизації, за даним методом, визначається з виразу:

Ар(П) = ЗВ · На · Кп,

де На — річна норма амортизації, розрахована прямолінійним методом; Кп — коефіцієнт прискорення, який дорівнює двом.

В США коефіцієнт прискорення також дорівнює 2. В країнах Західної Європи він встановлюється залежно від строку експлуатації основного засобу. Якщо останній становить три-чотири роки, то лінійна норма амортизації збільшується в 1,5 раза, якщо п’ять-шість років — у 2 рази, більше шести років — у 2,5 раза;

· кумулятивний метод. Річна сума амортизації за цим методом (АР(К)) визначається за формулою:

де і — рік, на який нараховується амортизація; Кч — кумулятивне число, що розраховується як сума натурального ряду чисел корисного строку використання основного засобу; ВА — вартість основного засобу, що амортизується. Якщо, скажімо, цей строк становить вісім років, то кумулятивне число дорівнюватиме

1 + 2 + 3 + 4+ 5 + 6 + 7 + 8 = 36; і-рік, на який нараховується амортизація. Вираз (Т +1 – і) вказує на ту кількість років, що залишається до кінця очікуваного строку корисного використання основного засобу. Якщо, наприклад, розраховується річна сума амортизації на другий рік експлуатації основного засобу, то кількість років, що залишається до кінця використання основного засобу, становитиме 8 + 1 – 2 = 7. Норму амортизації за цим методом можна визначити з виразу:

;

;

· виробничий метод. Ним передбачається розрахунок місячної суми амортизації (Ам). Для цього можна скористатися формулою:

де Оф — фактичний місячний обсяг продукції (робіт, послуг), вироблений (виконаний) основним засобом; Оз — загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням основного засобу. Вираз  називають виробничою ставкою амортизації.

називають виробничою ставкою амортизації.

Підприємства самостійно обирають метод амортизації, беручи при цьому до уваги очікуваний спосіб отримання економічних вигод від використання основного засобу, а також об’єктивні закономірності руху його вартості і споживної вартості.

За сукупністю всіх основних засобів, що використовуються на підприємстві, може бути розрахована середня норма амортизації  . Вона визначається діленням річної суми амортизації по всіх основних засобах на їх балансову (первісну або переоцінену) вартість. В аграрних підприємствах вона коливається в межах 2—5,5 % залежно від структури основних засобів і, насамперед, частки їх так званої пасивної частини (будівель, споруд, передавальних пристроїв). На основі показника

. Вона визначається діленням річної суми амортизації по всіх основних засобах на їх балансову (первісну або переоцінену) вартість. В аграрних підприємствах вона коливається в межах 2—5,5 % залежно від структури основних засобів і, насамперед, частки їх так званої пасивної частини (будівель, споруд, передавальних пристроїв). На основі показника  визначають період обороту основного капіталу з виразу:

визначають період обороту основного капіталу з виразу:

Ток =

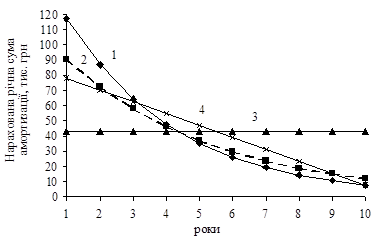

В таблицях 10.1 і 10.2 наведено приклади розрахунку річної суми амортизації на основний засіб виробництва різними методами. Як видно, сума амортизації істотно відрізняється по роках корисного використання основного засобу, а отже, залежно від вибраного методу амортизації підприємство може

створити не однакові умови формування інвестиційних ресурсів, особливо в перші роки експлуатації основного засобу (рис. 10.1).

Таблиця 10.1

ВИЗНАЧЕННЯ РІЧНОЇ СУМИ АМОРТИЗАЦІЇ НА ЗЕРНОЗБИРАЛЬНИЙ

КОМБАЙН «ЛАН» ПЕРВІСНОЮ ВАРТІСТЮ 452,7 тис. грн

І СТРОКОМ КОРИСНОГО ВИКОРИСТАННЯ 10 РОКІВ МЕТОДОМ

ЗМЕНШЕННЯ ЗАЛИШКОВОЇ ВАРТОСТІ (А) І ПРИСКОРЕНОГО

ЗМЕНШЕННЯ ЗАЛИШКОВОЇ ВАРТОСТІ (Б)

| Рік | Залишкова вартість на початок року, тис. грн | Норма амортизації, % | Річна сума амортизації, грн. | Залишкова вартість на кінець року, тис. грн | ||||

| а | б | а | б | а | б | а | б | |

| 452,73 | 452,73 | 25,9 | 20,0 | 117,20 | 90,55 | 335,53 | 362,18 | |

| 335,53 | 362,18 | 25,9 | 20,0 | 86,86 | 72,44 | 248,68 | 289,75 | |

| 248,68 | 289,75 | 25,9 | 20,0 | 64,41 | 57,95 | 184,30 | 231,80 | |

| 184,30 | 231,80 | 25,9 | 20,0 | 47,71 | 46,36 | 136,59 | 185,44 | |

| 136,59 | 185,44 | 25,9 | 20,0 | 35,36 | 37,09 | 101,23 | 148,35 | |

| 101,23 | 148,35 | 25,9 | 20,0 | 26,20 | 29,67 | 75,03 | 118,68 | |

| 75,03 | 118,68 | 25,9 | 20,0 | 19,42 | 23,74 | 55,61 | 94,94 | |

| 55,61 | 94,94 | 25,9 | 20,0 | 14,39 | 18,99 | 41,21 | 75,96 | |

| 41,21 | 75,96 | 25,9 | 20,0 | 10,67 | 15,19 | 30,54 | 60,76 | |

| 30,54 | 60,76 | 25,9 | 20,0 | 7,91 | 12,15 | 22,64 | 48,61 |

Таблиця 10.2

ВИЗНАЧЕННЯ РІЧНОЇ СУМИ АМОРТИЗАЦІЇ НА ЗЕРНОЗБИРАЛЬНИЙ

КОМБАЙН «ЛАН» ПЕРВІСНОЮ ВАРТІСТЮ 452,7 тис. грн І СТРОКОМ

КОРИСНОГО ВИКОРИСТАННЯ 10 РОКІВ ПРЯМОЛІНІЙНИМ

(В) І КУМУЛЯТИВНИМ (Г) МЕТОДАМИ

| Рік | Залишкова вартість на початок року, тис. грн | Норма амортизації, % | Річна сума амортизації, грн. | Залишкова вартість на кінець року, тис. грн | ||||

| в | г | в | г | в | г | в | г | |

| 430,09 | 430,09 | 10,0 | 18,2 | 43,01 | 78,20 | 387,08 | 351,89 | |

| 430,09 | 430,09 | 10,0 | 16,4 | 43,01 | 70,38 | 344,07 | 281,52 | |

| 430,09 | 430,09 | 10,0 | 14,5 | 43,01 | 62,56 | 301,07 | 218,96 | |

| 430,09 | 430,09 | 10,0 | 12,7 | 43,01 | 54,74 | 258,06 | 164,22 | |

| 430,09 | 430,09 | 10,0 | 10,9 | 43,01 | 46,92 | 215,05 | 117,30 | |

| 430,09 | 430,09 | 10,0 | 9,1 | 43,01 | 39,10 | 172,04 | 78,20 | |

| 430,09 | 430,09 | 10,0 | 7,3 | 43,01 | 31,28 | 129,03 | 46,92 | |

| 430,09 | 430,09 | 10,0 | 5,5 | 43,01 | 23,44 | 86,02 | 23,46 | |

| 430,09 | 430,09 | 10,0 | 3,6 | 43,01 | 15,64 | 43,01 | 7,82 | |

| 430,09 | 430,09 | 10,0 | 1,8 | 43,01 | 7,82 | — | — |

Рис. 10.1. Графічне зображення річної суми амортизаційних відрахувань на зернозбиральний комбайн «Лан», визначеної різними методами:

| метод зменшення залишкової вартості; |

| метод прискореного зменшення залишкової вартості; | |

| прямолінійний метод; | |

| кумулятивний метод |

Необхідно пам’ятати, що при застосуванні методів зменшення залишкової вартості та її прискореного зменшення не вся вартість основного засобу за строк його корисного використання амортизується. Як видно з табл. 10.1, після десятого останнього року експлуатації комбайна його залишкова незамортизована вартість при застосуванні методу А становить 22,64 тис. грн, а методу Б — 48,61 тис. грн. Цю вартість можна розглядати як ліквідаційну[2]. Проте підприємство може і не передбачати ліквідаційної вартості (це спостерігається, наприклад, у країнах Західної Європи). В такому разі залишкову вартість основного засобу на початок передостаннього року розподіляють порівну між передостаннім і останнім роками. В нашому прикладі (варіант А) річна сума амортизації за дев’ятий і десятий роки становить тепер не 10,97 і 7,91 тис. грн, а відповідно — по 20,6 тис. грн (41,21 : 2 = 20,6).

Наведені приклади нарахування амортизації дають змогу переконатися у важливій ролі очікуваного строку корисного використання основного засобу. Згідно з П(С)БО 7 підприємство самостійно визначає вказаний строк при визнанні об’єкта основного засобу активом і зарахуванні на баланс. При цьому береться до уваги потужність, продуктивність та інтенсивність використання основного засобу, очікувана швидкість його фізичного і морального зносу, різні правові обмеження. Слід враховувати і ту важливу обставину, що від строку використання основного засобу значною мірою залежать витрати на його утримання. При збільшенні строку експлуатації зменшуються постійні витрати, насамперед за рахунок амортизаційних відрахувань, що в свою чергу сприяє зниженню собівартості виконаних робіт, а отже, і виробленої продукції. Але при цьому зростають ремонтно-експлуатаційні витрати, що призводить до підвищення собівартості продукції (робіт, послуг). І навпаки, при скороченні строку експлуатації зростають постійні і зменшуються ремонтно-експлуатаційні витрати в розрахунку на одиницю виконаних робіт.

В нашому прикладі при скороченні строку експлуатації комбайна «Лан» з 10 років до 8 і застосуванні, скажімо, методу зменшення залишкової вартості норма амортизації збільшується з 25,9 до 31,2 %, а річна сума амортизації в перші три роки його використання (постійні витрати) зростає з 268,43 тис. до 305,51 тис. грн.

Враховуючи органічний взаємозв’язок між зміною постійних і ремонтно-експлуатаційних витрат при зміні строку корисного використання основного засобу, за критерій вибору його оптимальної тривалості доцільно брати мінімум сукупних витрат (постійних і ремонтно-експлуатаційних) на одиницю виконаних робіт за весь період використання основного засобу (насамперед техніки).

Слід відмітити, що питання про надання підприємствам права самостійно встановлювати строк корисного використання основних засобів є дискусійним. Щоб забезпечити хоча б приблизну зіставність показників собівартості продукції по різних підприємствах і регіонах, а також показника рівня рентабельності виробництва, доцільно, щоб строк експлуатації основних засобів встановлювався централізовано як нормативний з наданням права підприємствам коригувати його у визначених межах, скажімо, +/–10—15 % залежно від виду основного засобу. Указом Президента України «Про концепцію амортизаційної політики» передбачена можливість впровадження такого підходу в перспективі. Одним з напрямів удосконалення амортизаційної політики, що визначений даним Указом, є стимулювання суб’єктів господарювання до застосування прискореної амортизації та її інвестиційного спрямування шляхом надання податкових знижок.

Підприємства можуть переглядати метод амортизації основного засобу у разі зміни очікуваного способу отримання економічних вигод. Як правило, нарахування амортизації незалежно від вибраного методу (крім виробничого) проводиться щомісячно. Для визначення місячної суми амортизації потрібно річну суму амортизації поділити на 12. Нарахування амортизації починається з першого числа місяця, що настає за місяцем введення основного засобу в експлуатацію, а припиняється починаючи з місяця, наступного за місяцем його вибуття. Втрати від зменшення корисності основного засобу включаються до складу витрат звітного періоду, і водночас на їх величину збільшується сума його зносу.

З введенням П (С)БО7 аграрні підприємства стали нараховувати амортизацію на продуктивну худобу — корів, бугаїв-плідників, свиноматок, кнурів. Доцільно на вказані види продуктивної худоби використовувати прямолінійний метод нарахування амортизації відповідно до корисного строку їх використання (наприклад, для корів цей строк може становити чотири-п’ять років).

Як уже зазначалося, податкова амортизація покликана створити додаткове джерело для інвестування в основний капітал. Досягти цього можна за умови, коли застосування методів податкової амортизації забезпечує збільшення амортизаційних відрахувань у перші роки експлуатації основного засобу порівняно з їх величиною при застосуванні методів економічної амортизації. Саме за цих умов досягається економія по податку на прибуток.

Законом України «Про оподаткування прибутку підприємств» (1997 р.) передбачено визначення амортизації в цілях оподаткування двома методами. Перший метод можна назвати методом зменшуваного залишку первісної вартості основних засобів. Перед розкриттям суті цього методу зазначимо, що відповідно до вимог податкової амортизації всі основні засоби поділяють на три групи. До першої групи відносять будівлі, споруди, їх структурні компоненти і передавальні пристрої; до другої — транспортні засоби, ЕОМ, меблі, електромеханічні прилади та інструменти; до третьої — інші основні засоби, що не ввійшли в першу і другу групи, включаючи сільськогосподарські машини і знаряддя, робочу і продуктивну худобу та багаторічні насадження.

Амортизація за першим методом нараховується по групах основних засобів. По першій групі їх вона визначається як добуток балансової вартості окремих основних засобів цієї групи на початок звітного кварталу на встановлену для цієї групи основних засобів норму амортизації. В розрахунку на календарний квартал вона встановлена в розмірі 1,25 %. Сума амортизації для основних засобів другої і третьої групи визначається як добуток балансової вартості основних засобів відповідної групи на початок звітного кварталу на норму амортизації, яка встановлена в таких межах: для другої групи — 6,25 %, для третьої — 3,75 % на квартал.

Балансова вартість основних засобів на початок звітного кварталу визначається так: до балансової вартості відповідної групи основних засобів на початок звітного періоду (кварталу) додається вартість придбаних основних засобів протягом періоду, що передує звітному, а також додаються витрати на здійснення капітального ремонту, реконструкції, модернізації та інших поліпшень основних засобів протягом періоду, який передує звітному (за умови, що ці витрати перевищують 5 % балансової вартості основних засобів на початок року); потім віднімається вартість виведених із експлуатації основних засобів протягом періоду, що передував звітному, а також віднімається сума амортизації, нарахована у період, що передував звітному.

Цей метод нарахування податкової амортизації піддається критиці в економічній літературі через надмірне укрупнення основних засобів, що мають абсолютно різне функціональне призначення, а також через неможливість відшкодувати первісну вартість основних засобів за строк їх корисного використання. Спричиняє таку неможливість зменшення балансової вартості на суму амортизації, нарахованої у період, що передує звітному.

Крім викладеного методу нарахування амортизації, підприємствам дано право для третьої групи основних засобів застосовувати прискорену амортизацію. Зокрема передбачено, що за перший рік експлуатації основного засобу погашається 15 % первісної вартості, другий — 30, третій — 20, четвертий — 15, п’ятий — 10 і за шостий і сьомий роки — по 5 %. Аналіз цих методів показує, що при застосуванні першого з них в перші роки експлуатації основного засобу накопичується менша сума амортизації порівняно з методами прискореної амортизації, якими визначається економічна амортизація. І лише порівняно з прямолінійним методом досягається бажаний результат. Отже, при застосуванні першого методу податкова амортизація не може виконувати стимулюючу функцію, а навпаки, цей метод породжує її фіскальну функцію. І тільки при застосуванні методу прискореної амортизації за семирічного строку використання основного засобу податкова амортизація в змозі виконувати стимулюючу функцію, але за умови, коли строк корисного використання основних засобів у розрахунках економічної амортизації буде не 7 років, а більше.

В нашому прикладі визначення амортизаційних відрахувань на зернозбиральний комбайн «Лан» з 10-річним строком використання за перших три роки акумульована сума амортизації за методом зменшення залишкової вартості становила 268,5 тис. грн, методом прискореного зменшення залишкової вартості — 220,8 тис., кумулятивним методом — 222,3 тис., прямолінійним — 135,8 тис., а першим методом податкової амортизації за такого ж строку використання — 165,9 тис. грн. Ці дані підтверджують фіскальний характер податкової амортизації в разі застосування її першого методу. При застосуванні другого методу податкової амортизації за перші три роки накопичується 294,4 тис. грн амортизаційних відрахувань, тобто більше ніж при використанні методів економічної амортизації.

В таких умовах податкова амортизація в змозі виконувати свою стимулюючу функцію. Проте якщо строк корисного використання основного засобу взяти не 10 років, а менше, то висновок буде протилежним. Так, за строку використання комбайна вісім років акумульована сума амортизації становитиме 305,5 тис. грн. За цієї умови податкова амортизація уже починає виконувати не стимулюючу, а фіскальну функцію. Отже, є нагальна необхідність у подальшому вдосконаленні методів нарахування податкової амортизації. При такому вдосконаленні важливо, як це передбачено Концепцією амортизаційної політики, законодавчо визначити граничні рівні податкової амортизації, в межах яких її обсяг не може перевищувати обсяг економічної амортизації.

В завершення цього параграфу зазначимо, що всебічно про стимулюючий характер податкової амортизації порівняно з економічною амортизацією можна судити, застосувавши метод визначення чистої поточної вартості. Детально це питання розглядатиметься в розділі 15.

Дата добавления: 2015-10-13; просмотров: 1642;