Группировка объектов учета в соответствии с угрозой банкротства

| Группа | Описание | Признаки |

| Платежеспособные объекты учета, которые имеют возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или за счет своего ликвидного имущества | Степень платежеспособности по текущим обязательствам ≤ 6 месяцам и (или) коэффициент текущей ликвидности ≥ 1 | |

| Объекты учета, не имеющие достаточных финансовых ресурсов для обеспечения своей платежеспособности | Степень платежеспособности по текущим обязательствам > 6 месяцев и одновременно коэффициент текущей ликвидности < 1 | |

| Объекты учета, имеющие признаки банкротства | Объект учета имеет задолженность по денежным обязательствам и (или) уплате обязательных платежей, просроченную > 6 месяцев | |

| Объекты учета, у которых имеется непосредственная угроза возбуждения дела о банкротстве | В отношении объекта учета приняты решения налогового (таможенного) органа о взыскании задолженности за счет имущества либо кредиторами направлен (предъявлен к исполнению) исполнительный документ в службу судебных приставов для взыскания задолженности за счет имущества, в случае если требования к объекту составляют не менее 500 000 рублей | |

| Объекты учета, в отношении которых арбитражным судом принято к рассмотрению заявление о признании такого объекта учета банкротом | В отношении объекта в арбитражный суд подано заявление о признании его банкротом или арбитражным судом введена процедура банкротства |

Наиболее распространенными методами оценки вероятности и прогнозирования банкротства являются модели, позволяющие дать с определенной степенью вероятности оценку возможного банкротства предприятия.

Один из примеров такой модели Z-анализ Э. Альтмана (1968 г.)

При построении модели Э. Альтман обследовал 66 фирм (половина из которых обанкротилась в период между 1946 и 1965 г., а половина работала успешно) и исследовал 22 аналитических коэффициента, которые могли быть использованы для прогнозирования возможного банкротства. Из этих показателей он отобрал пять наиболее значимых для прогноза и построил многофакторное уравнение. Модель Альтмана выглядит следующим образом (здесь приводится оригинальная модель для предприятий, акции которых котировались на фондовом рынке США):

Z= 1,2 × Х1+ 1,4 × Х2 + 3,3 × Х3 + 0,6 × Х4 + 0,999 × Х5.

Переменные для уравнения Z-оценки рассчитываются следующим образом:

Х1 = Текущие активы / Активы;

Х2 = Нераспределенная прибыль / Активы;

Х3 = Прибыль до налогообложения и выплаты процентов / Активы

Х4 = Рыночная стоимость собственного капитала / Активы

Х5 = Выручка от реализации / Активы.

Точность модели 95%, если прогноз на горизонте 1 года, 83% — на 2 года.

Правило разделения фирм на группы успешных и потенциальных банкротов следующее:

если Z < 2,675, фирму относят к группе потенциальных банкротов;

если Z > 2,675, фирму относят к группе успешно функционирующих (с устойчивым финансовым положением).

Безусловно, данная модель не может служить заменой качественной оценки финансовой деятельности организаций, ибо ей присущ ряд недостатков, связанных со спецификой российской действительности и отсутствием статистического материала о предприятиях-банкротах. Кроме того, расчет индекса по Альтману в законченном виде возможен лишь для акционерных обществ, котирующих свои акции на фондовых биржах. Это, в частности, касается прежде всего переменной Х4, где в числителе должна быть величина рыночной стоимости собственного капитала. Однако она может использоваться как дополнение к другим методам диагностики банкротства или как ориентир, дополненный при этом системой неформальных критериев.

Для диагностики угрозы банкротства с учетом российской специфики можно использовать двухфакторную модель оценки угрозы банкротства:

Z= -0,3877 + (-1,0736) × Ктл + 0,579 × Кз,

где Ктл — коэффициент текущей ликвидности;

Кз — доля заемных средств в общем объеме пассивов.

Если Z = 0, то вероятность банкротства = 50%

Если Z < 0, то вероятность банкротства < 50% и далее снижается по мере уменьшения значения z.

Если Z > 0, то вероятность банкротства > 50% и возрастает.

«Плюсы» данной модели: простота и возможность применения в условиях ограниченного объема информации об организации.

«Минусы» — не обеспечивает высокую точность прогноза банкротства, т.к. не отражаются показатели рентабельности, эффективности использования активов.

Вопросы для самопроверки

· Какие задачи позволяет решить анализ финансового состояния в системе управления финансами организации?

· Что является информационным обеспечением анализа финансового состояния организации?

· Какие основные блоки можно выделить в рамках анализа финансового состояния предприятия?

· Есть ли разница между понятиями «ликвидность» и «платежеспособность»? Какие показатели ликвидности Вы знаете?

· С помощью каких коэффициентов можно оценить финансовую устойчивость организации?

· В чем заключается смысл показателей рентабельности?

· Какие существуют методы прогнозирования возможного банкротства организации?

ФИНАНСОВОЕ ПЛАНИРОВАНИЕ НА ПРЕДПРИЯТИИ

Тезисы

Сущность и значение финансового планирования.

Перспективное финансовое планирование.

Текущее финансовое планирование (бюджетирование).

Оперативное финансовое планирование.

Сущность и значение финансового планирования

Плохо, когда заканчиваются деньги или товары. Еще хуже, когда это происходит неожиданно. Способ избежать такой беды только один — построить в компании систему финансового планирования.

Финансовое планирование — процесс разработки системы финансовых планов и показателей по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его деятельности в предстоящем периоде.

Объектом финансового планирования выступают финансовые ресурсы предприятия.

Финансовое планирование является важнейшей частью используемого на предприятиях финансового механизма.

Основные задачи финансового планирования деятельности организации:

· обеспечение необходимыми финансовыми ресурсами оперативной, инвестиционной и финансовой деятельности;

· определение путей эффективного вложения капитала, степени рационального его использования;

· выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств;

· установление рациональных финансовых отношений с бюджетом, банками и контрагентами;

· соблюдение интересов акционеров и других инвесторов;

· контроль за финансовым состоянием, платежеспособностью и кредитоспособностью организации.

Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа неиспользованных возможностей. Практика хозяйствования в условиях рыночной экономики выработала определенные подходы к планированию развития отдельного предприятия в интересах ее владельцев и с учетом реальной обстановки на рынке.

Значение финансового планирования для хозяйствующего субъекта состоит в том, что оно:

· воплощает выработанные стратегические цели в форму конкретных финансовых показателей;

· обеспечивает финансовыми ресурсами заложенные в производственном плане экономические пропорции развития;

· предоставляет возможности определения жизнеспособности проекта предприятия в условиях конкуренции;

· служит инструментом получения финансовой поддержки от внешних инвесторов.

Финансовое планирование тесно связано и опирается на маркетинговый, производственный и другие планы предприятия, подчиняется миссии и общей стратегии предприятия. Следует отметить, что никакие финансовые прогнозы не обретут практическую ценность, пока не проработаны производственные и маркетинговые решения. Более того, финансовые планы будут нереальны, если недостижимы поставленные маркетинговые цели, если условия достижимости целевых финансовых показателей невыгодны для предприятия в долгосрочной перспективе.

Принципы финансового планирования:

· Принцип соответствия состоит в том, что финансирование текущих активов следует планировать преимущественно за счет краткосрочных источников. В то же время для проведения модернизации основных средств следует привлекать долгосрочные источники финансирования.

· Принцип постоянной потребности в собственных оборотных средствах сводится к тому, что в планируемом балансе предприятия сумма оборотных средств должна превышать сумму краткосрочных задолженностей, т.е. нельзя планировать «слабо ликвидный» баланс.

· Принцип избытка денежных средств предполагает в процессе планирования иметь некоторый запас денежных средств для обеспечения надежной платежной дисциплины в случае, когда какой-либо из плательщиков просрочит по сравнению с планом свой платеж.

· Принцип рентабельности капиталовложений. Заемный капитал выгодно привлекать в том случае, если он повышает рентабельность собственного капитала. В данном случае обеспечивается положительное действие эффекта финансового рычага.

· Принцип сбалансированности рисков — особенно рисковые долгосрочные инвестиции целесообразно финансировать за счет собственных средств.

· Принцип приспособления к потребностям рынка — для предприятия важно учитывать конъюнктуру рынка и свою зависимость от предоставления кредитов.

· Принцип предельной рентабельности — целесообразно выбирать те капиталовложения, которые обеспечивают максимальную (предельную) рентабельность.

Финансовое планирование (в зависимости от содержания, назначения и задач) можно классифицировать на:

· Перспективное финансовое планирование в современных условиях охватывает период времени от одного года до трех лет. Однако такой временной интервал носит условный характер, поскольку зависит от экономической стабильности и возможности прогнозирования объемов финансовых ресурсов и направлений их использования.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности.

· Текущее финансовое планирование (бюджетирование) рассматривается как составная часть перспективного плана и представляет собой конкретизацию его показателей. Текущий финансовый план составляется на год.

· Оперативное планирование — разработка и доведение до исполнителей бюджетов платежных календарей и других форм оперативных плановых заданий по всем основным вопросам финансовой деятельности (месяц, квартал, до года).

Все подсистемы финансового планирования на предприятии находятся во взаимосвязи и осуществляются в определенной последовательности. Исходным этапом планирования является перспективное финансовое планирование и прогнозирование основных направлений финансовой деятельности организации.

Наличие лишь одного финансового плана в большинстве случаев негативно сказывается на эффективности финансового планирования в целом. Опыт известных зарубежных компаний свидетельствует о том, что наиболее разумным является применение всей системы финансовых планов, различающихся по своим срокам и целям.

Перспективное финансовое планирование

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей организации. В процессе перспективного планирования получают свое экономическое обоснование и уточнение установки, сделанные в стратегическом планировании.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии представляет собой особую область финансового планирования, так как, являясь составной частью общей стратегии экономического развития, она должна быть согласована с целями и направлениями, сформулированными общей стратегией. В свою очередь финансовая стратегия оказывает влияние на общую стратегию предприятия.

Другими словами, в рамках стратегического планирования определяются долгосрочные ориентиры развития и цели предприятия, долгосрочный курс действий по достижению цели и распределению ресурсов. Финансовая стратегия предполагает определение долгосрочных целей финансовой деятельности и выбор наиболее эффективных способов их достижения.

Цели финансовой стратегии должны быть подчинены общей стратегии развития и направлены на максимизацию рыночной стоимости предприятия.

Выработка стратегии компании осуществляется на основе проведенных прогнозов развития рынков выпускаемой продукции, оценки потенциальных рисков, проведенного анализа финансово-хозяйственного состояния и эффективности управления.

Результатом перспективного планирования является разработка трех основных финансовых документов-прогнозов:

1) планового отчета о прибылях и убытках;

2) планового отчета о движении денежных средств;

3) прогноза баланса.

Основная цель построения этих документов — оценка финансового состояния хозяйствующего субъекта на перспективу. Тем самым перспективный план может быть в значительной степени прогнозным, а расчеты — приобретать приближенный характер и отражать общую динамику процессов. При этом чем продолжительнее плановый период, тем больше финансовый план носит индикативный характер.

Для составления прогнозных финансовых документов важно правильно определить объем будущих продаж (объем реализованной продукции), потребность в инвестиционных ресурсах, способы финансирования этих инвестиций. Как правило, прогнозы объемов продаж составляются на три года с разбивкой по годам с дальнейшей конкретизацией по кварталам и месяцам. Начинается прогнозирование объемов реализации с анализа сложившихся тенденций за ряд лет, причин тех или иных изменений. Следующим шагом в прогнозировании является оценка перспектив дальнейшего развития деловой активности предприятия с позиций сформированного портфеля заказов, структуры выпускаемой продукции и ее изменений, рынка сбыта, конкурентоспособности и финансовых возможностей предприятия. На этой основе и строится прогноз объемов реализации, точность которого имеет решающее значение, поскольку нереалистическая оценка продаж может привести к искажению остальных финансовых расчетов.

На основе данных по прогнозу объема продаж рассчитывается необходимое количество материальных и трудовых ресурсов, а также определяются и другие составные затраты на производство.

На основе полученных данных разрабатывается прогнозный отчет о прибылях и убытках, который предоставляет следующие возможности: определить объемы производства и продаж продукции в целях обеспечения их безубыточности; установить размер желаемой прибыли.

Далее разрабатывается план-прогноз движения денежных средств. Необходимость его составления определяется тем, что многие из затрат, показываемых при расшифровке прогноза прибылей и убытков, не отражаются на порядке осуществления платежей. Прогноз движения денежных средств учитывает приток денежных средств (поступления и платежи), отток денежных средств (затраты и расходы), чистый денежный поток (избыток или дефицит). Фактически он отражает движение денежных потоков по текущей, инвестиционной и финансовой деятельности. Разграничение направлений деятельности при разработке прогноза позволяет повысить результативность управления денежными потоками.

Прогноз баланса на конец планируемого периода отражает все изменения в активах и пассивах в результате запланированных мероприятий и показывает состояние имущества и источников финансирования организации. Целью разработки прогноза баланса является определение необходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала.

Текущее финансовое планирование (бюджетирование)

Текущее планирование финансовой деятельности организации основывается на разработанной финансовой стратегии и финансовой политике по отдельным аспектам финансовой деятельности. Данный вид финансового планирования заключается в разработке конкретных видов текущих финансовых планов (бюджетов), которые дают возможность организации определить на предстоящий период все источники финансирования ее развития, сформировать структуру ее доходов и затрат, обеспечить ее постоянную платежеспособность, а также определить структуру активов и капитала на конец планируемого периода.

Текущий финансовый план составляется на год с разбивкой по кварталам. Рассматривается текущее планирование как составная часть перспективного плана и представляет собой конкретизацию его показателей. В то же время процесс текущего планирования осуществляется в тесной связи с процессом планирования его операционной деятельности.

В последнее время организациями все чаще применяется система бюджетирования деятельности структурных подразделений и организации в целом.

По оценкам специалистов, из-за того, что компании не формируют годовые бюджеты, они теряют за год до 20% своих доходов. Чтобы избежать этих потерь, необходимо постоянно сравнивать бюджет с фактическими данными, анализировать отклонения, усиливать благоприятные и уменьшать неблагоприятные тенденции, совершенствовать процедуры бюджетирования.

Общее назначение бюджетирования:

· Задать систему координат для развития бизнеса.

· Выявить сравнительную привлекательность различных направлений бизнеса, скорректировать баланс направлений и проектов.

· Повысить финансовую обоснованность управленческих решений.

· Способствовать росту эффективности использования ресурсов и ответственности руководителей.

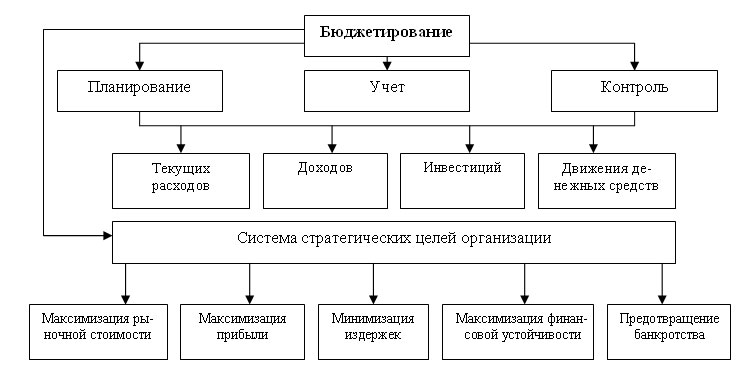

Бюджетирование — это, с одной стороны, процесс составления финансовых планов, а с другой — технология финансового планирования, учета и контроля доходов и расходов, получаемых от бизнеса на всех уровнях управления, которая позволяет анализировать прогнозируемые и полученные финансовые показатели.

Основным объектом бюджетирования является бизнес. Не предприятие, а именно бизнес как вид или сфера хозяйственной деятельности. В одной компании может существовать несколько видов бизнеса. Бюджетирование позволяет управлять финансами как отдельного бизнеса, так и организации в целом (рис. 14.1).

Бюджетирование выполняет следующие основные функции:

· Функция планирования. Оценка финансового состояния предприятия основывается на данных бухгалтерской отчетности. Однако, если выявлены какие-либо проблемы, изменить что-то к лучшему бывает уже поздно. Другими словами, инструменты финансового менеджмента применимы, когда есть сведения об ожидаемом будущем, а не о прошлом финансовом состоянии предприятия.

· Функция учета. Бюджетирование — основа для управленческого учета, т.е. разработка системы координат для бизнеса.

· Функция контроля. Контроль за повышением финансовой устойчивости и улучшением финансового состояния компании в целом и отдельных ее структурных подразделений.

Кроме того, бюджетирование помогает выбрать наиболее перспективные сферы приложения инвестиций.

При рассмотрении бюджетирования как процесса выделяют три его основные элемента:

· Организационное обеспечение — касается вопросов внутрифирменной организации подразделений и служб, которые несут ответственность за поддержание процесса бюджетирования, а также предусматривает определение круга лиц, отвечающих за правильное и своевременное выполнение всего процесса.

· Процесс бюджетирования — разбивается на отдельные процедуры: планирование, исполнение бюджетов, сбор и анализ фактических данных и т.д.

· Технологию бюджетирования — включает формирование и консолидацию бюджетов организации. Для этого разрабатывается финансовая структура, представляющая собой совокупность подразделений (центров ответственности). Для каждого из них отдельно формируются соответствующие бюджеты.

В целях организации бюджетирования рекомендуется создавать сквозную систему бюджетов:

· Операционные бюджеты. В процессе их подготовки прогнозируемые объемы продаж и производства трансформируются в количественные оценки доходов и расходов для каждого из действующих подразделений организации. Операционные бюджеты состоят из:

o бюджета продаж;

o бюджета запасов готовой продукции;

o бюджета производства;

o бюджета прямых материальных затрат;

o бюджета прямых затрат на оплату труда;

o бюджета общепроизводственных расходов

o бюджета коммерческих расходов;

o бюджета управленческих расходов.

· Финансовые (основные) бюджеты:

o бюджет движения денежных средств;

o бюджет доходов и расходов;

o расчетный баланс.

· Вспомогательные бюджеты:

o план первоначальных капитальных затрат;

o кредитный или инвестиционный бюджет.

Оперативное финансовое планирование

Для контроля за выполнением плановых финансовых показателей, за поступлением и рациональном расходованием денежных средств в течение года предприятие использует оперативные финансовые планы, которые дополняют текущее планирование.

С помощью оперативных финансовых планов предприятие определяет объем финансовых ресурсов для обеспечения текущей производственно-финансовой деятельности, устанавливает последовательность и сроки осуществления отдельных финансовых операций с учетом наиболее эффективного маневрирования собственными и заемными средствами, осуществляет оперативный контроль за выполнением планов и обязательств по объему производства и реализации продукции, прибыли, платежам в бюджет, отчислениям довольствующим органам, расчетам с учреждением банка.

Оперативное финансовое планирование включает в себя составление:

· платежного календаря;

· кассового плана;

· расчета потребности в краткосрочном кредите.

Платежный календарь является основой организации оперативной финансовой работы на предприятии. В этом документе подробно отражается оперативный денежный оборот через расчетные, текущие, валютные, ссудные и другие счета предприятия. Поступление и расходование средств планируется в конкретной последовательности по срокам, что позволяет своевременно производить расчеты, перечислять платежи в бюджет и внебюджетные фонды.

Платежный календарь составляется на очередной месяц с более подробной разбивкой содержащихся в нем сведений на короткие промежутки времени (как правило, на 15, 10, 5 дней). Сроки составления платежного календаря определяются исходя из периодичности основных платежей предприятия. Наиболее целесообразно составление месячных планов с подекадной разбивкой. Платежный календарь охватывает все расходы и поступления средств предприятия как в наличной, так и в безналичной форме, включая взаимоотношения с бюджетной системой и банками.

Составление платежного календаря начинается с его расходной части, в которой отражаются все срочные обязательства предприятия по платежам. Оперативное финансовое планирование заключается в установлении такого соотношения между доходами и расходами, при котором обеспечивалось бы их равенство или даже некоторое превышение доходов и поступлений над расходами и отчислениями. Такое возможное превышение будет свидетельствовать о платежеспособности предприятия в будущем. Если возникает дефицит в платежных средствах, то следует пересмотреть очередность по платежам, скорректировать план отгрузки продукции, принять меры по ускорению расчетов и изысканию дополнительных средств.

Платежный календарь позволяет контролировать расходование средств в случае возникновения финансовых затруднений. С его помощью уточняются показатели текущего финансового плана, контролируется исполнение смет затрат, выпуск продукции и ее реализация, финансовые результаты деятельности предприятия.

Кассовый план — это план оборота наличных денег предприятия, который необходим для контроля за их поступлением и расходованием. Он разрабатывается для планирования оборота наличных денег на квартал и представляется в учреждение банка, с которым у предприятия заключен договор о расчетно-кассовом обслуживании.

Кассовый план обеспечивает своевременное получение наличных денег в банке и контроль за их использованием. При этом вводится норматив остатка наличных денег в кассе (лимиты), которые при необходимости могут пересматриваться. Наличность сверх установленных лимитов должна сдаваться в обслуживающие предприятие банки.

Кассовый план необходим предприятию для того, чтобы по возможности более точно представлять размер выплат. Правильное составление кассового плана позволяет обеспечить строгий контроль за движением денежной наличности, своевременным ее получением и целевым использованием.

Расчеты потребности в краткосрочном кредите составляются предприятием, если оно испытывает потребность в краткосрочном кредите, и представляются в банк в соответствии с его требованием, после чего заключается кредитный договор. Однако этому должен предшествовать обоснованный расчет размера кредита, а также той суммы, которую, с учетом процентов, необходимо вернуть банку. Эффективность кредитуемого мероприятия или ожидаемая выручка от реализации продукции должна обеспечить своевременный возврат кредита и исключить штрафные санкции.

Вопросы для самопроверки

· В чем заключается важность финансового планирования в организации?

· Перечислите основные задачи финансового планирования.

· Какие существуют виды финансового планирования?

· Какие планы входят в состав перспективного планирования?

· На какой период осуществляется текущее финансовое планирование?

· Что является объектом бюджетирования?

· Какие планы входят в состав оперативного планирования?

· Какие факторы осложняют финансовое планирование в современных условиях?

БЮДЖЕТИРОВАНИЕ КАК ИНСТРУМЕНТ ФИНАНСОВОГО ПЛАНИРОВАНИЯ

Тезисы

Основные понятия системы бюджетирования.

Бюджетный процесс.

Структура бюджетов.

Основные понятия системы бюджетирования

Бюджетирование — это, с одной стороны, процесс составления финансовых планов, а с другой — управленческая технология, предназначенная для выработки и повышения финансовой обоснованности принимаемых управленческих решений.

Основным объектом бюджетирования является бизнес как вид или сфера хозяйственной деятельности. В качестве объекта финансового планирования могут выступать производство и сбыт продуктов одного или нескольких видов, обособленные территориально, технологически или по сегментам рынка. В одной компании одновременно может существовать несколько видов бизнеса, переплетающихся и взаимосвязанных друг с другом технологически, организационно, финансово. Бюджетирование позволяет управлять финансами как отдельного бизнеса, так и организации в целом, определяя набор видов бизнеса, сроки и направления реструктуризации и т. п.

Бюджетирование — это технология финансового планирования, учета и контроля доходов и расходов, получаемых от бизнеса на всех уровнях управления, которая позволяет анализировать прогнозируемые и полученные финансовые показатели.

На современном предприятии задача бюджетирования состоит в повышении эффективности работы предприятия посредством:

· целевой ориентации и координации всех событий на предприятии;

· выявления рисков и снижения их уровня;

· повышения гибкости, приспособляемости к изменениям.

Как и любое явление, бюджетирование имеет свои положительные и отрицательные стороны.

К достоинствам бюджетирования можно отнести следующие:

1) оказывает положительное воздействие на мотивацию и настрой коллектива;

2) позволяет координировать работу предприятия в целом;

3) анализ бюджетов позволяет своевременно вносить корректирующие изменения;

4) позволяет усовершенствовать процесс распределения ресурсов;

5) способствует процессам коммуникаций;

6) служит инструментом сравнения достигнутых и желаемых результатов.

Помимо достоинств бюджетирования можно выделить и ряд недостатков:

1) различное восприятие бюджетов у разных людей (например, бюджеты не всегда способны помочь в решении повседневных, текущих проблем, не всегда отражают причины событий и отклонений, не всегда учитывают изменения условий; кроме того, не все менеджеры обладают достаточной подготовкой для анализа финансовой информации);

2) сложность и дороговизна системы бюджетирования;

3) если бюджеты не доведены до сведения каждого сотрудника, то они не оказывают практически никакого влияния на мотивацию и результаты работы, а вместо этого воспринимаются исключительно как средство для оценки деятельности работников и отслеживания ошибок;

4) бюджеты требуют от сотрудников высокой производительности труда; в свою очередь, сотрудники противодействуют этому, стараясь минимизировать свою нагрузку, что приводит к конфликтам, а следовательно, снижает эффективность работы;

5) противоречие между достижимостью целей и их стимулирующим эффектом: если достичь поставленных целей слишком легко, то бюджет не имеет стимулирующего эффекта для повышения производительности; если достичь целей слишком сложно, — стимулирующий эффект пропадает, поскольку никто не верит в возможность достижения целей.

Бюджетирование в условиях нестабильности является важным методом управления предприятием. Его применение эффективно в области:

· финансового менеджмента (этот метод — единственное средство, при помощи которого можно заранее сформировать достаточно ясное представление о структуре бизнеса предприятия, регулировать объем расходов в пределах, соответствующих общему притоку денежных средств, определить, когда и на какую сумму должно быть обеспечено финансирование);

· управления коммерческой деятельностью (этот метод вынуждает руководителей систематически заниматься маркетингом, т.е. изучать свою продукцию и рынки сбыта для разработки более точных прогнозов, что способствует лучшему знанию ситуации; определять наиболее целесообразные и эффективные коммерческие мероприятия в пределах, обеспеченных имеющимися ресурсными возможностями для них;

· организации общего управления (этот метод определяет значение и место каждой функции, например, коммерческой, производственной, финансовой и других, осуществляемой на предприятии, и позволяет обеспечить должную координацию деятельности всех служб управления предприятием);

· управления затратами (этот метод способствует более экономичному расходованию средств производства, материальных и финансовых ресурсов и обеспечивает контроль расходов в зависимости от той цели, для которой они производятся, в соответствии с полученными от руководства разрешениями);

· общей стратегии развития предприятия (этот метод — средство количественной оценки происходящего, анализа достигнутых результатов по сравнению с прогнозными показателями).

Процесс бюджетирования на предприятии объединяет работу по составлению операционных, финансовых и вспомогательных бюджетов, управлению и контролю за выполнением бюджетных показателей.

Бюджет — это финансовый план, т. е. выраженное в цифрах запланированное на будущее финансовое состояние предприятия, финансовое, количественно определенное выражение результатов маркетинговых исследований и производственных планов, необходимых для достижения поставленных целей.

Соответственно бюджетирование — это процесс разработки, исполнения, контроля и анализа финансового плана, охватывающего все стороны деятельности организации, позволяющий сопоставить все понесенные затраты и полученные результаты в финансовых терминах на предстоящий период в целом и по отдельным подпериодам.

К двум основным типам бюджета эксперты относят бюджеты, построенные по принципам «снизу вверх» и «сверху вниз».

Бюджет, составленный «снизу вверх», предусматривает сбор и фильтрацию бюджетной информации от исполнителей к руководителям нижнего уровня и далее к руководству компании. При таком подходе много сил и времени, как правило, уходит на согласование бюджетов отдельных структурных единиц. Кроме того, довольно часто представленные «снизу» показатели сильно изменяются руководителями в процессе утверждения бюджета, что в случае необоснованности решения или недостаточной аргументации может вызвать негативную реакцию подчиненных. В дальнейшем такая ситуация нередко ведет к снижению доверия и внимания к бюджетному процессу со стороны менеджеров нижнего уровня, что выражается в небрежно подготовленных данных или сознательном завышении цифр в первоначальных версиях бюджета.

Бюджет, составляемый по принципу «сверху вниз», требует от руководства компании четкого понимания основных особенностей организации и способности сформировать реалистичный прогноз хотя бы на рассматриваемый период. Такой подход обеспечивает согласованность бюджетов отдельных подразделений и позволяет задавать контрольные показатели по продажам, расходам и т.п. для оценки эффективности работы центров ответственности.

Применяемые в финансовом планировании виды бюджетов также можно разделить на четыре основные группы:

· Основные (финансовые) бюджеты (бюджет доходов и расходов, бюджет движения денежных средств, расчетный баланс). Основные бюджеты собственно и предназначены для управления финансами организации, оценки финансового состояния бизнеса.

· Операционные бюджеты (бюджет продаж, бюджет прямых материальных затрат, бюджет управленческих расходов и др.). Операционные бюджеты нужны, прежде всего, для увязки натуральных показателей планирования со стоимостными для более точного составления основных бюджетов, определения наиболее важных пропорций, ограничений и допущений, которые стоит учитывать при составлении основных бюджетов. Если набор основных бюджетов является обязательным, то состав операционных и вспомогательных бюджетов может определяться прежде всего исходя из характера стоящих перед организацией целей и задач, специфики бизнеса, а также уровня квалификации сотрудников.

· Вспомогательные бюджеты (план капитальных затрат, кредитный план и др.).

· Дополнительные бюджеты (бюджеты распределения прибыли, бюджеты отдельных проектов).

Формируемые бюджеты должны отвечать следующим требованиям:

· бюджеты должны быть достижимыми, но требовать полной отдачи всех имеющихся резервов;

· бюджет должен быть обобщающим планом и составляться в натуральных и денежных единицах;

· лицо, разрабатывающее бюджет, должно нести ответственность за его исполнение.

Бюджет должен проходить согласование со всеми функциональными службами организации, которые участвуют в его формировании. Затем бюджет предоставляется руководству на рассмотрение. Бюджет становится действующим лишь после его утверждения руководством. Он должен быть обязательно принят перед началом периода для того, чтобы требуемые мероприятия могли быть своевременно выполнены. Бюджет имеет силу для целого временного периода. Меняющиеся данные, параметры или цели не ведут к изменению бюджета. Сведения об отклонениях, полученные в результате сравнения плановых и фактических показателей, учитываются на будущее к началу срока действия следующего бюджета.

Дата добавления: 2015-10-09; просмотров: 990;