Анализ финансовых результатов и рентабельности предприятия

В условиях рыночных отношений целью деятельности любого хозяйственного субъекта является получение прибыли. Прибыль обеспечивает предприятию возможности самофинансирования, удовлетворения материальных и социальных потребностей собственника капитала и работников предприятия. На основе налога на прибыль формируются бюджетные доходы. Поэтому одна из важнейших составных частей экономического анализа - это анализ формирования прибыли. Прибыль- часть чистого дохода, созданного в процессе производства и реализованного в сфере обращения. Только после продажи продукции доход принимает форму прибыли. Количественно она представляет собой разность между выручкой (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции.

Основными задачами анализа финансовых результатов деятельности предприятия являются:

-оценка выполнения плана выпуска и реализации продукции и получение прибыли;

-определение влияния факторов на объем реализации продукции и финансовые результаты;

-выявление резервов увеличения объема реализации рентабельной продукции и суммы прибыли.

Анализ прибыли находится в непосредственной связи с порядком ее формирования.

Выручка от реализации характеризует общий финансовый результат (валовой доход) от реализации продукции (работ, услуг).

В западной литературе этот показатель называют валовой выручкой.

Выручка от реализации является одним из важнейших показателей финансовой деятельности, которая включает: выручку (доходы) от реализации готовой продукции, полуфабрикатов собственного производства; работ и услуг; покупных изделий (приобретенных для комплектации), строительных, научно-исследовательских работ; товаров в торговых, снабженческих и сбытовых предприятиях; услуг по перевозке грузов и пассажиров на предприятиях транспорта.

Выручка от реализации может быть определена по моменту поступления денег на расчетный счет или в кассу. Документально это оформляется выпиской банка с расчетного счета предприятия или кассовыми документами, на основе которых зачисляются наличные денежные средства.

Предприятия могут определять выручку от реализации и финансовый результат по моменту отгрузки продукции (выполнения работ, услуг), что оформляется соответствующими документами об отгрузке.

Валовая прибыль от реализации продукции, услуг, выполненных работ рассчитывается как разность между суммой выручки от реализации продукции в действующих ценах (без налога на добавленную стоимость и акцизов) и величиной затрат на производство реализованной продукции, работ, услуг. Валовая прибыль от реализации (прибыль от реализации продукции, работ, услуг) является важным финансовым результатом. Этот результат используется при принятии финансовых решений фирмы.

Прибыль (убыток) от прочей реализацииопределяется как разность между рыночной ценой за проданные имущество, материальные ценности, принадлежащие предприятию, и их первоначальной или остаточной стоимостью.

Прибыль (убыток) от внереализационных операций рассчитывается как разность между доходами и расходами по внереализационным операциям, т.е. доходами и расходами, не связанными с производством продукции, услуг, выполнением работ, продажей имущества.

В состав доходов от внереализационных операций входят: доходы от финансовых вложений предприятий (в ценные бумаги, предоставленные займы, долевое участие в уставном капитале других предприятий и др.); доходы от сдаваемого в аренду имущества; сальдо полученных штрафов, неустоек; положительные курсовые разницы по валютным счетам и операциям в иностранной валюте; поступления сумм в счет погашения дебиторской задолженности, списанной в прошлые годы в убыток; прибыль прошлых лет, выявленная и поступившая в отчетном году; суммы, поступившие от покупателей по перерасчетам за продукцию, реализованную в прошлом году; проценты, полученные по денежным счетам предприятия в кредитных учреждениях и др.

В состав внереализационных расходов входят:

-недостачи и убытки от потери материальных ценностей и денежных средств, выявленных в результате ревизий и инвентаризаций;

- отрицательные курсовые разницы по валютным счетам и операциям

в иностранной валюте;

- убытки прошлых лет, выявленные в отчетном году;

- списание безнадежной дебиторской задолженности;

- некомпенсируемые потери от стихийных бедствий;

- затраты по аннулируемым заказам;

- судебные издержки;

- затраты на содержание законсервированных производственных мощностей и др.

Общий финансовый результат (прибыль, убыток) на отчетную дату получают балансированием общей суммы всех прибылей и всех убыток.

Общий финансовый результат называют балансовой прибылью. В балансовую прибыль включают:

1) прибыль (убыток) от реализации продукции, работ, услуг;

2) прибыль (убыток) от реализации товаров;

3) прибыль (убыток) от реализации материальных оборотных средств и других активов;

4) прибыль (убыток) от реализации и прочего выбытия основных средств;

Рисунок.1 – Схема формирования и использования прибыли фирмы.

Рисунок.1 – Схема формирования и использования прибыли фирмы.

Таблица 1. Влияние на прибыль некоторых факторов

| № п/п | Показатели | На начало периода (по базису) | По базису на фактически реализованную продукцию | На конец периода (фактические данные) |

| Выручка от реализации в отпускных ценах предприятия | ||||

| Затраты на производство (полная себестоимость) | ||||

| Прибыль от реализации продукции |

Прибыль за анализируемый период выросла на 139 млн.руб.: ∆П = 282-143

1.Если сравнивать сумму прибыли на начало периода и прибыль, рассчитанную исходя из фактического объема и ассортимента, но при ценах и себестоимости продукции на начало периода, то разница между ними показывает насколько произошло изменение прибыли за счет объема и структуры продукции отчетного периода:

∆П (v, уд.в.) = 227-143=+84 млн.руб.

2.Чтобы найти влияние только объема продаж, необходимо прибыль на начало периода умножить на процент роста объема производства, который определяется делением выручки от реализации, рассчитанной, исходя из базисной цены и фактического объема реализованной продукции, на выручку от реализации на начало периода:

(410:312 )*100- 100 = 31,4

∆П(v)= 143*31,4/100 = + 44,9 млн.руб.

3. Определим влияние структурного фактора:

∆П ( уд.в.) = 84-44,9=+39,1 млн.руб.

4. Влияние изменения полной себестоимости на сумму прибыли устанавливается сравнением затрат, полученных при фактическом объеме реализации и себестоимости единицы продукции на начало периода и полной фактической себестоимостью на конец периода:

∆П (с/с) = 183 -196 = - 13 млн. руб.

5. Изменение суммы прибыли за счет отпускных цен на продукцию определяется сопоставлением фактической выручки от реализации на конец отчетного периода с выручкой от реализацией, рассчитанной при фактических объемах продаж и ценах на начало периода:

∆П (ц) = 478 - 410 = +68 млн. руб.

Общее изменение прибыли от данных факторов находится как суммирование полученных результатов:

39,1 + 44,9 + (-13) +68 = 139 млн. руб.

Аналогичный анализ можно проделать, используя способ цепной подстановки:

Таблица 2 – Расчет влияния факторов на изменение суммы прибыли от реализации продукции способом цепных подстановок. Таблица 2. Расчет влияния факторов на изменение суммы прибыли от реализации продукции способом цепных подстановок

| Показатель | Условие расчета | Порядок расчета | Сумма прибыли млн. руб. | |||

| Объем реализа ции | структура товарной продукции | Цена | себестои мость | |||

| на начало периода | ВРО - С/с 312-169 | |||||

| Усл. 1 | П0*К роста 143*1,314 | 187,9 | ||||

| Усл. 2 | ВРусл.-С/с усл. 410-183 | |||||

| Усл. 3 | ВР1 -С/с усл. 478-183 | |||||

| на конец периода | BPl-C/c1 478-196 |

Изменение суммы прибыли за счет:

1. объема реализации продукции

∆П (v) = 187,9 -143 = +44,9 млн.руб

2. структуры товарной продукции

∆П ( уд.в.) = 227-187,9-39,1 млн.руб.

3. средних цен реализации

∆П (ц) = 295-227 = + 68 млн. руб.

4. себестоимости реализованной продукции

∆П(с/с) = 282- 295 = -13 млн.руб.

В последнее время в связи с развитием рыночных отношений все больший интерес вызывает анализ прибыли по системе "директ-кост", которая была рассмотрена в предыдущем параграфе. В отличие от методики анализа прибыли, которая применяется в основном на отечественных предприятиях, система "директ-кост" позволяет более полно учитывать взаимосвязи между показателями и точнее измерять влияние факторов.

При анализе прибыли, применяемой в нашей стране, обычно используется модель:

П= К ( Ц- С/с).

П - сумма прибыли;

К - количество реализованной продукции в натуральных показателях;

Ц -цена реализации единицы продукции;

С/с - себестоимость единицы продукции.

В данном случае принимают, что все факторы изменяются сами по себе, независимо друг от друга. Однако здесь не учитывается взаимосвязь между объемом реализации и себестоимостью продукции. При увеличении объема производства себестоимость единицы продукции снижается за счет того, что сумма постоянных расходов не изменяется, а возрастает только переменные затраты.

Для обеспечения системного подхода при изучении факторов используется маржинальный доход.Он представляет собой сумму прибыли и постоянных затрат предприятия (П + Н). Зная ставку маржинального дохода (Дс) в цене единицы продукции, можно определить прибыль от реализации конкретного вида продукции:

П=К* Дс-Н

Дс=Ц-У

П= К* ( Ц-V) - Н

где V - переменные затраты на единицу продукции.

Анализ прибыли по формуле, учитывающей переменные и постоянные затраты более точнее определяет влияние факторов на результирующий показатель. Рассмотрим этого на примере, используя данные из таблицы 3.

Таблица 3 - Данные для факторного анализа прибыли по методу маржинального дохода.

| Показатели | На начало периода | На конец периода |

| Объем реализации продукции, ед | ||

| Цена реализации, руб. | 119,5 | |

| Себестоимость изделия, руб. | 56,3 | |

| В том числе удельные переменные расходы, руб. | 39,4 | 33,7 |

| Сумма постоянных затрат, млн.руб | 50,8 | 61,2 |

| Прибыль, млн. руб. |

Прибыль на начало периода:

По = Ко ( Цо -Vo)- Но = 3000000 ( 104- 39,4)- 50,8 = 143 млн.руб

Пусл1= К1( Цо-Vo) - Но= 4000000 (104-39,4) -50,8 - 207,6 млн.руб.

Пусл.2 = К1 ( Ц1 -Vo) - Но = 4000000 ( 119,5 - 39,4 ) - 50,8 = 269,6 млн.руб.

Пусл.3 = К1 ( Ц1 - VI) - Но = 4000000 (119,5 -33,7 ) - 50,8 = 292,4 млн.руб.

Прибыль на конец периода:

П1=К1(Ц1- VI) –H1 =4000000 (119,5- 33,7)- 61,2 = 282 млн.руб

Общее изменение прибыли:

282- 143 =139 млн.руб

в том числе за счет изменения:

количества реализованной продукции:

∆Пк= 207,6 - 143 = 64,6 млн.руб.

цены реализации:

∆Пц =269,6 - 207,6 = 62 млн.руб.

удельных переменных затрат:

∆Пv = 292,4-269,6 = 22,8 млн. руб.

суммы постоянных затрат:

∆Пн = 282- 292,4 = -10,4 млн.руб.

Сравнивая результаты, полученные по данному методу и рассчитанные ранее по способу цепных подстановок, можно заменить расхождение между ними: за счет увеличения объема реализации продукции предприятие получило прирост прибыли в первом случае- 44,9 млн.руб., а во втором-64,6 млн.руб. Рассмотренная методика, учитывая взаимосвязь объема производства (продаж), себестоимости и прибыли, позволяет более исчислить влияние факторов на изменение суммы прибыли.

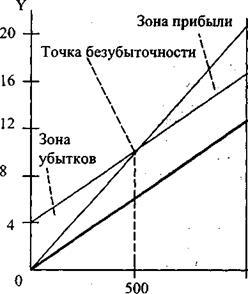

Предприниматель, чтобы выжить в конкурентной борьбе, всегда стремится в получении максимума прибыли. Поэтому важным управленческим решением является правильное обоснование производственной мощности предприятия и установление, при каких объемах выпуска производство будет рентабельным. Для этого необходимо определить безубыточный объем продаж и зону безопасности предприятия, где гарантирована необходимая сумма прибыли. Выручка от реализации продукции за вычетом переменных расходов составляет маржинальный доход, являющийся важным параметром в оценке управленческих решений. Величину выручки от реализации, при которой предприятие будет в состоянии покрыть все свои расходы (переменные и постоянные), не получая прибыли, принято называть критическим объемом производства ("мертвой точкой"). Используя маржинальный анализ, который получил также название директ-кост (direct-cost), находим такой объем производства и реализации продукции, чтобы покрыть переменные и постоянные затраты за соответствующий период. Точка критического объема производства (ТКОП) показывает, что общая сумма маржи с переменной себестоимостью возмещает общую сумму постоянных затрат за определенный период. Определение порога прибыли (ТКОП) осуществляется двумя способами: графическим (break-even-clart) и алгебраическим решением. Рассмотрим подробнее каждый. На основании данных об объеме реализации продукции, постоянных и переменных затрат, прибыли строится график. По оси абсцисс показывается объем реализации продукции в натуральных единицах (если выпускается один вид продукции) и в стоимостном выражении (если несколько видов продукции). По оси ординат - постоянные и переменные затраты, т.е. полную себестоимость проданной продукции и прибыль, которые вместе составляют выручку от реализации. График позволяет определить точку пересечения затрат и выручки от продаж. Данная точка, где затраты равны выручке и является точкой критического объема производства (ТКОП).

Рисунок 2.

Дата добавления: 2015-10-09; просмотров: 3715;