Тема 12. Комплексный анализ и оценка бизнеса.

_______________________________________________________________________

Методы комплексного анализа и оценка бизнеса;

2. Содержание комплексной рейтинговой оценки финансового состояния предприятия;

3. Итоговая рейтинговая оценка финансового состояния предприятия.

___________________________________________________________________________________

1.

Методика комплексной оценки эффективности хозяйственной деятельности позволяет дать обобщающую оценку результативности работы организации и содержит следующую последовательность расчетов:

Расчет 1. Динамика качественных показателей использования всех видов ресурсов (материальных, трудовых, основных средств). Расчеты делают за несколько периодов времени. При построении выводов необходимо учитывать, что деятельность организации признается более эффективной если, показатели емкости (материалоемкости, трудоемкости, коэффициента закрепления оборотных средст, зарплатоемкости, амортизациемкости или фондоемкости) уменьшаются, а показатели отдачи всех видов ресурсов( материалоотдачи, фондоотдачи, производительности труда, число оборотов оборотных средств оранизации) увеличиваются. Для обобщающей оценки следует рассчитать динамику показателя затраты на один рубль продукции или рентабельность продаж в организации.

Расчет 2. Соотношение прироста ресурсов в расчете на один процент прироста объема продаж. При построении выводов исходят из того, что узким местом в организации является использование тех видов ресурсов, по которым темпы прироста опережают темпы прироста объема продаж. Использование ресурсов признается эффективным, когда темпы их прироста отстают от динамики объема продаж. Для построения выводов можно установить слабые участки в работе организации и те ресурсы, в части использования которых у анализируемой организации нет никаких проблем.

Расчет 3. Долю совокупного влияния количественного и качественного фактора на изучаемую характеристику принимают за 100%.

Используя индексный метод факторного анализа, влияние количественного или как его называют, экстенсивного фактора, определяют делением темпа прироста ресурса на темп прироста результативного показателя и умножением на 100%.Для определения доли влияния качественного или интенсивного фактора полученный результат вычитают из 100%.

Наряду с этим для факторного анализа можно использовать и другие приемы элиминирования влияния факторов на изучаемую характеристику работы организации.

Расчет 4. Определение относительной экономии всех видов ресурсов. Комплексная оценка эффективности хозяйствования одна из наиболее сложных задач экономического анализа. С одной стороны, есть созданный рыночной экономикой показатель рентабельности активов или капитала, в динамике которого проявляется всесторонняя характеристика эффективности хозяйственной деятельности. С другой стороны, важно абсолютное выражение этой эффективности, позволяющее более наглядно выявить положительные и отрицательные причины и факторы, определяющие эту комплексную оценку.

Для количественного измерения расчеты делают в два этапа. На первом рассчитывают относительную экономию по всем видам ресурсов, как разность между фактической величиной ресурса и величиной базисной, пересчитанной на индекс роста объема продаж. На втором этапе определяют совокупный эффект, как сумму всех относительных экономий в тысячах рублей.

Методика комплексного анализа и оценки эффективности хозяйствования занимает важное место при принятии управленческих решений. Ее применение обеспечит:

объективную оценку прошлой деятельности, поиск резервов повышения эффективности хозяйствования;

технико-экономическое обоснование перехода на новые формы собственности и хозяйствования;

сравнительную оценку товаропроизводителей в конкурентной борьбе и выборе партнера для совместной деятельности.

выбор наиболее квалифицированного поставщика при проведении торгов по закупке товаров для государственных нужд и т.д.

__________________________________________________________________________________________

2.

Комплексная оценка финансового состояния предприятия является завершающим, наиболее важным элементом анализа его финансового состояния. При этом могут быть выделены два принципиальных подхода к комплексной оценке финансового состояния предприятия.

Первый подход связан с рейтинговой оценкой финансового состояния. Под рейтингом понимается обобщенная количественная характеристика предприятия, определяющая его место на рынке. Рейтингом предприятия можно рассматривать меру оценки путем отнесения к какому-либо классу, группе в зависимости от количественных и качественных характеристик его деятельности. Рейтинговая оценка финансового состояния предприятия является инструментом внутрихозяйственного, но в большей степени межхозяйственного сравнительного анализа, оценки его инвестиционной привлекательности. Основными пользователями результатов рейтинговой оценки являются банки, страховые компании, фондовый рынок, инвесторы.

Определение рейтинга может базироваться на системе абсолютных и относительных показателей либо на сочетании тех и других. Однако на практике в большинстве случаев применяются относительные показатели. При определении рейтинга принципиальное значение имеют объективность и точность выбора системы показателей, положенной в основу расчета рейтинга, методики их исчисления, качество информационной базы расчета и алгоритмы определения собственно рейтинга как количественной оценки, позволяющей ранжировать предприятия.

Можно выделить три основных этапа разработки систем рейтинговой оценки:

1. Отбор и обоснование системы показателей, используемых для расчета рейтинга.

2. Формирование нормативной базы по каждому показателю.

3. Разработка алгоритма итоговой рейтинговой оценки финансового состояния.

В качестве показателей, используемых для расчета рейтинга, отбираются наиболее значимые с точки зрения оценки различных аспектов деятельности предприятия: имущественного положения, финансовой устойчивости, платежеспособности и ликвидности, интенсивности и эффективности использования ресурсов, положения на рынке ценных бумаг. При этом отобранные для оценки рейтинга показатели не должны быть функционально зависимыми, не должны дублировать друг друга.

Нормативные значения по каждому из показателей могут устанавливаться с учетом анализа результатов исследований отечественных и зарубежных специалистов, собственных наблюдений, отраслевой специфики. Основное требование к нормативным значениям показателей – непротиворечивость, т.е. они должны согласовываться между собой. Как правило, нормативные значения показателей устанавливаются по классам надежности: первый – лучший, последний – худший.

Алгоритм итоговой рейтинговой оценки может быть построен двумя способами:

1. Использование экспертно-балльного метода.

2. Формирование интегрального показателя.

В первом случае каждому классу надежности ставится в соответствие определенное число баллов (как правило, первому – наибольшее, последнему – наименьшее) и формируется нормативная база по рейтинговому числу, т.е. рейтинговые группы, каждой из которых соответствует определенный диапазон по числу баллов. Рейтинг определяется суммированием баллов.

Во втором случае на основе отобранных для рейтинга показателей формируется искусственный показатель, зависящий от них функционально, для которого определяется свое нормативное значение. Яркие примеры подобного рода показателей – экономико-статистические факторные модели прогнозирования вероятности банкротства (z-счет Альтмана и др.), учитывающие влияние основных показателей финансового состояния на вероятность банкротства предприятия.

Следует отметить, что в обоих случаях при неравнозначности показателей или их групп требуется введение весовых значений (коэффициентов весомости), характеризующих их значимость для расчета рейтинга, а расчет производить по средневзвешенной.

Второй принципиальный подход к комплексной оценке финансового состояния предприятия связан с применением факторного моделирования наиболее важных показателей рентабельности (рентабельности активов, финансовой рентабельности, рентабельности производственных фондов и т.д.), а также с построением факторной модели коэффициента устойчивости экономического роста.

__________________________________________________________________________________________3.

При использовании в процессе анализа различных показателей и коэффициентов, характеризующих платежеспособность, ликвидность и финансовую устойчивость иногда получают противоречивые данные. Такая ситуация требует обобщающей оценки финансового состояния.

Для быстрого проведения рейтинговой оценки можно воспользоваться более простым вариантом, в котором используются следующие показатели:

- коэффициент критической ликвидности;

- коэффициент текущей ликвидности;

- коэффициент автономии.

Полученные при расчетах значения данных коэффициентов классифицируются следующим образом

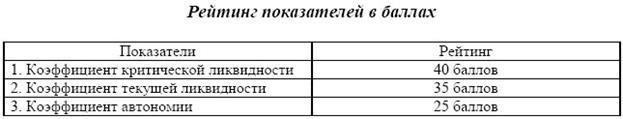

Каждому из показателей соответствует рейтинг в баллах

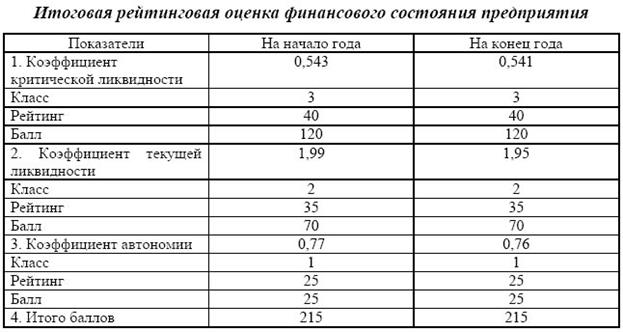

Для определения обобщающей оценки необходимо классность каждого показателя (табл. 9.1) умножить на его рейтинговое значение (табл. 9.2) и определить общую сумму баллов по трем коэффициентам. В зависимости от итоговой суммы баллов, классность предприятия определяется по следующей шкале:

I класс: от 100 до 150 баллов;

II класс: от 151 до 220 баллов;

III класс: от 221 до 275 баллов;

IV класс: свыше 275 баллов.

К первому классу относятся предприятия с устойчивым финансовым положением, что подтверждается наилучшими значениями, как отдельных показателей, так и рейтингом в целом.

Ко второму классу относятся предприятия, финансовое состояние которых устойчиво в общем, но имеются незначительные отклонения от лучших значений по отдельным показателям.

К третьему классу относятся предприятия повышенного риска, имеющие признаки финансового напряжения, для преодоления которых у предприятий есть потенциальные возможности.

К четвертому классу относятся предприятия с неудовлетворительным финансовым положением и отсутствием перспектив его стабилизации.

Результаты анализа представлены в таблице

Данные таблицы показывают, что анализируемое предприятие относится ко второму классу, финансовое состояние которого устойчиво в общем, однако имеются незначительные отклонения от лучших значений по отдельным показателям.

В основу рассмотренной методики заложены жесткие оценки предприятия. Это вызывает затруднения в оценке классности, когда сумма баллов близка к пограничным значениям. В связи с этим методикой предусматривается подсчет ряда дополнительных показателей, таких как коэффициент рентабельности, коэффициент оборачиваемости, коэффициент соотношения заемных и собственных средств. Каждому из перечисленных показателей присваивается определенное число баллов, затем сумма баллов по группе основных показателей уточняется. Этот вариант обобщающей оценки финансового состояния не является единственным или лучшим. Для сравнения рассмотрим методику рейтинговой оценки эмитента, предложенную А.Д. Шереметом.

Рейтинговая оценка учитывает все основные параметры деятельности предприятия. При ее построении используются данные о производственном потенциале, рентабельности и эффективности использования всех видов ресурсов, состоянии и размещении средств, их использовании и другие данные.

Выбор показателей должен осуществляться согласно целям оценки и потребностям в аналитической оценке. При этом выделяются четыре группы показателей:

- показатели оценки прибыльности хозяйственной деятельности (общая рентабельность, чистая рентабельность, рентабельность собственного капитала, общая рентабельность производственных фондов);

- показатели оценки эффективности управления (чистая прибыль на один рубль объема продажи, прибыль от продажи на один рубль объема продажи, прибыль до налогообложения на один рубль объема продажи);

- показатели оценки деловой активности (отдача всех активов, отдача основных фондов, оборачиваемость оборотных фондов, оборачиваемость запасов, оборачиваемость дебиторской задолженности, оборачиваемость наиболее ликвидных активов, отдача собственного капитала);

- показатели оценки ликвидности и рыночной устойчивости (коэффициент текущей ликвидности, коэффициент критической ликвидности, индекс постоянного актива, коэффициент автономии, обеспеченность запасов собственными оборотными средствами).

В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния, рентабельности и деловой активности с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. База сравнения представляет собой сложившиеся высокие результаты из всей совокупности сравниваемых объектов.

Алгоритм сравнительной рейтинговой оценки представлен последовательностью действий:

1. Исходные данные представляются в виде матрицы (а ij) по строкам (i) номера показателей, по столбцам (j) номера предприятий.

2. По каждому показателю находится максимальное значение и заносится в столбец условного эталонного предприятия.

3. Исходные показатели матрицы стандартизируются в отношении соответствующего показателя эталонного предприятия по формуле:

хij = а ij / max а ij (6.1)

4. Для каждого анализируемого предприятия значение его рейтинговой оценки определяется по формуле:

Rj = (1 - X1j )+(1 – X2 j )+…+(1 – X nj ), (6.2)

где Rj – рейтинговая оценка для j –го предприятия;

X1j,X2j,…Xnj – стандартизированные показатели для j –го предприятия.

5. Предприятия упорядочиваются (ранжируются) в порядке убывания рейтинговой оценки. Наивысший рейтинг имеет предприятие с минимальным значением R.

Алгоритм может применяться на дату составления баланса или в динамике. При составлении рейтинга в динамике показатели рассчитываются как темповые коэффициенты роста. Таким образом, получают оценку усилий предприятия по изменению показателя на перспективу.

Достоинства методики:

- она базируется на комплексном многомерном подходе к оценке финансовой деятельности предприятия;

- оценка осуществляется на основе публичной отчетности;

- оценка является сравнительной, так как учитывает реальные достижения всех конкурентов.

Дата добавления: 2015-10-05; просмотров: 2219;