Результаты работы сети

С помощью 33-14-1 МВРN-сети с прямыми связями между входами и выходом и логистическими функциями активации были получены две совокупности прогнозов.

Первая совокупность прогнозов получена сетью (которую мы назвали ALLNET), .обученной на исходных обучающих и подтверждающих данных в течение 18,000 эпох. Были изучены влияния разных значений коэффициента обучения, импульса и числа скрытых элементов на среднеквадратичную ошибку на подтверждающем множестве. Наименьшие значения достигались при коэффициенте обучения 0.1, импульсе 0.9 и 14 скрытых элементах.

Второе множество прогнозов было получено на выходе сети ALLLNET после ее повторного обучения с помощью движущегося окна (этот вариант получил название WINNET). Ожидалось, что второй метод, по сравнению с первым и с регрессией, даст лучшие результаты при работе с новыми данными по каждому из следующих критериев:

•Средняя квадратичная ошибка (МSЕ) на тестовом множестве (МSЕТЕ).

•Коэффициент корреляции Пирсона r между целевым значением и выходом (СОСО). Этот коэффициент измеряет, насколько хорошо выход совпадает с целевыми значениями в критических точках.

Чистый доход, полученный на тестовом множестве (NETRET) при применении простейшей однопериодной стратегии торговли (без учета транзакционных издержек). Основываясь на прогнозе дохода, который дает сеть на следующий временной интервал, инвестор занимает длинную или короткую позицию по акциям Филипс и через 15 минут закрывает ее. Затем очередной прогноз сети опять укажет ему, занять ли длинную или короткую позицию, которая будет закрыта через 30 минут и т.д. Итоговый чистый результат может служить мерой точности прогноза, учитывающей направление и абсолютную величину.

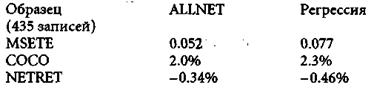

ALLNET дает лучшие, по сравнению с регрессией, результаты в смысле МSЕ и оценки чистого дохода. Однако это не говорит о ее качественном превосходстве в прогнозировании перед линейной моделью. Дальше, чем на 3 дня торгов, и регрессия, и ALLNET прогнозировали значения меньше 0.5, т.е. отрицательные доходы, так что наш инвестор должен был бы все время держать короткую позицию.

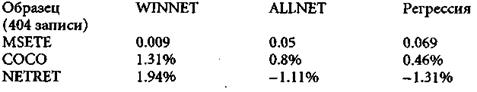

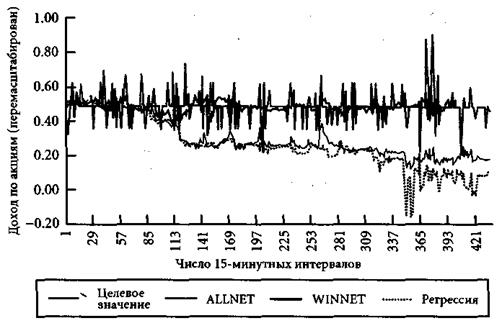

Предполагая, что адаптивно обученная сеть может дать лучшие результаты, применяли метод обучения при помощи движущегося окна. Для удобства сеть ALLNET повторно обучалась 100 раз, что дало в результате 404 прогноза (вместо 435). На выходе эта сеть (WINNET) уже не давала понижающего тренда, и это подтвердило наши представления о том, что метод адаптивного обучения имеет преимущество перед статическим обучением, использованным в ALLNET.

Как и ожидалось, WINNET показала лучшие результаты по всем трем критериям. При этом нужно учесть, что значения пересчитаны так, чтобы учесть меньший объем тестовых данных.

Рис. 3.3. Целевые значения (пере масштабированные) в сравнении с прогнозами сетей ALLNET и WINNET

Если говорить о всем тестовом множестве, то обе сети дают лучшие результаты, чем регрессионный анализ. Это неудивительно, поскольку сети способны улавливать нелинейности, содержащиеся в данных. Далее, адаптивная сеть (WINNET) лучше оценивает будущие доходы, чем простая (ALLNET), потому что она может прогнозировать как положительные, так и отрицательные доходы. ALLNET и регрессия дают разные результаты из-за разного числа степеней свободы, и это привносит некоторые нюансы в расстановку победителей на пьедестале почета. Так, регрессия дает несколько лучшие, по сравнению с обеими сетями, результаты для первых трех торговых дней в смысле корреляции и МSЕ, но не по полученному чистому доходу. Нужно помнить при этом, что качество прогноза по методу регрессии падает после первых трех дней.

Выводы

При работе с набором данных о сделках, совершаемых в течение торгового дня, который был предоставлен Европейской биржей опционов (ЕОЕ), адаптивно обучаемая сеть WINNET показала лучшие результаты, чем статически обученная сеть и регрессия, по трем выбранным критериям. Простейшая основанная на этом прогнозе торговая стратегия принесла бы доход приблизительно в 11% годовых (без учета транзакционных издержек).

Хотя эта цифра может показаться не такой большой, если сделать поправку на риск (акций Филипс), достигнутый уровень дохода свидетельствует о хороших потенциальных возможностях нейронных сетей в вопросах моделирования информации, поступающей с рынка производных финансовых инструментов.

Поскольку нейронные сети дают возможность исследовать ранее не использовавшиеся модели с нелинейной спецификацией, возможно, что их преимущества перед традиционными моделями формирования цены объясняются в большей степени недостатками спецификации последних, нежели чем свойствами эффективности рынка.

Дата добавления: 2015-09-18; просмотров: 766;