Коммерческая эффективность капитальных вложений и инноваций.

Понятие о капитальных вложениях.

Капитальное вложение – затраты на строительство новых предприятий, реконструкцию и расширение действующих. К инновациям относят новую технологию, новое оборудование, новые средства механизации и автоматизации производственных процессов. Затраты на создание инноваций также называют капитальные вложения. Схожим является понятие инвестиция – они бывают реальными и портфельными.

Реальные – вкладывание денег в новые предприятия и инновации. Портфельные (финансовые) – вкладывание денег в ценные бумаги, т.е. покупка облигаций, акций, казночейских обязательств и других бумаг.

Прежде чем вкладывать деньги в какое то предприятие, необходимо убеждаться, что владелец денег в будущем получит доход, который его удовлетворяет, т.е. необходимо оценить экономическую эффективность капитальных вложений. Большое разнообразие методов оценки объединяют в две группы – динамические методы и статические.

Динамические методы оценки эффективности.

Содержание этих методов рассмотрим на примере: предприниматель обдумывает целесообразность покупки агрегата по изготовлению обуви. Планируемый срок службы агрегата – 5 лет, продажа обуви обеспечит предпринимателю ежегодный доход в виде чистой прибыли и амортизационных отчислений 25 млн рублей. Если у предпринимателя есть деньги, то самое простое – дать их в долг банку, который будет выплачивать 8% годовых. Если предприниматель купит агрегат, то его доходы будут возрастать по следующей схеме:

| 29,16 | 31,5 | |||

| 29,16 | 31,5 | |||

| 29,16 | ||||

Если предприниматель будет хранить деньги долга, то через 5 лет у него будет 125 млн рублей. Если он будет хранить их в банке, то 146,6 млн рублей.

Если же свои деньги, до покупки агрегата, предприниматель кладет в банк, то через 5 лет его доход составит к*1,085, где к – вкладываемая сумма. Условие, при котором покупка агрегата и вкладывание денег в банк равновесные операции:

25*1,084 + 25*1,083 + 25*1,082 + 25*1,08 + 25= к*1,085 .

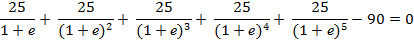

Решив это уравнение, получим к=100 млн, т.е. если агрегат стоит 100 млн, то предпринимателю равновыгодно купить его или положить деньги в банк на депозитный счет. Если же цена агрегата 90 млн рублей, то покупка его более прибыльная операция. Чтобы доказать это решим следующее уравнение:

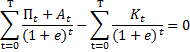

Откуда е=0,12. Вкладывание денег в банк дает 8% годовых, а покупка агрегата дает 12% годовых. Величину е называют внутренней рентабельностью (внутренней нормой дохода). Процедуру деления годового дохода на величину (1+е)t называют дисконтированным доходом. Внутренняя рентабельность – ставка дисконтированная, при которой разность между дисконтированной суммой доходов и дисконтированной суммой затрат равны нулю. В общем виде уравнение:

Где  – частная кривая?

– частная кривая?

В этом равенстве неизвестная величина sHa?

На практике используют: где Eп – порлатив? Эффективности //бред

-источник финансирования проекта как вложений (собственные средства или заемные)

-уровень инфляции в стране (чем она больше, тем больше еH)

-уровень риска не получить желаемый результат (больше риск – больше еH)

Одним из возможных подходов к установлению eH является:

eH=ec+eпремия

где ec – ставка процента по без рисковым вложения, учитывая уровень инфляции и ставку ссудного процента. В качестве ec принимается ставка по долгосрочным гос облигациям, те она считается безрисковой.

Епремия – поправочный коэффициент, учитывающий риск не получить ожидаемый результат.

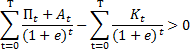

Левая часть

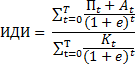

-чистый дисконтированный доход. Если она больше 0, то вкладывать деньги в мероприятие экономически целесообразно. На основе данного уровня рассчитывается индекс доходности инвестиций

Если ИДИ больше 1, то вкладывать деньги в планируемый мероприятия экономически целесообразно.

Дата добавления: 2015-09-18; просмотров: 594;