Тема 12. Обеспечение финансовой устойчивости предприятия

12.1 Сущность и роль стратегии обеспечения финансовой устойчивости

12.2 Управление финансовой устойчивостью предприятия.

12.3 Стратегия и тактика управления финансовой устойчивостью предприятия.

12.4 Оптимизация структуры финансовых ресурсов.

12.5 Ликвидность и оптимизация денежного потока на предприятии.

Главное условие финансовой безопасности предприятия - способность противостоять существующим и возникающим опасностям и угрозам, стремящимся причинить финансовый ущерб предприятию или нежелательно изменить структуру капитала, или принудительно ликвидировать предприятие. Для обеспечения этого условия предприятие должно поддерживать финансовую устойчивость, равновесие, обеспечивать достаточную финансовую независимость предприятия и гибкость при принятии финансовых решений.

Финансовая устойчивость предприятия– это определенное оптимальное соотношение различных видов финансовых ресурсов, привлекаемых предприятием, а также соотношение между различными видами финансовых ресурсов, с одной стороны, и направлениями использования этих ресурсов – с другой, что позволяет обеспечивать высокую конкурентоспособность и, соответственно, прирост финансовых ресурсов в динамике развития организаций на основе постоянного инновационного совершенствования ее бизнес-процессов. Из данного определения следует, что прирост финансовых ресурсов организаций является их стратегической целью, а непрерывное совершенствование структуры активов и бизнес-процессов организаций есть необходимые механизмы реализации стратегии обеспечения их финансовой устойчивости.

Финансовая устойчивость предприятия должна быть оптимальной, так как избыток финансовых ресурсов означает омертвление средств, а недостаток препятствует развитию.

Финансовая устойчивость, рассматриваемая с позиций системного подхода, выступает как структурно-функциональная характеристика финансовой системы предприятия, обеспечивающая посредством поддержания финансового равновесия ее стабильное развитие и целостность в условиях изменения внутренней и внешней среды. Ее общим критерием является максимизация рыночной стоимости предприятия, частным - структурная сбалансированность определенных групп активов и капитала предприятия: чистых активов и обязательств, собственных оборотных средств и источников их покрытия, входящих и исходящих денежных потоков.

Анализ методологических подходов, лежащих в основе методов и моделей финансовой устойчивости в мировой и отечественной финансовой практике, свидетельствует о необходимости их корректировки, ориентированной на установление взаимосвязи способов достижения финансового равновесия и рыночной стоимости предприятия, обеспечение комплексного управления финансовой устойчивостью предприятий.

Целью управления финансовой устойчивостью является поддержание в условиях изменяющейся внутренней и внешней среды динамического финансового равновесия, стабильной платежеспособности, кредитоспособности и инвестиционной привлекательности предприятия, способное обеспечить возрастание его рыночной стоимости. Оптимальная модель, обеспечивающая финансовое равновесие и возможность роста стоимости предприятия, предполагает соблюдение ряда условий, отражающих соотношения определенных групп активов и пассивов по суммам и срокам, а также темпов прироста чистой прибыли, собственного капитала, оборотных активов и заемного капитала.

В структуре системы управления финансовой устойчивостью предприятия выделены три уровня: стратегический, тактический и оперативный, обеспечивающие поддержание финансового равновесия в соответствующем временном периоде: долгосрочном, текущем и оперативном. Содержанием стратегического управления финансовой устойчивостью является разработка концепции управления финансовой устойчивостью, установление стратегических ориентиров и ограничений развития финансовой системы предприятия, определение целевых показателей финансовой устойчивости.

Тактическое управление финансовой устойчивостью включает: оценку текущего состояния факторов финансовой устойчивости; выбор направлений и методов управления финансовой устойчивостью в текущем периоде, установление системы плановых нормативов финансовой устойчивости; анализ соответствия фактических показателей финансовой устойчивости заданным значениям; разработку рекомендаций по корректировке показателей финансовой устойчивости в соответствии с принятой финансовой стратегией и задачами текущего периода. Управление финансовым рычагом в текущем периоде предполагает использование модели, учитывающей особенности российского налогообложения и декомпозицию финансового рычага при использовании заемного капитала и формально беспроцентной кредиторской задолженности.

Оперативное управление финансовой устойчивостью охватывает: планирование и уточнение оперативной потребности в финансировании; анализ влияния совершенных и планируемых хозяйственных операций на финансовую устойчивость предприятия; мониторинг, оценку и корректировку отклонений фактических показателей финансовой устойчивости от нормативных. С целью повышения его эффективности разработана модель оперативного денежного бюджета предприятия, сводной ведомости движения денежных средств, используемой для анализа и оценки денежных потоков, сводного ежедневного отчета о финансовом состоянии предприятия.

Кризис финансового состояния предприятия под углом зрения системного подхода характеризуется следующими существенными признаками: нарушение взаимодействия внутренней и внешней финансовой среды предприятия, разрушение системного качества финансовой системы предприятия, дезинтеграция функций и элементов ее структуры, прекращение их подчинения единой цели предприятия. Степень разрушения системного качества финансовых отношений лежит в основе оценки масштабов финансового кризиса и возможностей его преодоления.

Система управления финансовой устойчивостью предприятия в условиях локального повреждения системного качества финансовых отношений предполагает: на оперативном уровне - устранение неплатежеспособности, восстановление чистого денежного потока в краткосрочном периоде, на тактическом уровне - восстановление финансового равновесия, предусматриваемого целевыми показателями финансовой устойчивости, на стратегическом уровне - обеспечение финансового равновесия в длительном периоде, ускорение темпов устойчивого развития и роста рыночной стоимости предприятия.

В общем виде стратегическое управление финансовой устойчивостью — это деятельность, которая заключается в выборе действий для достижения долгосрочных целей в постоянно изменяющихся условиях, то есть сфера деятельности высшего управленческого персонала предприятия, которая состоит в обеспечении устойчивого финансового состояния предприятия в долгосрочной перспективе.

Ключевым этапом стратегии управления финансовой устойчивостью предприятия является этап диагностирования и структуризации проблемы, на котором осуществляется преобразование стратегических целей в систему долгосрочных и краткосрочных целей.

При формировании стратегии финансовой устойчивости разрабатываются сценарные варианты развития, в рамках которых прогнозируются изменения факторов финансовой устойчивости: оптимистичный, реалистичный, пессимистичный. С использованием консолидированного бюджетирования в рамках каждого сценария итерационно определяется планируемый уровень финансового состояния корпораций и разрабатывается план действий по достижению поставленных стратегических целей, формируется стратегия финансовой устойчивости корпорации.

Ключевыми "точками" взаимосвязи и взаимовлияния финансовой устойчивости и безопасности фирмы являются:

· финансовая гибкость фирмы – это способность фирмы изменять объем и структуру финансирования, а также направления вложения финансовых ресурсов, согласно изменившимся внешним и внутренним обстоятельствам. Является качественной характеристикой, предлагается использовать для ее оценки наличие управленческих опционов у предприятия;

· финансовая стабильность фирмы определяется постоянством оптимальных или приближенных к ним значений показателей.

· финансовое равновесие фирмы характеризует сбалансированность развития фирмы и предприятия, что достигается оптимальным сочетанием доходности и риска.

Наличие вышеуказанных "точек пересечения" приводит к наличию общих угроз, влияющих и на финансовую безопасность, и на финансовую устойчивость фирмы.

К основным внутренним угрозамотносятся преднамеренные или случайные ошибки менеджмента в области управления ее финансами, связанные с выбором стратегии предприятия, с управлением и оптимизацией активов и пассивов предприятия (разработка, внедрение и контроль управления дебиторской и кредиторской задолженностями, выбор инвестиционных проектов и источников их финансирования, оптимизация амортизационной и налоговой политики).

К числу основных внешних угроз целесообразно отнести следующие:

· скупку акций, долгов предприятия нежелательными партнерами;

· наличие значительных финансовых обязательств у предприятия (как большой величины заемных средств, так и больших задолженностей предприятию);

· неразвитость рынков капитала и их инфраструктуры;

· недостаточно развитую правовую систему защиты прав инвесторов и исполнения законодательства;

· кризис денежной и финансово-кредитной систем;

· нестабильность экономики;

· несовершенство механизмов формирования экономической политики государства.

Существование взаимосвязи финансовой устойчивости и безопасности фирмы доказывает целесообразность их комплексного мониторинга. Для достижения финансовой устойчивости фирмы достаточно и необходимо обеспечение ее финансовой безопасности, поэтому в целях снижения влияния угроз необходима, прежде всего, структура контроля за обеспечением финансовой устойчивости и безопасности фирмы, которая может иметь следующий вид.

Орган, который должен в оперативном режиме проводить мониторинг финансовой устойчивости и безопасности, оперативно реагировать на изменение ситуации, регулярно готовить документы директору и совету директоров для принятия решений по тем или иным проблемам и контролировать их исполнение, - это аналитическая служба фирмы.

Для организации эффективной системы финансовой устойчивости фирмы необходима разработка соответствующей документации, где должны быть определены внутренние и внешние угрозы, а также критерии, на основании которых финансовая устойчивость и безопасность могут быть признаны нарушенными. Иными словами, следует определить критерии, позволяющие судить о соблюдении требований финансовой устойчивости и безопасности фирмы.

Аналитическая служба будет давать оценку соблюдению этих критериев и доводить информацию до топ - менеджмента фирмы. В то же время должны быть разработаны принципы требований к должникам, которым они должны удовлетворять для соблюдения требований финансовой устойчивости и безопасности фирмы.

При этом аналитическая служба должна выражать свое мнение о существенности предъявляемой отчетности для оценки обеспечения финансовой устойчивости и безопасности фирмы (а также для контроля за соблюдением финансовых интересов предприятия).

Кроме этого должна быть создана информационная система для всестороннего и объективного мониторинга, включающая выявление и прогнозирование внутренних и внешних угроз финансовой устойчивости и безопасности фирмы.

На основе получаемой информации должен разрабатываться комплекс оперативных и долгосрочных мер по противодействию негативным факторам, а также по предупреждению и преодолению возможных негативных последствий угроз.

Оптимизация структуры финансовых ресурсов.Никифорова Н.А. и Донцова Л.В. предлагают, что для оптимизации структуры капитала можно использовать критерии оценки:

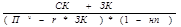

1. Скорость возврата вложенного капитала (срок окупаемости) Сок=  или

или  , (25)

, (25)

где Пч- чистая прибыль, r-средняя взвешенная ставка процента по заемным средствам финансирования, в долях единицы; нп- ставка налога и прочих аналогичных отчислений с прибыли предприятия, в долях единицы.

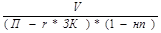

2.Показатель рентабельности собственного капитала: Rск=П\СК=  , (1)

, (1)

где П- прибыль до уплаты процентов по заемным средствам и налога на прибыль.

3. Показатель «прибыль на акцию», Па=  , где Дп - дивиденды на привилегированные акции, Ко- количество обыкновенных акций.

, где Дп - дивиденды на привилегированные акции, Ко- количество обыкновенных акций.

4.Экономическая рентабельность Rэ=  (2)

(2)

5. Финансовый рычаг (коэффициент капитализации): ФР= ЗК\СК. (3)

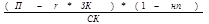

6. Уровень финансового рычаг: УФ=  или

или  . (4)

. (4)

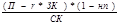

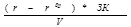

7.Обобщающий показатель оптимизации структуры капитала «соотношение рентабельность – финансовый риск». РР= рентабельность собственного капитала\уровень финансового риска=  :[(r-rбр) *

:[(r-rбр) *  ], (5)

], (5)

где rбр - безрисковая ставка рентабельности на финансовом рынке, в долях единицы;  - уровень финансового рычага.

- уровень финансового рычага.

8. Уровень финансового риска УФ=  . (6)

. (6)

Этапы исследования оптимальной структуры капитала:

1. оценивается общая потребность в капитале вне зависимости от возможных источников финансирования.

2. расчет максимально возможной доли собственного капитала в общей величине средств, направленных на финансовую деятельность;

3. Рассчитываются показатель «рентабельность - финансовый риск» РР для всех вариантов структуры вложенного капитала.

4. Рассчитывается скорость возврата вложенного капитала.

5. В пределах между наибольшей долей СК и его нулевым уровнем в общем объеме средств финансирования с использованием критериев максимума показателя РР и минимума Сок определяется оптимальная комбинация средств, поступающих на финансирование финансово-хозяйственной деятельности из различных источников.

Модели оптимизации структуры капитала.Теплова Т.В. выделяет статические и динамические модели структуры капитала.

Наибольшую известность и применение в мировой практике получили статические модели структуры капитала, обосновывающие существование оптимальной структуры, которая максимизирует текущую оценку, и рекомендующие принятие решений о выборе источников финансирования (собственные или заемные средства) строить исходя из оптимальной структуры капитала.

I. В статическом подходе существуют две альтернативные теории структуры капитала, объясняющие влияние привлечения заемного капитала на стоимость используемого капитала и соответственно на текущую рыночную оценку активов: традиционная модель и теория Модильяни-Миллера.

1.1.Разумная финансовая политика организации предполагает привлечение различных источников в таком сочетании, чтобы стоимость капитала была минимальной. Эти выводы, сформулированные Д. Дюраном, легли в основу «традиционного подхода».

Последователи традиционного подхода считают, что:

- Средневзвешенная стоимость капитала фирмы зависит от его структуры;

- Существует оптимальная структура капитала, минимизирующая значение WACC и максимизирующая рыночную стоимость фирмы.

Дата добавления: 2015-11-20; просмотров: 10731;