Які з перелічених функцій покладено на Нацкомфінпослуг?

а) визначення мінімального розміру статутного фонду страховиків; б) опрацювання страхових тарифів; в) надання ліцензій на право здійснення страхової діяльності;

г) реєстрація страхових договорів, за якими частина ризиків передається на перестрахування нерезидентам.

ТЕМА 2. ПЛАНУВАННЯ СТРАХОВОЇ ДІЯЛЬНОСТІ

2.1. Економічна сутність планування в менеджменті страхової діяльності та його етапи.

2.2. Принципи планування в менеджменті страхової діяльності.

2.3. Вимоги до оперативного та стратегічного планування страхової діяльності.

2.4. Основи бізнес-планування страхової діяльності. Структура бiзнес-плану страховика.

2.1. Економічна сутність планування в менеджменті страхової діяльності та його етапи

Планування життєво важливе для будь-якого господарюючого суб'єкта. Тільки в результаті планування можна зрозуміти і оцінити, де, коли і кому страхувальник пропонуватиме свої послуги і які і коли для цього будуть потрібно ресурси. Планування дозволяє передбачати несприятливі ситуації, аналізувати можливі ризики і передбачати конкретні заходи щодо їх зниження.

Планування –вид управлінської діяльності(трудових процесів),якийвизначає перспективу і майбутній стан організації, шляхи і способи його досягнення.

Вiд обґрунтовано спланованої моделі діяльності страховика залежать фiнансова стiйкiсть i прибутковiсть страхової компанії. Фінансова стратегія i фiнансове планування охоплюютъ такі важливі напрями:

- планування асортименту страхових послуг i формування страхового портфеля;

- розробку найкращої iнвестицiйної стратегії, тобто розмiщення тимчасово вiльних грошових коштiв страховика;

- оцiнку та прогнозування поточного фiнансового стану страховика;

- планування поточної дiяльностi страховика i складання бiзнес-плану;

- план-прогноз розширення дiяльностi страхової компанії.

Фiнансова стратегiястраховика охоплює визначення перспективнихнапрямiв його дiяльностi з урахуванням їх прибутковості. Фінансова стратегiя, насамперед, охоплює планування асортименту страхових послуг та формування страхового портфеля.

Пiд страховим портфелемзазвичай розумiють сукупнiсть страховихвнескiв, прийнятих страховиком вiд страхувальникiв, яка характеризує загальний обсяг його дiяльностi. Вiн характеризується:

- по-перше, кількістю чинних страхових договорів;

- по-друге, числом застрахованих об’єктів;

- по-третє, розміром сукупної страхової суми.

За обсягом страхового портфеля розраховується такий показник як рiвень охоплення страхового поля (пiд страховим полем розумiють максимальну кiлькiсть об’єктів, що можуть бути охоплені тим, чи iншим видом страхування). Вiн визначається як відношення фактично застрахованих об’єктів до їх можливої кількості, тобто вiдношення страхового портфеля до страхового поля,

виражене у процентах. Цей показник дав можливість спрогнозувати перспективи розвитку окремих видiв страхування на кожному окремому сегментi ринку.

Страхова компанiя повинна прагнути до створення стабiльного страхового портфеля шляхом укладання якомога більшої кiлькостi договорiв з найбiльшою вiдповідальнiстю по кожному ризику. Водночас страховий портфель повинен бути збалансованим, що означає поєднання у його складi рiзноманiтних страхових договорiв – нагромаджувальних i ризикових, великих за обсягами та iндивiдуальних, а також таких, що спрямованi на немасового споживача. Тому при формуваннi страхового портфеля використовуються такi основнi принципи:

- динамiчнiсть, що характеризує спiввiдношення мiж договорами,дiя яких вжезакiнчується, i новими договорами, що укладаються;

- однорiднiсть, що дає можливiсть формувати страховий портфель з великоїкiлькостi приблизно однакових за розмiром ризикiв. Недотримання цiєї умови може стати причиною того, що настання навiть одного страхового випадку (значного за обсягом) може спричинити банкрутство страховика;

- диверсифiкованiсть,що має суттєвий вплив на фiнансову стiйкiстьстраховика, оскiльки дозволяє мiнiмiзувати страховi ризики та забезпечити вiдповiдну доходнiсть вiд страхових операцiй.

Важливою характеристикою страхового портфеля с величина сукупної страхової суми, яка залежить вiд розмiрiв страхових тарифiв, тобто вiд тарифної полiтики страховика та асортименту страхових продуктiв.

Формування асортименту страхових продуктiв здiйснюється з урахуваннямпевних вимог до них, тобто визначення їхнiх властивостей, якi найбiльшою мiрою задовольняють потреби страхувальникiв. Адже будь-якi страховi продукти проходять перевiрку на ступiнь задоволення суспiлъних потреб, якi вiдтворюються в колективних, групових та iндивідуальних iнтересах страхувальникiв. На страховому ринку страхувальник прагне придбати саме той страховий полiс, умови якого передбачають найбiльш повне задоволення його страхових iнтересiв. До перелiку вимог щодо формування асортименту страхових продуктiв входять:

- об’єкти страхування;

- страховi ризики;

- цiна страхового продукту;

- додатковi послуги, що надаються страховиком;

- якiсть i повнота обслуговування клiєнта на стадії супроводу договору страхування.

Асортимент страхових продуктiв вважається рацiональним та ефективним для страховика, якщо вiн зорiєнтований одночасно на надання якiсних та недорогих i багатофункцiональних страхових послуг. Разом з тим, кожен страховий продукт повинен вiдрiзнятися вiд вже iснуючих, задовольняти сучаснi потреби страхувальникiв, бути зручним i простим для розповсюдження й обслуговування та привабливим для велико кiлькостi споживачiв.

При плануваннi страхового портфеля страховик може використовувати таку класифiкацiю страхових продуктiв:

- основнi;

- додатковi;

- стратегічні.

Отже, страховий портфель охоплюс три групи продуктiв, якi дозволяють визначати перспективи розвитку страхових операцiй на певнiй територiї дiяльностi страховика.

Перша група – основнi страховi продукти–забезпечують найбiльшийобсяг надходження страхових премiй, мають низький рiвень ризику та користуються попитом на страховому ринку.

Друга група – додатковi страховi продукти–пiдтримують стабiлънийобсяг збору страхових внескiв, мають рiзний рiвень ризикованостi страхових операцiй, разом з тим потребують додатковик витрат для залучення страхувальникiв.

Третя група–стратегiчнi страховi продукти–передбачаютьзабезпечення в перспективi надходження значного обсягу страхових премiй.

Сукупна вартiсть реалiзованих на ринку страхових продуктiв, яка виступає у формi зiбраних страхових премiй за укладеними i дiючими договорами страхування є основним джерелом залучених фiнансових ресурсiв страхової компанії, вiд яких залежать результати страхової дiяльностi.

В основi формування сукупного фонду страхових премiй лежить цiна страхової послуги, яка виражається через страховий тариф. Якщо тарифна ставка розрахована правильно, то зiбранi страховиком страховi премії i створенi страховi резерви є достатнiми як для виконання страхових зобов’язань, так i для забезпечення фiнансової стiйкостi та платоспроможносгi страховика.

Тарифна полiтика страховика–цiлеспрямована дiяльнiсть страховикащодо встановлення, впорядкування й уточнення страхових тарифiв в iнтересах розвитку страхування та забезпечення прибутковостi. Формуючи тарифну полiтику, страховик прагне вирiшити подвiйне завдання: при мiнiмальних тарифах, досягнутих для широкого кола страхувальникiв, забезпечити достатнiй обсяг страхової вiдповiдальностi. Це зумовлює дотримання страховиком таких принципiв формування тарифної політики:

- еквiвалентнiсть страхових вiдносин, тобто нетто-ставки повиннi максимально вiдповiдати ймовiрностi шкоди;

- доступнiсть тарифiв для широкого кола страхувальникiв

- стабiльнiсть тарифiв протягом певного перiоду;

- розширення обсягу страхової вiдповiдальностi в межах дiючих тарифiв;

- самоокупнiсть та рентабельнiсть страхових операцiй.

При плануваннi та формуваннi страхового портфеля слiд враховувати також вплив факторiв загальноекономiчного значення, серед яких основними є: динамiка валового внутрiшнього продукту, динамiка реальних доходiв на душу населення, динамiка вартостi основних виробничих фондiв у рiзних галузях нацiональної економiки, динамiка грошових доходiв та заощаджень населення тощо.

Фінансове планування–це управління процесами створення,розподілу івикористання фінансових ресурсів в компанії, що реалізовується у фінансових планах, що деталізуються. Фінансове планування є складовою частиною загального процесу планування і, отже, управлінського процесу. Головними його етапами є:

1) аналіз інвестиційних можливостей і можливостей фінансування, які має свій в розпорядженні компанія;

2) прогнозування наслідків поточних рішень, щоб уникнути несподіванок і зрозуміти зв'язок між поточними і майбутніми рішеннями;

3) обґрунтування обраного варіанту з низки можливих рішень;

4) оцінка досягнутих результатів порівняно з цілями, встановленими у фінансовому плані.

Фінансове планування тісно зв'язано і спирається на маркетинговий, виробничий і інші плани компанії, підкоряється її місії і загальній стратегії. Фінансові прогнози не знайдуть практичну цінність до тих пір, поки не опрацьовані виробничі і маркетингові рішення. Фінансові плани не стануть реальністю, якщо недосяжні поставлені маркетингові цілі. Вони можуть бути неприйнятні, якщо умови досяжності цільових фінансових показників невигідні для компанії в довгостроковому періоді. Основоположні цілі (місія) компанії і цілі планування є відправною точкою складання плану і оцінки його виконання, а також витрат часу і грошей на процедуру планування. Без визначення бачення і місії у менеджменту зникає точка опори для планування.

Найважливішими умовами успішності планування є контроль за виконанням планів і подальше коректування планів і цілей планування залежно від одержаних результатів. Такий зворотний зв'язок необхідний в будь-якій системі управління бізнесом.

З погляду терміну планування можна виділити довгострокове,середньострокове і короткострокове фінансове планування. При цьомукороткострокове планування ґрунтується на результатах середньострокового і довгострокового планування. Проте планування на тривалі терміни в умовах трансформації економіки, характерної для сучасних умов, малоефективно, оскільки не дозволяє об'єктивно враховувати зміни макроекономічного середовища.

Умови, від яких залежить ефективність фінансового планування, витікають з самих цілей цього процесу і необхідного кінцевого результату. В цьому значенні виділяють три основні умови фінансового планування:

1. Надійність прогнозу. Прогноз може ґрунтуватися на історичнійінформації, на використовуванні методів математичної статистики, моделювання, експертних оцінок і т.д.

2. Вибір оптимального фінансового плану. При цьому необхіднорозуміти, що поки не існує моделі, яка вирішувала б за менеджера, яку з можливих альтернатив слід прийняти. Рішення ухвалюється після вивчення альтернатив на основі професійного досвіду і інтуїції керівника.

3. Контроль за виконанням фінансового плану.

Фінансовий план–це набір фінансових показників,які необхіднорозраховувати і прогнозувати за допомогою спеціальних технологій. Як кінцевий результат фінансового плану звичайно використовуються прогнозний баланс підприємства, включаючи звіт про прибуток, звіт про доходи і витрати і звіт про рух грошових коштів.

Зазвичай використовуються наступні технологічні принципи фінансового планування:

1. Принцип відповідності термінів майбутніх витрат і джерел їх покриття полягає в тому,що отримання«коротких»засобів на поточніпотреби, наприклад, на покриття тимчасових касових розривів, слід планувати переважно за рахунок короткострокових джерел, наприклад кредитів, а «довгих» засобів на модернізацію, стратегічний розвиток – з довгострокових джерел (збільшення статутного капіталу, випуск облігацій і т.п.).

2. Принцип постійної потреби в грошових коштах зводиться до того,що

в прогнозованому балансі поточне значення суми страхових резервів і власних засобів страховика повинне бути не менше суми його очікуваних виплат за всіма договорами страхування і витратами на ведення справи. Цей принцип враховується при рішенні задачі нерозорення страхової компанії.

3. Принцип резервування припускає необхідність створення фінансовогорезерву з одержаної страхової премії і виділення коштів на ведення справи, а також достатності власних засобів для забезпечення платоспроможності.

При розробці фінансових планів на довгострокову перспективу менеджер використовує математичні, статистичні і інші методи для прогнозування майбутньої ситуації. Безумовно, чим точніше прогноз, тим ефективніше виконання плану, але ґрунтуватися тільки на результатах прогнозу було б безрозсудно. По-перше, довгострокові прогнози відрізняються невисокою точністю. По-друге, ніякий прогноз не зможе передбачити нестандартний розвиток подій. По-третє, прогноз, заснований на найвірогідніших подіях, своїм результатом припускає конкретний фінансовий план, який втрачає актуальність вже після першої маловірогідної події, і виникає необхідність в розробці нового фінансового плану. Тому все частіше застосовують ситуаційний аналіз за принципом «Що буде, якщо...?».

Основні положення ситуаційного аналізу полягають в наступному:

1. Існує велика множина не залежних від компанії зовнішніх чинників, що впливають на її фінансовий стан в планованому періоді.

2. Деякі з цих чинників не піддаються або важко піддаються кількісній

оцінці.

3. Надійність фінансового плану підвищується, якщо розглядати не дискретні значення чинників, а певний діапазон значень.

Суть ситуаційного аналізу полягає в тому, що, змінюючи початкові дані про планові об'єми продажів, тарифи і ін., ми аналізуємо кінцеві результати планування, оцінюємо ризики і визначаємо оптимальний варіант дій. Ситуаційний аналіз практично неможливо провести без обчислювальної техніки, оскільки фінансовий план – це великий документ з складними арифметичними і статистичними розрахунками. Навіть складання одного

варіанту фінансового плану уручну, без ЕОМ, є складним процесом, а ситуаційне моделювання припускає складання десятків і більш варіантів фінансових планів.

Більшість фінансових моделей спрямована на прогнозування наслідків альтернативних фінансових стратегій при різних початкових допущеннях. Ці моделі включають як моделі загального характеру, практично не дуже складні, так і моделі, що містять сотні рівнянь і взаємозв'язаних змінних.

2.2. Принципи планування в менеджменті страхової діяльності.

Принципи плануваннявизначають характер та зміст плановоїдіяльності організації. Правильне дотримання принципів планування надає можливість ефективної роботи організації та зменшує можливість від’ємних результатів планування.

За класифікацією А. Файоля можна виділити п’ять основних принципів планування:

1. Принцип єдності.

2. Принцип участі.

3. Принцип безперервності.

4. Принцип гнучкості.

5. Принцип точності.

1. Принцип єдності передбачає,що планування повинно мати системнийхарактер . Поняття системи означає:

існування сукупності елементі;

взаємозв'язок між ними;

наявність єдиного напрямку розвитку елементів системи.

2. Принцип участі означає,що кожний член організації стає активнимучасником планової діяльності. Планування, що базується на принципі участі називається партисипативним.

3. Принцип безперервності.Основа принципу:

процес планування в організації повинен бути постійним процесом у межах встановленого циклу;

розроблені плани новинні безперервно приходити на місце іншим (другий – на зміну першому, третій на зміну другому і таке інше).

Процес планування має бути безперервним, виходячи з наступних важливих моментів:

непевність зовнішнього середовища та наявність непередбачених змін роблять необхідною постійну корекцію очікувань організації відносно зовнішніх умов та відповідне виправлення та вдосконалення планів;

змінюються не тільки фактичні намагання, але й поняття організації про свої внутрішні цінні речі та можливості. Якщо організація не буде враховувати такі зміни, запланований та отриманий результат може стати нікому не потрібним.

Отже, безперервний процес планування дозволяє забезпечувати постійну присутність співробітників організації у плановій діяльності.

4. Принцип гнучкості стоїть у тісному зв’язку з принципомбезперервності і полягає у здатності змінювати свою направленість планів у зв’язку з виникненням непередбачених обставин.

Для здійснення принципу гнучкості плани повинні складатися так, щоб у них можна було вносити зміни, пов’язуючи їх з змінюючимися внутрішніми та зовнішніми умовами. Тому плани мають в собі резерви, інакше кажучи «надбавки безпеки» чи «подушки».

Однак існують певні межі резервів планування:

резерви, закладені в показниках, не повинні бути набагато більшими, інакше плани стануть не дуже точними;

занадто низькі межі тягнуть за собою занадто часті зміни у планах, що розмиває цілі діяльності організації.

5. Принцип точності. Плани повинні бути конкретизовані тадеталізовані у такій мірі, в якій дозволяють зовнішні та внутрішні умови діяльності організації.

Планування в організації може бути певного типу в залежності від ознак по яким відбувається класифікація.

Ознаками, що визначають тип плануванняможна назвати наступні:

ступінь невизначеності у плануванні;

часова орієнтація ідей планування;

горизонти планування.

1. Ступінь невизначеності у плануванні.

В залежності від обсягу та правдивості інформації, якою володіє організація визначається ступінь визначеності планування в організації. Якщо організація володіє детально інформацією, події у таких системах мають повну визначеність, а значить вони прогнозовані. Цей тип системи планування називається детермінованим.

Системи планування, які не можуть повністю передбачити результат називаються імовірними.

Варіанти імовірних систем планування:

планування засноване на системі жорстких зобов’язань;

планування засноване на особистій відповідальності;

планування пристосоване до випадкових обставин.

2. Часова орієнтація ідей планування.

За своїми ідеями розрізняють такі типи планування:

реактивне планування (націлене на минулий досвід);

інактивне (пристосоване тільки до сьогодення);

преактивне (націлене на майбутнє);

інтерактивне (орієнтоване на взаємодію усіх найкращих ідей минулого).

У кожного типу планування є свої негативні та позитивні сторони.

Горизонт планування.

В залежності від того, який період часу охоплюють плани, складені організацією, планування розділяють на три типи:

довгострокове планування – звичайно охоплює довготривалі періоди часу – від 10 до 25 років;

середньострокове планування – конкретизує орієнтири, визначені довгостроковим планом. Буває розраховано на більш короткий період – до 5 років;

короткострокове планування – це розробка планів на 1-2 роки (нерідко це річні плани).

2.2. Вимоги до поточного (оперативного) та стратегічного планування страхової діяльності.

Беручи до уваги масштаб передбачення перспективи організації, виділяють стратегічне планування (понад 1 рік) і оперативне (поточне) планування (до 1 року). Стратегічне планування полягає у виборі курсу розвитку організації – її стратегії. Оперативне планування є одночасно логічним продовженням стратегічного планування і способом реалізації стратегії. Стратегічне планування–різновид управлінської діяльності,який полягає в реалізації комплексу заходів, пов’язаних із визначенням стратегії діяльності організації, тобто комплексного плану перспективного розвитку організації.

За своїм змістом стратегічне планування передбачає формулювання місії; визначення цілей організації; аналіз її стану на засадах оцінки факторів зовнішнього та внутрішнього середовищ; оцінку стратегічних альтернатив (можливостей) і вибір стратегії діяльності.

Як правило, стратегічне планування здійснюється невеликим за чисельністю (5-10 осіб) спеціальним плановим відділом, а розроблені ним стратегії повинні розглядатись на нарадах вищого керівництва один раз на рік.

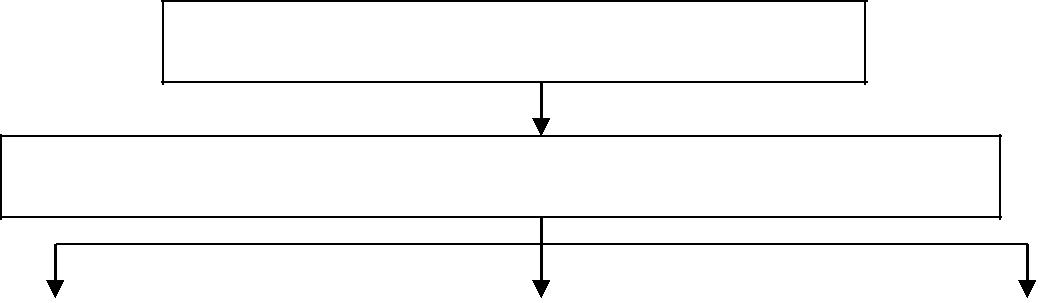

Стратегічне планування є складним процесом, який охоплює декілька етапів (рис. 2.2).

| Етап 1 | Етап 2 | Етап 3 | Етап 4 | ||||||||||||||

| Інформаційне | Встановлення | Вибір методів | Оцінка та аналіз | ||||||||||||||

| забезпечення | місії та цілей | аналізу факторів | факторів | ||||||||||||||

| стратегічного | організації | зовнішнього і | зовнішнього | ||||||||||||||

| планування | внутрішнього | середовища | |||||||||||||||

| середовища | |||||||||||||||||

| Етап 9 | Етап 5 | ||||||||||||||||

| Оцінка стратегії на предмет відповідності | Оцінка та аналіз факторів | ||||||||||||||||

| встановленим критеріям | внутрішнього середовища | ||||||||||||||||

| Етап 8 | Етап 7 | Етап 6 | |||||||||||||||

| Вибір стратегії на | Формування | Виконання | |||||||||||||||

| засадах формування | варіантів стратегій | розрахунків, | |||||||||||||||

| управлінського | (стратегічних | обґрунтувань, | |||||||||||||||

| рішення | альтернатив) | проектних рішень | |||||||||||||||

Рис. 2.2. Схематична модель стратегічного планування

Рис. 2.2. Схематична модель стратегічного планування

Етап 1. Інформаційне забезпечення стратегічного планування.Полягає впідборі, класифікації та підготовці до використання інформації щодо розроблення стратегії, яка надасть достатньо повну та об’єктивну характеристику факторів зовнішнього та внутрішнього середовища, можливих стратегій, методичного забезпечення. Особливо важливою при цьому є необхідність використання сучасних інформаційних технологій.

Етап 2. Встановлення місії та цілей організації. Місія –це чітковиражена причина існування організації. Формулювання, усвідомлення місії організацією є важливим орієнтиром і критерієм оцінки її діяльності. Місія може охоплювати такі напрями:

- турботу про працівників;

- турботу про виробництво;

- політику зростання та фінансування фірми;

- виробничі технології;

- методи виходу і функціонування на ринку, пошуку потенційних

ринків;

- задоволення потреб споживачів;

- публічне оголошення переконань і цінностей тощо.

Місією, наприклад, автомобільної фірми, яку заснував Генрі Форд, було проголошено забезпечення людей дешевим автомобільним транспортом; „Мотоболи” – гідно служити задоволенню потреб суспільства, забезпечувати споживачів продукцією і послугами найвищої якості за помірні ціни; „Дженерал Електрікс” – забезпечення кращого життя.

Цілі –це конкретний очікуваний стан організації.Вони буваютьдовгостроковими (5 і більше років), середньостроковими (1-5 років) і короткостроковими ( до 1 року) (рис. 2.3).

ВИБІР МІСІЇ ОРГАНІЗАЦІЇ

ФОРМУЛЮВАННЯ ЦІЛЕЙ ОРГАНІЗАЦІЇ

| ДОВГОСТРОКОВІ | СЕРЕДНЬОСТРОКОВІ | КОРОТКОСТРОКОВІ | ||

Рис. 2.3. Схема формування цілей організації

Цілі охоплюють усі сфери організаційного, виробничо-господарського, економічного функціонування організації. Можлива система цілей:

1. Прибутковість (наприклад, збільшення прибутку підприємства у наступному році на 4%).

2. Ринки (наприклад, збільшення частки ринку протягом року до 15%).

3. Ефективність (наприклад, зниження собівартості продукції на 3%).

4. Рентабельність (наприклад, досягнення показника рентабельності реалізації 15%);

5. Продукція (наприклад, впровадження у виробництва нової моделі автомобіля протягом наступних двох років).

6. Продуктивність (наприклад, збільшення виробітку продукції в розрахунку на одного працівника на 6,4%).

7. Фінансові ресурси (наприклад, збільшення частки власного капіталу

в наступному році до 65%).

8. Виробничі потужності, будівлі та споруди (наприклад, збільшення виробничої потужності до 10 тис. од. Продукції в місяць протягом трьох років).

9. Інновації (наприклад, закупівля в наступному році патенту на...).

10. Організаційні зміни (наприклад, створення матричної структури управління для забезпечення роботи на конкретним проектом).

11. Трудові ресурси (здійснення підвищення кваліфікації працівників).

12. Соціальна відповідальність (наприклад, придбання путівок працівникам для санаторного лікування).

Формуючи системи цілей, слід мати на увазі, що вони повинні:

- бути конкретними і підлягати вимірюванню;

- охоплювати всі рівні організації (ієрархічні);

- мати різну тривалість (довгострокові...);

- бути досяжними і зрозумілими;

- бути взаємодоповнюючими та взаємо узгодженими тощо.

Етап 3. Вибір методів аналізу факторів зовнішнього і внутрішнього середовища. На цьому етапі використовують такі методи дослідження як

порівняння, експертних оцінок, системного аналізу, статистичного і соціологічного дослідження, сукупної думки збутовиків, споживачів тощо.

Етап 4. Оцінка та аналіз факторів зовнішнього середовища. Етап 5. Оцінка та аналіз факторів внутрішнього середовища.

Етап 6. Виконання розрахунків, обґрунтувань, проектних рішень. Сутьйого полягає у визначенні найважливіших показників (економічних, технічних, соціальних тощо), які найповніше характеризують очікувані стратегії та виявлені тенденції їх зміни, а також у добору необхідних проектних заходів, що забезпечують формулювання стратегії.

Етап 7. Формування варіантів стратегій (стратегічних альтернатив).

Особливість цього етапу полягає у розробленні можливих для організації варіантів стратегічних планів, тобто базових стратегій або окремих складових одного стратегічного плану.

Етап 8. Вибір стратегії на засадах формування управлінського рішення є

найважливішим етапом стратегічного планування. Полягає у виборі оптимальної стратегії діяльності організації на основі оцінювання таких факторів: очікувана ефективність, рівень ризику, ринкова ситуація, вплив минулих стратегій, вплив власників, залежність від фактора часу, вплив зовнішнього і внутрішнього середовища тощо.

Етап 9. Оцінка стратегії на предмет відповідності встановленим критеріям. Полягає у з’ясуванні її відповідності місії і цілям організації,атакож у перевірці правильності добору методів аналізу зовнішнього і внутрішнього середовища. Це забезпечує, з одного боку, очікувану цілеспрямованість стратегії, а з іншого – достовірність аналізу вихідної інформації.

Правильно обрана, своєчасно скоригована стратегія є однією із запорук успішної діяльності організації. Однак вітчизняні підприємства дуже пасивно застосовують стратегію для забезпечення успіху діяльності організації.

Кінцевим результатом стратегічного планування, як будь-якої іншої функції менеджменту, є розроблені методи менеджменту, прийняті конкретні управлінські рішення, а також затверджені певні показники (рівень прибутків, обсяг реалізації, величина витрат, рентабельність тощо) діяльності організації. Стратегічне планування визначає, чого і коли прагне досягнути організації. Але для цього важливо знати, як реалізувати стратегію, тобто забезпечити ефективне оперативне (поточне) планування.

Оперативне(поточне)плануванняє логічним розвитком стратегічногопланування, способом реалізації стратегії організації з метою утвердження її місії.

Оперативне планування–різновид управлінської діяльності,якийполягає в реалізації комплексу заходів, пов’язаних із розробленням оперативного плану з метою реалізації обраної стратегії

Графічну модель процесу оперативного планування наведено на рис. 2.4.

Формування бюджету (бюджетування)

Процес формування бюджету – збалансованого плану надходжень і видатків – у межах оперативного планування називається бюджетуванням.

Передумовою запровадження бюджетних систем є визначення центрів відповідальності, які повинні здійснювати бюджетні процедури та відповідати за результати виконання бюджетів. Виділяють такі різновиди центрів відповідальності: центр вартості, центр видатків, центр обороту, центр прибутків та центр інвестицій.

Дата добавления: 2015-11-10; просмотров: 2127;