Участники рынка ценных бумаг

Рынок ценных бумаг (фондовый рынок) — это составная часть финансового рынка, на котором обращаются специфические финансовые инструменты — ценные бумаги. Рынок ценных бумаг — это система, состоящая из различных организационных структур, эмитентов и инвесторов. При этом одна и та же структура может выступать как в роли эмитента, так и в роли инвестора. Целью рынка ценных бумаг является аккумулирование финансовых ресурсов и их перераспределение между участниками рынка. Рынок ценных бумаг может быть разделен на первичный рынок, который охватывает продажи ценных бумаг их первым владельцам, и вторичный рынок, на котором обращаются ценные бумаги.

Участниками рынка ценных бумаг являются эмитенты ценных бумаг, покупателями — инвесторы и инвестиционные институты. Эмитент — это юридическое лицо (в том числе государственный орган), выпускающее (эмитирующее) ценные бумаги и несущее обязательства по ним перед владельцами ценных бумаг. Инвестор — Юридическое лицо или гражданин, приобретающий ценные бумаги от своего имени и за свой счет в целях вложения денег в предпринимательскую или иную деятельность эмитента. В качестве эмитентов ценных бумаг на российском рынке следует выделить:

1) Министерство финансов - крупнейший эмитент ценных бумаг в России;

2) местные органы власти;

3) акционерные общества;

4) банки — эмитенты акций, векселей, депозитных и сберегательных сертификатов;

5) другие эмитенты.

К инвестиционным институтам относятся следующие юридические лица:

1. финансовые брокеры — юридические лица», выполняющие операции по купле-продаже ценных бумаг от имени, по поручению и за счет клиента;

2. инвестиционные консультанты — юридические лица, осуществляющие консультации по поводу выпуска и обращения ценных бумаг;

3. инвестиционные компании — юридические лица, осуществляющие операции на рынке ценных бумаг за свой счет, в том числе путем их котировки, организующие выпуск ценных бумаг и выступающие гарантом по ним;

4. инвестиционные фонды — юридические лица, мобилизующие денежные средства инвесторов путем выпуска собственных акций и вкладывающие их от своего имени на банковские счета, в покупку ценных бумаг других компаний.

Сфера деятельности инвестиционных компаний ,на рынке ценных бумаг весьма обширна. Это и инвестиции (в том числе вложения в ценные бумаги, создание дочерних предприятий, финансирование инвестиционных проектов), и помощь в организации размещения ценных бумаг другим юридическим лицам (вплоть до выдачи гарантий по размещению), и дилерская деятельность и др. Цель эмитента на рынке ценных бумаг — мобилизация свободных денежных средств для финансирования своих программ. Инвестор преследует следующие цели:

1. безопасность инвестиций;

2. доходность инвестиций;

3. ликвидность инвестиций.

Смена владельца ценных бумаг происходит, как правило, через посредников на фондовых рынках. Особое место в структуре рынка ценных бумаг занимают фондовые биржи, которые сами не являются ни эмитентами (за исключением собственных акций), ни инвесторами. Фондовая биржа — организация, в задачи которой входит концентрация спроса и предложения на ценные бумаги и установление их рыночной стоимости. На фондовые биржи допускаются ценные бумаги крупных и надежных эмитентов. Для этого на фондовых биржах введены процедуры листинга и делистинга. Они заключаются в том, что фондовая биржа устанавливает свои правила для допуска ценных бумаг компании к котировке. Понятие котировки включает:

§ цену, курс;

§ установление биржевой цены, курса («прокотировать, цену»);

§ обращение ценных бумаг на бирже;

§ официальную публикацию о биржевых курсах ценных бумаг, , валюты, товаров.

Законодательной основой развития рынка ценных бумаг в России являются Гражданский кодекс РФ, Федеральный закон «О рынке ценных бумаг» от 22 апреля 1996 г., Федеральный закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» от 15 марта 1999 г. и другие законодательные акты. Особое место в структуре рынка ценных бумаг занимает Федеральная комиссия по рынку ценных бумаг РФ (ФКЦБ России), которая разрабатывает концепцию, основные направления развития рынка ценных бумаг и нормативно-правовые акты, регулирующие это развитие, и выполняет другие функции.

Деятельность посреднических организаций, предоставляющих брокерские и дилерские услуги, играет важную роль в функционировании рынка ценных бумаг. Брокер — это финансовый посредник. Он совершает сделки с ценными бумагами на основании договора б клиентом: или по его поручению. Брокером может быть хозяйствующий субъект или гражданин. Дилер совершает куплю-продажу ценных бумаг от своего имени и за свой счет путем публичного объявления цены сделки. Дилером может быть только хозяйствующий субъект, являющийся коммерческой организацией.

Регистратор, или держатель реестра — организация, осуществляющая ведение реестров владельцев именных ценных бумаг. По российскому законодательству, акционерные общества численностью более 500 акционеров обязаны передать полномочия на ведение своего реестра независимому регистратору. Депозитарий — организация, оказывающая услуги по хранению ценных бумаг и (или) учету и переходу прав на них. Клиринговая палата ~ организация, осуществляющая клиринг, т. е. деятельность по определению взаимных обязательств участников операций с ценными бумагами, взаимозачет этих обязательств и расчеты по нетто- обязательствам.

|

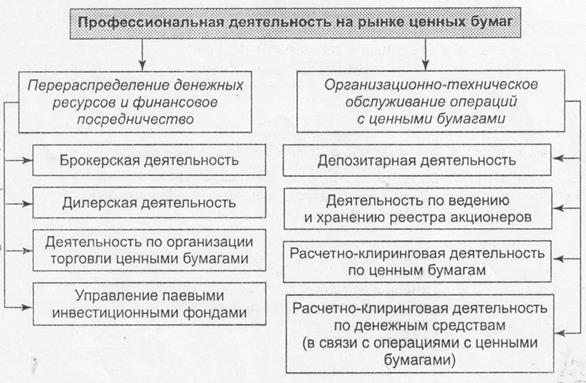

Рис. 3 – Виды профессиональной деятельности на рынке ценных бумаг.

Консультационная деятельность на рынке ценных бумаг включает оказание услуг по анализу рынка ценных бумаг, прогнозированию конъюнктуры рынка, разработке стратегий инвестирования, экспертизе инвестиционных проектов, подготовке различных документов для регистрации в государственных органах и т. д.

Деятельность по управлению ценными бумагами ~ это проведение в течение некоторого определенного срока за вознаграждение операций по доверительному управлению бумагами или денежными средствами, предназначенными для инвестиций в ценные бумаги.

Предприятие в условиях рыночной экономики должно играть активную роль на фондовом рынке, выступая, с одной, стороны, эмитентом ценных бумаг, с другой — инвестором. Это позволит иметь средства для обновления продукции, расширения производства, выживания в конкурентной борьбе.

ЛЕКЦИЯ 8-9

ТЕМА: «ОСНОВНЫЕ ФОНДЫ ПРЕДПРИЯТИЯ»

1. Структура и оценка основных фондов.

2. Износ и амортизация основных фондов.

3. Аренда и лизинг имущества.

4. Показатели эффективности использования основных фондов.

ЦЕЛЬ ЛЕКЦИИ:

Дать характеристику основным фондам, определить разницу между износом и амортизацией основных фондов, отличие лизинга от аренды и разобрать показатели эффективности использования основных фондов.

ЛИТЕРАТУРА:

1, 2, 3, 4.

Дата добавления: 2015-08-14; просмотров: 859;