Облигации, векселя и ценные бумаги

Облигации — это ценные бумаги, устанавливающие отношения займа между их владельцем (кредитором) и лицом, выпустившим бумаги (должником). Облигации могут быть именными и на предъявителя.! Владелец облигаций имеет право на получение оговоренной суммы через определенный срок и выплату процентов в установленные сроки независимо от финансового состояния должника. Иначе должник может быть объявлен неплатежеспособным. Владельцы облигаций имеют преимущественное право на распределяемую прибыль и активы общества при его ликвидации.

По виду обеспечения облигации могут быть под заклад имущества, под заклад ценных бумаг и беззакладными.

Облигации могут классифицироваться следующим образом:

1. конвертируемые — держатель может обменять их по заранее оговоренной цене на обыкновенные акции;

2. отзывные — эмитент может досрочно отозвать (выкупить) их по цене погашения с выплатой премии;

3. с «сужением» и «расширением» — держатель может предъявить их к оплате ранее или позднее срока погашения; это решение принимается держателем в заранее оговоренные сроки;

4. с выкупным фондом — создается выкупной фонд (процент от прибыли), из которого погашается часть облигаций путем их отзыва по оговоренной цене;

5. с плавающей процентной ставкой ~ процентная ставка привязывается к учетной банковской ставке; используется в периоды резких колебаний учетной банковской ставки.

Облигация — это прежде всего долговая ценная бумага, долговое обязательство. Облигации, как правило, выпускаются в рамках облигационного займа — сериями, на срок не менее одного года. Средства, полученные от размещения облигаций, образуют заемный капитал предприятия. К обязательным характеристикам облигации относятся: фирменное наименование эмитента и его местонахождение, имя держателя (для именных облигаций), ее порядковый номер, номинальная стоимость, дата выпуска, вид облигаций, общая сумма выпуска, процентная ставка, а также условия и порядок выплаты процентов, условия и порядок погашения.

Основными свойствами облигации являются номинал, курс, пункт, купон (купонный процент), дата погашения, дисконт и др. Номинал — это сумма, обозначенная на облигации и удостоверяющая размер основного долга по ней. Курс облигации определяется в процентах к номиналу. В свою очередь, изменение курса облигации выражается в пунктах. Выражение «облигация продана с премией» означает, что облигация продана по цене выше номинала. Выражение «облигация продана с дисконтом» означает, что облигация продана по цене меньше номинала. Купон (купонный процент) — это фиксированный процент, который устанавливается в момент эмиссии облигации.

Цикл существования облигаций: а) эмиссия; б) размещение; в) обращение; г) погашение. Выпуск облигаций возможен только после полной оплаты уставного капитала акционерного общества. Облигации размещаются акционерным обществом по решению совета директоров (наблюдательного совета); в решении должны быть определены форма, сроки и иные условия погашения облигаций. Номинальная стоимость всех облигаций не должна превышать размер уставного капитала.

Отметим, что акции и облигации являются финансовым капиталом первого порядка акционерных обществ с той разницей, что акции являются собственным капиталом, а облигации — заемным. Акция — это долевая ценная бумага, удостоверяющая право их владельцев на долю собственных средств акционерного общества, а облигация — это долговая ценная бумага, долговое обязательство, выражающая заемные, долговые отношения между облигационером и эмитентом. Отметим, что как по акциям, так и по облигациям могут быть выпущены их сертификаты.

Вексель — это долговое обязательство, дающее владельцу безусловное право требовать оговоренную сумму по истечении указанного срока. Согласно литературным источникам, вексель — это документированное инвестирование краткосрочного характера. Отметим, что акция — это вложение в уставный капитал предприятия, облигации — это заемные средства для вложения в основные фонды (основные средства — капитал) предприятия, а вексель, в большой мере, — это инвестиции в оборотные средства предприятия. Вексель имеет свои особенности (достоинства), а именно:

1. обладает определенным ресурсом надежности, ликвидности, доходности, прироста стоимости и др.;

2. обладает неограниченной обращаемостью, т. е. передаточная надпись на переводном векселе при его переходе от одного держателя к другому не ограничена, что характеризуется понятием «индоссамент». Индоссамент — это специальная передаточная надпись на переводном векселе при переходе к другому держателю.

Вексель (в основном простой) должен содержать, следующие обязательные реквизиты: наименование «вексель», обязательство уплатить определенную сумму; указание срока платежа; места его совершения; наименование, кому или по приказу кого платеж должен быть совершен; указание даты и места составления векселя; подпись векселедателям. На вексельных бланках отведено место для печати. С векселями осуществляют различные операции: домицилирование, инкассирование, дисконт векселей, форфейтирование и депонирование.

Домицилирование — это оплата векселя по поручению клиента.

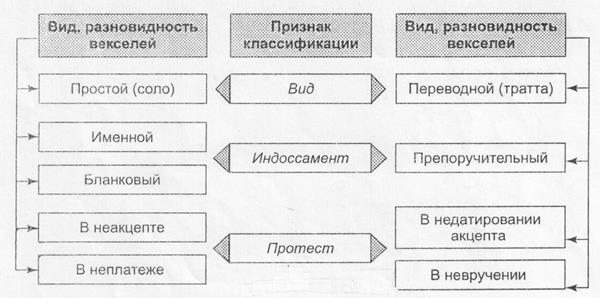

Инкассирование векселя — выполнение поручения векселедержателя по получению в установленный срок причитающихся платежей по векселю. Дисконт векселей — это их учет (прием, приобретение) в банках, в ходе которого банк получает учетную ставку. Форфейтирование — покупка вексельных долгов, когда векселедержатель делает передаточную надпись покупателю с оговоркой типа «без оборота на меня». Депонирование векселей — их сдача на хранение в специализированные финансово-кредитные и инвестиционные институты. Классификация векселей представлена на рис. 2.

|

Рис. 2 – Классификация векселей.

Среди производных ценных бумаг распространены опционы и варранты. Опцион — это обязательство, оформленное в виде ценной бумаги, передающее право на покупку или продажу другой ценной бумаги по определенной цене в конкретную будущую дату или до нее. Варрант — это ценная бумага, дающая право на покупку других ценных бумаг при первичном размещении по определенной цене и продаваемая эмитентом этих ценных бумаг.

Депозитные и сберегательные сертификаты — это свидетельства банков о внесении средств, дающие право на получение по вкладу оговоренных процентов. Фактически депозитные и сберегательные сертификаты — это разновидность срочных вкладов банка, которые могут быть перепроданы.

Дата добавления: 2015-08-14; просмотров: 791;