Износ и амортизация основных фондов

Износ основных фондов. Износ характеризует процесс старения действующих основных фондов как в физическом, так и в экономическом отношении. Износ основных фондов определяется и учитывается по зданиям и сооружениям, передаточным устройствам, машинам и оборудованию, транспортным средствам, производственному и хозяйственному инвентарю, рабочему скоту, многолетним насаждениям, достигшим эксплуатационного возраста, нематериальным активам. Износ основных средств определяется за полный календарный год (независимо от того, в каком месяце отчетного года они приобретены или построены) в соответствии с установленными нормами. Начисление износа не производится свыше 100% стоимости основных средств. Начисленный износ в размере 100% стоимости на объекты (предметы), которые годны для дальнейшей эксплуатации, не может служить основанием для списания их по причине износа.

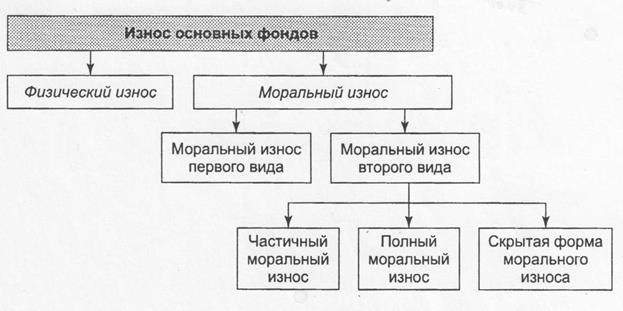

Различают два вида износа — физический и моральный (рис. 3).

|

Рис. - 3. Износ основных фондов.

Физический износ — это изменение механических, физических, химических и других свойств материальных объектов под воздействием процессов труда, сил природы и других факторов. В экономическом отношении физический износ представляет собой утрату первоначальной потребительной стоимости вследствие снашивания, ветхости и устаревания. Для определения физического износа основных фондов применяют два метода расчета — по объему работ и по сроку службы.

Первый метод расчета износа — по объему работ основан на сопоставимости фактических и нормативных сроков службы или объемов работ. Коэффициент физического износа (И) можно установить лишь по тем объектам, которые обладают определенной производительностью (машины, станки). Этот коэффициент можно определить по формуле

И = (Тф х Пф) / (Тн х Пн),

И = (3 х 50) / (10 х 60) = 0,25 за 3 года

где Тф — число лет, фактически отработанных машиной; Пф — средний объем продукции, фактически выработанной за год; Пн — годовая производственная мощность (или нормативная производительность) оборудования; Тн — нормативный срок службы.

Второй метод расчета износа — по сроку службы основан на данных о техническом состоянии средств труда, устанавливаемых в процессе обследования. Коэффициент физического износа можно применить ко всем видам основных фондов. Коэффициент физического износа по сроку службы определяется по формуле

И = Тф / Тн = 6 : 10 = 0,6

где Тф — фактический срок службы средств труда; Тн — нормативный срок службы.

Моральный износ проявляется в потере экономической эффективности и целесообразности использования основных фондов до истечения срока полного физического износа. Моральный износ первого вида — уменьшение стоимости машин или оборудования вследствие удешевления их воспроизводства в современных условиях. В этом случае относительная величина морального износа (И) рассчитывается по формуле

И = (Ф1 – Ф2) / Ф1,

где Ф1 и Ф2 - соответственно первоначальная и восстановительная стоимость основных фондов.

Моральный износ второго вида обусловлен созданием и внедрением в производство более производительных и экономичных видов машин и оборудования. Моральный износ второго вида может быть частичным и полным, а также иметь скрытую форму. Он определяется по формуле

Ву = (Вс х Пу) / Пс

где Ву и Вс — восстановительная стоимость устаревшей и современной машин; Пу и Пс — производительность (или производственная мощность) устаревшей и современной машин.

Частичный моральный износ — это частичная потеря потребительной стоимости и стоимости машины. Постоянно увеличивающиеся его размеры могут послужить причиной использования этой машины на других операциях, где она будет еще достаточно эффективной. Полный моральный износ представляет собой полное обесценение машины, при котором ее дальнейшее использование является убыточным. Скрытая форма морального износа подразумевает угрозу обесценения машины вследствие того, что утверждено задание на разработку новой, более производительной и экономичной техники.

Амортизация основных фондов. Амортизация основных фондов — это перенос части стоимости основных фондов на вновь созданный продукт для последующего воспроизводства основных фондов ко времени их полного износа. Амортизация в денежной форме выражает износ основных фондов и начисляется на издержки производства (себестоимость) на основе амортизационных норм. Норма амортизации (это установленный в процентах размер амортизационных отчислений по каждому виду основных фондов за год) на полное восстановление (реновацию) (На) определяется по формуле

где Фп — первоначальная стоимость основных фондов, руб.; Л — ликвидационная стоимость основных фондов, руб.; Д — стоимость демонтажа ликвидируемых основных фондов и другие затраты, связанные с ликвидацией, руб.; Та - амортизационный период, год.

Амортизационные отчисления по основным средствам начисляются с первого месяца, следующего за месяцем принятия объекта на бухгалтерский учет, и до полного погашения стоимости объекта либо его списания с бухгалтерского учета в связи с прекращением права собственности или иного вещного права. Начисление годовой амортизации производится одним из следующих способов (методов):

§ линейным способом, исходя из первоначальной стоимости основных средств и нормы амортизации;

§ способом уменьшаемого остатка, исходя из остаточной стоимости основных средств и нормы амортизации;

§ способом списания стоимости по сумме числа лет срока полезного использования, исходя из первоначальной стоимости основных средств и годового соотношения, где в числителе -число лет, остающихся до конца срока службы объекта, а в знаменателе — срок службы объекта;

§ способом списания стоимости пропорционально объему продукции (работ), исходя из объема продукции в натуральном выражении в отчетном периоде и соотношения первоначальной стоимости основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования основных средств.

Применение одного из способов для расчетов по группе однородных объектов основных средств производится в течение всего срока полезного использования. В течение отчетного года амортизация начисляется ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы. Однако для целей налогообложения прибыли, согласно Налоговому кодексу РФ, годовая амортизация начисляется двумя методами — линейным или нелинейным (табл. .). При расчете суммы амортизации линейным методом используется формула

где К — норма амортизации в процентах к первоначальной (восстановительной) стоимости имущества; п — срок полезного использования имущества, месяцев.

Таблица 1 - Методы начисления амортизации

| Амортизационная группа | Срок полезного использования имущества, лет | Метод расчета сумм амортизации |

| I II III IV V VI VII | 1-2 2-3 3-5 5-7 7-10 10-15 15-20 | Линейный или нелинейный метод (по выбору) |

| VIII IX X | 20-25 25-30 Свыше 30 | Линейный метод |

Начисление амортизации н е л и н е й н ы м методом производится по формуле

где На — норма амортизации в процентах к остаточной стоимости имущества.

Пример. Рассмотрим выбор метода амортизации на условном упрощенном примере: V амортизационная группа, оборудование с первоначальной стоимостью 1 млн руб. и сроком использования 10 лет.

1. Линейная амортизация. Определим месячную и годовую норму амортизации по следующей схеме:

На = (1/n) х 100%;

Нмес = 1/120 мес. х 100% = 0,8333%;

Нгод =1/10 лет х 100% = 10% от первоначальной (восстановительной) стоимости имущества.

А = 1000000 х 0,1 = 100 000 руб.

Результат расчета амортизации представлен в табл. 2. Для линейной амортизации характерно, что списание стоимости происходит равномерно и к концу срока использования достигается нулевая остаточная стоимость.

Таблица 2 - Расчет амортизации линейным методом (данные на конец года).

| Год | Сумма амортизации, руб. | Остаточная стоимость оборудования, руб. | |

| среднемесячная | за 12 месяцев (год) | ||

| Первый | 100 000 | 900 000 | |

| Второй | 100 000 | 800 000 | |

| Третий | 100 000 | 700 000 | |

| Четвертый-седьмой | 100 000 | 600 000 | |

| Восьмой | 100 000 | 200 000 | |

| Девятый | 100 000 | 100 000 | |

| Десятый | 100 000 |

2. Нелинейная амортизация. Месячная и годовая нормы амортизации рассчитываются по следующей схеме:

На = 2/n х 100%;

Нгод = 2/10 х 100% = 20% к остаточной стоимости оборудования.

Результаты расчета амортизации представлены в табл. 10.3. При нелинейном методе расчета амортизации отчисления постепенно уменьшаются и не происходит полного списания стоимости оборудования или зданий. Поэтому если остаточная стоимость оборудования достигла 20% от первоначальной, то эта сумма делится на оставшийся срок полезного использования и списывается равномерно. В нашем примере (см. табл. 3) в конце седьмого года полезного использования оборудования его остаточная стоимость достигла 20% от первоначальной и составила 209 920 руб. Данная сумма делится на оставшийся срок полезного использования (36 месяцев) и равномерно (ежемесячно) списывается в течение трех лет:

209 920/36 = 5831 руб./мес.

или

5831 х 12 мес. = 69 973 руб./год.

Необходимо различать понятия «износ» и «амортизация» основных фондов. Износ основных фондов определяется и учитывается практически по всем видам основных фондов, вне зависимости от того, начисляется по ним амортизация или нет. По основным фондам, по которым амортизация начисляется, износ принимается равным амортизации. По основным фондам, по которым амортизация не начисляется, износ определяется исходя из срока их полезного использования.

Таблица 3 - Расчет амортизации нелинейным методом

(данные на конец года)

| Год | Амортизация за год, руб. | Остаточная стоимость оборудования, руб. |

| Первый | 200 000 | 800 000 |

| Второй | 160 000 | 640 000 |

| Третий | 128 000 | 512 000 |

| Четвертый | 102 000 | 410 000 |

| Пятый | 82 000 | 328 000 |

| Шестой | 65 600 | 262 400 |

| Седьмой | 52 480 | 209 920 |

| Восьмой | 69 973 | 139 947 |

| Девятый | 69 973 | 69 974 |

| Десятый | 69 974 |

По наиболее эффективным видам основных средств, перечень которых определяется отраслевыми органами, министерствами, предприятиям разрешена ускоренная амортизация, т.е. начисление амортизации по повышенным нормам (но не более, чем вдвое). Малым предприятиям разрешена ускоренная амортизация по всем основным фондам со сроком службы более трех лет. В то же время на некоторых предприятиях начисление амортизации даже по действующим нормам приводит к низкой рентабельности и даже убыточности их продукции. Поэтому с 1 октября 1998 г. предприятиям разрешена замедленная амортизация, т.е. начисление амортизации по заниженным нормам. Применение повышенных или пониженных норм амортизации должно быть предусмотрено в учетной политике предприятия, определяемой его руководителем на ряд лет, но не менее, чем на год.

Дата добавления: 2015-08-14; просмотров: 1810;