Индекс относительной силы

Индикатор разработан Дж. Уоллесом Уайлдером. Впервые Relative Strength Index был представлен в июне 1978 году и с тех по стал одним из наиболее популярных осцилляторов, оценивающих силу движения. RSI сравнивает величину подъемов цены актива за последнее время с величиной ее падений и предоставляет эту информацию в виде числа находящегося в диапазоне от 0 до 100. Единственный параметр индекса относительной силы - временной период, используемый в расчете.

RSI = [Up / (Up + Down)]*100%,

Где

Up(P,n) - сумма всех приростов цены закрытия P за n периодов (Up - вверх),

Down(P,n) - сумма всех падений цены закрытия P за n периодов (Down - вниз).

В индикатор заложена простая идея: рост цены закрытия отражает силу быков, ее падение говорит о преимуществе медведей.

Индикатор RSI отражает настроение на рынке. В грубом приближении можно сказать, что он считает долю бычьих (белых) свечей на выбранном интервале. Если RSI>70%, то на рынке правят быки, цены растут. Если же RSI<30%, то настроение определяют медведи, цены падают.

Когда среднее значение положительных изменений цены закрытия больше чем среднее значение отрицательных изменений цены закрытия RSI растет, поскольку значение RS больше единицы, соответственно, когда среднее значение положительных изменений цены закрытия меньше, чем среднее значение отрицательных изменений цены закрытия RSI падает, поскольку RS меньше единицы.

В большинстве случаев для анализа рынка по RSI используется типовой метод зон перекупленности и перепроданности осцилляторов. Автор (Уайлдер) рекомендует использовать для определения зон перекупленности и перепроданности соответственно зоны выше 70 и ниже 30. Однако существует много других вариация относительно соотношения этих уровней: 75/25 или 80/20. В качестве центральной, обычно рассматривают уровень 50. Однако и здесь существуют вариации. Так, иногда на восходящем тренде центральную линию и уровни перекупленности и перепроданности смещают вверх, а на нисходящем — вниз. Например на флетовом рынке 30-70, на бычьем 40-80, на медвежьем 20-60.

Александр Элдер предлагает следовать 5%-ному правилу панесения погранлиний «... наносить каждую из линий на уровне, выше которого RSI удерживался в течение менее 5% своего периода за истекшие 4-6 месяцев. Расположение погранлиний нужно корректировать примерно раз в три месяца».

Некоторые трейдеры не ограничиваются двумя линиями и сигналами, которые подаетиндикатор в зонах перекупленности и перепроданности, но и чертят линии на уровнях 30,40,50, 60, 70, используя для торговли промежуточные значения RSI (10). При этом сигнал к открытию позиции, например, вверх, является пересечение графиком индикатора уровня 50 снизу вверх на свече, следующей за той, на которой произошло пересечение уровня. При пересечении уровня 60 позиция добавляется, при пересечении уровня 70 — закрывается. Для открытия позиции вниз – обратная схема: пересечение уровня 50 сверху вниз – открытие позиции, прохождение уровня 40 – добавление позиции, уход в область ниже 30 – закрытие позиции. Данная система создавалась для 4-часовых интервалов. Хотя, конечно, для серьезного успеха потребуются все-таки трендовые индикаторы и знание о расположении уровней поддержек и сопротивления цены.

RSI успешно работает в основном в боковом тренде, однако в направленном тренде, он для прогнозирования локальных максимумов и минимумов. Использование RSI в качестве основного индикатора на трендовом рынке может привести к большому количеству ложных сигналов.

Применение на практике:

Как опережающий индикатор без сигналов. Максимумы за уровнем 70 и минимумы ниже 30 часто опережают максимумы и минимумы цены.

Контртрендовая стратегия. Сигнал на продажу подается когда RSI выходит из зоны перекупленности после достижения максимума, и пересекает уровень 70 вниз, а сигнал на покупку подается, когда RSI выходит из зоны перепроданности после достижения минимума, и пересекает уровень 30 снизу вверх. Однако эта стратегия работает только в нетрендовый период рынка, когда тренд либо отсутствует, либо вялый. В период тренда индикатор зайдет в одну из зон и будет подавать в этой зоне множество ложных сигналов постоянно пересекая линию, отделяющую зону.

Сигнал дивергенции. Как и на других осцилляторах сигнал дивергенции поступает в случае несоответствия соотношения новых максимумов или минимумов на графике осциллятора и цены. Если на графике осциллятора новый максимум ниже предыдущего, а на графике цены новый максимум выше предыдущего, то возникает "расхождение показаний" осциллятора и цены. Это сигнал к скорому развороту восходящей тенденции и к последующей продаже. Если цена делает новый минимум ниже предыдущего, а осциллятор делает новый минимум выше предыдущего, это означает, что относительная сила нисходящего тренда уменьшилась, близится разворот вверх и поступает сигнал на покупку. При этом считается, что расстояние между минимумами и максимумами на осцилляторе должно быть от 7 до 50 периодов, иначе дивергенция будет слишком "сырая" (если меньше 7) или уже "перегоревшая" (если более 50).

Графические паттерны. На графике RSI часто появляются графические паттерны (классические фигуры ТА), которые трейдеры используют в анализе ценовых графиков.

Уровни поддержки и сопротивления на графике RSI часто показывают более явно уровни поддержки и сопротивления, чем на самом графике цены. Нахождение точек следующих за max и min значений осциллятора.

Настройка индикатора:

Если для построения RSI выбрать небольшое число свечей (n=5), то при первом приближении к уровню 70% индикатор может показывать начало восходящего тренда. При пересечении этого уровня следует покупать: на графике появились, наконец, бычьи свечи. На уровне 30% аналогичные рассуждения приводят к решению о продаже.

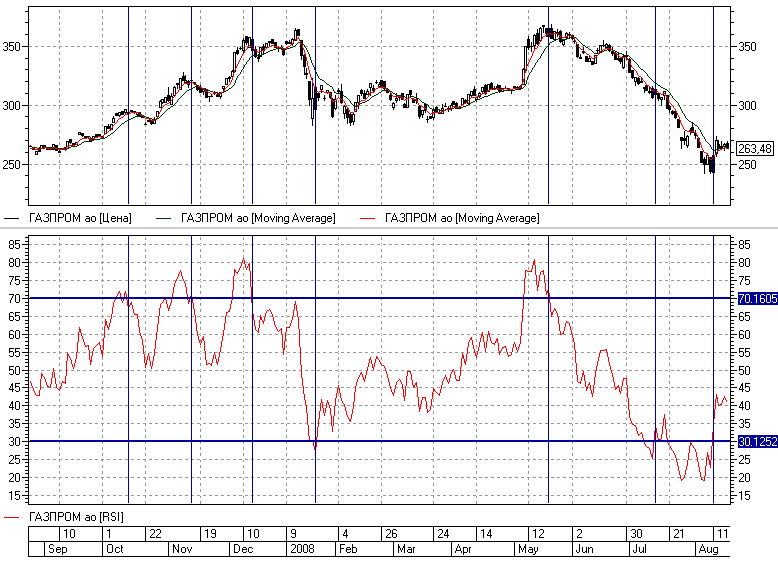

Рис. 17.3 Построение индикатора RSI

Если же для построения RSI выбрать большое число свечей (n=9), то значение RSI=70% можно трактовать как перекупленность рынка. Бычьи свечи появились давно, покупать уже поздно, скорее следует готовиться к продаже. В этом случае говорят, что индекс относительной силы является ОПЕРЕЖАЮЩИМ ИНДИКАТОРОМ РАЗВОРОТА ЦЕНЫ. Продавать рекомендуется, когда линия RSI начнет пересекать уровень 70% при движении сверху вниз. На уровне 30% аналогичные рассуждения приводят к решению о перепроданности рынка: уже поздно продавать, следует готовиться к покупке. Покупать рекомендуется, когда линия RSI начнет пересекать уровень 30% при движении снизу вверх.

Но здесь потребуется участие трендового индикатора для фильтрации ложных сигналов, если мы имеем ситуацию выхода из бокового движения в тренд, а также в целях максимизации прибыли. Иначе как уже говорилось, на тренде RSI как любой осциллятор может «залипнуть» в зоне перекупленности на бычьем рынке или в зоне перепроданности на медвежьем.

На Рис 2 в приложении RSI(9) вертикальными линиями отмечены ключевые точки для проведения сделок, красная линия момент продажи или шорт, зеленая момент покупки — лонг.

Рис. 17.4 Пример использования индикатора RSI

Если индикатор говорит о перекупленности или перепроданности рынка, то его часто называют осциллятором. При малом периоде (n=5) RSI говорит, что нужно делать (покупать или продавать). В этом случае он выступает как индикатор. При большом периоде (n=9) RSI на тех же уровнях говорит, чего уже не следует делать. И тогда он является осциллятором.

Каждый трейдер устанавливает период по-своему. Период n=7 может оказаться совсем неудачным: этот случай не попадает ни под первый вариант, ни под второй.

В зоне между критическими значениями индекса относительной силы: 30% < RSI < 70% рынок находится в неопределённом состоянии, поэтому принимать торговое решение не рекомендуется.

Как правило если при сильном тренде осциллятор будет подавать противоположный сигнал и цена не пойдет в указанном направлении, тем сильнее в дальнейшем будет исходная тенденция.

На одном графике рекомендуется использовать не более двух осцилляторов.

Дата добавления: 2015-08-11; просмотров: 731;