Державний кредит та державні запозичення, їх класифікація

Державний кредит — це досить специфічна ланка державних фінансів. Він не має ні окремого грошового фонду (кошти, що мобілізуються з його допомогою, надходять, як правило, до бюджету), ні виокремленого органу управління. Разом з тим він характеризує особливу форму фінансових відносин держави і тому виділяється в окрему ланку.

Державний кредит — це сукупність економічних відносин, що виникають між державою та фізичними або юридичними особами (фінансово-кредитними установами, корпораціями, іноземними урядами, міжнародними фінансовими організаціями і приватними особами) з приводу мобілізації додаткових грошових коштів на кредитній основі, тобто на умовах поворотності, строковості та платності, у процесі формування загальнодержавного фонду фінансових ресурсів, у яких держава може виступати як позичальник, кредитор або гарант.

За економічною суттю державний кредит — це форма вторинного перерозподілу ВВП. Його джерелом є вільні кошти населення, підприємств і організацій.

Метою запозичення коштів може бути:

— покриття бюджетного дефіциту;

— регулювання грошового обігу;

— залучення коштів для інвестиційних програм тощо.

Отже, державний кредит безпосередньо пов'язаний з бюджетним дефіцитом, будучи джерелом його покриття. В окремих випадках за його допомогою можуть мобілізовуватися кошти у фонди цільового призначення чи під цільові проекти. Крім того, до системи державного кредиту належать позики, що надаються під державні гарантії та поповнення валютних резервів центрального банку від Міжнародного валютного фонду.

У сучасних умовах державний кредит виконує такі основні функції:

— фіскальну — сприяє акумуляції додаткових коштів доцентралізованих та децентралізованих фондів держави;

— регулюючу — регулює грошовий обіг за допомогою операцій на відкритому ринку (купівля-продаж державних ціннихпаперів Національним банком України), що впливає на пропозицію грошей і відповідно на позичковий процент.

Кредитний метод суттєво відрізняється від податкового. За допомогою податків держава примусово акумулює частину вартості, яка втілена в доходах окремих соціальних верств. За кредитного методу держава переважно в добровільній формі, залучає частину вартості, яка втілена в позичковому капіталі, тобто частину суспільного капіталу, що відокремилася. Податковий метод держава використовує для акумуляції внутрішніх джерел, кредит дає їй змогу залучати не тільки внутрішні, а й зовнішні джерела.

У кредитних відносинах беруть участь кредитор і позичальник як юридично самостійні суб'єкти. Державний кредит є однією з форм руху позичкового капіталу, й передусім тимчасово вільних грошових коштів населення і підприємств (об'єднань), різних фондів, кредитних і страхових установ, для фінансування державних видатків на добровільній основі за умов державної гарантії повернення запозичених коштів, як правило, зі сплатою встановленого процента. При цьому в ролі позичальника звичайно виступає держава, а в ролі кредиторів — банки, страхові компанії, акціонерні товариства і населення, які надають кредит під певні державні зобов'язання.

З боку держави суб'єктами кредитних відносин можуть бути:

— Кабінет Міністрів України;

— органи влади Автономної Республіки Крим;

— органи місцевого самоврядування;

— Міністерство фінансів України (зокрема в особі Державного Казначейства);

— Національний банк України.

З другого боку в державно-кредитні відносини вступають громадяни та суб'єкти господарювання.

Забезпеченням державного кредиту є все майно, що перебуває у власності держави, але обсяг застави в кредитній угоді не вказується.

Державний кредит є таких видів:

— внутрішній, коли держава запозичує кошти у підприємств і населення власної країни;

— зовнішній, коли держава робить запозичення на міжнародному рівні.

Державний кредит може мати такі форми:

— державні запозичення;

— мобілізація коштів через систему ощадних установ;

— використання коштів позикового фонду.

Державні запозичення є основною формою державного кредиту, коли держава виступає як позичальник. Державні запозичення характеризуються тим, що тимчасово вільні грошові кошти населення і суб'єктів господарювання залучаються до фінансування загальнодержавних потреб шляхом випуску і реалізації державних цінних паперів. Державні запозичення можуть оформлюватися двома видами цінних паперів — облігаціями і казначейськими зобов'язаннями (векселями).

Облігація (від лат. оЬіідаііо — зобов'язання) — найбільш поширений вид цінних паперів, є борговим зобов'язанням держави, за яким у встановлені строки повертається борг і сплачується дохід у формі процента чи виграшу. Вони можуть бути знеособленими (на покриття бюджетного дефіциту) і цільовими (під конкретні проекти). Облігація має номінальну вартість — зазначену на ній суму боргу — і курсову (ринкову) ціну, за якою вона продається і перепродається залежно від її дохідності, надійності й ліквідності. Різниця між курсовою ціною і номінальною вартістю облігації є курсовою різницею.

Облігації позик, що містяться у портфелях державних кредиторів, є ліквідними активами. Кредитор може в будь-який час продати облігації й одержати відповідну суму готівкою, та й самі облігації можуть бути платіжним засобом. Юридичні та фізичні особи надають державі кредити шляхом купівлі облігацій державних позик та інших цінних паперів, які вона випускає.

Казначейські зобов'язання (векселі) мають характер боргового зобов'язання, спрямованого тільки на покриття бюджетного дефіциту. Тобто, на відміну від облігацій, кошти від продажу яких спрямовуються на поповнення бюджетного фонду, позабюджетних фондів або на спеціально обумовлені цілі, кошти від реалізації казначейських зобов'язань держави спрямовуються тільки на поповнення бюджету. Вони підлягають реалізації лише серед населення. Виплата доходу здійснюється у формі процентів чи на дисконтній основі.

Казначейськими зобов'язаннями, як правило, оформляються короткострокові позики (іноді середньострокові — казначейські ноти), облігаціями — середньо- та довгострокові.

Класифікація запозичень:

1. Залежно від місця розміщення запозичень їх поділяють на внутрішні — на внутрішньому фінансовому ринку(надаються юридичними і фізичними особами даної країни танерезидентами) і зовнішні — надходять ззовні від урядів,юридичних і фізичних осіб інших країн, міжнародних організацій і фізичних інституцій.

2. За правом емісії розрізняють державні й місцеві позики. Державні позики випускаються центральними органамивлади та управління. Надходження від них спрямовуються уцентральний бюджет. Місцеві позики випускаються місцевими органами управління і спрямовуються у відповідні місцевібюджети. Органи місцевого самоврядування здійснюють запозичення на будівництво доріг, охорону навколишнього середовища та фінансування інших заходів, у яких зацікавлена територіальна громада.

3. За ознакою характеру використання цінних паперів єринкові та неринкові позики. Облігації (казначейські зобов'язання) ринкових позик вільно купуються, продаються і перепродаються на ринку цінних паперів. Неринкові позики недопускають виходу цінних паперів на ринок, тобто власникине можуть їх перепродати.

4. Залежно від забезпеченості державні позики поділяютьна заставні й беззаставні. Заставні позики відображають одинз головних принципів кредитування — принцип матеріальноїзабезпеченості. Заставні позики забезпечуються державниммайном чи конкретними доходами. Беззаставні не мають конкретного матеріального забезпечення. їх надійність визначається авторитетом держави.

5. За ознакою утримувачів цінних паперів розрізняютьтакі, що реалізуються тільки серед населення, такі, що реалізуються тільки серед юридичних осіб, і універсальні, тобтопередбачені для розміщення як серед фізичних, так і середюридичних осіб.

6. Відповідно до терміну погашення заборгованості розрізняютькороткострокові (термін погашення до одного року), се-редньострокові (від 1 до 5 років), довгострокові (понад 5 років).

7. За формою виплати доходу державні позики поділяють на процентні, виграшні, процентно-виграшні, безпроцентні (цільові) та дисконтні (з нульовим купоном).

За процентними позиками дохід установлюється у вигляді позичкового процента. При цьому може встановлюватись як твердо фіксована на весь період позики ставка, так і плаваюча, тобто така, що змінюється залежно від різних чинників, насамперед від попиту і пропозиції на кредитному ринку. Виплата процентного доходу здійснюється на купонній основі. Вона може проводитись щороку, раз на півріччя, щоквартально.

При виграшних позиках виплата доходу здійснюється на підставі проведення тиражів виграшів. Дохід у такому разі отримують не всі кредитори, а тільки ті, чиї облігації виграли. Така система доцільна за незначних сум позики, що припадають на одну особу, внаслідок чого процентний дохід не може істотно стимулювати надання позики державі.

Процентно-виграшні позики передбачають виплату доходів як у грошовій, так і у виграшній формах. Безпроцентні, або цільові, запозичення держава використовує для фінансування певних інвестиційних проектів у надзвичайних ситуаціях. На сьогодні такий вид позик не застосовується.

Дисконтні позики характерні тим, що державні цінні папери купуються з певною знижкою, а погашаються за номінальною вартістю. Зазначена різниця формує дохід кредитора. На таких цінних паперах немає купонів, тому їх ще називають облігаціями з нульовим купоном.

8. За характером погашення заборгованості розрізняютьдва його варіанти: одноразова виплата і виплата частинами. Одноразова виплата передбачає отримання боргу наприкінці терміну дії позики. При погашенні частинами можезастосовуватись три варіанти. Перший — позика погашаєтьсярівними частинами протягом кількох років. Другий — позикапогашається щоразу наростаючими сумами. Третій — щоразусума зменшується. Другий варіант застосовується тоді, колипередбачається в перспективі щорічне зростання доходів держави, третій — навпаки, коли доходи будуть зменшуватисьчи державні видатки зростатимуть.

9. За методом розміщення запозичення можуть бути добровільні, примусові або такі, що розміщуються за підпискою.

10. Залежно від зобов'язань держави впогашенні боргурозрізняють позики з правом і без права довгострокового погашення. Право довгострокового погашення дає змогу державівраховувати ситуацію на фінансовому ринку.

11. За правовим оформленням розрізняють облігаційні табезоблігаційні державні позики. Облігаційні позики супроводжуються випуском цінних паперів, за допомогою яких мобілізуються кошти на фінансовому ринку. Безоблігаційні оформлюються підписанням угод, договорів. У сучасних умовах без-облігаційні запозичення використовуються на міжнародному рівні, ними оформляються, як правило, кредити від урядів інших країн, міжнародних організацій та фінансових інституцій.

Другою формою державного кредиту є мобілізація частини вкладів населення до державних запозичень через систему Ощадного банку, якщо банк належить до державних установ. Залучені кошти спрямовуються в доходи бюджету. Однак, як правило, ощадні банки незалежно від форми власності діють на комерційних засадах і залучені кошти населення формують їхні кредитні ресурси, тому вилучення частини цих коштів на користь держави може негативно відбитися на фінансових результатах їх діяльності.

На відміну від першої форми державного кредиту — державних запозичень, коли фізичні та юридичні особи купують цінні папери за рахунок власних тимчасово вільних грошових коштів, Ощадбанк надає державі кошти в кредит за рахунок залучених коштів без відома дійсного власника (населення). Аналогічно діють і комерційні банки, коли надають кредити своїм клієнтам. Крім того, частина ресурсів Ощадбанку може спрямовуватися на придбання державних цінних паперів.

Наступною формою державного кредиту є запозичення коштів загальнодержавного позичкового фонду. Вона характеризується тим, що державні кредитні установи передають частину кредитних ресурсів на покриття видатків уряду (без купівлі державних цінних паперів).

Казначейські позики як форма державного кредиту виражають відносини надання фінансової допомоги суб'єктам господарювання з боку органів державної влади й управління за рахунок бюджетних коштів на умовах поверненості, строко-вості та платності. Тобто в такому разі держава виступає як кредитор. У сучасних умовах ця форма державного кредиту активно не використовується, але життя все більш настійливо потребує відродження цього механізму. Держава не несе відповідальності за фінансові результати діяльності суб'єктів господарювання, але може надати фінансову допомогу тим, у стабільній роботі яких вона зацікавлена.

Відносини по лінії казначейських позик не є аналогом банківського кредитування, оскільки на відміну від банків держава надає фінансову допомогу на пільгових умовах за строками і нормою процента, а також не має комерційних цілей, а є засобом підтримки важливих для економіки суб'єктів господарювання.

Якщо уряд гарантує безумовне погашення запозичень та виплату процентів за ними, зробленими нижчестоящими органами влади й управління або окремими суб'єктами господарювання, то йдеться про умовний державний кредит — гарантовані запозичення. У такому разі держава виступає у ролі гаранта. За гарантованими запозиченнями уряд несе реальну фінансову відповідальність тільки в разі неплатоспроможності платника.

Міжнародний державний кредит становить сукупність відносин, у яких держава виступає на світовому фінансовому ринку як у ролі позичальника, так і в ролі кредитора. Ці відносини набувають форми державних зовнішніх запозичень.

Зовнішні запозичення надаються на тих самих умовах, що й внутрішні, тобто на умовах поворотності, строковості та платності. їх надання здійснюється за рахунок бюджетних коштів або спеціальних урядових фондів. Сума отриманих зовнішніх позик з нарахованими процентами за ними включається до державного боргу країни.

Державні зовнішні запозичення можуть надаватись як у грошовій, так і в товарній формі. Як правило, вони є середньо-або довгостроковими.

Грошові запозичення здійснюються:

— у валюті країни-кредитора;

— у валюті країни-позичальника;

— у валюті третьої країни.

Погашення здійснюється товарними поставками або валютою за погодженням сторін. Іноді у міжнародних угодах встановлюється пільговий період щодо погашення запозичень і сплати процентів за ними, який надає відстрочку погашення позики на три — п'ять років з метою отримання максимального ефекту від її використання.

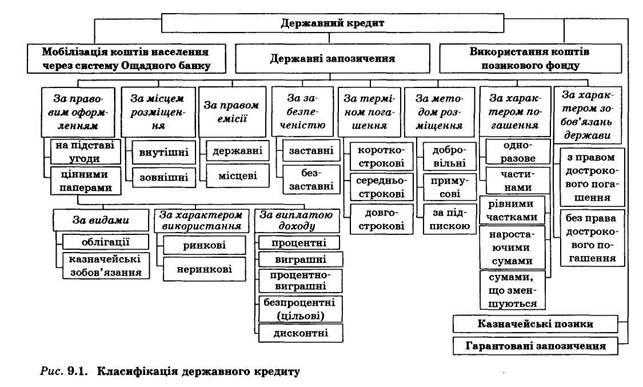

Наочно класифікацію державного кредиту наведено на схемі (рис. 9.1).

Таким чином, державний кредит є сукупністю досить різноманітних форм і методів фінансових відносин. Такий підхід спрямований на створення сприятливих передумов для залучення коштів як для держави, так і для її кредиторів. Різноманітність форм дає змогу максимально врахувати різнобічні інтереси юридичних та фізичних осіб.

Державний кредит в основній його формі — державних запозичень — є антиципацією податків, тобто авансовим вилученням податків, їх випередженням. Функціонування державних позик було б неможливим без податків. Податки забезпечують державі можливість розплатитися з кредиторами за первісною сумою боргу і виплатити проценти за користування позикою. У свою чергу, державні позики справляють зворотний вплив на зростання податків. З розвитком виробництва, ринкових відносин відбувається дедалі більше нагромадження позичкового капіталу, тобто капіталу, позиченого за процент, що дає можливість державі у зростаючих розмірах позичати гроші на певний строк. При розміщенні державних позик відбувається купівля позичкового капіталу як товару. Власники позичкового капіталу одержують від держави плату у вигляді процента, який є часткою позичкового капіталу в національному доході.

Державний кредит, як і будь-яка інша форма кредитних відносин, вимагає особливого контролю. Цей контроль поширюється як на залучення позичкових коштів, так і на їх погашення.

Залучення позик має ґрунтуватись на двох чинниках:

— мінімізації вартості позики;

— встановленні стабільності державних цінних паперів нафінансовому ринку.

Мінімізація вартості позики досягається, по-перше, за допомогою відповідної процентної політики, по-друге, через установлення відповідних умов випуску і погашення позики. Процентна політика відображає при цьому два протилежні чинники: мінімізацію вартості й максимізацію привабливості позики, яка, у свою чергу, залежить від достатньо високого процента. На фінансовому ринку державні цінні папери мають найнижчий процент, який є своєрідним індикатором цього ринку. Отже, сама ситуація на ринку сприяє мінімізації вартості позик. Тому привабливість державних позик досягається насамперед за рахунок високих гарантій держави щодо повернення коштів і виплати доходу.

Стабільність державних цінних паперів досягається через оптимізацію насиченості ними фінансового ринку. Цінних паперів, з одного боку, має бути достатньо для максимізації надходжень від державних позик, а з іншого — не повинно бути їх надлишку, який може спричинити падіння курсової ціни.

Дата добавления: 2015-07-24; просмотров: 2768;