Виды индексов цен

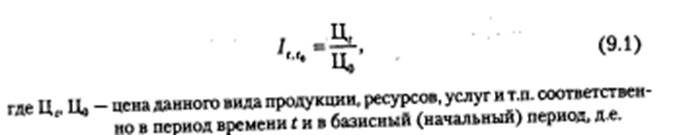

1. Индивидуальный (однотоварный) — по отдельным видам про-

дукции. ресурсов, услуг и т.п.:

2. Общий (групповой, агрегатный) - индекс Пааше - по группе

(или всей) продукции:

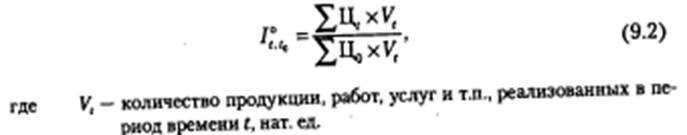

3 Индекс стоимости (индекс Ласпейрсса) - отношение выруч-

ки данного периода к выручке прошлого периода в ценах соотвстсгву

ющего периода:

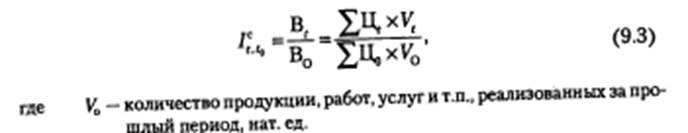

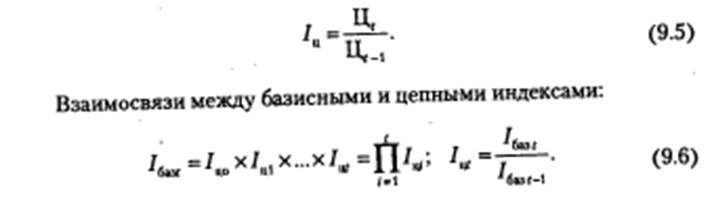

4. Базисный индекс цен - определяется делением цен в каждый

момент времени на цену, принятую за базу:

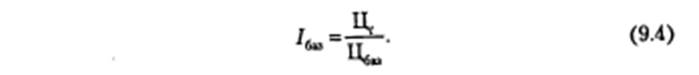

5 Ценной индекс цен - определяется делением цен в последу-

ющий момент времени на цену в предыдущий момент времени:

Индексы цен чаше всего используются для измерения инфляции.

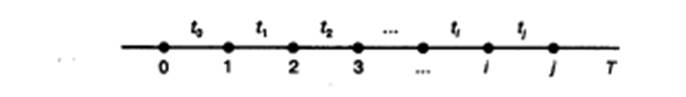

Инфляция оценивается за некоторый период времени, например

ti –t0 ,tj –ti (9.1).

Рис. 9.1. Схема для расчета показателей инфляции

Для оценки инфляции в конце периода tj по отношений к перио-

ду ti используются два основных показателя:

- темп (уровень) инфляции rtjti - прирост среднего уровня цен

в рассматриваемом периоде по отношению к предыдущему периоду, %

или доли единицы;

— индекс инфляции (индекс изменения цен)Itjti - рост среднего

уровня цен в рассматриваемом периоде. % или доли единицы.

Взаимосвязь между темпом и индексом инфляции:

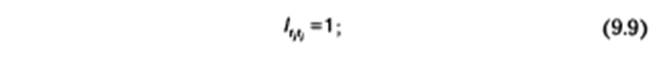

Для индекса инфляции справедливы следующие соотношения:

— индекс инфляции периода tj по отношению к этому же перио-

ду равен 1:

— соотношение индексов инфляции следующего периода к пре-

дыдущему и предыдущего к следующему (свойство обратимости):

— индекс инфляции периода tj к начальному периоду tо если из-

вестен индекс инфляции периода tj, к предыдущему периоду ti, (свой-

ство транзитивности):

Для описания инфляции используют следующие показатели:

— темп инфляции за один шаг - rt , измеряемый в процентах;

- общий индекс инфляции за шаг t- It,t-1отражающий отноше-

ние среднего уровня цен в конце шага г к среднему уровню цен в конце

предыдущего шага. Это цепной общий индекс инфляции;

— общий индекс инфляции за период -It,0 отражающий отноше-

ние среднего уровня цен в конце шага t к среднему уровню цен в при-

нятой начальной точке отсчета инфляции. Это базисный общий ин-

декс инфляции.

Виды измерителей инфляции, используемых на практике:

1) индекс потребительских цен (ИIIЦ). определяемый как сред-

невзвешенный индекс цен по корзине потребительских товаров и ус-

луг. взвешенных по структуре приобретения этих товаров и услуг ти-

пичным потребителем данной страны. Измеряет прирост цен на товары,

потребляемые домашними хозяйствами;

2) индекс отпускных цеп производителей, рассчитываемый по

корзине товаров производственного назначения;

3) дефлятор валового национального продукта (ВНП), т.е. ин-

декс изменения цен в среднем по всей экономике в целом.

Основное влияние на показатели эффективности оказывают:

— неоднородность инфляции (т.е. различная ее величина) по ви-

дам продукции и ресурсов;

— превышение уровня инфляции над ростом курса иностран-

ной валюты.

Виды влияния инфляции на расчетные показатели инвестицион-

ного проекта:

1) краткосрочное влияние: влияние инфляции на оборотные

средства (более выгодными, чем запасы готовой продухции и дебитор-

ская задолженность, становятся запасы материалов и кредиторская за-

долженность). Расчет эффективности инвестиционных проектов должен

учитывать возможную задержку платежей за поставленную продукцию,

которая может доходить до нескольких месяцев, и влияние инфляции на

величину дебиторской и кредиторской задолженности;

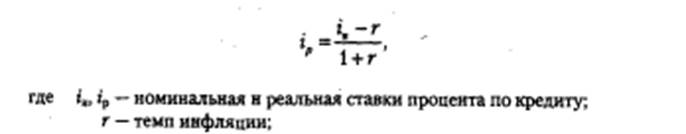

2) среднесрочное влияние: изменение фактических условий пре-

доставления кредита (влияние инфляции на изменение потребности

в заемных средствах и платежей по кредитам). Если инвестиции ча-

стично или полностью финансируются за счет банковского кредита,

то в себестоимости появляется такой вид затрат, как проценты

за кредит (финансовые издержки). Если показатели эффективности

инвестиционного проекта определяются в расчетных (постоянных)

ценах, нельзя при определении процента за кредит принимать номи-

нальную ставку процента за кредит, которая устанавливается кре-

дитором. Ее необходимо очистить от инфляции аналогично норме дис-

конта (формула (9.16), рассчитав реальную процентную ставку, т.е.

процентную ставку в постоянных ценах (при отсутствии инфляции),

которая обеспечивает такую же доходность займа, что и номинальная

процентная ставка в условиях инфляции:

3) долгосрочное влияние:

— различие в динамике стоимости новых реальных активов и ве-

личин амортизационных отчислений: завышение налогов из-за отстава-

ния величин амортизационных отчислений от тех, которые соответство-

вали бы повышающимся ценам на основные фонды (амортизационные

отчисления рассчитываются исходя из первоначальной стоимости

объекта, которая не учитывает инфляцию, поэтому при росте дохода

одновременно с ростом инфляции растет налогооблагаемая база, так

как проявляется сдерживающий фактор — амортизационные отчисле-

ния отстают от инфляции);

— влияние инфляции на динамику доходности инвестиционного

проекта (на показатели эффективности инвестиционного проекта) -

см. п. 9.2.

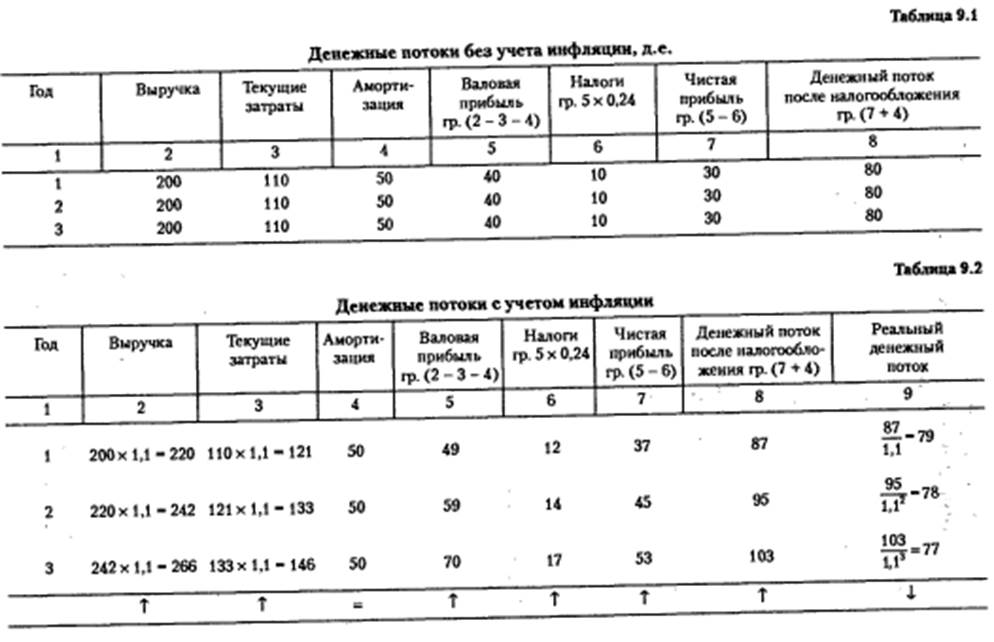

Пример 9.1. Инвестор вложил капитал в проект на три года при от-

сутствии инфляции и уровне налогообложения 24%. Ожидается, что

при этом будут следующие денежные потоки (табл. 9.1).

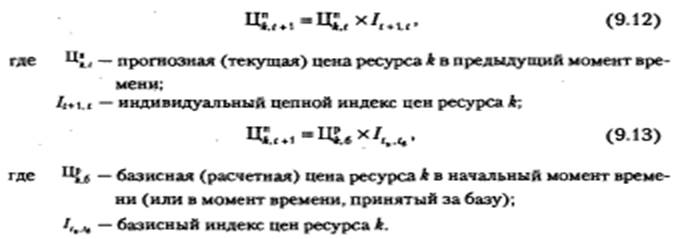

Рассмотрим ситуацию, когда наблюдается однородная инфля-

ция 10% • год. В этом случае расчет денежных потоков представлен

в табл. 9.2.

Таким образом, в условиях инфляции реальные денежные по-

токи после налогообложения снижаются с течением времени, так

как амортизационные отчисления не изменяются в зависимости

от инфляции, поэтому происходит увеличение налогооблагаемой

прибыли.

9.2. МЕТОДЫ УЧЕТА ДОЛГОСРОЧНОГО ВЛИЯНИЯ

ИНФЛЯЦИИ НА ОЦЕНКУ ЭФФЕКТИВНОСТИ

ИНВЕСТИЦИЙ

При оценке эффективности инвестиций с учетом инфляции не-

обходимо учитывать динамику: уровня изменения курсов внутренней

и иностранных валют; общего уровня цен (общей инфляции); цен на

производимую продукцию на внутреннем и внешнем рынках; цен на

используемые ресурсы; уровня заработной платы; общих и админист-

ративных издержек; стоимости элементов основных фондов (земли,

зданий, оборудования и т.п.); банковского процента.

До рассмотрения способов учета долгосрочного влияния инфля-

ции на показатели эффективности инвестиционных проектов опреде-

лимся с некоторыми понятиями. Номинальная сумма денежных

средств представляет оценку ее величины без учета изменения поку-

пательной способности денег. Реальная сумма денежных средств

представляет оценку ее величины с учетом изменения покупательной

способности денег в связи с процессом инфляции.

В экономических обоснованиях эффективности инвестиций ис-

пользуются следующие виды цен.

Текущие цены — это цены, предусмотренные в инвестиционном

проекте без учета инфляции. Они необязательно являются неизмен-

ными. Их изменение может быть предусмотрено проектом независи-

мо от инфляции, например в результате повышения качества про-

дукции.

В экономической оценке инвестиций номинальная оценка денеж-

ных сумм соответствует оценке денежных потоков в так называемых

прогнозных ценах. Прогнозными называются цены, ожидаемые при

реализации инвестиционного проекта в условиях инфляции. Прогноз-

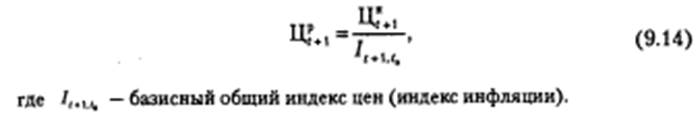

ная цена ресурса k в момент t + 1 определяется по формуле

Реальная оценка денежных сумм в экономической оценке инве-

стиций соответствует оценке денежных потоков в расчетных (деф.ти-

рованных) ценах. Дефлированными называются прогнозные цены,

приведенные к уровню цен фиксированного момента времени с помо-

щью базисного индекса цен. Расчетная (дефлированная) цена некото-

рого ресурса в момент времени t + 1 определяется по формул:

В зависимости от стадии проектирования и вида эффективности

расчеты показателей эффективности выполняют в текущих или про-

гнозных ценах. При этом рекомендуется учитывать следующее:

—на начальных стадиях разработки проекта можно проводить рас-

четы в текущих (постоянных) ценах Это поможет оценить идею проекта

и упрощает проведение расчетов и анализ показателей эффективности;

—расчет эффективности проекта в целом рекомендуется осуще-

ствлять как в текущих, так и в прогнозных ценах;

—разработку схемы финансирования и оценку эффективности

участия в проекте следует проводить только в прогнозных ценах;

—для расчета показателей эффективности денежные потоки, опре-

деленные в прогнозных ценах, должны предварительно дефлироваться.

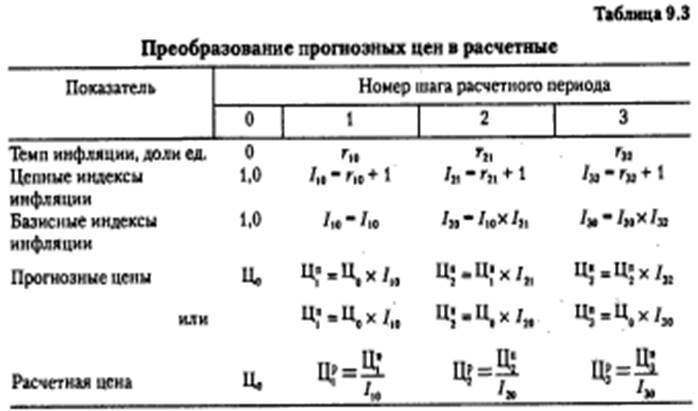

Преобразование прогнозных цен в расчетные (дефлированные)

при оценке эффективности инвестиционных проектов в условиях ин-

фляции рекомендуется проводить с использованием расчетов, пред-

ставленных в табл. 9.3.

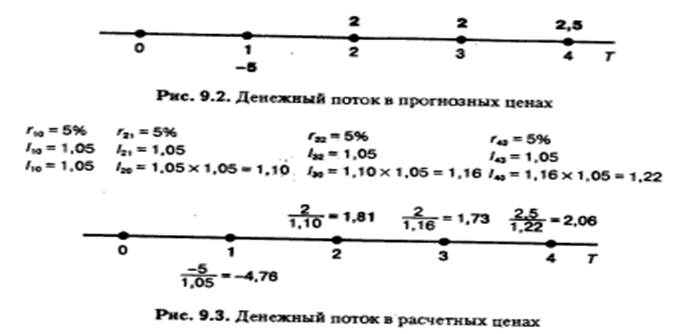

Пример 9.2. Определим величину расчетных цен (рис. 9.3) денеж-

ного потока, прогнозные цены которого представлены на рис. 9 2

ьжвгод«хе темпы инфляции составляют 5%.

Номинальная процентная ставка показывает ставку доходности

инвестиций с учетом темпа инфляции. Реальная процентная ставка -

ставка доходности инвестиций, «очищенная» от влияния инфляции.

Пример 9.3. Инвестор готов дожить инвестиции в проект, исходя

из 10% годовых, т.е. через 1 год на 1 д.е. он хочет получить (г = 0):

FVH = PV(1+E)=1(1+0,1)=1,1(д.e.).

Пусть за этот год инфляция составила 5%. т.е. r = 0,05 отсюда

l=1+r=1,05. FVH=1,1д.е. – это номинальная сумма денег, ЕН =10% -

— номинальная доходность инвестиций. Тогда по форму-

ле (8.14) реальная сумма денег составит:

FVp=FVH/l=1,1/1,05=1,048 (д.е.), т.е. инвестор в реальности получит

доходность инвестиций примерно 5%.

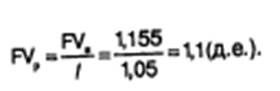

Чтобы реальная сумма денег осталась 1,1 д.е.. необходимо вве-

сти корректировку на индекс инфляции /: если FVp = 1,1 д.е., то FVН =FVp ×l=1,1×1,05=1,155 д.е. Тогда с учетом индекса инфляции:

FVH = PV(1+E)(1+r)=1(1+0,1)(1+0,05)=1,155(д.е.)

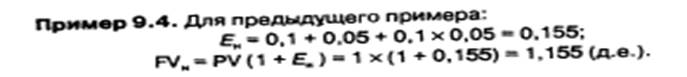

Инфляционная премия не совпадает со значением темпа инфляции. Зависимость между номинальной процентной ставкой EH, темпом инфляции г и реальной процентной ставкой E имеет вид:

за 1 год, отсюда ЕH=Е+r+E×r

за 1 год, отсюда ЕH=Е+r+E×r

Таким образом, инфляционная премия, на величину которой увеличивается реальная процентная ставка, представляет собой значение (г + Е× г), превышающее темпы инфляции на величину Е×г, иллюстрирующую так называемый эффект Фишера. При малых значениях инфляции эффект Фишера описывается крайне незначительной величиной, и часто в практических расчетах им пренебрегают. Однако в случае высокой инфляции значение этого эффекта становится весьма ощутимым.

Таким образом, номинальная норма дисконта (если известны реальная норма доходности и темп инфляции) определяется по формуле

ЕH = Е+ г+ Е×г, (9.15)

где Е — реальвая ставка дисконта (при г=0);

г + Е×r — инфляционная составляющая ставки дисковта.

| (9.16 |

| 0,155-0,05 1 + 0,5 |

| р-Е»~г |

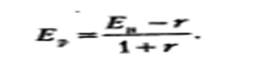

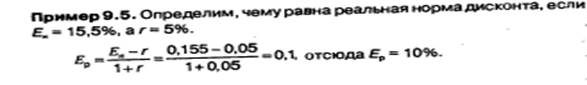

Реальную ставку дисконта, которая «очищена» от влияния инфляции, если известны номинальная ставка и уровень инфляции, определяют по формуле:  (9.16)

(9.16)

При оценке эффективности инвестиций в условиях инфляции возможны ситуации, когда чистый дисконтированный доход в номинальных ценах будет расти, но в реальных ценах будет уменьшаться и может стать отрицательным. Это зависит от соотношения между реальной нормой дисконта Ер и уровнем инфляции г.

а) если Ер< r — реальная стоимость денежных средств будет снижаться (хотя номинальный чистый дисконтированный доход NPVH может расти), т.е. процесс инвестирования станет убыточным;

б) если Ер =r — наращения реальной стоимости денежных средств не будет, так как прирост их стоимости будет поглощаться инфляцией. Таким образом, начисленная сумма процентов покроет лишь потери от инфляции: величина подлинного вознаграждения инвестору за вложенный капитал равна 0;

в) если Ер> г — реальная стоимость денежных средств будет возрастать, несмотря на инфляцию.

Основной принцип учета инфляции: денежные потоки и ставка доходности инвестиций должны быть в одном масштабе цен — или номинальные (прогнозные), или реальные (расчетные).

Рекомендуется рассчитывать потоки затрат и результатов в прогнозных (текущих) ценах, а инфляцию учитывать при расчете показателей эффективности инвестиций (NPV, PI, ВНД, Ток).

Способы учета влияния инфляции в оценке эффективности инвестиций

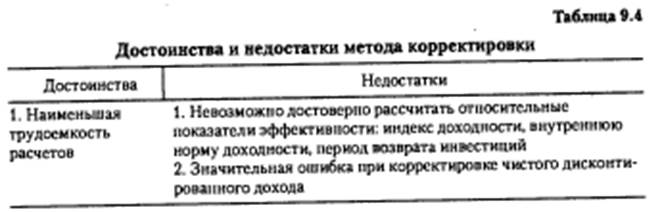

1. Корректировка итогового показателя с учетом инфляции.

Если нам известны:

денежные потоки в прогнозных ценах (номинальные),

реальная ставка дисконта Ер

темп инфляции r,

то в данном способе поступают следующим образом:

а)определяют номинальный показатель на основе прогнозных денежных потоков и Ер;

б)итоговый показатель корректируют с учетом инфляции по формуле (9.14):

Цt+1 =Цt+1 /Iбаз

Общая оценка метода приведена в табл. 9.4.

2. Формирование денежных потоков в расчетных ценах, т.е.

исключающих влияние инфляции:

а) денежные потоки каждого шага расчета, сформированные

в прогнозных ценах, пересчитываются в денежные потоки, измерен-

ные в реальных ценах, по формуле (9.14);

б) рассчитываются показатели эффективности в реальных ценах

на основе денежных потоков в реальных ценах и реальной нормы дис-

конта Ер

Общая оценка метода дана в табл. 9.5.

2. Формирование нормы дисконта с учетом инфляции:

2. Формирование нормы дисконта с учетом инфляции:

а) норма дисконта с учетом инфляции ЕН (номинальная) рассчитывается по формуле (9.15)

б) показатели эффективности в реальных ценах рассчитываются на основе денежных потоков в номинальных (прогнозных) ценах и номинальной нормы дисконта ЕН .

Недостатки метода

- обычно уровень инфляции непостоянен, поэтому непостоянна номинальная норма дисконта. Отсюда степени в формулах показателей эффективности заменяются произведениями и расчеты усложняются.

- Теряется связь между показателями внутренней нормы доходности не может быть использован для оценки.

— Предполагается так называемая однородная инфляция, т.е. оди-

наковый рост цен на продукцию и различные виды ресурсов.

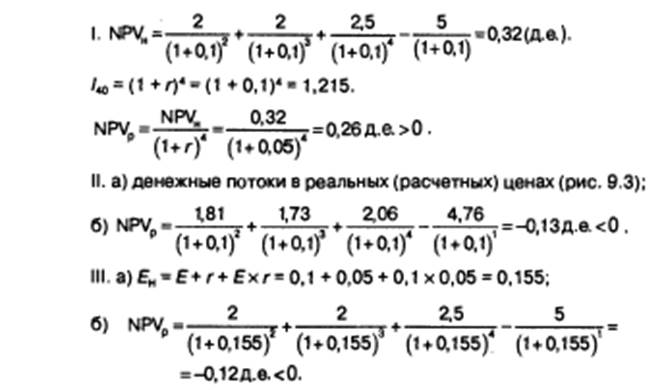

Пример 9.6. Задам денежный поток в прогнозных ценах — 5; 2:2;

2,5. Коэффициент дисконтирования без учета инфляции Ер = 10%;

темп инфляции — 5% ежегодно. Рассчитать NPV.

Рассчитаем индексы инфляции (табл. 9.2).

КОНТРОЛЬНЫЕ ВОПРОСЫ

1.Что такое инфляция, индексация?

2.Какие индексы цен вы знаете?

3.Как определяется цепной индекс цен, базисный индекс цен?

4.Что такое темп инфляции, индекс инфляции?

5.Назовите виды измерителей инфляции, используемых на прак-

тике.

6.Назовите виды влияния инфляции на показатели инвестици-

онного проекта.

7.Что такое номинальная сумма денежных средств, реальная сум-

ма денежных средств?

8.Какие инвестиции подвержены большему инфляционному рис-

ку — в недвижимость или ценные бумаги?

9.Что такое текущие цены, прогнозные пены, расчетные (дефли-

рованные) цены?

10. Как преобразовать прогнозные цены в расчетные?

11.Что такое номинальная процентная ставка, реальная процент-

ная ставка?

12.В чем заключается основной принцип учета инфляции при

оценке эффективности инвестиционного проекта?

13.Какие существуют способы учета влияния инфляции в оценке

эффективности инвестиций?

Дата добавления: 2015-07-18; просмотров: 1942;