Машинно-зависимые свойства ОС. Вычислительный процесс и его реализация с помощью операционных систем

Деятельность организатора торговли на рынке ценных бумаг заключается в предоставлении услуг, способствующих заключению сделок с ценными бумагами. Организаторы фондовой торговли могут существовать в виде биржевых и внебиржевых торговых площадок.

Организатор торгов биржевого типа служит ценообразующим механизмом фондового рынка, что обеспечивается особенностями организации биржевых торгов и широкой доступностью информации о ходе торгов и результатах сделок. Биржа является классическим организатором рынка ценных бумаг, важным элементом вторичного рынка, на котором ценные бумаги перераспределяются от их первых владельцев к последующим.

На традиционной фондовой бирже торговля сосредоточена в одном месте, в специально оборудованном здании, и происходит на основе голосового аукциона. В ходе классических биржевых аукционных торгов осуществляется обработка заявок участников торгов на куплю-продажу ценных бумаг и котировка (установление) единой цены, по которой затем исполняются сделки. Фондовая биржа в современном понимании представляет собой систему электронных торгов, участники которых связаны телекоммуникационной сетью. На такой электронной бирже все дилеры выставляют свои собственные котировки, а сделки совершаются по ценам, которые участники торгов сочтут приемлемыми для себя. В России в настоящее время все фондовые биржи существуют в виде электронных торгов.

Внебиржевая торговля имеет место тогда, когда купля-продажа ценных бумаг происходит между продавцом и покупателем без посредника или осуществляется через банк или фондовый магазин. Таким образом чаще всего перераспределяются мелкие пакеты ценных бумаг. Иногда такой вид торговли ценными бумагами используется для крупных адресных сделок, которые характерны для первичного рынка ценных бумаг.

В России фондовые биржи могут создаваться как некоммерческие партнерства (существующие за счет членских взносов и комиссионных, взимаемых со сделок) или как акционерные общества. Они могут совмещать свою организаторскую деятельность с расчетно-клиринговой и депозитарной деятельностью.

В качестве организатора торговли фондовая биржа предоставляет место для заключения сделок с ценными бумагами, устанавливает правила торговли и требования к обращающимся на ней ценным бумагам и их эмитентам, гарантирует исполнение обязательств по сделкам, обеспечивает арбитраж в спорных вопросах.

Фондовые биржи могут создаваться саморегулируемыми организациями, которые существуют в виде добровольных объединений профессиональных участников рынка ценных бумаг.

Учетно-расчетная деятельность на фондовом рынке предполагает определение взаимных обязательств контрагентов по сделкам, обеспечение выполнения этих обязательств и фиксацию прав собственности на ценные бумаги, явившиеся предметом сделки. Она осуществляется такими профессиональными участниками фондового рынка, как расчетно-клиринговые организаций, депозитарии и регистраторы.

Деятельность расчетно-клиринговых организаций включает:

• сбор, сверку и корректировку информации по сделкам, совершенным на рынках,которые обслуживаются данной организацией;

• осуществление зачета взаимных требований между участниками расчетов (осуществление клиринга);

• проведение расчетных операций между членами расчетно-клиринговой организации (в ряде случаев — и другими участниками рынка);

• установление сроков, в течение которых денежные средствами соответствующая и документация должны поступать в расчетно-клиринговую организацию (разработку расписания расчетов);

• контроль за перемещением ценных бумаг (или других активов, лежащих в основе биржевых сделок) в результате исполненияконтрактов;

• гарантирование исполнения заключенных на бирже контрактов;

• бухгалтерское и документарное оформление произведенных расчетов.

Клиринговая деятельность заключается в определении взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачете по поставкам ценных бумаг и расчетам по ним. Клиринговые организации принимают к исполнению подготовленные при определении взаимных обязательств по сделкам с ценными бумагами бухгалтерские документы на основании их договоров с участниками рынка ценных бумаг, для которых производятся расчеты.

И российской практике эти организации могут иметь такие названия, как Расчетная палата, Клиринговая палата, Клиринговый центр, Расчетный центр. Расчетно-клиринговую организацию можно рассматривать как специализированную организацию банковского типа, осуществляющую расчетное обслуживание участников организованного рынка ценных бумаг. Ее целью является снижение издержек по расчетному обслуживанию участников рынка, сокращение времени расчетов и минимизация рисков, которые имеют место при расчетах.

Для снижения рисков неисполнения сделок с ценными бумагами расчетно-клиринговая организация формирует специальные фонды. Минимальный размер специальных фондов расчетно-клиринговых организаций устанавливается Федеральной службой по финансовым рынкам по согласованию с Центральным банком Российской Федерации.

Расчетно-клиринговые организации обычно существуют в тех же организационно-правовых формах, что и коммерческие банки, и должны иметь лицензию Центрального банка на право обслуживания всех видов расчетных операций на рынке ценных бумаг. Но в отличие от коммерческих банков расчетно-клиринговые организации не имеют права проводить кредитные и большинство других активных операций (например, вкладывать деньги в ценные бумаги).

Расчетно-клиринговая организация является коммерческой структурой и ориентирована на получение прибыли. Основные источники ее доходов складываются из платы за регистрацию сделок, из доходов от продажи информации, из доходов от обращения денежных средств, находящихся в распоряжении организации, из поступлений от продажи своих технологий расчетов и программного обеспечения. Она может обслуживать одну фондовую биржу или сразу несколько. Расчетное обслуживание нескольких торговых площадок в одном месте более выгодно для фондовых посредников, которые работают сразу на многих фондовых биржах. Взаимоотношения между расчетно-клиринговой организацией, ее членами, обслуживаемыми ею биржами и другими профессиональными участниками рынка цепных бумаг строятся на договорной основе.

Расчетно-клиринговые организации могут быть не только национальными, но и международными.

Иногда расчетно-клиринговые организации расширяют круг своей деятельность за пределы расчетного обслуживания и одновременно оказывают клиентам депозитарные услуги.

Депозитариями называются организации, которые осуществляют деятельность по хранению сертификатов ценных бумаг и/или учету прав собственности на ценные бумаги. Депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему на хранение; а также хранит сертификаты этих ценных бумаг. Депозитарием может быть только юридическое лицо.

Лицо, пользующееся услугами депозитария по хранению ценных бумаг и/или учету прав на ценные бумаги, именуется депонентом. Между депозитарием и депонентом заключается договор, регулирующий их отношения (депозитарный договор, или договор счета депо). Депозитарный договор должен быть заключен в письменной форме. Депозитарий обязан иметь утвержденные им условия осуществления; депозитарной деятельности, которые в обязательном порядке отражаются в депозитарном договоре.

Заключение депозитарного договора не влечет за собой перехода к депозитарию права собственности на ценные бумаги депонента. Депозитарий несет гражданско-правовую ответственность за сохранность депонированных у него сертификатов ценных бумаг. На ценные бумаги депонентов не может быть обращено взыскание по обязательствам депозитария.

Депозитарный договор должен содержать следующие существенные условия:

• однозначное определение предмета договора: предоставление услуг по храпению сертификатов ценных бумаг и/или учету прав на ценные бумаги;

• порядок передачи депонентом депозитарию информации о распоряжении депонированными в депозитарии ценными бумага ми депонента;

• срок действия договора;

• размер и порядок оплаты услуг депозитария, предусмотренных договором;

• форма и периодичность отчетности депозитария перед депонентом;

• обязанности депозитария.

К обязанностям депозитария относится регистрация фактов обременения ценных бумаг депонента обязательствами; ведение отдельного от других счета депо депонента с указанием даты и основания каждой операции по счету; передача депоненту всей информации о ценных бумагах, полученной депозитарием от эмитента или держателя реестра владельцев ценных бумаг. Если депозитарий не выполняет своих обязанностей по учету прав на ценные бумаги, в том теле по полноте и правильности записей по счетам депо, он несет ответственность за их неисполнение.

В депозитарии ценные бумаги могут храниться в открытом (коллективном) и закрытом (обособленном) виде. При открытом хранении сертификаты всех ценных бумаг одного выпуска хранятся без их распределения по владельцам. Нельзя сказать, кому из депонентов принадлежит определенный сертификат. Поручения на исполнение депозитарных операций при таком виде хранения принимаются только с указанием числа ценных бумаг без указания их индивидуальных признаков.

При закрытом хранении депозитарию известно, какие именно ценные бумаги принадлежат данному депоненту. При таком способе ч ранения поручения от депонента принимаются с указанием индивидуальных признаков ценных бумаг или удостоверяющих их сертификатов. Закрытый способ хранения рекомендуется использовать в особых случаях, когда свойства ценных бумаг одного и того же выпуска могут быть различными.

Открытый способ хранения технологичней и должен использоваться для организации хранения эмиссионных ценных бумаг, когда потребительские свойства разных ценных бумаг одного выпуска и отличаются друг от друга. Он способствует наиболее эффективно организации безналичных расчетов по сделкам с ценными бумагами

В депозитарии хранятся ценные бумаги, принадлежащие самом депозитарию. Учет ценных бумаг открытого, закрытого хранения и собственных ценных бумаг депозитария отображается по различным счетам.

К основным функциям депозитария относятся:

• ведение счетов депо по договору с клиентом;

• хранение сертификатов ценных бумаг;

• выполнение роли посредника между эмитентом и инвестором.

Реализуя последнюю функцию, депозитарий передает клиент всю предназначенную для него информацию, поступающую от эмитента, и помогает клиенту, депонировавшему свои ценные бумаги, получить причитающийся ему доход. Одновременно депозитарий снимает эти обязанности с эмитента, чем облегчает ему исполнение обязательств по ценным бумагам. В частности, эмитент может прибегнуть к помощи депозитария для организации заочного голосования. Таким образом, наличие депозитария как промежуточного звено в отношениях между эмитентом и инвестором делает более рациональным функционирование рынка ценных бумаг.

Для эффективного выполнения своих функций депозитарий дол жен быть включен в систему обслуживания определенного выпуск ценных бумаг и официально признан в таком качестве эмитентов. Это достигается путем заключения договора с эмитентом, по которому он становится головным депозитарием по данному выпуску ценных бумаг.

Депозитарии могут осуществлять перевозку сертификатов и проверку их подлинности, составление реестров владельцев именных ценных бумаг. Подготовка реестра владельцев цепных бумаг определенного эмитента является естественной функцией депозитария, поскольку он ведет клиентские счета депо. В большинстве развиты стран в инфраструктуре фондового рынка отсутствует такой элемент как реестродержатель (регистратор), его функции осуществляются депозитарной системой. В России обязанности по учету прав собственности на ценные бумаги распределены между депозитариям) и регистраторами.

Регистраторы составляют и поддерживают реестр владельце; ценных бумаг. Они осуществляют сбор, фиксацию, обработку, хранение и предоставление данных, составляющих систему ведения реестра. Профессиональная деятельность по ведению реестра не может совмещаться с деятельностью по заключению сделок с ценными бумагами.

Под системой ведения реестра владельцев ценных бумаг понимается совокупность данных, зафиксированных на бумажном носителе и/или с использованием электронных баз данных. Эта система должна обеспечить сбор и сохранение в течение установленного законодательством Российской Федерации срока информации обо всех фактах и документах, влекущих необходимость внесения изменений и систему ведения реестра владельцев ценных бумаг, и обо всех действиях держателя реестра по внесению изменений.

Реестр владельцев ценных бумаг представляет собой часть системы ведения реестра. Он существует в виде списка зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, который составляется по состоянию на любую установленную дату. Задача регистратора состоит в том, чтобы вовремя предоставлять выверенный реестр эмитенту для исполнения им своих обязанностей перед владельцами его ценных бумаг. Эмитент переводит дивиденды или рассылает владельцам приглашения на собрание акционеров в соответствии с реестром. На предъявительские ценные бумаги система ведения реестра не распространяется. Если по именным ценным бумагам дивиденды выплачиваются тому, кто числится в реестре, то по предъявительским бумагам дивиденды выплачивают тому, кто предъявляет сертификат на ценные бумаги. Реестр может понадобиться руководству эмитента для того, чтобы контролировать состав владельце», отслеживать попытки массовой скупки акций и иные недружественные действия.

Держателем реестра может быть эмитент или профессиональный участник рынка ценных бумаг, действующий на основании поручения эмитента. В случае если число владельцев ценных бумаг превышает 50 человек, держателем реестра должна быть независимая специализированная организация, являющаяся профессиональным участником рынка ценных бумаг и осуществляющая деятельность по ведению реестра.

Владельцы и номинальные держатели ценных бумаг обязаны соблюдать Правила предоставления информации в систему ведения реестра. Договор на ведение реестра заключается только с одним юридическим лицом, которым является регистратор. Между регистратором и эмитентом заключается договор о ведении реестра, в котором предусматривается оплата за выполняемую работу. Со своей стороны, регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов.

Как правило, регистратор ведет лицевые счета владельцев ценных бумаг. На лицевом счете указано число принадлежащих владельцу ценных бумаг и вся необходимая информация о владельце. Смена владельца ценных бумаг в результате их купли-продажи должна быть отмечена в реестре. Стороны сделки должны известить эмитентa или регистратора о совершившейся смене собственника. В противном случае эмитент будет продолжать законно исполнять свои обязанности по отношению к прежнему владельцу. При бездокументарном выпуске именных ценных бумаг право собственности на них удостоверяется записью на счете, а владелец получает от регистратора выписки или аналогичные документы, свидетельствующие о состоянии его счета. Таким образом, регистратор помимо предоставления реестра эмитенту ведет лицевые счета владельцев ценных бумаг и хранит иную информацию, осуществляя функцию учета прав собственности инвесторов на принадлежащие им ценные бумаги.

Осуществляя посредничество по операциям с переданными ему на время ценными бумагами, профессиональный участник фондового рынка получает статус номинального держателя — лица, на которое в реестре записано некоторое количество бумаг, не являющихся его собственностью. Номинальный держатель может реализовать права по ценной бумаге только в случае получения соответствующих полномочий от их владельца. Номинальный держатель сам ведет счета собственников ценных бумаг, находящихся в его распоряжении. Когда продавец и покупатель ценной бумаги имеют счета у одного номинального держателя, при купле-продаже меняется состояние их счетов, но общее количество записанных на номинального держателя ценных бумаг не меняется, как и состояние его счета у регистратора. Институт номинальных держателей позволяет приблизить место оформления смены собственника к месту совершения сделок, что позволяет значительно ускорить и удешевить регистрацию сделок. Когда эмитенту нужен полный реестр владельцев его бумаг, регистратор посылает запрос номинальному держателю, который предоставляет ему полный список собственников, чьи счета он ведет.

Российские регистраторы могут исполнять дополнительные обязанности, связанные с ведением реестра. Регистратор отвечает за выдачу владельцам сертификатов ценных бумаг по документарным выпускам и контроль за их обращением. Регистратор оформляет блокировку ценных бумаг, связанную с арестом, залогом или другими операциями. Он же, как правило, является агентом эмитента по выполнению таких корпоративных действий в отношении цепных бумаг, как разделение, консолидация или конвертация. Через регистратора эмитент передает информационные сообщения своим инвесторам.

Различные виды профессиональной деятельности на рынке ценных бумаг могут совмещаться. Ограничения на совмещение видов деятельности устанавливаются федеральным органом исполнительной власти по рынку ценных бумаг (Федеральной службой по финансовым рынкам — ФСФР).

В соответствии с нормами регулирования деятельности профессиональных участников фондового рынка, в Российской Федерации осуществление деятельности по ведению реестра не допускает ее совмещения с другими видами деятельности на рынке ценных бумаг.

Клиринговая деятельность предусматривает совмещение с иными видами профессиональной деятельности на рынке ценных бумаг. Она может совмещаться с депозитарной деятельностью или деятельностью по организации торговли на рынке ценных бумаг. Профессиональные участники рынка ценных бумаг вправе совмещать брокерскую, дилерскую, депозитарную деятельность и деятельность по доверительному управлению ценными бумагами с клиринговой деятельностью на рынке ценных бумаг (за исключением услуг по централизованному клирингу).

Депозитарная деятельность также предусматривает совмещение с другими видами профессиональной деятельности на рынке ценных бумаг. В случае совмещения депозитарной деятельности с иной профессиональной деятельностью па рынке ценных бумаг депозитарий обязан уведомлять своих клиентов об этом. Лицо, намеревающееся стать клиентом депозитария, должно быть уведомлено о таком совмещении до заключения депозитарного договора. При совмещении депозитарной деятельности с иными видами профессиональной деятельности на рынке ценных бумаг, а также в случае, если депозитарная деятельность осуществляется банком или иной кредитной организацией, она должна осуществляться отдельным подразделением юридического лица, для которого данная деятельность является исключительной. Кроме того, указанное юридическое лицо должно утвердить и соблюдать процедуры, препятствующие использованию информации, полученной в связи с осуществлением депозитарной деятельности в целях, не связанных с этой деятельностью. Нормативными правовыми актами могут быть установлены дополнительные требования к юридическим лицам, осуществляющим такое совмещение, в целях предупреждения конфликтов интересов.

Совмещение профессиональной деятельности на рынке ценных бумаг с иными видами предпринимательской деятельности, не предусмотренное законодательством РФ, не допускается. В случае невыполнения рассмотренных выше особенностей и ограничений совмещения профессиональной деятельности к профессиональному участнику рынка цепных бумаг применяются санкции в виде лишения лицензии на право осуществления всех видов профессиональной деятельности на рынке ценных бумаг, а также другие правовые меры, предусмотренные соответствующим федеральным органом исполнительной власти.

Машинно-зависимые свойства ОС. Вычислительный процесс и его реализация с помощью операционных систем

1. Понятие вычислительного процесса

Процессом или заданием называется программа, находящаяся в решении. В качестве примеров можно назвать следующие процессы (задачи): прикладные программы пользователей, утилиты и т.д. Процессами могут быть редактирование какого-либо текста, трансляция исходной программы, ее компоновка, исполнение. Причем трансляция исходной программы является одним процессом, а трансляция следующей исходной программы – другим процессом, поскольку, хотя транслятор как объединение программных модулей здесь выступает как одна и та же программа, но данные, которые он обрабатывает, являются разными.

Для выполнения вычислительной работы ОС выделяет процессам ЦП. В первых вычислительных системах любая программа могла выполняться только после окончания предыдущей. Поскольку все подсистемы и устройства управлялись центральным процессором. Центральный процессор осуществлял и выполнение вычислений, и выполнение операций ввода/вывода данных. Введение в состав машины специальных контроллеров позволило совместить в времени (распараллелить) операции вывода полученных данных и последующие вычисления на центральном процессоре. Однако во время выполнения операции ввода/вывода процессор все равно простаивал. В связи с чем было предложено организовать так называемый мультипрограммный (мультизадачный) режим работы вычислительной системы.

Таким образом, в однопрограммной системе присутствует только один пользовательский процесс. Однако в мультипрограммной системе на ресурсы может претендовать много независимых процессов, работу которых необходимо планировать.

Планирование процессов – это управление распределением ресурсов ЦП между различными конкурирующими процессами, путем передачи им управления согласно некоторой стратегии планирования.

Во многих случаях процесс соответствует заданию пользователя. Однако некоторые ОС позволяют одному заданию создавать несколько различных процессов, выполняемых одновременно. Вдобавок некоторые системы разрешают одной программе быть разделенной между несколькими независимыми процессами.

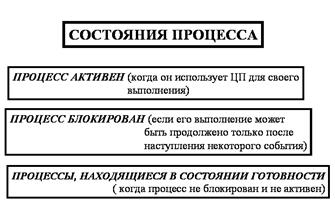

Необходимо различать системные управляющие процессы, представляющие работу супервизора операционной системы и занимающиеся распределением и управлением ресурсов, от всех других процессов: системных обрабатывающих процессов, которые не входят в ядро операционной системы, и процессов пользователя. Для системных управляющих процессов в большинстве операционных систем ресурсы распределяются изначально и однозначно. В ходе своего выполнения процесс может участвовать в конкуренции за использование ресурсов вычислительной системы. Процесс создается, когда выполнение задания пользователя начинается, и уничтожается, когда задания завершается. Во время своего существования процесс может находиться в трех состояниях.

1. процесс активен, когда он использует ЦП для выполнения своих команд;

2. процесс блокирован, если его выполнение может быть продолжено только после наступления некоторого ожидаемого события;

3. процессы, которые не блокированы и не активны, называются находящимися в состоянии готовности. Этим процессам будет передано управление после того, как текущий активный процесс его отдаст. Простейший случай, когда каждому процессу соответствует только одна программа и одно задание пользователя.

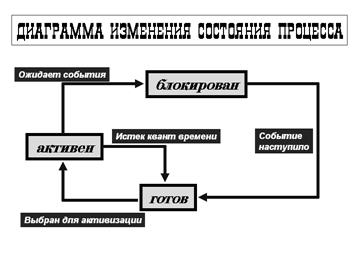

За время своего существования процесс может неоднократно совершать переходы из одного состояния в другое. Это обусловлено обращениями к операционной системы с запросами ресурсов и выполнения системных функций, которые предоставляет ОС, взаимодействием с другими процессами, появлением сигналов прерывания от таймера, каналов и устройств ввода/вывода, а также других устройств. Возможные переходы процесса из одного состояния в другое отображаются в виде графа состояний.

В любой момент времени активным (т.е. использующим ЦП) может быть только один процесс. При передаче управления процессу пользователя ОС устанавливает интервальный таймер. Тем самым задается квант времени, являющийся максимальным количеством времени ЦП, на которое процесс получает управление. Если это время истекает, процесс переводится из состояния активности в состояние готовности. После этого ОС, согласно стратегии планирования, выбирает следующий процесс, находящийся в готовности, переводит его в состояние активности и передает ему управление. Выбор процесса и передача на него управления называют диспетчеризацией. Часть ОС, выполняющая эту функцию, называется диспетчером.

Может сказаться, что активный процесс, не использовал полностью предоставленного ему кванта времени, будет ожидать наступления некоторого события, например, завершения операции ввода-вывода. В этом случае активный процесс блокируется, а какой-то новый процесс активизируется. Когда же ожидаемое событие наступает, соответствующий заблокированный процесс переводится в состояние готовности и может снова стать кандидатом на обслуживание операции. Ожидания события и оповещения о том, что событие наступило, реализуются при помощи сервисных запросов ОС с использованием супервизора или по прерываниям.

Из состояния выполнения процесс может выйти по одной из следующих причин:

· процесс завершается, при этом он посредством обращения к супервизору передает управление операционной системе и сообщает о своем завершении. В результате этого супервизор переводит его в список ожидающих процессов, либо уничтожает (уничтожается не сама программа, а задача, которая соответствовала исполнению программы). В состояние ожидания процесс может быть переведен принудительно: по команде оператора, когда команда реализуется системным процессом, который транслирует команду в запрос к супервизору с требованием перевести указанный процесс в состояние ожидания, или путем обращения к супервизору ОС из другой задачи с требованием остановить данный процесс;

· процесс переводится в состояние готовности к исполнению в связи с появлением более приоритетной задачи или в связи с окончанием выделенного ему кванта времени;

· процесс блокируется либо вследствие запроса операции ввода/вывода (которая должна быть выполнена прежде, чем он сможет продолжить исполнение), либо в силу невозможности предоставить ему ресурс, запрошенный в настоящий момент.

Обычно до своего завершения процесс много раз пребывает в состоянии готовности, активности и блокировки. Для того чтобы это никак не повлияло на результаты вычислений, каждый раз, когда процесс теряет активность, его текущее состояние должно быть сохранено. Когда же процесс будет снова активизирован, это состояние должно быть восстановлено. Информация о состоянии каждого процесса хранится операционной системой в блоке состояния процесса (БСП). БСП содержит информацию о том, в каком состоянии процесс находится (активности, готовности или блокировки). В нем имеется область, используемая для сохранения машинных регистров и другой всевозможной информации (например, о системных ресурсах, используемых процессов).

При передаче управления от одного процесса другому, прежде всего, необходимо сохранить информацию о состоянии активного процесса. Если процесс был заблокирован, т.к. он использовал весь свой квант времени, то информация о может быть найдена в рабочей области прерывания по таймеру. Если процесс был заблокирован, т.к. он использовал весь свой квант времени, то информация о состоянии может быть найдена в рабочей области прерывания по таймеру. Если процесс отдал управление, потому что требуется дождаться наступление некоторого события, информация будет храниться в рабочей области прерываний супервизора. Конечно, может оказаться, что активных процессов нет. Это может случиться, например, если все процессы в системе находятся в заблокированном состоянии. Тогда информацию о состоянии сохранять не надо.

Выбор следующего процесса для диспетчеризации осуществляется несколькими способами. В первом из них, называемом круговым, все процессы считаются равноценными. Диспетчер циклически просматривает все БСП, выбирая следующих процесс из тех, что находятся в состоянии готовности. Каждому активизируемому процессу предоставляется одинаковый квант времени.

В более сложных методах диспетчеризация процессов происходит по приоритетам. В некоторых системах приоритеты определены заранее в соответствии с характером заданий пользователей. Задачей таких систем является обеспечение для каждого класса заданий необходимого уровня сервиса. В других системах приоритеты могут назначаться самой ОС в целях увеличения производительности всей системы. Приоритеты могут меняться и динамически в зависимости от загрузки и производительности систем. Возможно также, что наряду с использованием системы приоритетов различным процессом будут выделены различные кванты времени.

Для того чтобы операционная система могла управлять процессами, она должна располагать всей необходимой информацией. С этой целью на каждый процесс заводится специальная информационная структура, называемая дескриптором процесса (описателем задачи). Дескриптор задачи содержит следующую информацию:

· идентификатор процесса (называемый PID – process identificator);

· тип (или класс) процесса, который определяет для супервизора некоторые правила предоставления ресурсов;

· приоритет процесса, в соответствии с которым супервизор предоставляет ресурсы. В рамках одного класса процессов в первую очередь обслуживаются более приоритетные процессы;

· переменную состояния, которая определяет, в каком состоянии находится процесс (готов к работе, в состоянии выполнения, ожидание устройства ввода/вывода);

· защищенную область памяти (или область такой зоны), в которой хранятся текущие значения регистров процессора, если процесс прерывается, не закончив работы. Эта информация называется контекстом задачи;

· информация о ресурсах, которым процесс владеет и /или имеет право пользоваться (указатели на открытые файлы, информация о незавершенных операциях ввода/вывода и т.д.);

· место (или его адрес) для организации общения с другими процессами;

· параметры времени запуска (момент времени, когда процесс должен активизироваться, и периодичность этой процедуры).

Понятие процесса было введено для реализации идей мультипрограммирования. Когда говорят о процессах, то тем самым хотят отметить, что ОС поддерживает их обособленность. Такая обособленность нужна для того, чтобы защитить один процесс от другого, поскольку они, совместно используя все ресурсы вычислительной системы, конкурируют друг с другом. Иными словами, ОС берт на себя роль арбитра в конкуренции между процессами по поводу ресурсов.

Однако желательно задействовать еще и внутренний параллелизм, который может быть в самих процессах. Например, некоторые операции, выполняемые приложением, могут требовать для своего исполнения достаточно длительного использования центрального процессора. В этом случае при интерактивной работе с приложение пользователь вынужден долго ожидать заказанной операции, и не может управлять приложением до тех пор, пока операция не выполнится до самого конца (такая ситуация встречается, например, при обработке графики). Если же программные модели, исполняющие такие длительные операции, оформлять в виде самостоятельных подпроцессов, которые будут выполняться параллельно с другими подпроцессами, то у пользователя появляется возможность параллельно выполнять несколько операций в рамках одного приложения (процесса). Эти задачи не имеют собственных ресурсов, они развиваются в том же виртуальном адресном пространстве, могут пользоваться теми же файлами, виртуальными устройствами и иными ресурсами, что и данный процесс. Единственное, что им необходимо иметь – это процессорный ресурс. В однопроцессорных системах такие задачи называют тредами (thread – нить) или потоками.

Главное, что обеспечивает многопоточность, – это возможность выполнять несколько видов операций в прикладной программе.

Дата добавления: 2015-04-01; просмотров: 2647;