Инфляция, ее показатели, причины и виды. Последствия и издержки инфляции.

Ø Понятие инфляции

Инфляция (от итал. «inflation», что означает «вздутие») представляет собой устойчивую тенденцию роста общего уровня цен.

• Устойчивая. Это означает, что инфляция — длительный процесс, долговременная тенденция, и поэтому ее следует отличать от скачка цен;

• Общий уровень цен. Инфляция не означает роста всех цен в экономике. Цены на разные товары могут вести себя по-разному: повышаться, понижаться, оставаться без изменения. Важно, чтобы увеличился общий индекс цен.

Ø Показатели инфляции

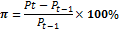

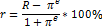

Главным показателем инфляции выступает темп (или уровень) инфляции (  ), который рассчитывается как процентное отношение разницы общего уровня цен текущего года (Pt) и общего уровня цен предыдущего года (Рt-1) к уровню цен предыдущего года:

), который рассчитывается как процентное отношение разницы общего уровня цен текущего года (Pt) и общего уровня цен предыдущего года (Рt-1) к уровню цен предыдущего года:

Таким образом, показатель темпа инфляции характеризует не темп роста общего уровня цен, а темп прироста общего уровня цен.

В качестве показателя общего уровня цен обычно используются дефлятор ВВП или индекс потребительских цен.

Ø Темп инфляции на двух следующих друг за другом интервалах времени

Если известен темп инфляции на двух следующих друг за другом промежутках времени π1 и π2 (в долях единицы), то уровень инфляции на общем временном интервале равен πΣ= (π1+1)(π2+1) – 1

Если число промежутков времени равно n, а уровень инфляции на каждом из них равен πi, то уровень инфляции на общем промежутке равен πΣ= (πi+1)n – 1.

Ø Виды инфляции в зависимости от темпа (уровня) инфляции: нормальная («ползучая») инфляция, умеренная инфляция, галопирующая инфляция, высокая инфляция, гиперинфляция

В зависимости от темпа (уровня) инфляции, различают:

• нормальную («ползучую») инфляцию 0 - 5% в год. Темп инфляции на уровне 1,5—2% в год считается нормальным явлением для современной экономики;

• умеренную инфляцию, которая измеряется процентами в год и уровень которой составляет 5-10% в год;

• галопирующую инфляцию, также измеряемую процентами в год, но темп которой выражается двузначными числами и которая считается серьезной экономической проблемой для развитых стран;

• высокую инфляцию, которая измеряется процентами в месяц, может составить 200—300% в год и более и наблюдается во многих развивающихся странах и странах с переходной экономикой;

• гиперинфляцию, измеряемую процентами в неделю и даже в день, уровень которой составляет 40—50% в месяц или более 1000% в год. Классические примеры гиперинфляции: ситуация в Германии в январе 1922 г. — декабре 1924 г., когда темпы роста уровня цен составили 1012, а в октябре 1923 г. цены ежедневно увеличивались в 3 раза и выросли за месяц на 32400 % (в короткие промежутки времени были зафиксированы темпы инфляции 10% в час); в Венгрии (август 1945 г. — июль 1946 г.), когда уровень цен за год вырос в 3,8 × 1027 раз при среднемесячном росте в 198 раз.

Причины инфляции

Ø Инфляция спроса

Причиной инфляции спроса служит увеличение совокупного спроса. Этот рост может быть вызван увеличением любого из компонентов совокупных расходов (потребительских, инвестиционных, государственных и чистого экспорта) или увеличением предложения денег. Основной причиной инфляции большинство экономистов, считают увеличение денежной массы, подчеркивая, что только рост предложения денег делает повышение уровня цен устойчивым процессом. Именно высокие темпы роста денежной массы (эмиссии денег) с целью финансирования дефицита государственного бюджета, который возникает из-за того, что расходы государства существенно превышают его доходы, служит основной причиной высокой инфляции, наблюдаемой в развивающихся странах и странах с переходной экономикой. В этих странах эмиссия денег является, по сути, единственно возможным способом финансирования бюджетного дефицита, поскольку иные источники финансирования, такие, как внутренний и внешний займы, ограничены, а иногда недоступны.

Ø Принцип «нейтральности денег»

Если рост совокупного спроса происходит за счет увеличения предложения денег, то в долгосрочном периоде проявляется принцип «нейтральности денег». Этот принцип означает, что изменение предложения денег не оказывает воздействия на реальные показатели (величину реального выпуска, реальных доходов и т.п.), а меняется только уровень цен, и поэтому изменяются номинальные показатели.

Ø Классическая дихотомия

Принцип классической дихотомии, или нейтральности денег, который состоит в том, что экономика распадается на два сектора – реальный и финансовый, которые подчиняются своим собственным закономерностям и не оказывают прямого влияния друг на друга. Они взаимосвязаны лишь через установление абсолютного уровня цен, который при этом не влияет на равновесие в реальном секторе экономики. Денежный рынок не воздействует на формирование относительных цен и реальной ставки процента, которые устанавливаются в реальном секторе экономики. Нейтральность денег – это ситуация, когда денежные агрегаты не оказывают влияния на реальные макроэкономические показатели – ВВП, занятость, инвестиции.

Ø Кривая Филлипса

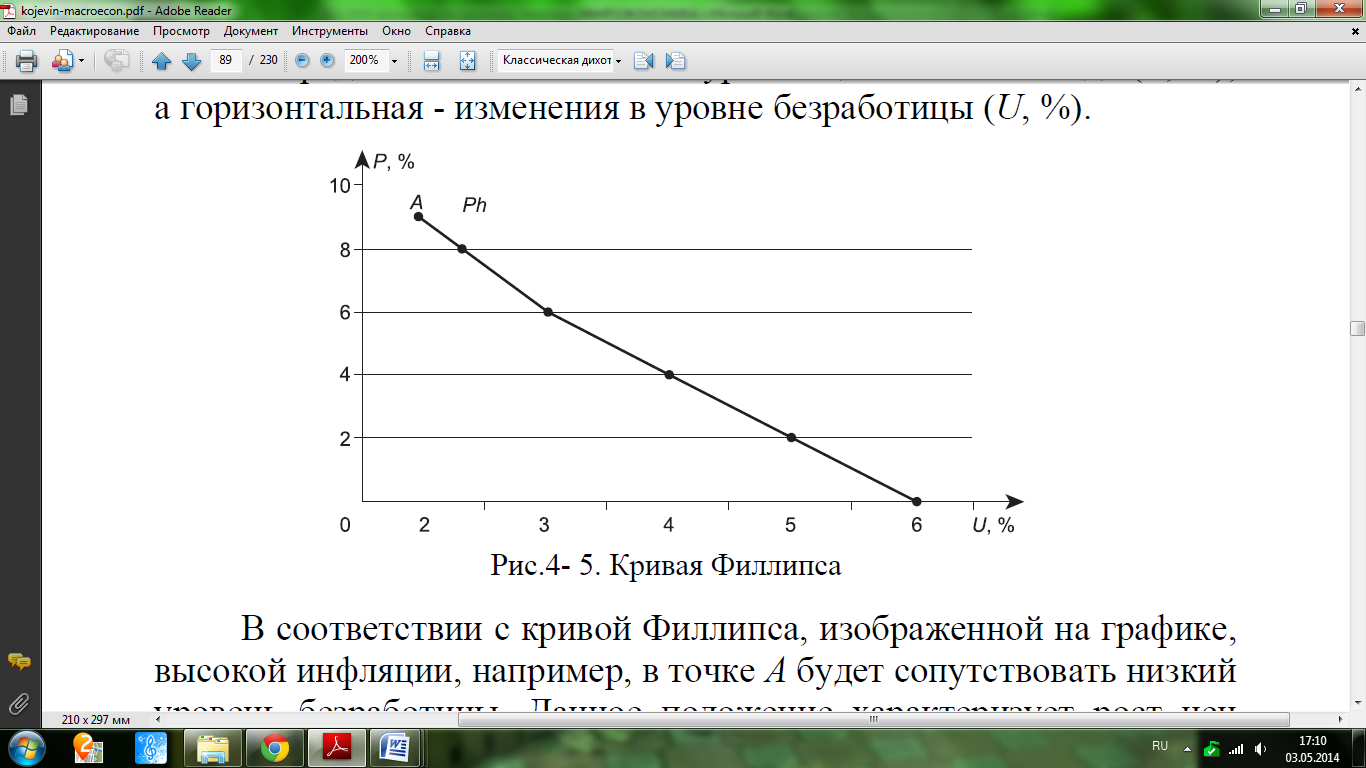

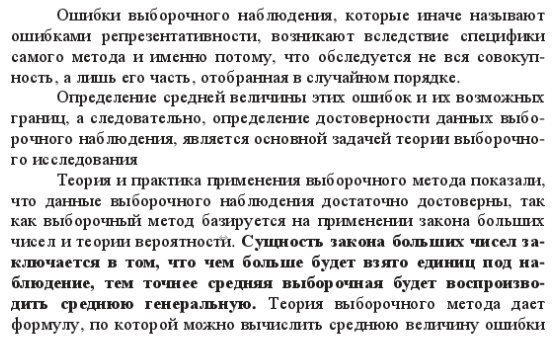

Зависимость между инфляционным ростом цен и сокращением безработицы была выведена австралийским экономистом А. Филлипсом. Исходя из того, что заработная плата является ценой равновесия на рынке труда, Филлипс определил устойчивую обратную зависимость между темпами роста зарплаты и уровнем безработицы.

Используя данные статистики Великобритании почти за столетний период (1861-1956 гг.), он построил кривую, выражающую обратную взаимосвязь между изменением величины заработной платы и безработицы.

В дальнейшем американские экономисты модифицировали кривую Филлипса, заменив ставки заработной платы на темпы роста товарных цен. С помощью кривой Филлипса стало возможным рассчитывать равновесие между уровнем занятости и производства и определенной стабильностью цен. Используя кривую Филлипса, можно было определить, каким образом предпочтение полной занятости отразится на росте цен или, наоборот, приоритет стабильности цен скажется на росте уровня безработицы.

На рисунке 4-5 изображена кривая Филлипса, где вертикальная ось представляет изменения в уровне цен в течение года (Р, %), а горизонтальная - изменения в уровне безработицы (U, %).

На рисунке 4-5 изображена кривая Филлипса, где вертикальная ось представляет изменения в уровне цен в течение года (Р, %), а горизонтальная - изменения в уровне безработицы (U, %).

В соответствии с кривой Филлипса, изображенной на графике, высокой инфляции, например, в точке А будет сопутствовать низкий уровень безработицы.

Данное положение характеризует рост цен при увеличении совокупного спроса, которое сопровождается увеличением производства реального национального продукта выше его естественного уровня и сокращением безработицы ниже естественного уровня.

Ø Уравнение кривой Филлипса

Для простейших расчетов использовалось уравнение кривой Филлипса:

π = πe - β(u - u*) + ε,

где π и πe – фактический и ожидаемый темп инфляции,

u и u* - фактический и естественный уровень безработицы,

β – параметр, аналогичный коэффициенту Оукена (β>0), коэффициент эластичности инфляции по безработице,

ε – резкое изменение (шок) предложения.

Ø  Инфляция издержек

Инфляция издержек

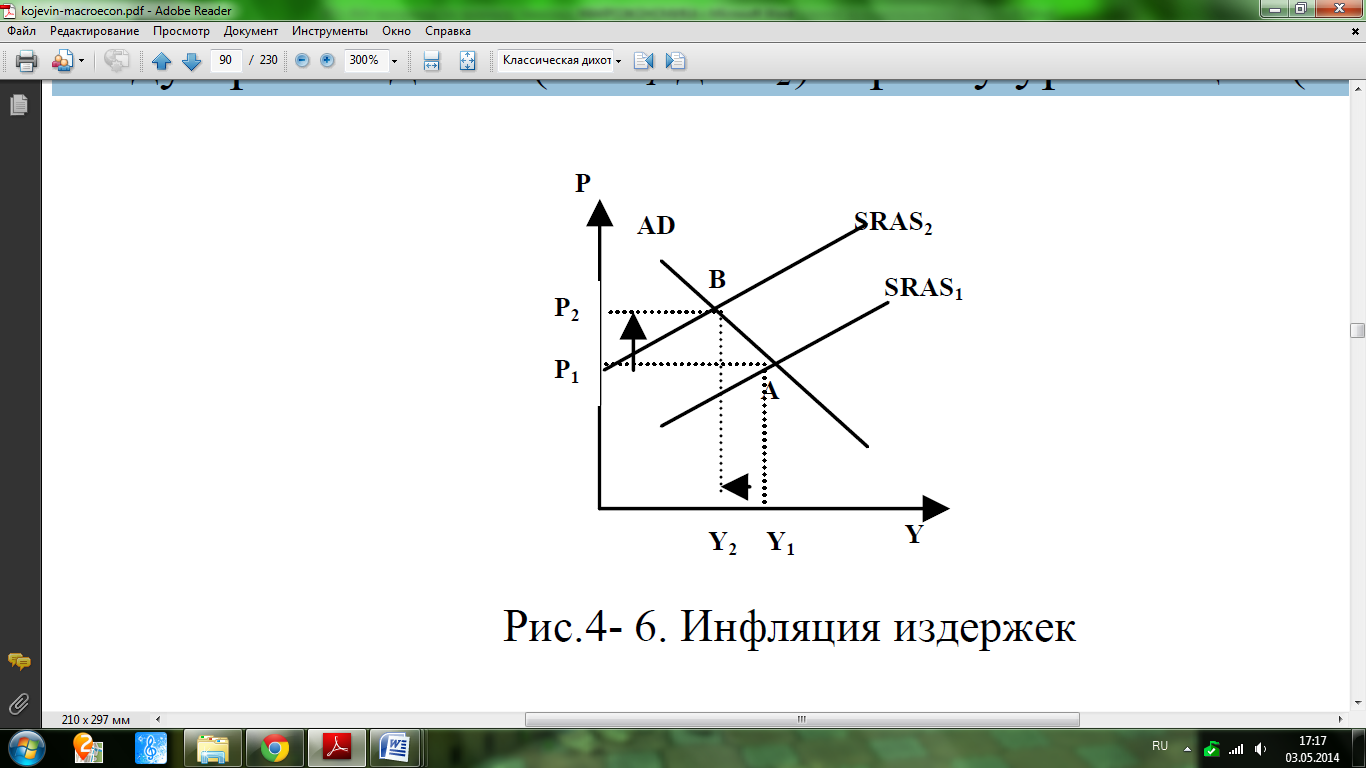

Причиной инфляцию издержек (рис. 4-6) является сокращение совокупного предложения, вызванное ростом издержек.

Инфляция издержек ведет к стагфляции — одновременному спаду производства (от Y1 до Y2) и росту уровня цен (от Р1 до Р2).

SRAS – краткосрочная кривая совокупного предложения

Последствия и издержки инфляции

Ø Ожидаемая и непредвиденная инфляция

В соответствии с различиями в последствиях инфляции выделяют:

• ожидаемую инфляцию;

• непредвиденную (неожиданную) инфляцию.

Общим последствием ожидаемой и непредвиденной инфляции является снижение покупательной способности денег.

Ø Покупательная способность (ценность) денег

Покупательная способность (ценность) денег — это то количество товаров и услуг, которое можно купить на одну денежную единицу. Если цены на товары повышаются, то на ту же сумму денег можно купить меньше товаров, чем раньше, а это означает, что покупательная способность денег падает. Если Р — уровень цен, т.е. ценность товаров и услуг, выраженная в деньгах, то покупательная способность одной денежной единицы будет равна  т.е. это ценность денег, выраженная в товарах и услугах, на которые могут быть обменены деньги.

т.е. это ценность денег, выраженная в товарах и услугах, на которые могут быть обменены деньги.

Ø Инфляционный налог

Чем выше уровень цен (темп инфляции), тем ниже покупательная способность денег. А чем меньше покупательная способность денег, тем меньшее количество наличных денег хотят держать люди на руках. Это связано с тем, что люди, которые хранят наличные деньги, в период инфляции платят инфляционный налог— налог на покупательную способность денег, представляющий собой разницу между величинами покупательной способности денег в начале и в конце периода, в течение которого происходила инфляция. Ставкой инфляционного налога выступает темп инфляции. Чем больше наличных денег имеет человек и чем выше темп инфляции, тем больше инфляционный налог, поскольку тем на большую величину снижается покупательная способность (ценность) денег. Поэтому в периоды высокой инфляции и особенно гиперинфляции происходит процесс, называемый «бегством от денег». Все большее значение приобретают реальные ценности, а не деньги.

Ø Издержки инфляции: издержки «стоптанных башмаков»; издержки «меню»; издержки на микроэкономическом уровне; издержки, связанные с искажениями в налогообложении, издержки, связанные с тем, что деньги перестают выполнять свои функции

Издержки «стоптанных башмаков» — это трансакционные издержки инфляции. Трансакционные издержки — это издержки по совершению сделки, в данном случае это издержки по получению наличных денег. Поскольку инфляция влечет за собой налог на наличные деньги, то, стремясь избежать этого налога, люди стараются хранить меньше наличных денег на руках и либо вкладывают их в банк, либо покупают ценные бумаги, приносящие доход. При росте уровня цен, чтобы снять деньги со счета, человек должен чаще ходить в банк, тратиться на проезд или стаптывать башмаки, идя туда пешком, терять время на стояние в очереди и т.п. Чтобы продать ценные бумаги, человек также должен потратить время, найти брокера (посредника рынка ценных бумаг), заплатить ему комиссионные. Чем выше темп инфляции, тем чаще человек должен проводить подобные трансакции и поэтому тем выше издержки «стоптанных башмаков».

Издержки «меню» — издержки, которые несут фирмы-продавцы. При изменении цен они должны: во-первых, часто менять ценники, прейскуранты, перепечатывать каталоги своей продукции, что связано с полиграфическими затратами; во-вторых, нести почтовые издержки по их распространению и рекламе новых цен; в-третьих, нести издержки принятия решений относительно самих новых цен. Рост темпа инфляции увеличивает эти издержки.

Издержки на микроэкономическом уровне — издержки, связанные с изменением относительных цен и снижением эффективности в результате ухудшения распределения ресурсов. Поскольку, с одной стороны, изменение цен обходится фирмам дорого (высоки издержки «меню»), а с другой стороны, из-за боязни отпугнуть частыми изменениями цен своих постоянных клиентов, фирмы стараются менять цены как можно реже. В условиях инфляции относительные цены тех товаров, цены на которые в течение некоторого периода времени фирмы держат без изменения, падают как по отношению к ценам тех товаров, на которые фирмы быстро меняют цены, так и по отношению к общему уровню цен. Экономические решения основываются на относительных ценах, однако в период инфляции изменение относительных цен не отражает действительного различия в эффективности производства разных видов товаров, а лишь разницу в скорости изменения цен на товары разными фирмами. В результате ресурсы направляются не в более эффективные отрасли и виды производств, а в те отрасли, где фирмы быстро повышают цены на свои товары, и в те виды производств, которые производят более дорогостоящие товары.

Издержки, связанные с искажениями в налогообложении, порожденные инфляцией. Инфляция увеличивает налоговое бремя на доходы, полученные по сбережениям, таким образом снижая стимулы к сбережениям, и, следовательно, ухудшает условия и возможности экономического роста. Инфляция оказывает воздействие на два вида доходов по сбережениям:

1. на доходы от продажи ценных бумаг, которые представляют собой разницу между более высокой ценой, по которой ценная бумага продана человеком, и более низкой ценой, по которой она была им ранее куплена. Эта разница является объектом налогообложения.

Например, человек покупает облигацию за 20 дол., а продает ее за 50 дол. Если за время, пока он владел облигацией, уровень цен удвоился, то его реальный доход составит не 30 дол. (50 — 20), а только 10 дол., так как он должен был бы продать облигацию за 40 дол.

(20 × 2), чтобы только возместить ее стоимость, уплаченную при покупке, с учетом падения вдвое покупательной способности денег. Причем он должен заплатить налог не с 10 дол. (50 — 40), а с 30 дол. номинального дохода, потому что шкала налогообложения применяется к номинальным доходам и не учитывает инфляцию. В результате человек после выплаты налога не получит даже 10 дол. реального дохода;

2. на номинальную ставку процента, которая облагается налогом даже несмотря на то, что часть номинальной ставки процента просто компенсирует инфляцию.

Так, если человек дает кредит, например, 100 дол. и хочет получить реально 5% годовых (5 дол.), то ожидая инфляцию на уровне 10%, он должен назначить номинальную ставку процента, равную 15%, чтобы получить в конце года 115 дол., из которых его номинальный доход составит 15 дол. (из них 10 дол. скомпенсируют инфляцию, т.е. падение на 10% покупательной способности денег, и 5 дол. должен был бы составить его реальный доход. Однако правительство берет налог (фиксированный процент) с величины номинального дохода, т.е. с 15 дол. В результате после выплаты налога реальный доход человека будет меньше 5 дол.

Причем, чем выше уровень инфляции, тем меньше величина реального дохода, остающегося после выплаты налога. Это происходит потому, что номинальная ставка процента увеличивается на ту же величину, что и темп инфляции, а с увеличением номинальной ставки процента налоговые выплаты растут.

Издержки, связанные с тем, что деньги перестают выполнять свои функции, что порождает путаницу и неудобство. Деньги служат единицей счета, с помощью которой измеряется стоимость всех товаров и услуг. Как расстояние измеряется в метрах, масса — в килограммах, стоимость измеряется в денежных единицах (долларах, фунтах стерлингов, рублях и т.п.). Снижение покупательной способности денег в условиях инфляции означает, что размер «экономической измерительной палочки» уменьшается. Например, на 1 обесценившийся рубль можно купить столько товаров, сколько раньше на 50 копеек. Измеритель уменьшился вдвое. С одной стороны, это делает сделки запутанными, а с другой стороны, затрудняет подсчет прибыли фирм и поэтому делает выбор в пользу инвестиций более проблематичным и сложным.

Ø Отличия в последствиях ожидаемой и непредвиденной инфляции

Последствия инфляции зависят от того, является инфляция ожидаемой или непредвиденной. Рост уровня цен означает не только падение покупательной способности денег, но и снижение реальных доходов.

В условиях ожидаемой инфляции экономические агенты могут таким образом построить свое поведение, чтобы минимизировать величину падения реальных доходов. Так, рабочие могут заранее потребовать повышения номинальной ставки заработной платы, а фирмы — предусмотреть повышение цен на свою продукцию, пропорционально ожидаемому темпу инфляции. Кредиторы будут предоставлять кредиты по номинальной ставке процента (R), равной сумме реальной ставки процента (реальной доходности по кредиту — r) и ожидаемого темпа инфляции (πe): R = r + πe.

Так как кредит предоставляется в начале периода, а выплачивается заемщиком в конце его, то имеет значение именно ожидаемый темп инфляции. Так, если человек предоставляет кредит и хочет получить реальный доход, равный 5% годовых (r = 5%), то, ожидая инфляцию на конец периода на уровне 3% (πe = 3%), что означает 3%-е снижение к моменту возврата долга покупательной способности как взятой взаймы суммы, так и выплачиваемого по ней процентного дохода, он должен в момент выдачи кредита назначить ставку процента, равную 8% (5 + 3). Из этой величины 5% составят его реальный доход по кредиту и 3% скомпенсируют падение в результате инфляции покупательной способности выплачиваемой должником суммы.

Ø Номинальный и реальный доход

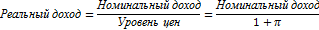

Номинальный доход — это денежная сумма, которую получает человек за продажу экономического ресурса, собственником которого он является. Реальный доход — это то количество товаров и услуг, которое человек может купить на свой номинальный доход (на полученную сумму денег).

где π — темп инфляции. Чем выше уровень цен на товары и услуги, т.е. чем выше темп инфляции, тем меньшее количество товаров и услуг могут купить люди на свои номинальные доходы, поэтому тем меньше реальные доходы.

Ø Эффект Фишера

Зависимость номинальной ставки процента от ожидаемого темпа инфляции при неизменной реальной ставке процента называется эффектом Фишера.

Формулируется следующим образом: если ожидаемый темп инфляции повышается на 1 процентный пункт, то номинальная ставка процента повысится также на 1 процентныйпункт. (Так, если кредитор ожидает темп инфляции к концу периода на уровне не 3, а 4%, то, желая получить реальный доход в 5% годовых, он назначит номинальную ставку процента не 8, а 9% (5+4).)

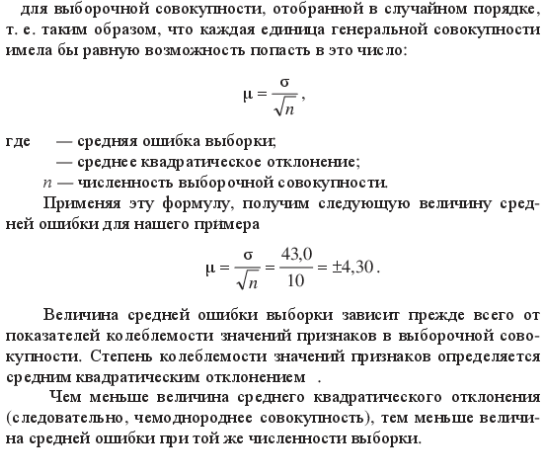

Из формулы эффекта Фишера можно получить формулу для расчета реальной ставки процента r = R- πe.

Однако следует иметь в виду, что эта формула справедлива лишь для низких темпов инфляции (до 10%), а для высоких темпов инфляции необходимо использовать другую формулу:

(Все показатели в формуле представлены в долях единицы, а не в процентах).

(Все показатели в формуле представлены в долях единицы, а не в процентах).

Таким образом, в условиях ожидаемой инфляции можно предпринять усилия, чтобы не допустить или хотя бы минимизировать падение реальных доходов.

Ø Перераспределение доходов и богатства: от кредиторов к должникам; от рабочих к фирмам; от людей с фиксированными доходами к людям с нефиксированными доходами; от людей, имеющих накопления в денежной форме, к людям, не имеющим накоплений; от пожилых к молодым; от всех экономических агентов, имеющих наличные деньги, к государству

В условиях непредвиденной инфляции избежать падения реальных доходов у всех экономических агентов невозможно, поэтому специфическим последствием непредвиденной инфляции является перераспределение доходов и богатства.

Непредвиденная инфляция обогащает одних экономических агентов за счет других. Доходы и богатство перемещаются:

от кредиторов к должникам. Кредитор предоставляет кредит по номинальной ставке процента (R), исходя из величины реального дохода, который он хочет получить (реальной ставки процента r), и ожидаемого темпа инфляции πe (R = r + πe).

Например,желая получить реальный доход 5% и предполагая, что темп инфляции составит 3%, кредитор назначает номинальную ставку процента 8% (5 + 3). Если фактический темп инфляции (πфакт) составит 8% вместо ожидаемых 3%, кредитор не получит никакого реального дохода (г = 8 - 8 = 0), а если темп инфляции будет 10%, то доход, равный 2% (r = 8- 10 = -2), переместится от кредитора к должнику.

Поэтому в периоды непредвиденной инфляции выгодно брать кредиты и невыгодно их давать.

от рабочих к фирмам. Когда инфляция выше, чем ожидалось (πфакт>πe), те, кто получает деньги в будущем (рабочие) несут ущерб, а те, кто платит (фирмы), выигрывают. Фирмы выигрывают за счет рабочих, когда инфляция больше, чем ожидается. Когда инфляция меньше, чем ожидалось, выигрывают рабочие, а фирмы проигрывают;

от людей с фиксированными доходами к людям с нефиксированными доходами. Люди с фиксированными доходами, прежде всего государственные служащие и люди, живущие на трансфертные выплаты, не могут принять меры по увеличению своих номинальных доходов, и в периоды непредвиденной инфляции, если не проводится полная индексация доходов, их реальные доходы быстро падают. Люди с нефиксированными доходами имеют возможность увеличивать свои номинальные доходы в соответствии с темпом инфляции, поэтому их реальные доходы могут не только не уменьшиться, но даже увеличиться;

от людей, имеющих накопления в денежной форме, к людям, не имеющим накоплений. Реальная ценность накоплений по мере роста темпов инфляции падает, поэтому реальное богатство людей, имеющих денежные накопления, уменьшается;

от пожилых к молодым. Пожилые страдают от непредвиденной инфляции в наибольшей степени, поскольку, с одной стороны, они получают фиксированные доходы (пенсию), а с другой, как правило, они имеют накопления в денежной форме. Молодежь, имея возможность увеличивать свои номинальные доходы и не имея денежных накоплений, страдает в наименьшей степени;

от всех экономических агентов, имеющих наличные деньги, к государству. От непредвиденной инфляции в определенной степени страдает все население. Может выиграть только один экономический агент — государство. Выпуская в обращение дополнительные деньги (производя эмиссию денег), государство тем самым устанавливает налог на наличные деньги — инфляционный налог.

Ø Сеньораж

Доход государства от эмиссии денег называетсясеньоражем.Государство покупает товары и услуги (реальные ценности), а расплачивается обесценивающимися деньгами.

Ø Эффект Оливера—Танзи

Издержки инфляции существуют и для государства. Они заключаются в том, что в условиях инфляции население старается затянуть выплату налогов, чтобы производить ее деньгами с максимально снизившейся покупательной способностью, в результате реальная ценность налоговых поступлений (доходов государства) уменьшается. Это явление получило в экономической литературе название эффекта Оливера—Танзи.

Ø Последствия гиперинфляции

Наиболее серьезные и разрушительные последствия имеет гиперинфляция, причиной которой служит огромное увеличение денежной массы для финансирования расходов государственного бюджета за счет сеньоража, что связано либо с войнами, либо с невозможностью профинансировать большой дефицит бюджета иными — неинфляционными, т.е. неэмиссионными способами. Гиперинфляция приводит к:

краху финансовой системы (деньги перестают иметь значение, поскольку их покупательная способность стремительно падает, перестают быть измерителем ценности товаров, и поэтому происходит переход к бартерной экономике, в которой товары обмениваются не на деньги, а на другие товары);

разрушению благосостояния (реальные доходы большинства населения катастрофически сокращаются);

нарушению и разрушению инвестиционного механизма (инвестиции в производство имеют долгий срок окупаемости и в условиях стремительного обесценения денег неэффективны);

росту социальной напряженности, что может иметь следствием политические потрясения — военные перевороты, гражданские войны, революции и т.п.

Ø Инфляционная спираль

Инфляционная спираль возникает в результате сочетания непредвиденной инфляции спроса и инфляции издержек. Механизм инфляционной спирали следующий: если центральный банк неожиданно увеличивает предложение денег, это ведет к росту совокупного спроса и, следовательно, порождая инфляцию спроса, обусловливает рост уровня цен (например, от Р1 до P2). Поскольку ставка заработной платы остается прежней (например, W1), то реальные доходы падают  . Рабочие требуют повышения ставки заработной платы пропорционально росту уровня цен (например, до W2. Это увеличивает издержки фирм и приводит к сокращению совокупного предложения, порождая инфляцию издержек, в результате которой уровень цен растет еще больше (например, до P3). Реальные доходы снова снижаются

. Рабочие требуют повышения ставки заработной платы пропорционально росту уровня цен (например, до W2. Это увеличивает издержки фирм и приводит к сокращению совокупного предложения, порождая инфляцию издержек, в результате которой уровень цен растет еще больше (например, до P3). Реальные доходы снова снижаются  . Рабочие снова требуют повышения номинальной заработной платы. Ее рост они обычно поначалу воспринимают как повышение реальной заработной платы и увеличивают потребительские расходы, провоцируя инфляцию спроса, которая сочетается с инфляцией издержек из-за повышения номинальной заработной платы. Это обусловливает еще больший рост уровня цен. Падение реальных доходов опять приводит к требованиям о повышении заработной платы, и все повторяется снова. Движение идет по спирали, каждый виток которой соответствует более высокому уровню цен, т.е. более высокому уровню инфляции. Поэтому этот процесс получил название инфляционной спирали или спирали «заработная плата — цены». Рост уровня цен провоцирует повышение заработной платы, а рост заработной платы служит основой для дальнейшего повышения уровня цен.

. Рабочие снова требуют повышения номинальной заработной платы. Ее рост они обычно поначалу воспринимают как повышение реальной заработной платы и увеличивают потребительские расходы, провоцируя инфляцию спроса, которая сочетается с инфляцией издержек из-за повышения номинальной заработной платы. Это обусловливает еще больший рост уровня цен. Падение реальных доходов опять приводит к требованиям о повышении заработной платы, и все повторяется снова. Движение идет по спирали, каждый виток которой соответствует более высокому уровню цен, т.е. более высокому уровню инфляции. Поэтому этот процесс получил название инфляционной спирали или спирали «заработная плата — цены». Рост уровня цен провоцирует повышение заработной платы, а рост заработной платы служит основой для дальнейшего повышения уровня цен.

Статистическое исследование, его этапы. Виды статистического наблюдения. Выборочное наблюдение социально-экономических явлений и процессов. Виды и способы отбора. Ошибки выборочного наблюдения.

Статистическое исследование – это процесс познания массовых явлений посредством системы статистических методов. Статистическое исследование состоит из трех последовательных этапов:

· Статическое наблюдение – это деятельность по сбору достоверной информации в соответствии с целями исследования.

· Сводка и группировка статистических данных- это обработка данных статистического наблюдения путем их группировки и обобщения.

· Анализ результатов сводки – выявление тенденций и взаимосвязей изучаемых процессов с помощью специальных статистических приемов и методов.

Разнообразие видов деятельности по сбору статистической информации обусловливает необходимость классифицировать статистическое наблюдение по различным признакам. Статистическое наблюдение можно классифицировать по организационным формам, по видам наблюдения, по источникам сведений, по способам собирания сведений:

1. Организационные формы

1.1. Отчетность

1.1.1. Общегосударственная

1.1.2. Внутриведомственная

1.2. Специально организованные

1.2.1. Переписи

1.2.2. Обследования

2. Виды наблюдений

2.1. По охвату единиц

2.1.1. Сплошное – см. далее.

2.1.2. Несплошное – см. далее.

2.1.2.1. Метод основного массива – см. далее.

2.1.2.2. Выборочное – см. далее.

2.1.2.3. Монографическое – см. далее.

2.2. По частоте (срокам)

2.2.1. Текущее (непрерывное) – ведется систематически, постоянно, по мере возникновения явлений. Пример – регистрация рождений и смертей.

2.2.2. Прерывное – осуществляется единовременно или периодически.

2.2.2.1. Периодическое – проводится через определенные, обычно одинаковые промежутки времени. Пример – бухгалтерская отчетность, перепись населения.

2.2.2.2. Единовременное – проводится один раз или повторяется эпизодически. Пример – изучение покупательского спроса магазином на определенный товар.

3. Источники сведений

3.1. Непосредственное – осуществляется путем регистрации изучаемых единиц и их признаков лицами, производящими регистрацию, на основе непосредственного осмотра, подсчета, взвешивания, показания приборов и т.д. пример – во время переписи вагонов последние регистрируются путем осмотра каждого вагона специально выделенными для этого лицами.

3.2. Документальное – применяется при заполнении предприятиями отчетности на основе документов первичного учета, т.е. оперативного и бухгалтерского.

3.3. Опрос – заполнение статистических формуляров со слов опрашиваемых лиц (способы: экспедиционный, анкетный, корреспондентский, способ саморегистрайии)..

Выборочное наблюдение является одним из видов несплошного статистического наблюдения. При выборочном методе наблюдению подвергается не вся совокупность единиц, а только часть их, отобранная на основе определенных научных принципов.

Сущность выборочного метода заключается в том, что данные, полученные на основе отобранной части совокупности, распространяют на всю генеральную совокупность.

Таким образом, задача выборочного наблюдения состоит в том, чтобы получить правильное представление о показателях всей генеральной совокупности на основе изучения выборочной совокупности.

Теория и практика статистической работы показывают, что средние и относительные величины, полученные по отобранной части единиц, достаточно точно воспроизводят соответствующие показатели совокупности в целом. Эта особенность выборочного метода позволяет использовать его с целью экономии затрат времени и труда.

Применение выборочного метода часто является необходимым в тех случаях, когда изучение качества объекта ведет к его порче или к полному уничтожению. Например, лабораторный анализ химического состава консервов, анализ качества ткани на прочность (на разрыв) и т.д. ведет к физическому уничтожению образцов.

Вся изучаемая совокупность, из которой производится отбор некоторого числа единиц для выборочного наблюдения называется генеральной совокупностью.

Часть генеральной совокупности, подлежащая выборочному обследованию, называется выборочной совокупность.

Виды и способы отбора:

1. Случайный отбор. Принцип случайного отбора состоит в том, что единицы для наблюдения отбираются из всей их совокупности. При этом каждая единица генеральной совокупности имеет равную возможность попасть в выборочную совокупность. Ни одной из них не отдается предпочтение перед другой. Как правило, можно ожидать, что среди отобранных единиц имеются представители различных состояний, которыми характеризуется признак в общей совокупности. В таком случае среднее значение изучаемого признака окажется представленным достаточно точно.

1.1. Повторный отбор.

1.2. Бесповторный отбор – отбор, когда отобранная единица не возвращается обратно в генеральную совокупность и, следовательно, вновь в выборку он попасть не может (поэтому такой отбор используется чаще).

2. Механический отбор. При этом из генеральной совокупности отбирается определенной число единиц через определенный интервал (каждая пятая, десятая и т.д.). при таком способе отбора генеральную совокупность механически разбивают на равные группы, число которых равно численности выборочной совокупности. Если при случайном отборе возникает лишь возможность попадания в выборку представителей всех тех состояний, которыми характеризуется изучаемый признак в общей совокупности, то механический отбор направлен на то, чтобы действительно обеспечить попадание в выборку таких представителей. Широко применяется механический отбор при контроле качества различных продуктов.

3. Типичный отбор. Еще точнее данные выборочного наблюдения будут, если всю совокупность разбить предварительно на отдельные типические группы по какому-либо признаку. Внутри группы проводится случайный или механический отбор. При таком способе отбора гарантировано попадание в выборку представителей типических групп, что безусловно повышает ее репрезентативность (представительность). Выбор типических признаков производится на основе экономического анализа изучаемой совокупности. Полученные типические группы по численности единиц могут быть не равны между собой. В таком случае отбор, как правило, производится пропорционально к объему группы. Например, типологический отбор может быть применен для определения качества товара, поступавшего неравными партиями.

4. Серийная (гнездовая) выборка. Иногда в практике выборочного наблюдения производят отбор целых групп единиц (гнездо) и внутри отобранных групп подвергают наблюдению все единицы без исключения. Для отбора серий применяют либо случайную выборку, либо механический отбор. Такая выборка называется серийной. Серийный отбор имеет большое практическое значение, так как легче организовать отбор и изучение нескольких серий единиц, чем сотен отдельных единиц. Но серийный отбор оказывается менее точным в смысле репрезентативности изучаемых показателей, чем другие способы отбора. Например, для изучения выборочным методом выработки продавцов, торгующих хлебом, в различных торговых предприятиях города N серийным способом необходимо отобрать отдельные торговые предприятия, а затем в отобранных магазинах обследовать выработку продавцов хлеба. Мы здесь встречаемся не с отдельными представителями различных частей совокупности, а с «сериями единиц», состоящих из продавцов одного и того же торгового предприятия.

Дивидендная политика предприятия. Содержание и задачи дивидендной политики. Виды дивидендной политики. Источники, порядок и формы выплаты дивидендов. Ограничения по выплате дивидендов.

Дивидендная политика – это политика распределения прибыли между акционерами и предприятием.

Дивидендная политика осуществляется менеджерами, а контролируется акционерами.

Выплата дивидендов обеспечивает благосостояние собственников. В то же время выплата дивидендов ограничивает инвестиционные возможности корпорации и тем самым может уменьшить благосостояние собственников за счет второго его фактора – роста курсовой стоимости акций. Вопросы дивидендной политики в существенной степени затрагивают также взаимоотношения между менеджерами и акционерами. Менеджеры «не любят» платить дивиденды, поскольку это отвлекает прибыль из оборота, ограничивает возможности для роста, заставляет искать дополнительные источники финансирования. В связи с этим дивидендная политика является важным элементом в управлении корпоративными финансами.

Следует отметить, что в российской экономике до последнего времени вопросы дивидендной политики не имели какого-либо существенного значения, поскольку в большинстве акционерных обществ дивиденды не выплачивались вообще. Собственники – мажоритарные акционеры – получали доходы в иных, не всегда легальных формах. Ситуация постепенно изменяется, становление и развитие корпоративного управления приводит к возрастанию роли дивидендной политики в корпоративном секторе России.

Задачи дивидендной политики

1. Определение дивидендного выхода.

2. Обеспечение стабильности дивидендов.

3. Определение формы выплаты дивидендов.

Наиболее важный показатель дивидендной политики – дивидендный выход. Дивидендный выход – это соотношение суммы выплачиваемых дивидендов и чистой прибыли организации:

ДВ = Д/ЧП.

Дивидендный выход характеризует, какая часть чистой прибыли идет на выплату дивидендов.

Критерием для определения оптимальной величины дивидендного выхода является благосостояние акционеров. В современной теории корпоративных финансов тем не менее нет однозначного ответа на вопрос, каким должна быть величина дивидендного выхода и играет ли этот показатель активную роль в принятии решений о распределении прибыли между акционерами и предприятием.

Существует две точки зрения о влиянии дивидендов и дивидендного выхода на благосостояние акционеров.

Первая точка зрения представлена в рамках концепции эффективного финансового рынка Миллера и Модильяни. Суть ее в следующем: дивиденды не играют активной роли при формировании благосостояния акционеров, решения о выплате дивидендов принимаются после инвестиционных решений. До тех пор пока рентабельность инвестиций превышает необходимый уровень, прибыль будет использована на инвестирование. В этом случае благосостояние акционеров будет возрастать за счет роста курсовой стоимости акций. Если часть прибыли окажется неиспользованной, то она может быть выплачена акционерам в качестве дивидендов.

Данная точка зрения имеет основанием концепцию эффективного финансового рынка, которая, как мы отмечали, далеко не полностью реализуется в действительности. Имеет право на существование и принципиально другая точка зрения: дивиденды играют активную роль в формировании благосостояния акционеров. Выплата дивидендов определяется не только рентабельностью инвестиций, но и предпочтением дивидендов по сравнению с другими формами роста благосостояния акционеров.

Факторы в пользу активной роли дивидендов:

• предпочтительность дивидендов, как более устойчивой формы дохода с более низким риском;

• налогообложение инвестора может действовать в различных направлениях, т.е. делать более предпочтительными дивиденды или инвестиции;

• предпочтительность дивидендов в связи с более высокими трансакционными издержками при получении дохода за счет роста курсовой стоимости акций;

• активная роль дивидендов в финансовом сигнализировании. Объявление о высоких дивидендах служит сигналом финансового благополучия предприятия

В зависимости от уровня дивидендного выхода и стабильности выплачиваемых дивидендов можно выделить несколько видов дивидендной политики:

1) Политика обеспечения стабильного дивидендного выхода характеризуется относительной неизменностью этого показателя в течение нескольких лет. Достоинством этого вида дивидендной политики является четкая фиксация доли акционеров, простота расчета и контроля за реализацией дивидендной политики. В то же время такая дивидендная политика имеет существенные недостатки, как для акционеров, так и для менеджмента. Отрицательным моментом для акционеров могут быть резкие колебания дивидендов на акцию вследствие изменения прибыли, непредсказуемость дивидендов. Многие акционеры предпочитают стабильный доход в виде дивидендов в противовес ситуации, когда выплачиваются высокие, но нестабильные дивиденды (таких акционеров принято называть «вдовы и сироты»).

С точки зрения менеджмента, данная дивидендная политика не является гибкой в отношении возможностей реинвестирования прибыли.

2) Политика обеспечения стабильного дивиденда на акцию фиксирует не долю прибыли, направляемой на выплату дивидендов, а абсолютное значение самого дивиденда. Положительным моментом для акционеров в этом варианте дивидендной политики является стабильность и предсказуемость дивидендов. Стабильность выплаты дивидендов является положительным финансовым сигналом.

Существенными недостатками для предприятия являются: ограничение инвестиционных возможностей, отсутствие гибкости в отношении реинвестирования прибыли. Вряд ли такой вариант дивидендной политики полностью устраивает акционеров, поскольку в нем не заложены условия роста дивидендов в случае успешного функционирования корпорации.

3) Политика обеспечения минимального уровня дивиденда и выплаты дополнительных сумм по результатам года – является комбинацией двух предыдущих вариантов дивидендной политики и сглаживает их недостатки. Акционерам гарантирован минимальный уровень дивиденда. Если корпорация получает относительно высокую прибыль и нет острой потребности в ее реинвестировании, выплачиваются более высокие дивиденды. В рамках этого варианта дивидендной политики рекомендуется не снижать уровень дивидендов, поддерживать их постепенный рост. Это наиболее гибкий вариант дивидендной политики, в котором можно обеспечить компромисс между интересами акционеров и предприятия.

4) Политика остаточного дивиденда – дивиденды выплачиваются только после того как за счет реинвестирования прибыли удовлетворены все инвестиционные потребности предприятия. Достоинством этой политики является то, что в наибольшей степени удовлетворяются инвестиционные потребности корпорации. С точки зрения акционеров существенным недостатком выступает нестабильность дивидендов и отсутствие гарантии их выплат. Такой вариант дивидендной политики приемлем в условиях высокой стоимости заемных ресурсов и ограниченных возможностей фондового рынка в привлечении дополнительного собственного капитала. Еще одно условие в пользу данного варианта – высокая рентабельность реинвестирования прибыли.

В России чаще всего корпорации реализуют остаточный подход в выплате дивидендов.

Предприятие сначала направляют прибыль на накопление, оставшаяся часть может быть выплачена акционерам. Отчасти это объясняется отмеченными выше ограничениями в привлечении заемного и собственного капитала, отчасти нежеланием мажоритарных акционеров и менеджмента (зачастую в одном лице) «делиться» даже частью прибыли с миноритарными акционерами. Такое поведение корпораций ограничивает их возможности для привлечения капитала на фондовом рынке, а следовательно, инвестиционные возможности.

На принятие решений о величине выплачиваемых дивидендов и выбор варианта дивидендной политики влияет множество факторов. Наиболее существенными принято считать следующие:

1) темпы роста фирмы;

2) стоимость альтернативных реинвестированию прибыли источников финансирования;

3) гибкость структуры капитала;

4) налоги на доходы акционеров;

5) уровень дохода акционеров;

6) значимость финансового сигнализирования;

7) законодательные и внутренние для корпорации ограничения на выплату дивидендов;

8) финансовое состояние фирмы;

9) возможные изменения в структуре собственности корпорации.

Наряду с величиной и динамикой выплачиваемых дивидендов имеет значение форма выплаты дивидендов. Дивиденды могут выплачиваться в трех формах:

- денежной;

- натуральной;

- акциями.

Наиболее распространенной и предпочтительной для акционеров является денежная форма. Натуральная форма дивидендных выплат используется, как правило, при нехватке

денежных средств. Выплаты дивидендов акциями производятся в случаях:

- нехватки денежных средств;

- дополнительных потребностях инвестирования;

- при стремлении изменить или сохранить корпоративный контроль или преимущество каких-либо видов акций.

Реализация дивидендной политики во многом определяется законодательными и внутрикорпоративными ограничениями. Порядок выплаты дивидендов устанавливается Гражданским Кодексом и Федеральным законом «Об акционерных обществах». Помимо этого в каждом акционерном обществе порядок выплаты дивидендов определяется внутренними нормативными документами, прежде всего Уставом.

Дивиденды могут выплачиваться:

- ежеквартально промежуточные годовые

- 1 раз в полугодие

- 1 раз в год

Промежуточные дивиденды выплачиваются, если это оговорено в уставе.

В соответствии с Федеральным законом «Об акционерных обществах», решение о выплате годовых дивидендов принимает собрание акционеров на основании предложения совета директоров. При этом общее собрание акционеров может скорректировать предложение совета директоров об уровне дивидендных выплат лишь в сторону уменьшения, но не увеличения. Таким образом, законодательно «защищаются» интересы бизнеса от возможного стремления акционеров установить высокие дивиденды в ущерб развитию предприятия.

Решение о выплате промежуточных дивидендах и о форме выплаты дивидендов принимает Совет директоров. Для выплаты дивидендов составляется список лиц, имеющих право на получение дивидендов. Общее собрание акционеров принимает решение о выплате дивидендов. После объявления этого решения собрания их выплата является обязательной. Дата выплаты дивидендов определяется Уставом или собранием акционеров.

Источники выплаты дивидендов:

− по обыкновенным акциям – только чистая прибыль отчетного года;

− по привилегированным акциям – чистая прибыль отчетного года и специально фор-мируемые фонды.

Дата добавления: 2015-05-21; просмотров: 2877;