Вторая форма

Подъем – производство превышает предкризисный уровень.

Особенности:

– рост производственных инвестиций в основной капитал;

– увеличение занятости, доходов и потребления;

– увеличение запасов;

– расширение спроса на кредит;

– повышение цен на товары и благоприятные прогнозы получения прибылей;

– рост производства.

В экономической теории причинами экономических циклов объявлялись самые различные явления:

1. уровень солнечной активности;

2. войны и революции;

3. едостаточный уровень потребления;

4. высокие темпы роста населения; оптимизм и пессимизм инвесторов;

5. изменение предложения денег;

6. технические и технологические нововведения; ценовые шоки и др.

Большое распространение в последнее время получила теория политического делового цикла (politicalbusinesscycle), предложенная американским экономистом Уильямом Нордхаузом (WilliamNordhaus), которая связывает циклические колебания экономики с календарем президентских выборов. Если в период проведения выборов в стране наблюдается благоприятная экономическая ситуация (низкая безработица и низкая инфляция), президенту в самом начале срока его пребывания у власти выгодно дестабилизировать экономику, например спровоцировать рецессию, чтобы к концу срока президентства обеспечить подъем в экономике и процветание и быть избранным на следующий срок.

В действительности все эти причины могут быть сведены к одной основной причине.

Основная причина экономических циклов — несоответствие между совокупным спросом и совокупным предложением, между совокупными расходами и совокупным объемом производства.

1. Поэтому циклический характер развития экономики можно объяснить: либо изменением совокупного спроса при неизменном совокупном предложении (рост совокупных расходов ведет к подъему, их сокращение обусловливает рецессию);

2. либо изменением совокупного предложения при неизменном совокупном спросе (сокращение совокупного предложения означает спад в экономике, его рост — подъем).

Показатели экономического цикла: темпа рост ВВП, проциклические, контрциклические, ациклические.

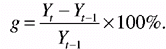

Главным индикатором фаз цикла выступает показатель годового темпа роста ВВП (growthrate — g), который выражается в процентах и рассчитывается по формуле

Таким образом, этот показатель характеризует процентное изменение реального ВВП (совокупного выпуска) в каждом следующем году  по сравнению с предыдущим

по сравнению с предыдущим  т.е. на самом деле это не темп роста, а темп прироста ВВП. Если g — величина положительная (g > 0), то это означает, что экономика находится в фазе подъема, а если отрицательная (g < 0), то в фазе спада.

т.е. на самом деле это не темп роста, а темп прироста ВВП. Если g — величина положительная (g > 0), то это означает, что экономика находится в фазе подъема, а если отрицательная (g < 0), то в фазе спада.

Этот показатель рассчитывается за один год и характеризует темп экономического развития — краткосрочные (ежегодные) колебания фактического ВВП, в отличие от показателя среднегодового темпа роста (ga — annualgrowthrate), характеризующего темп экономического роста, т.е. долгосрочной тенденции увеличения потенциального ВВП.

В зависимости от поведения экономических величин на разных фазах цикла выделяют показатели:

• проциклические, которые увеличиваются в фазе подъема и снижаются в фазе спада (реальный ВВП, величина совокупных доходов, объем продаж, прибыль фирм, величина налоговых поступлений, курсы ценных бумаг, объем импорта);

• контрциклические, которые увеличиваются в фазе спада и снижаются в фазе подъема (уровень безработицы, объем трансфертных выплат, величина товарно-материальных запасов фирм, величина чистого экспорта, дефицит государственного бюджета и др.);

• ациклические, которые не имеют циклического характера, и величина которых не связана с фазами цикла (объем экспорта).

Темпы динамики различных параметров, как правило, не совпадают: в то время как одни из проциклических переменных еще возрастают, другие уже снижаются; соответственно, в то время как одни из контрциклических переменных еще снижаются, другие возрастают. Этим объясняется плавный характер фаз подъема и спада.

Выделяют различные виды циклов по продолжительности:

• столетние циклы, длящиеся 100 лет и более;

• циклы Кондратьева, продолжительность которых составляет 40—60 лет и которые названы в честь выдающегося русского экономиста Николая Дмитриевича Кондратьева, разработавшего теорию «длинных волн экономической конъюнктуры». Кондратьев предположил, что наиболее разрушительные кризисы происходят, когда совпадают точки максимума спада деловой активности длинноволнового цикла и классического. Примерами таких кризисов могут служить кризис 1873 г., Великая депрессия 1929—1933 гг., стагфляция 1974-1975 гг.;

• классические циклы, называемые деловыми или бизнес-циклами. Первый «классический» кризис (кризис перепроизводства) произошел в Англии в 1825 г., а с 1857 г. такие кризисы стали мировыми. В период до Второй мировой войны продолжительность этих циклов составляла 10—12 лет, а в настоящее время — 5—8 лет.

• циклы Китчина продолжительностью 2—4 года.

Выделение разных видов экономических циклов основано на продолжительности функционирования различных видов физического капитала в экономике. Например, столетние циклы связаны с научными открытиями, изобретениями и важными техническими нововведениями, которые производят переворот в технологии производства («век пара» сменился «веком электричества», а затем «веком электроники и автоматики»). В основе длинноволновых циклов Кондратьева лежит продолжительность срока службы промышленных и непромышленных зданий и сооружений (пассивной части физического капитала). Примерно через 10—12 лет происходит физический износ оборудования (активной части физического капитала), что объясняет продолжительность классических циклов. В современных условиях первостепенное значение для замены оборудования имеет не физический, а его моральный износ, связанный с появлением более производительного и совершенного оборудования, а поскольку принципиально новые технические и технологические решения появляются с периодичностью 4—6 лет, то продолжительность циклов уменьшается. Циклы Китчина связаны с движением запасов, а также изменениями в банковском деле и оптовых ценах. Кроме того, многие экономисты связывают продолжительность циклов с массовым обновлением потребителями товаров длительного пользования, происходящим с периодичностью 2—3 года.

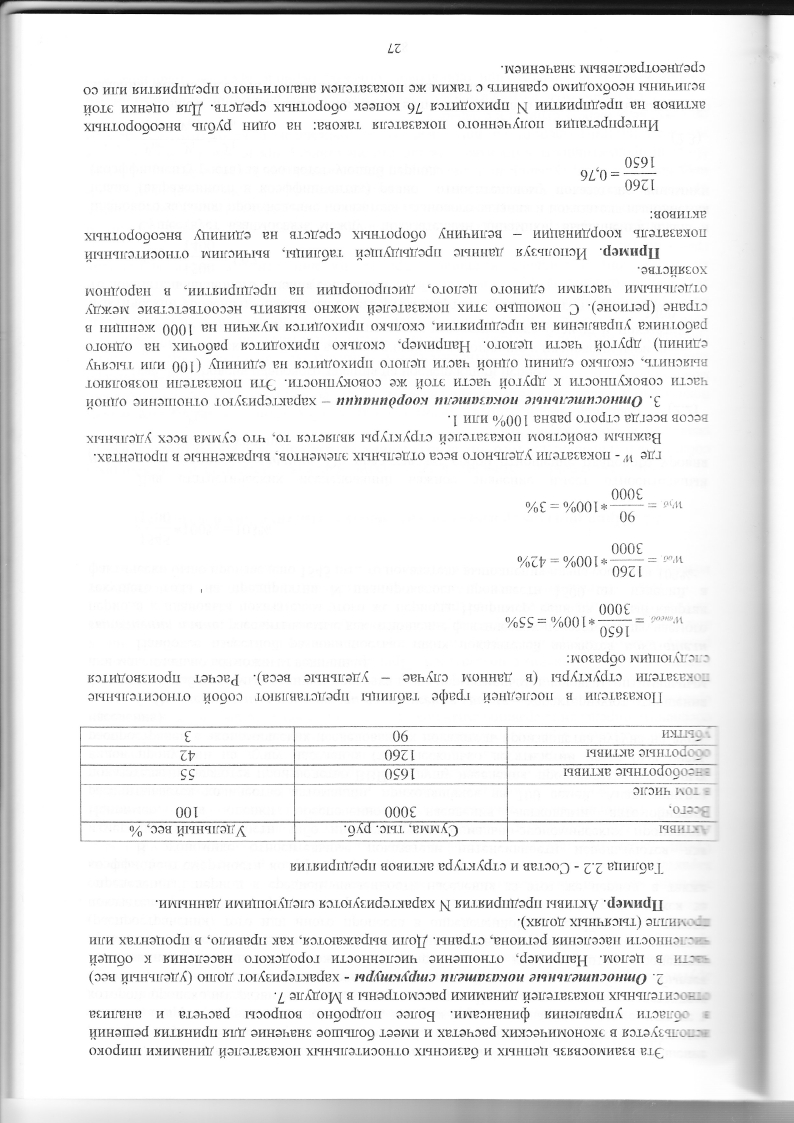

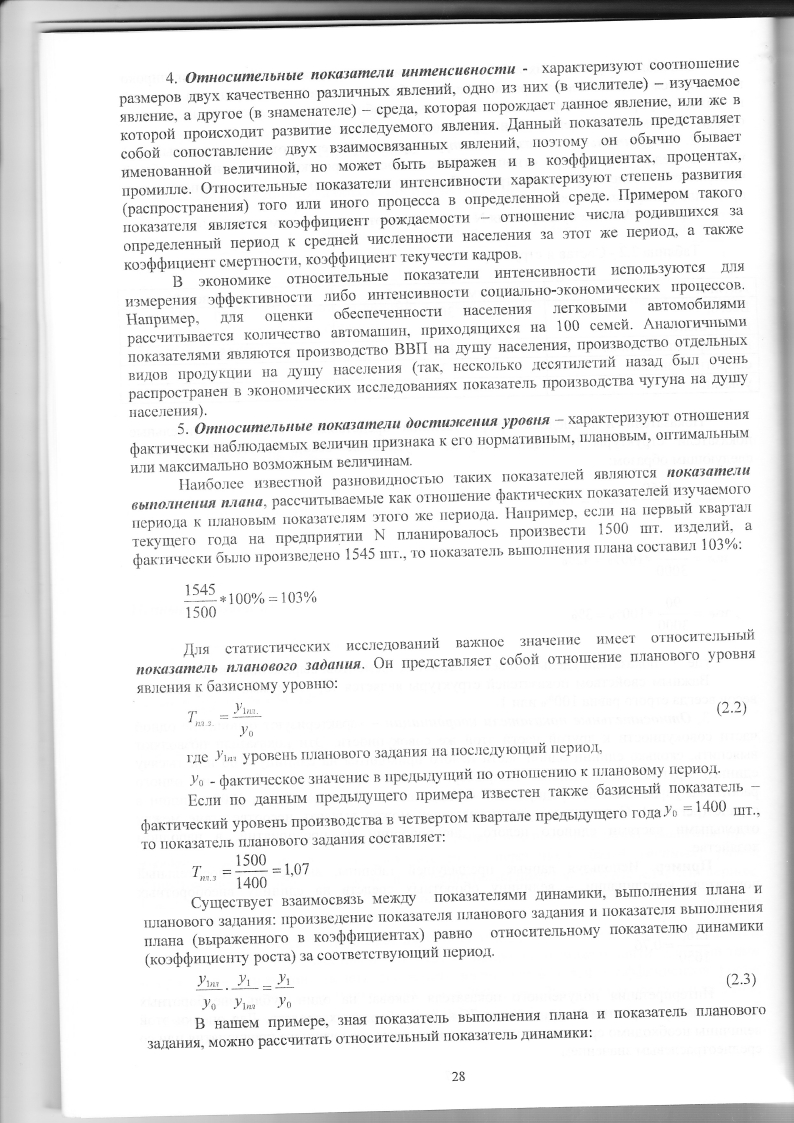

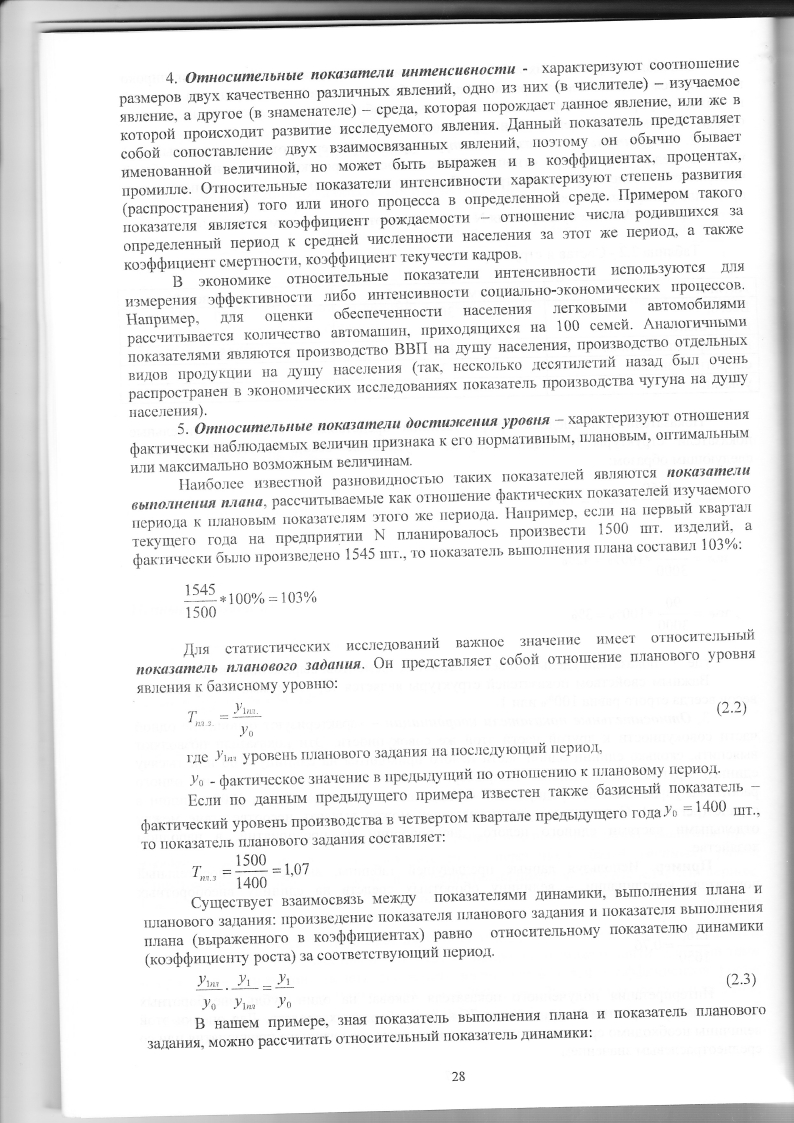

Статистические показатели и их виды. Абсолютные и относительные величины. Виды абсолютных и относительных величин. Использование методов абсолютных и относительных величин в статистическом анализе

Дата добавления: 2015-05-21; просмотров: 2083;