Пассивные операции Центрального банка РФ

Пассивные операции – операции по формированию банковских ресурсов.

К пассивам ЦБ РФ относятся:

- Наличные деньги в обращении;

- Средства на счетах в Банке России, из них: - Правительства РФ; - кредитных организаций – резидентов;

- Средства в расчетах;

- Собственный капитал;

- Резервы.

Пассивные операции Центрального банка РФ

1.Эмиссия банкнот и монет (наличные деньги в обращении)

Банкноты и монеты – это безусловные обязательства Банка России, которые обеспечиваются всеми его активами. Собственно их эмиссия осуществляется по двум каналам:

- кредитование банков;

- покупка иностранной валюты.

2. Расчетно – кассовое обслуживание Правительства РФ (размещение средств федерального бюджета на счетах Банка России) и кредитных организаций

3. Привлечение средств государственного бюджета и кредитных организаций в депозиты Банка России. Банк России осуществляет следующие виды депозитных операций:

- проведение депозитных аукционов;

- проведение депозитных операций по фиксированной процентной ставке;

- прием в депозит средств коммерческих банков, заключивших с Банком Росси Генеральное соглашение о проведении депозитных операций в валюте РФ с использованием системы «Рейтер – дилинг» (с банками, располагающими этой системой);

- прием в депозит средств банков на основе отдельного соглашения, определяющего условия депозита.

4. Формирование обязательных резервов – кредитные организации открывают в банке России корреспондентские счета для хранения обязательных резервов.

5. Заимствования средств у международных финансовых организаций (например, кредит МВФ в 1998 г.)

6. заимствования средств на российском финансово рынке путем выпуска собственных долговых обязательств – облигаций, которые используются для проведения операций на открытом рынке и принимаются в залог при кредитовании коммерческих банков.

7. Формирование собственного капитала. Уставный капитал Банка России – 3 млрд.руб. После утверждения годовой финансовой отчетности Банк России перечисляет в федеральный бюджет 50% фактически полученной по итогам работы прибыли, остающейся после уплаты налогов и сборов в соответствие с НК РФ. Оставшаяся прибыль направляется в резервы и фонды специального назначения.

2. Расчетно – кассовое обслуживание кредитных организаций

Ст. 28 федерального закона «О банках и банковской деятельности» «Корреспондентские отношения между кредитной организацией и Банком России осуществляются на договорных началах»

По действующим правилам все банки открывают корреспондентские счета в Банке России, а точнее в РКЦ Банка России по месту своей государственной регистрации (месту расположения).

РКЦ Банка России в соответствие с типовым положением от 07.10.1996 г. «О расчетно – кассовом центре Банка России» в рамках расчетно – кассового обслуживания выполняет следующие операции:

- открытие, переоформление и закрытие корреспондентских счетов (субсчетов) кредитных организаций (филиалов);

- списание (зачисление) средств со счетов (на счета) кредитных организаций (филиалов) и учет таких операций;

- контроль за соблюдением кредитными организациями правил и сроков совершения расчетных и платежных операций;

- прием и выдача наличных денег кредитным организациям (филиалам).

Операционно – кассовый центр (ОКЦ) – подразделение расчетной сети Банка России, обеспечивающее пользователей системы валовых расчетов (безналичных платежей) в режиме реального времени средствами удаленного доступа к их корреспондентским и (или) иным счетам в Федеральном расчетном центре и ведущее операционно – кассовое обслуживание пользователей системы валовых расчетов. ОКЦ действует на основании Положения Центрального банка РФ от 24.08.1998 г. № 50-П «О системе валовых расчетов в режиме реального времени».

В настоящее время действует:

- Указание Банка России от 25 апреля 2007 г. № 1822-У «О порядке проведения платежей и осуществления расчетов в системе валовых расчетов в режиме реального времени Банка России»;

- Положение Банка России от 24 августа 1998 года № 50-П «О системе валовых расчетов в режиме реального времени»;

- Приказ Банка России от 8 июня 2007 года № ОД-415 «Об установления регламента функционирования системы банковских электронных срочных платежей (система БЭСП)»;

- Концепция системы валовых расчетов в режиме реального времени Банка России, одобрена решением Совета директоров ЦБ РФ от 13 июня 1997 г. (протокол № 20)

Режим реального времени – порядок контроля и исполнения платежных документов, обеспечивающий проведение расчетных операций непрерывно в течение операционного дня и немедленно по поступлении платежных документов.

Расчеты на валовой основе (валовые расчеты) – вид расчетов, в которых совершаются переводы средств по каждому платежному документу индивидуально.

Федеральный расчетный центр – центральное подразделение расчетной сети Банка России, осуществляющее проведение валовых расчетов в режиме реального времени по счетам, открытым в ФРЦ.

Участники СВР – подразделения расчетной сети Банка России, имеющие счета, открытые в ФРЦ.

Пользователи СВР – организации, расположенные на территории РФ, имеющие банковские (корреспондентские, расчетные, текущие и прочие) счета, открытые в ФРЦ.

Оперативно – кассовый центр – подразделение расчетной сети банка России, обеспечивающее пользователей СВР средствами удаленного доступа к их счетам в ФРЦ и осуществляющие операционно – кассовое обслуживание пользователей СВР.

ФРЦ – обеспечивает проведение расчетов и учет операций между кредитными организациями и клиентами банка России, а также ряда операций подразделений Банка России.

Взаимодействие кредитных организаций и клиентов Банка России с ФРЦ осуществляется с использованием терминала системы валовых расчетов в режиме реального времени – специализированного программно – аппаратного комплекса, устанавливаемого в кредитных организациях и у клиентов Банка России.

Технологии СВР обеспечивает централизованное ведение счетов в ФРЦ, создает возможность проводить операции подразделений Банка России через ФРЦ с одновременным учетом этих операций в балансе ФРЦ и подразделений Банка России.

ФРЦ выполняет следующие функции:

- открытие и ведение корреспондентских счетов кредитных организаций;

- осуществление расчетов в валюте РФ Банком России с кредитными организациями о кредитованию, купле – продаже иностранной валюты, с драгоценными металлами, с ценными бумагами;

- по учету обязательных резервов кредитных организаций, депонированных в Банке России;

- по учету операций с денежной наличностью учреждения Банка России.

Внедрение системы валовых расчетов существенно изменяет функции и ответственность территориальных учреждений Банка России и подведомственных им РКЦ. РКЦ преобразуются в кассовые центры и (или) подразделения с функциями удаленных рабочих мест ФРЦ. Преобладающими функциями территориальных учреждений Банка России становятся функции надзора за кредитными организациями, организация кассовых операций.

Порядок открытия банками (их филиалами) корреспондентских счетов (субсчетов) в РКЦ регламентирован Положением Центрального банка РФ от 1.04.2002. г. № 2-П «О безналичных расчетах в РФ»:

- каждому банку в РКЦ открывается один корреспондентский счет;

- филиалам банка открывается по одному корреспондентскому субсчету в РКЦ по месту их нахождения (решение на их открытие выдает территориальное учреждение ЦБ по месту нахождения головной конторы банка.

В случае образования на корреспондентском счете (субсчете) дебетового сальдо банк (филиал) уплачивает проценты, начисляемые на сумму ежедневного дебетового сальдо. Размер процентной ставки устанавливает Банк России.

Расчето – платежные услуги Банка России (РКЦ) – услуги, состоящие в переводе (списании, перемещении, замещении) денежных средств через расчетную сеть Банка России и включающие в себя полный цикл обработки платежей: прием расчетных документов, их обработку, выдачу расчетных документов банкам получателей средств.

В России действует Положение Банка России от 8.12.1997 г. № 7-П «О порядке расчета и взимания платы за расчетные услуги Банка России»

Сумма платы за услуги Банка России рассчитывается для каждого клиента автоматизированным способом в соответствие с тарифами и исходя из количества проведенных для него операций списания средств со счета. По результатам проведенных в течение дня операций указанного рода для каждого клиента программным путем формируется ведомость операций за день, где указывается количество и сумма проведенных за день операций в разрезе видов платежей и общая сумма платы.

Способ (в бумажном или электронном виде), периодичность и сроки предоставления ведомостей клиенту устанавливаются в договоре.

Клиент оплачивает услуги Банка России за месяц со своего счета (субсчета) платежным поручением. За неисполнение или ненадлежащее исполнение клиентом обязательств оплатить оказанные ему услуги Банк России берет неустойку в размере ставки рефинансирования от суммы долга, включая сумму неустойки, со счета клиента без его согласия.

Плата не взимается (не считая возмещения телеграфных расходов Банка Росссии) за следующие операции:

- перечисление налогов и иных обязательных платежей в бюджет;

- перечисление средств банком (филиалом) после отзыва лицензии;

- перечисление средств ликвидационной комиссией (ликвидатором, конкурсным управляющим);

- списание со счета ошибочно зачисленных на него средств;

- перечисление средств в фонды обязательного резервирования;

- перечисление средств в депозиты, размещаемые в ЦБ РФ;

- возврат кредитов, выданных Банком России, и уплату соответствующих процентов и неустоек;

- другие перечисления средств пользу Банка России.

Кассовое обслуживание РКЦ регулируется:

Положением банка России от 25.03.1997 года № 56 «О порядке ведения кассовых операций в кредитных организациях на территории РФ»

Письмом ЦБР от 15. 03.1996 г. № 41-96 «Порядок получения наличных денег в учреждении Банка России»;

Телеграмма ЦБР от 19.08.1998 г. № 176-Т «О прядке выдачи наличных денег кредитным организациям».

3.Привлечение средств в депозиты Банка России регламентируется:

- п.7. ст. 45 закона «О центральном банке РФ (банке России)» (возможность временного размещения коммерческими банками средств в ЦБ РФ);

- Положение ЦБР № 67-П от 13. 01.1999 г. «О порядке проведения Центральным банком РФ депозитных операций с банками - резидентами в валюте РФ»;

Банк России проводит депозитные операции с целью регулирования ликвидности банковской системы (т.е. с целью изъятия из обращения излишней ликвидности).

Депозитные операции проводятся через территориальные учреждения Банка России и их расчетные подразделения (РКЦ).

Средства в депозиты Банка России могут размещать коммерческие банки, отвечающие следующим критериям:

- Аккуратное выполнение банком резервных требований;

- Отсутствие просроченной задолженности перед ЦБ;

- Исплнение законодательства и нормативных актов ЦБ.

Досрочное изъятие средств, размещенных в депозит ЦБ не допускается. Не допускается также уступка права требования в отношении этих средств. Депозиты ЦБ не пролонгируются.

Проценты на депозиты, открытые в ЦБ РФ, начисляются по формуле простых процентов за период фактического срока депозита. Указанные проценты уплачиваются одновременно с возвратом банку суммы депозита.

С целью привлечения средств во вклады Банк России реализует следующие операции:

1. Депозитные аукционы – процентный конкурс договоров – заявок банков. Начальную (максимальную) процентную ставку назначает ЦБ РФ.

При объявлении депозитного аукциона ЦБ указывает:

- Перечень уполномоченных учреждения Банка России тех регионов, с банками которых проводится аукцион;

- Дату перечисления средств в депозит;

- Дату возврата депозита и уплаты процентов;

- Минимальную сумму, принимаемую в депозит;

- Максимальную начальную процентную ставку за депозит.

Принятые заявки ранжируются по величине предложенной банками процентной ставки. После их анализа ЦБ принимает окончательное решение о ставке отсечения и (или) объеме средств, привлекаемых в депозиты.

Способы проведения депозитных аукционов:

- Американский – при котором заявки удовлетворяются по предлагаемым банками ставкам, которые не превышают либо равны ставке отсечения;

- Голландский – при котором заявки удовлетворяются по ставке отсечения.

2. Депозитные операции по фиксированной ставке – количество заявок одного банка не ограничивается

3. Депозитные операции с использованием «Рейтер – дилинг» - проводятся с банками, заключившими с ЦБ (в лице его территориального учреждения) генеральное соглашение (Приложение 3 к Положению № 67-П).

Банк России проводит депозитные операции с использованием системы «Рейтер – дилинг» на следующих стандартных условиях:

- «овернайт» - сделка соком на 1 рабочий день, при которой средства поступают (перечисляются) на счет для учета депозитов в день заключения сделки, а возвращаются с процентами на следующий рабочий день;

- «том – некст» - сделка сроком на 1 рабочий день, при которой средства на счету поступают на следующий рабочий день после заключения сделки, а возвращаются на следующий после этого рабочий день;

- «1 неделя»;

- «2 недели».

Банк России ежедневно передает по информационной системе «Рейтер», а также размещает на своем сервере в Интернет сообщение об условиях привлечения средств банков в депозиты.

4.Формирование обязательных резервов.

Обязательные резервы (резервные требования» представляют собой механизм регулирования общей ликвидности банковской системы, используемый для контроля денежных агрегатов посредством снижения денежного мультипликатора. Резервные требования устанавливаются в целях ограничения кредитных возможностей кредитных организаций и поддержания на определенном уровне денежной массы в обращении.

Решения о величине резервных требований принимает Совет директоров ЦБ РФ.

Нормативы обязательных резервов, депонируемых в ЦБ РФ (резервные требования), являются одним из основных методов денежно – кредитной политики и в частности регулирования денежной массы в обращении (ст. 35 Федерального закона «О Центральном банке РФ (банке России)».

Размеры обязательных резервов не могут превышать 20% обязательств кредитной организации и могут быть дифференцированными для различных кредитных организаций. Нормативы обязательных резервов не могут быть единовременно изменены более чем на 5 пунктов (знаков после запятой) (ст. 38 Федерального закона «О Центральном банке РФ (Банке России)».

В России резервные требования используются для:

- Стабилизации денежного обращения и борьбы с инфляцией, т.е. для текущего регулирования денежной массы и ограничения темпов ее роста;

- Регулирования спроса на банковские ресурсы;

- Регулировании я уровня ликвидности, плетеже- и кредитоспособности коммерческих банков;

- Погашения обязательств банков с отозванными лицензиями (т.е. как элемент конкурсной массы ликвидируемых банков).

Нома (норматив) (минимальный остаток средств на счете обязательных резервов в ЦБ) определяются в процентном отношении к соответствующим статьям пассивов.

Норма обязательных резервов может дифференцироваться в зависимости от:

- Величины пассивов;

- Видов и размеров привлеченных средств (до востребования, срочные, сберегательные и прочие) в национальной или иностранной валюте;

- Гражданства вкладчика;

- Прочих условий.

В мире наблюдается большой разброс норм резервирования. Нормы обязательных резервов составляют в Великобритании – 0,45%, Японии – от 0, 125 до 2,5, Швейцарии – 2,5, Германия – от 4,15 до 12,1%, испании – 17%, Италии – 25%.

Счет для хранения обязательных резервов является беспроцентным.

В связи с тем, что объемы средств на депозитных счетах коммерческих банков непрерывно меняются, абсолютные суммы обязательных резервов должны систематически корректироваться. В этой связи многие Центральные банки применяют схему резервирования, которая предусматривает определение и размещение среднего за период размера резервов (определение среднего размера депозитов).

В банковском законодательстве как правило фиксируется лишь верхняя граница норм обязательных резервов.

Резервные требования к коммерческим банка в РФ (СССР) стали применяться с конца 80-х годов.

Порядок резервирования регламентируется следующими нормативными документами:

- Положение ЦБР от 29 марта 2004 года № 255-П «Об обязательных резервах кредитных организаций»;

- Указание ЦБР от 10 октября 2007 г. № 1891-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России»;

Размер (сумма) обязательных резервов рассчитывается путем применения норматива к средней хронологической величине резервных обязательств за отчетный период и исключения наличных денежных обязательств в валюте РФ в кассе кредитных организаций.

Регулирование размера обязательных резервов осуществляется Банком России ежемесячно.

В состав резервируемых обязательств не включаются:

- Обязательства, выраженные в неденежной форме (в драгоценных металлах и камнях в их физической форме, в форме займа ценных бумаг)

- Обязательства, вытекающие между обособленными подразделениями кредитной организации.

Расчет обязательных резервов осуществляется на основании форм документов, установленных Центральнм банком РФ (Приложения 2-7 к Положению № 255-П)

Составление документов для расчета обязательных резервов кредитной организации осуществляется по данным ежедневных сведений бухгалтерских балансов, за исключением данных бухгалтерских балансов зарубежных филиалов, которые в соответствие с законодательством стран местонахождения выполняют резервные требования в порядке и по нормативам, установленными в странах местонахождения филиалов.

Величина наличных денежных средств в валюте РФ в кассе кредитной организации, исключаемых при расчете нормативной величины обязательных резервов. Определяется исходя из фактических остатков наличных денежных средств в кассе и не должна превышать 25% размера обязательных резервов по обязательствам в валюте РФ, рассчитанного до его уменьшения на указанную величину.

Нормативы обязательных резервов с 15 января 2008 года:

- По обязательствам перед банками нерезидентами в валюте РФ и иностранной валюте – 4,5%;

- По обязательствами перед физическими лицами в валюте РФ – 4%;

- По иным обязательствам кредитных организаций в валюте РФ и иностранной валюте – 4,5%.

Расчет размера обязательных резервов, подлежащих депонированию в Банке России

| № строки | Наименование показателя | Сумма |

| 1. | Размер резервных обязательств, всего (1.1.+1.2+1.3+1.4+1.5). в том числе: | |

| 1.1. | Обязательства перед банками нерезидентами в валюте РФ (строка 1.5. Приложения 2 к Положению 255-П) | |

| 1.2. | Обязательства перед физическими лицами в валюте РФ (строка 2.2 Приложения 2 к Положению 255-П) | |

| 1.3. | Иные обязательства в валюте РФ (строка 3.5. Приложения 2 к Положению 255-П) | |

| 1.4. | Обязательства перед банками нерезидентами в иностранной валюте (строка 1.6 Приложения 2 к Положению 255-П) | |

| 1.5. | Иные обязательства в иностранной валюте (строка 4.1. Приложения 2 к Положению 25-П) | |

| 2. | Нормативная величина обязательных резервов, всего (строка 2.6 + строка 2.9) | |

| 2.1. | По обязательствам перед банками нерезидентами в валюте РФ (строка 1,1 умноженная на норматив обязательных резервов) | |

| 2.2. | По обязательствам перед физическими лицами в валюте РФ (строка 1.2 * норматив обязательных резервов) | |

| 2.3. | По иным обязательствам в валюте РФ (стр. 1.3 * норматив обязательных резервов) | |

| 2.4. | Итого по обязательствам в валюте РФ (стр. 2.1. + 2.2. + 2.3.) | |

| 2.5. | Величина исключаемых наличных денежных средств в валюте РФ в кассе, код обозначения 202025 | |

| 2.6. | Всего по обязательства в валюте РФ (стр. 2.4 – 2.5.) | |

| 2.7. | По обязательствам перед банками нерезидентами в иностранной валюте (стр. 1,4*норматив обязательных резервов) | |

| 2.8. | по иным обязательствам в валюте РФ (стр. 1,5 * норматив обязательных резервов) | |

| 2.9. | Итого по обязательствам в иностранной валюте (стр. 2.7 + 2.8) | |

| 3. | Усредненная величина обязательных резервов, всего (ср. 3.1. + ср. 3.2.), в том числе: (1) | |

| 3.1. | По обязательствам в валюте РФ (строка 2,6 * коэффициент усреднения) (1) | |

| 3.2. | По обязательствам в иностранной валюте (строка 2.9. * коэффициет усрежднения) (1) | |

| 3.3. | Коэффициент усреднения (1) | |

| 4. | Расчетная величина обязательных резервов, ВСЕГО (стр. 4,1 + стр. 4.2.), в том числе: | |

| 4.1. | По обязательствам в валюте РФ (стр. 2.6 – стр. 3.1.) | |

| 4.2. | По обязательствам в иностранной валюте (стр. 2.9. – стр. 3.2.) | |

| 5. | Фактические остатки средств на счетах по учету обязательных резервов, всего (стр. 5.1. + стр. 5.2.), в том числе: (2) | |

| 5.1. | По обязательствам в валюте РФ (2) | |

| 5.2. | По обязательствам в иностранной валюте (2) | |

| 6. | Подлежит перечислению на счета по учету обязательных резервов (недовзнос), всего (стр. 6.1.+6.2.), в том числе: | |

| 6.1. | По обязательствам в валюте РФ (стр. 4.1 – стр. 5.1.) (3) | |

| 6.2. | По обязательствам в иностранной валюте (стр. 4.2. – стр. 5.2.) (3) | |

| 7. | Подлежит возврату на корреспондентский счет (перевзнос), всего (стр. 7.1. + стр. 7.2.), в том числе: | |

| 7.1. | По обязательствам в валюте РФ (стр. 5.1. – стр. 4.1.) (3) | |

| 7.2. | По обязательствам в иностранной валюте (стр. 5.2 – стр. 4.1.) | |

| 8. | Всего по результатам зачета подлежит перечислению на счета по учету обязательных резервов (недовзнос) (стр. 6 – стр. 7) | |

| 9. | Всего по результатам зачета подлежит возврату на корреспондентский счет (перевзнос) (стр. 7 – стр. 6) |

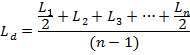

Средняя хронологическая рассчитывается по формуле (сумма остатков привлеченных средств, используемых при расчете обязательных резервов)

где L1 - значение показателя на первую дату отчетного периода (периода усредненения);

Ln – значение показателя на последнюю дату (периода усредненеия);

n – фактическое чиcло календарных дат в отчетном периоде (периоде усреднения).

Штраф за недовзнос рассчитывается по формуле:

где Р – недовзнос, руб.;

i – ставка рефинансирования Центрального банка РФ;

Q – количество календарных дней в году (365 или 366), к которому относится дата расчета штрафа.

Дата добавления: 2015-02-23; просмотров: 1519;