Основные показатели эффективности проекта

Основные показатели эффективности проекта основаны на учете стоимости финансовых ресурсов во времени, которая определяется с помощью дисконтирования.

Дисконтированием денежных потоков называется приведение их разновременных (относящихся к различным шагам расчета) значений к их ценности на определенный момент времени, который называется моментом приведения и обозначается через t0. Момент приведения может не совпадать с базовым моментом. Дисконтирование применяется к денежным потокам, выраженным в текущих или дефлированных ценах и в единой валюте.

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта Е, выражаемая в долях единиц или в процентах в год.

Дисконтирование денежного потока на  шаге осуществляется путем умножения его значения .(m) на коэффициент дисконтирования

шаге осуществляется путем умножения его значения .(m) на коэффициент дисконтирования  , рассчитываемый по формуле:

, рассчитываемый по формуле:

где  — момент окончания m-го шага.

— момент окончания m-го шага.

Норма дисконта Е может быть различной для разных шагов расчета. Это целесообразно в случаях переменного по времени риска или переменной по времени структуры капитала.

Различают следующие нормы дисконта:

• коммерческая, которая используется при оценке коммерческой

эффективности проекта (она определяется с учетом альтернативной эффективности использования капитала);

• норма дисконта участника проекта, которая отражает эффективность отдельных предприятий и других участников (она выбирается самими участниками; при отсутствии предпочтений в качестве нее можно использовать коммерческую норму дисконта);

• социальная норма дисконта, которая используется при расчетах социально-экономической эффективности и характеризует минимальные требования общества к эффективности проекта (она считается национальным параметром и должна устанавливаться централизованно органами управления народным хозяйством в увязке с прогнозами экономического и социального развития страны);

• бюджетная, которая используется при расчетах показателей бюджетной эффективности и отражает альтернативную стоимость бюджетных средств (она устанавливается органами федерального или регионального значения, по заданию которых оценивается бюджетная эффективность проекта).

В качестве основных показателей, используемых для расчетов эффективности проекта, можно использовать:

Ø чистый доход;

Ø чистый дисконтированный доход;

Ø внутреннюю норму доходности;

Ø потребность в дополнительном финансировании (стоимость проекта, капитал риска);

Ø индексы доходности затрат и инвестиций;

Ø срок окупаемости;

Ø показатели финансового состояния (см. табл. 10.7).

Чистым доходом (ЧД) называется накопленный эффект (сальдо денежного потока) за расчетный период:

,

,

где суммирование распространяется на все шаги расчетного периода.

Важнейшим показателем эффективности проекта является чистый дисконтированный доход (ЧДД), который представляет собой накопленный дисконтированный эффект (дисконтированное накопленное сальдо) за расчетный период:

ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности эффектов, относящихся к различным моментам времени.

Разность ЧД и ЧДД называют дисконтом проекта.

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД.

Пример расчета ЧДД для различных инвестиционных проектов.

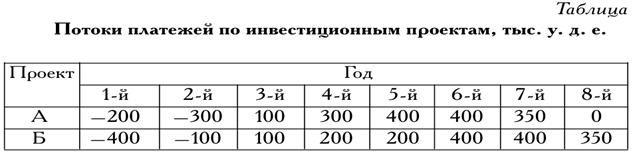

Имеются два инвестиционных проекта, в которых потоки платежей характеризуются данными, приведенными в таблице.

Коэффициент дисконтирования принят 1,1.

Рассчитаем чистый дисконтированный доход для обоих проектов.

ЧДДА = (–200) * 1,1-1 + (–300) * 1,1-2 + (100) . 1,1-3 + (300) . 1,1-4 +

+ (400) . 1,1-5 + (400) . 1,1-6 + (350) . 1,1-7 = 504,05.

ЧДДБ =(–400) . 1,1-1 + (–100) . 1,1-2 + (100) . 1,1-3 + (200) . 1,1-4 +

+ (200) . 1,1-5 + (400) . 1,1-6 + (400) . 1,1-7 + (350) . 1,1-8 = 483,97.

Из расчета следует, что проект А предпочтительнее проекта Б.

Внутренняя норма доходности (ВНД) — это положительное число Ев. Если при норме дисконта Е = Ев ЧДД проекта обращается в 0, это число единственное.

В более общем случае ВНД называется такое положительное число Ев, которое при норме дисконта Е = Ев ЧДД проекта обращается в 0; при всех больших значениях Е ЧДД отрицателен, при всех меньших значениях Е ЧДД положителен. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

Для оценки эффективности проекта значение ВНД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты, у которых ВНД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е, имеют отрицательный ЧДД и поэтому неэффективны.

ВНД может быть также использована:

• для экономической оценки проектных решений, если известны приемлемые значения ВНД (зависящие от области применения) у проектов данного типа;

• оценки степени устойчивости проекта по разности ВНД и Е;

• установления участниками проекта нормы дисконта Е по данным о внутренней норме доходности альтернативных направлений вложения ими собственных средств.

Сроком окупаемости называется продолжительность периода от начального момента до момента окупаемости.Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход (ЧД) становится и в дальнейшем остается неотрицательным.

При оценке эффективности срок окупаемости выступает, как правило, только в виде ограничения.

Сроком окупаемости с учетом дисконтированияназывается продолжительность периода от начального момента до момента окупаемости с учетом дисконтирования. моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход (ЧДД) становится и в дальнейшем остается неотрицательным.

Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимого для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Следует иметь в виду, что реальный объем потребного финансирования не обязан совпадать с ПФ и, как правило, превышает его за счет необходимости обслуживания долга.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности характеризуют относительную «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

• индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам);

• индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

• индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

• индекс доходности дисконтированных инвестиций (ИДД) — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвести

ционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию.

Индексы доходности затрат и инвестиций превышают единицу только в том случае, если для этого потока ЧД положителен.

Индексы доходности дисконтированных затрат и инвестиций превышают единицу только в том случае, если для этого потока ЧДД положителен.

Пример расчета показателей эффективности проекта. В табл. 7.8(10.8) приведены данные по денежным потокам по проекту.

Рассмотрим проект с денежными потоками, представленными в табл. 7.8(10.8). Продолжительность шага расчета равна одному году. Для упрощения расчеты производятся в текущих ценах (без учета инфляции). Норма дисконта Е = 10%. Чистый доход указан в последнем столбце (m = 8) стр. 5: ЧД = 72,83.

Из той же строки видно, что потребность в финансировании (ПФ) равна 148,4 (на шаге m = 1).

Момент окупаемости проекта также определяется на основании данных в стр. 5 табл. 10.8. Видно, что он лежит внутри шага m = 5. Таким образом, период окупаемости проекта приблизительно равен 6 годам.

ЧДД проекта, определяемый как сумма нарастающим итогом по стр. 7, равен 9,04. Таким образом, проект, приведенный в примере, эффективен.

ВНД определяется исходя из стр. 4 подбором значения нормы дисконта. В результате получим ВНД = 11,92%. Это еще раз подтверждает эффективность проекта, так как ВНД > Е.

Дата добавления: 2015-02-19; просмотров: 3940;