В примере

ИД = 288,3:165,8=1,73 или 173%.

• внутренняя норма доходности (ВНД – внутренняя норма дисконта, внутренняя норма рентабельности, Internal Rate of Return – IRR).

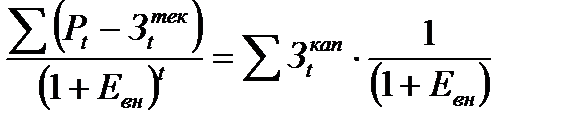

Представляет собой ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным капитальным вложениям. Евн = ВНД при условии

.

.

Таким образом ВНД это норма дисконта, при которой ЧДД=0.

ВНД проекта сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. Если ВНД равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в проект оправданы. В противном случае инвестиции в проект нецелесообразны. То есть если весь проект выполняется только за счет заемных средств, то ВНД должно быть как минимум равно банковскому проценту, под который берется кредит, с тем, чтобы суметь расплатиться из доходов от реализации проекта за время, равное горизонту расчета.

На действующем предприятии показатель внутренней нормы доходности сравнивается также с показателем средневзвешенной стоимости капитала. Если ВНД > WACC, то проект следует принять, и наоборот.

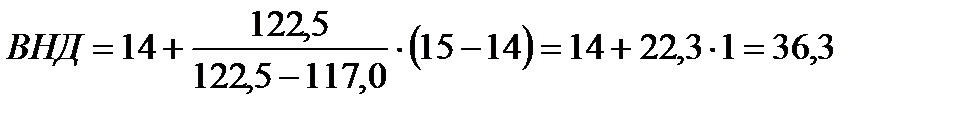

В упрощенном порядке уровень ВНД определяется методом последовательной итерации с расчетом ЧДД при другом уровне дисконтной ставки. Точность вычислений ВНД зависит от интервала между принятой в расчетах ЧДД величиной нормы дохода на капитал (планируемой дисконтной ставкой), и вспомогательной расчетной величиной дисконтной ставки: чем меньше интервал, тем точнее расчеты. Для продолжения примера принята вспомогательная расчетная величина дисконтной ставки 15% (таб.9.3).

Как следует из примера, в случае использования в расчетах эффективности инвестиционного проекта нормы дисконта на уровне Е=36,3%, чистый дисконтированный доход будет равным нулю.

Таблица 9.3

Расчет ЧДД при Е=15%, д.е.

| Год | Притоки | Оттоки | Дисконтирование при Е=0,15 | ЧДД текущий | ЧДД накопленный (ЧТС) | |

| притоков | оттоков | |||||

| to | 10,0 | 100,0 | 10,0 | 100,0 | -90,0 | -90,0 |

| t1 | 57,1 | 75,0 | 49,7 | 65,2 | -15,5 | -105,5 |

| t2 | 110,3 | - | 83,4 | - | 83,4 | -22,1 |

| t3 | 113,1 | - | 74,4 | - | 74,4 | 52,3 |

| t4 | 113,1 | - | 64,7 | - | 64,7 | 117,0 |

| Итого | 403,6 | 175,0 | 282,2 | 165,2 | 117,0 | - |

.

.

Расчеты внутренней нормы доходности подтверждаются и графическим методом.

Судя по графику, прямая, проходящая через две точки, соответствующие разным значениям ЧДД, пересекает ось абсцисс (ЧДД=0) на уровне 36,3 % (рис.9.2).

| ЧДД, д.е. |

| Е,% |

| 36,3 |

| ВНД |

Рис.9.2. Графический метод нахождения ВНД.

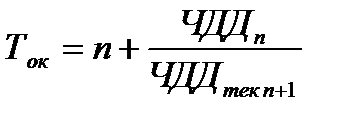

• срок окупаемости инвестиций.

Срок окупаемости инвестиций есть минимальный временной интервал от начала осуществления проекта, за пределами которого интегральный эффект (ЧТС) становится положительным. Или: это период, начиная с которого, первоначальные вложения и другие затраты по проекту покрываются суммарными результатами его осуществления. Срок окупаемости определяется по дисконтированным величинам результатов и затрат. В приведенном выше примере окупаемость инвестиций, как видно из таблицы 9.2, наступает на четвертом году осуществления проекта.

Более точно срок окупаемости можно рассчитать по формуле

,

,

где n − последний год, когда ЧДД £ 0; ЧДДn − величина накопленного ЧДД в году « n» (без знака минус); ЧДД тек n+1 − величина текущего ЧДД в « n + 1 » – м году.

Более точный срок окупаемости инвестиций в примере определяется

Ток=3 + (20,8:76,3)=3,3 года.

Дата добавления: 2015-02-05; просмотров: 970;