Пример 1. 5 страница

Контрольные вопросы

- Раскройте сущность кредита.

- Какие виды кредита применяются в РФ?

- Назовите основные показатели кредита.

- Как определяется эффективность государственных кредитных операций?

- Назовите показатели размера, срока пользования и число оборотов кредита.

- С помощью какого показателя определяется размер взимания платы за пользование кредитом?

- Назовите показатели просроченных ссуд. Как рассчитываются средняя длительность пользования кредитом и среднее число его оборотов с учетом невозвращенных в срок в банк ссуд ?

- Каким показателем характеризуется устойчивость задолженности заемщика ?

- Какая система взаимосвязанных индексов используется для изучения влияния отдельных факторов:

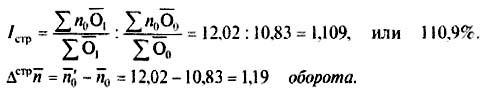

- а) на изменение средней длительности пользования кредитом;

- б) на изменение среднего числа оборотов кредита ?

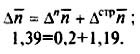

- Как осуществляется раз^гожение абсолютного изменения средней длительности пользования кредита по факторам? Что оно характеризует?

Глава 23. Статистика денежного обращения

23.1. Сущность и система показателей денежного обращения

Сменяя форму стоимости (товар на деньги, деньги на товар), деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение.

Товарно-денежные отношения требуют определенного количества денег для обращения.

Закон денежного обращения устанавливает количество денег, нужное для выполнения ими функций средств обращения и средства платежа.

Количество денег, потребное для выполнения функции денег как средство обращения, зависит от трех факторов:

- количества проданных на рынке товаров и услуг (связь прямая);

- уровня цен и тарифов (связь прямая);

- скорости обращения денег (связь обратная).

С появлением функции денег как средства платежа общее количество денег должно уменьшаться. Кредит оказывает обратное влияние на количество денег. Такое уменьшение вызывается погашением путем взаимного зачета определенной части долговых требований и обязательств.

Таким образом, закон, определяющий количество денег в обращении, приобретает следующий вид:

Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесцениванию денег, т. е. в конечном итоге является одним из факторов инфляционного процесса. Инфляция, как правило, измеряется с помощью индекса-дефлятора ВВП и индекса потребительских цен.

Система показателей статистики денежного обращения включает: денежный оборот, денежную массу, наличные деньги внебанковской системы, безналичные средства, скорость обращения денежных средств, продолжительность одного оборота, купюрное строение денежной массы, индекс-дефлятор, покупательную способность рубля и др.

Преобладающей частью денежного оборота является безналичный денежный оборот (деньги выступают только в функции средств платежа - перечисление денежных средств по счетам кредитных учреждений, зачет взаимных требований и др.)

В Российской Федерации форма безналичных расчетов определяется правилами банка России, действующими в соответствии с законодательством.

Под налично-денежным оборотом понимают движение наличных денег в сфере обращения и выполнения ими функций средств платежа и средства обращения. Наличные деньги используются для кругооборота товаров и услуг, расчетов по выплате заработной платы, премий, пособий, выплаты страховых возмещений по договорам страхования, при оплате ценных бумаг и выплат по ним дохода, при платежах населения за коммунальные услуги и др.

Налично-денежное движение осуществляется с помощью различных видов денег: банкнот, металлических монет, других кредитных учреждений (векселей, чеков, кредитных карточек).

Эмиссию наличных денег осуществляет Центральный банк РФ. Он выпускает и изымает наличные деньги из обращения в случае их ветхости или производит замену старых купюр на новые (по номиналу).

Таким образом, наличное и безналичное обращения образуют общий денежный оборот страны, в котором действуют единые деньги одного наименования и унифицированной нарицательной стоимости. В процессе денежного оборота постоянно происходит преобразование наличных денежных потоков в безналичные.

Статистика денежного оборота занимается изучением объема, состава и динамики денежных средств, скорости их оборачиваемости.

Под объемом денежного оборота понимают совокупность денежных операций, посредством которых происходит движение денег. Необходимо отличать объем денежного оборота от средних остатков денег. Первый показатель определяют путем суммирования операций по поступлению (или списанию) денег за период, а второй - получают как среднюю величину из остатков денег на счете на отдельные даты.

Для характеристики деятельности банковских учреждений по расчетам используется показатель скорости документооборота. Чем быстрее расчетные документы проходят путь от поставщика до потребителя, тем эффективнее деятельность банка. Ускорение расчетных операций является одной из важнейших задач банка, поэтому возникает потребность определять скорость документооборота и следить за её изменениями. При изучении скорости документооборота используют показатели оборачиваемости отдельных средств в расчетах, к которым относятся; длительность пребывания средств в расчетах и число оборотов этих средств за период.

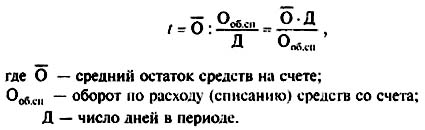

Длительность пребывания средств в расчетах (t) измеряется в днях. Расчет производится по формуле:

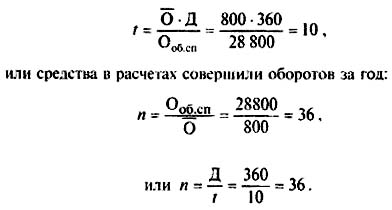

Число оборотов средств в расчетах (п) можно определить делением количества календарных дней в периоде на длительность пребывания средств в расчетах и по следующей формуле:

или делением количества календарных дней в периоде на длительность пребывания средств в расчете:

Показатели оборачиваемости могут быть использованы в сравнительном анализе, а также при выявлении динамических тенденций.

Покажем исчисление оборачиваемости средств в расчетах на примере.

23.2. Показатели скорости обращения денежной массы

Совокупная денежная масса - сумма всех наличных и безналичных средств в обращении по РФ. Рассчитывается Банком России по состоянию на первое число месяца на основе данных сводного баланса банковской системы.

Денежная масса является важным количественным показателем движения денег. Деньги в кругообороте выполняют несколько функций, Они могут быть использованы как средство обращения, как мера стоимости и как средство накопления. В современной экономике некоторые виды денежных активов могут выполнять одновременно три функции.

При определении денежной массы исходят из абсолютных показателей - денежных агрегатов, под которыми понимают специфическую классификацию платежных средств по уровню их ликвидности. В соответствии с методикой Банка России для расчета совокупной денежной массы используются следующие агрегаты денежной массы:

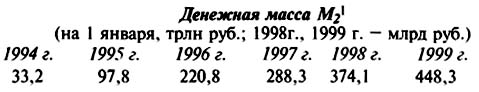

Совокупный объем денежной массы (денежный агрегат М2) в России увеличивается быстрыми темпами:

На денежную массу влияют два фактора: количество денег и скорость их оборота.

Количество денежной массы определяется государством - эмитентом денег, его законодательной властью. Главное условие стабильности денежной единицы страны - соответствие потребности хозяйства в деньгах фактическому потреблению их в наличном и безналичном оборотах. Рост эмиссии денег в последние годы вызван огромным дефицитом федерального бюджета РФ.

Другой фактор, влияющий на денежную массу, - скорость обращения денег, т. е. их интенсивное движение при выполнении ими функций обращения и платежа. Для расчета этого показателя используют косвенные методы.

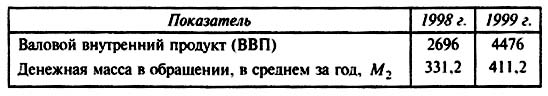

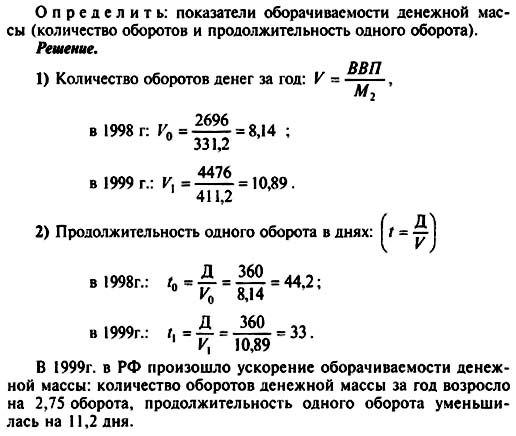

Скорость обращения денег измеряется двумя показателями:

Количество оборотов денег в обращении за рассматриваемый период рассчитывается по формуле:

где ВВП - валовой внутренний продукт в текущих ценах (ВВП -∑ p1q1);

М2 - совокупный объем денежной массы в изучаемом периоде, определяемой как средние остатки денег за период.

Этот показатель характеризует скорость оборота денежной массы, т. е. сколько в среднем за год оборотов совершила денежная масса (прямая характеристика оборачиваемости денег). Иначе говоря, он показывает, сколько раз за год использовался рубль для получения товаров и услуг.

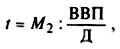

2. Продолжительность одного оборота денежной массы рассчитывается по формуле:

Рассмотренные показатели взаимосвязаны между собой:

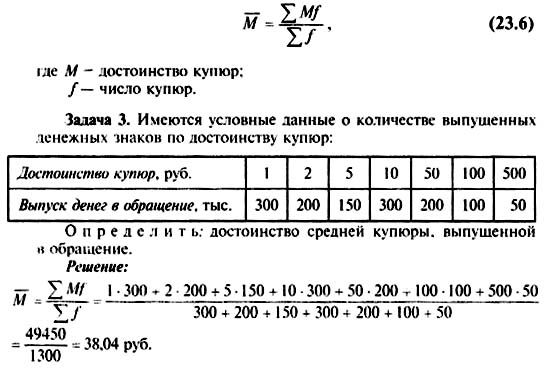

23.3. Показатели купюрного строения денежной массы

Под купюрным строением понимают удельный вес денежных знаков различного достоинства в обшей массе обращающихся денег. При этом купюрное строение может быть определено как по количеству, так и по сумме купюр. Рациональное купюрное строение денежной массы позволяет повысить

производительность труда кассовых работников, ускорить оборачиваемость денег.

В настоящее время на территории России находятся в обращении денежные знаки достоинством 1, 2, 5, 10, 50, 100 и 500 рублей.

Купюрный состав денежной массы формируется под влиянием уровня денежных доходов населения, различных цен на товары и тарифов на услуги, структуры розничного товарооборота, склонности населения к расходованию денег и др. Для характеристики динамики купюрного строения денежной массы и выявления тенденции его изменения необходимы данные о величине средней купюры, которую можно рассчитать по формуле средней арифметической взвешенной:

Сопоставление данных о средней купюрности денежной массы в динамике позволяет получить сводную оценку изменения купюрного состава, если достоинство купюр не меняется. При увеличении удельного веса купюр более высокого достоинства в общем количестве денежных знаков средняя купюрность повысится.

Глава 24. Статистика страхового рынка

24.1. Понятие страхования и задачи статистики

Страхование - система экономических отношений, включающая образование специального фонда (страхового фонда) и его использование (распределение и перераспределение) для преодоления и возмещения разного рода потерь, ущерба, вызванных неблагоприятными событиями (страховыми случаями) путем выплаты страхового возмещения и страховых сумм.

В страховании обязательно наличие двух сторон: специальной организации, ведающей созданием и использованием соответствующего фонда, - страховщика и юридических и физических лиц, вносящих в фонд установленные платежи - страхователей (полисодержателей), взаимные обязательства которых регламентируются договором страхования в соответствии с условиями страхования. При этом страховые организации образуют из своих доходов два вида страховых резервов: по имущественному страхованию и страхованию от несчастных случаев; по страхованию жизни, пенсий и медицинскому страхованию. Они предназначаются для обеспечения страховой защиты страхователей.

Существенными, отличительными особенностями страхования являются следующие:

- отношения между страховщиком и страхователем имеют вероятностный характер, так как в их основе лежит страховой риск. Под страховым риском чаще всего понимается вероятность наступления ущерба жизни, здоровью, имуществу страхователя (застрахованного) в результате страхового случая, т. е. фактически происшедшего страхового события. В зарубежной страховой практике широко применяется страхование экономических рисков: коммерческих, технических, правовых, политических и рисков в финансово-кредитной сфере. Риск является объективной предпосылкой возникновения страховых событий; если нет риска - нет и потребности в страховании. Однако не всякий риск может лечь в основу страховых отношений. Застрахован может быть только риск, по которому можно оценить вероятность наступления страхового случая, определить размер возможного ущерба и исчислить эквивалентную страховую сумму;

- возвратность средств: все средства, собранные страховщиком для выплаты страхового возмещения, возвращаются страхователям, но не каждому в отдельности, а только тем. которые пострадали в данный момент времени;

- раскладка ущерба: общая сумма ущерба, понесенного страхователями за определенный промежуток времени, раскладывается на всех участников страхования, причем результат раскладки представляет величину страхового платежа.

Страховщик и страхователь вступают во взаимодействие в условиях страхового рынка.

Страховой рынок - это особая социально-экономическая среда, определенная сфера денежных отношений, где объектом купли -продажи выступает страховая защита, формируется спрос и предложение на нее. Объективная необходимость развития страхового рынка - необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Страховой рынок можно рассматривать также, как форму организации денежных отношений по формированию и распределению страхового фонда для обеспечения страховой защиты общества, как совокупность страховых организаций (страховщиков), которые принимают участие в оказании соответствующих услуг.

Обязательным условием существования страхового рынка является наличие общественной потребности на страховые услуги и наличие страховщиков, способных удоатетворить эти потребности.

В настоящее время страховой рынок России характеризуется ростом числа страховых компаний и страховщиков, а также объемом совершаемых ими операций, появлением новых потребностей и новых направлений их деятельности.

Структура страхового рынка может быть охарактеризована в институциональном и территориальном аспектах.

В институциональном аспекте она представлена акционерными, корпоративными, взаимными и государственными страховыми компаниями.

В территориальном аспекте можно выделить местный (региональный) страховой рынок, национальный (внутренний) и мировой (внешний) страховые рынки.

Страхование делится на имущественное, личное страхование, страхование ответственности, социальное страхование и может быть обязательным или добровольным.

Имущественное страхование - вид страхования, объектом которого выступают материальные ценности (строения, транспортные средства, продукция, материалы и др.) Оно осуществляется на случай: пожара, аварий, хищений, порчи и пр.

Личное страхование - вид страхования, в котором объектом страховых отношений высчитают имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или другого застрахованного лица.

Страхование ответственности - вид страхования, объектом которого выступает обязанность страхователей выполнять какие-либо договорные условия (по поставкам товаров, погашению кредитов и др.) или обязанность страхователей по возмещению материального и иного ущерба. При страховании ответственности возмещение ущерба производится страховой компанией.

Социальное страхование - самостоятельный вид страхования с целью материального обеспечения нетрудоспособных граждан в результате болезни, несчастного случая, рождения ребенка и других обстоятельств, Социальное страхование может быть государственным и негосударственным.

Страхование представляет специфический вил деятельности. Оно занимается финансовой стороной таких явлений и процессов, которые но своей природе вероятностны, т. е. могут наступить или не наступить, и которые проявляются в массе случаев. Для управления эгими явлениями и процессами необходимо располагать достаточной и объективной информацией.

Статистика занимается сбором, обработкой и анализом информации, происходящих в области страхования; выявлением закономерностей появления страховых событий (против которых осуществляется страхование), оценкой их частоты, тяжести и опустошительности; установлением тарифных ставок.

Выполнение этих задач требует применения комплекса статистических методов, проведения специальных статистических наблюдений.

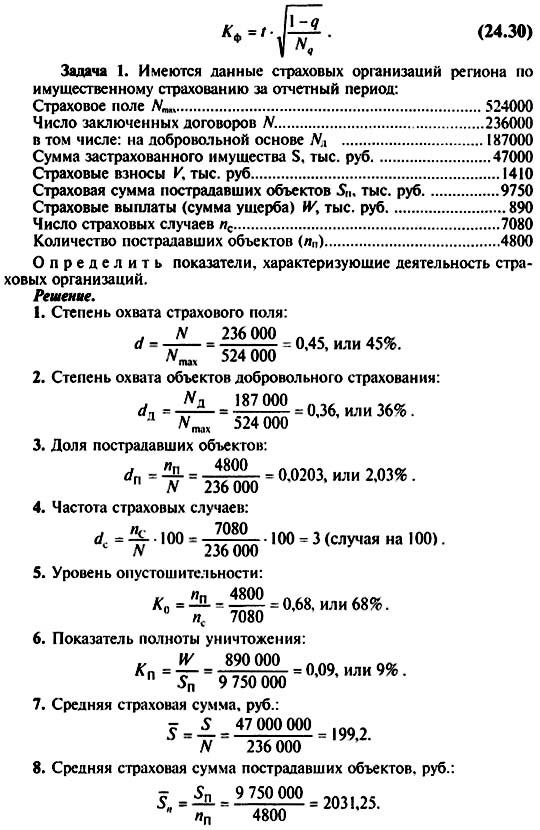

24.2. Система показателей имущественного страхования

Объектами имущественного страхования являются материальные ценности (основные и оборотные фонды предприятий, учреждений и организации), домашнее имущество граждан. Имущественное страхование осуществляется на случай пожаров, аварий, хищений, порчи и др.

Для выполнения своих функций статистика имущественного страхования должна располагать необходимой информацией о страховых событиях, их частоте, тяжести, опустошительности и т.п., измерения которых осуществляются с помощью системы статистических показателей.

Применяемые в имущественном страховании обобщающие показатели делятся на три гpуппы: абсолютные (объемные), средние и относительные.

К основным абсолютным показателям имущественного страхования относятся следующие: страховое поле или число хозяйств (Nmax), общая численность застрахованных объектов или заключенных договоров - страховой портфель (N), число страховых случаев (nc), число пострадавших объектов (nп). страховая сумма всех застрахованных объектов (S), страховая сумма пострадавших объектов (Sп), сумма поступивших страховых платежей (V ), сумма выплат страхового возмещения (W).

К числу средних показателей относятся:

средняя страховая сумма застрахованных объектов:

средняя страховая сумма пострадавших объектов:

средний размер выплаченного страхового возмещения:

средний размер страхового платежа (взноса):

Приведенные показатели используются для характеристики деятельности страховых компаний и анализа. Они являются основой исчисления относительных показателей:

степень охвата страхового поля:

степень охвата объектов добровольным страхованием:

(этот показатель используется для характеристики уровня развития добровольного страхования);

доля пострадавших объектов;

(этот показатель характеризует удельный вес объектов, которые были повреждены в отчетном периоде);

частота страховых случаев :

(частота страховых случаев показывает, сколько страховых случаев приходится в расчете на 100 застрахованных объектов (заключенных договоров);

уровень опустошительности страховых случаев

этот показатель характеризует силу одного страхового случая (урагана, землетрясения, градобития и др.), выражающегося в масштабах разрушения;

показатель полноты уничтожения :

этот показатель характеризует удельный вес суммы возмещения в страховой сумме пострадавших объектов. Предельное значение показателя не превышает 1;

коэффициент выплат страхового возмещения :

этот показатель характеризует размер выплат страхового возмещения на 1 (100) руб. поступивших страховых платежей и может быть использован для анализа финансового состояния страховых компаний. Чем меньше значение этого показателя, тем рентабельнее страховое учреждение;

абсолютная сумма дохода страховых организаций ;

относительная доходность (процент дохода) страховых организаций :

уровень взносов по отношению к страховой сумме :

этот показатель выражает размер взноса страховых платежей на 1 (100) руб. страховой суммы. Исчисленный числом по страховой компании показатель представляет сложившуюся усредненную ставку страховых платежей по всем видам застрахованного имущества.

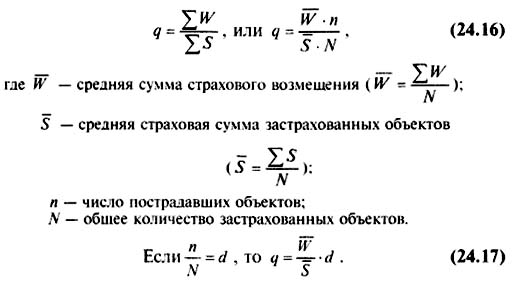

Одним из важнейших статистических показателей имущественного страхования является уровень убыточности страховых сумм q. представляющий собой долю суммы выплат страхового возмещения W в страховой сумме застрахованного имущества S, т, е

по совокупности объектов

Отношение  называют коэффициентом тяжести страховых событий, следовательно:

называют коэффициентом тяжести страховых событий, следовательно:

q = Kт * d

Таким образом, снижение убыточности страховых сумм достигается уменьшением тяжести страховых событии и доли пострадавший объектов,

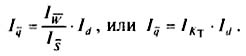

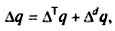

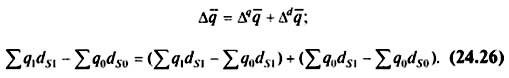

Динамику убыточности страховых сумм можно охарактеризовать системой индексов;

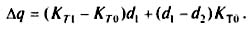

Используя связь показателей q = KT • d и систему взаимосвязанных индексов, можно определить по страховой организации абсолютный прирост (снижение) уровня убыточности страховых сумм, обусловленный изменением уровня тяжести страховых событии и доли пострадавших объектов

или

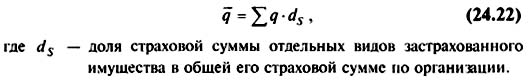

Средний уровень убыточности может быть рассчитан по формуле:

Средний уровень убыточности страховых сумм в общей сумме застрахованного имущества, т. е.

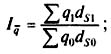

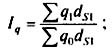

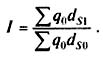

Для характеристики относительного измерения среднего уровня убыточности страховых сумм строится система индексов: переменного состава, постоянного состава и структурных сдвигов:

индекс средней убыточности переменного состава.

индекс средней убыточности постоянного состава:

индекс структурных сдвигов:

На основе этих индексов рассчитывают абсолютное изменение средней убыточности:

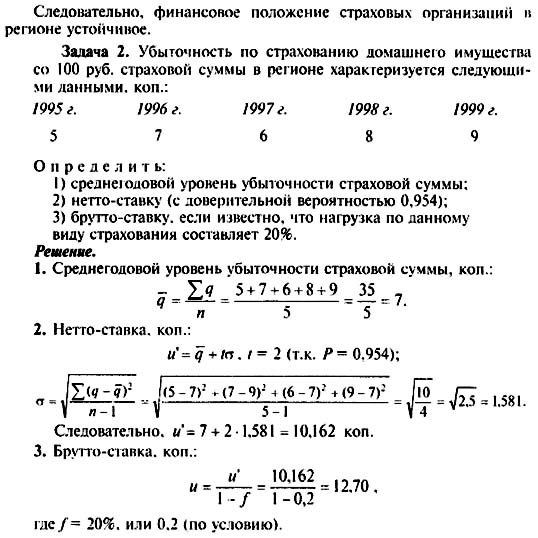

От того, насколько объективно обоснована тарифная ставка, зависят финансовое состояние страховых организаций, уровень развития страхового дела, взаимоотношения со страхователями. Тарифная ставка предназначена для возмещения ущерба причиненного застрахованному имуществу стихийными бедствиями и другими страховыми событиями.

Одной из задач статистики имущественного страхования является определение уровня тарифных ставок.

Тарифная ставка определяет, с колы-о тенет каждый из страхователей должен внести в обший страховой фонд с единицы страховой суммы Поэтому тарифы должны быть рассчитаны так, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования. Таким образом, тарифная ставка - это цена услуги, оказываемой страховщиком населению, т, е, своеобразная цена страховой защиты,

Полная тарифная ставка называется брутто-ставкой. В основе определения размеров страховых тагежен лежит уровень тарифной ставки. Различают нетто-ставку и и брутто-ставку и.

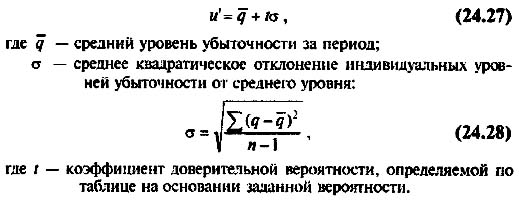

Нетто-ставка (u') выражает рисковую часть тарифа для обеспечения страхового возмещения и предназначена для формирования страхового фонда (совокупности страховых платежей).

Брутто-ставка (u) состоит из нетто-ставки (основной части тарифа, предназначенной для создания фонда на выплату страхового возмещения) и нагрузки к ней,

Нагрузка (f) служит для покрытия накдатных расходов страхования и образования резервных фондов

Сравнение этого показателя позволяет сделать выводы об изменении во времени (или пространстве) уровня устойчивости страхового дела. Чем меньше этот коэффициент, тем устойчивее финансовое состояние.

Нетто-ставка вычисляется с определенной степенью вероятности по формуле.

Брутто-ставка состоит из нетто-ставки и надбавки к нетто-ставке и рассчитывается по формуле:

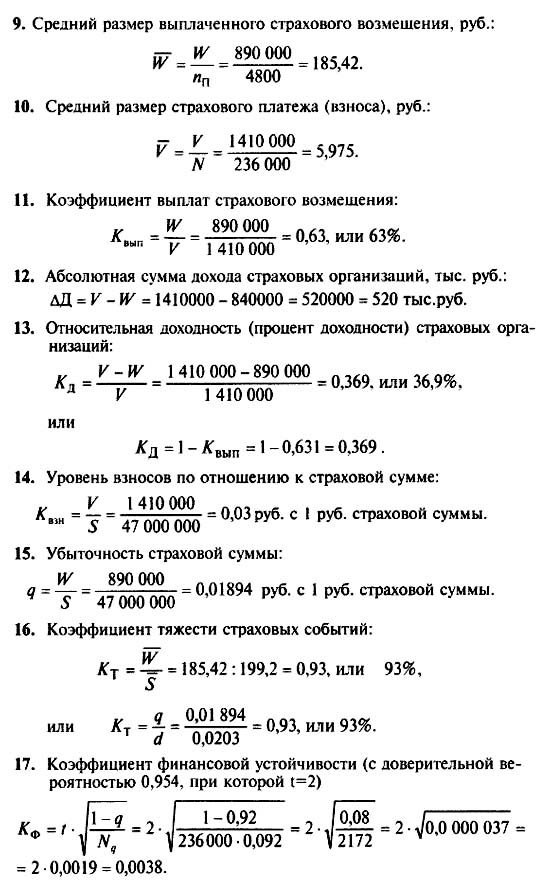

В имущественном страховании производят оценку устойчивости страховою дела с помощью коэффициента финансовой устойчивости.

24.3. Показатели статистики личного страхования

Личное страхование выступает формой социальной зашиты и укрепления материального благосостояния населения. Еги объекты - жизнь, здоровье, трудоспособность граждан.

Договор личного страхования может быть обязательным (в силу закона) или добровольным; долгосрочным (свыше 1 года и до 15 лет), краткосрочным (менее одного года) и страхование жизни на всю жизнь.

Личное страхование состоит из двух пототраслеи: страхование жизни и страхование от несчастных случаев.

Наиболее распространенным считается смешанное страхование жизни с широким объемом страховой ответственности (в связи с дожитием до окончания срока страхования, в связи с

потерей здоровья от несчастного случая, в связи с наступлением смерти застрахованного), страхование детей и школьников от несчастных случаев, ритуальное страхование, страхование пенсий, страхование образования. Эти виды страхования объединяются в группу страхование жизни.

Особое место на российском страховом уровне занимает медицинское страхование граждан, проводимое в обязательной форме и. по сути, являющееся отраслью социального страхования.

Договор личного страхования - гражданско-правовая сделка, по которой страховщик обязуется посредством получения им страховых взносов, в случае наступления страхового случая, возместить в указанный срок нанесенный ущерб или произвести выплату страхового капитала, ренты или других предусмотренных выплат.

Страховые суммы определяются в соответствии с компенсациями страхователя исходя из его материальных возможностей.

Показатели личною страхования отличны от показателей имущественного страхования, поскольку жизнь или смерть не может быть объективно оценена. Застрахованный может лишь попытаться предотвратить те материальные трудности, с которыми сталкивается в случае смерти или инвалидности.

Дата добавления: 2015-01-29; просмотров: 1304;