ДВИЖЕНИЕ КРЕДИТОВ

В данном разделе программы приводится управленческий отчет о движении банковских кредитов в отчетном месяце и связанных с ними расходах.

Окно раздела имеет две закладки: «Виды кредитов» и «Список кредитов».

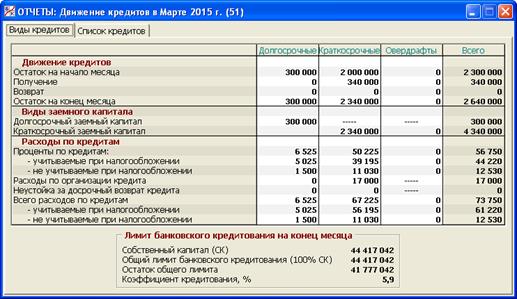

На первой закладке (рис. 5.24) представлена сводная информация о трех возможных видах кредитов: долгосрочные кредиты, краткосрочные кредиты и овердрафты.

Рис. 5.24. Раздел «Отчеты/Движение кредитов/Виды кредитов»

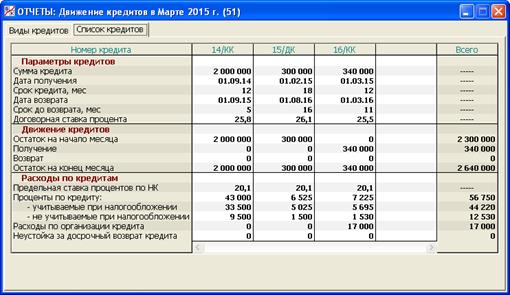

На второй закладке (рис. 5.25) представлена аналитическая информация по каждому конкретному кредиту, который был взят ранее и еще не погашен на конец отчетного месяца или погашен (возвращен) именно в этом месяце.

Рис. 5.25. Раздел «Отчеты/Движение кредитов/Список кредитов»

Напомним, что долгосрочные кредиты (ДК) и краткосрочные кредиты (КК) получаются и досрочно возвращаются по решению пользователя. Их возврат по сроку осуществляется программой автоматически (см. п. 2.9). Овердрафт (О) выдается автоматически сроком на один месяц в случае обнаруженной нехватки денежных средств в момент перехода к следующему месяцу и также автоматически возвращается (см. п. 1.1.8).

Раздел разбит на следующие секции:

- Параметры кредитов (на второй закладке)

- Движение кредитов (на обеих закладках)

- Виды заемного капитала (на первой закладке)

- Расходы по кредитам (на обеих закладках)

- Лимит банковского кредитования на конец месяца (на первой закладке)

1. Секция «Параметры кредитов»

В этой секции приводятся условия договоров с банком по конкретным кредитам (см. п. 2.9). Все кредиты нумеруются в историческом порядке их получения с указанием их вида (ДК, КК или О).

Обычные кредиты получаются в начале месяца, а овердрафт – в конце месяца (в момент перехода к следующему месяцу). Поэтому в качестве даты получения и даты возврата для обычных кредитов всегда указывается первая дата месяца, а для овердрафта – последняя.

Значение 0 в поле «Срок до возврата» говорит о том, что кредит будет возвращен в текущем месяце. Значение «Возвращен» относится к кредитам, возвращенным в отчетном (предыдущем) месяце.

2. Секция «Движение кредитов»

В этой секции отражаются операции получения и возврата кредитов в отчетном месяце и их остатки на начало и конец месяца.

3. Секция «Виды заемного капитала»

В этой секции все банковские кредиты, числящиеся на конец месяца, агрегируются в следующие два показателя:

- долгосрочный заемный капитал – долгосрочные банковские кредиты, до возврата которых остается свыше 12 месяцев после отчетной даты;

- краткосрочный заемный капитал – краткосрочные банковские кредиты и овердрафты, а также долгосрочные кредиты, до возврата которых остается не более 12 месяцев после отчетной даты.

Здесь следует пояснить, что в данной программе заемный капитал представлен только банковскими кредитами, хотя на практике в заемный капитал могут входить еще займы от других (не кредитных) организаций, облигации (облигационные займы) организации и др.

При составлении бухгалтерского баланса (см. п. 6.1) и проведении финансового анализа (см. п. 9.2.3) важно не столько то, на какой срок был привлечен заемный капитал, а сколько осталось времени до его возврата на отчетную дату. Это выражает разные степени рисков организации.

4. Секция «Расходы по кредитам»

В начале этой секции рассчитываются регулярные расходы в виде процентов по кредиту. Напомним, что, по правилам игры, такие проценты уплачиваются ежемесячно в размере 1/12 годовой договорной ставки процента. При этом уплата процентов по обычным кредитам начинается с первого месяца их получения и заканчивается в месяце, предшествующем месяцу возврата кредита (с учетом того, что возврат происходит первого числа месяца).

Процент по овердрафту в 3 раза превышает процент по обычному кредиту сроком на один месяц. Этот процент уплачивается одновременно с возвратом овердрафта в конце следующего месяца.

Учет процентов по кредитам в целях исчисления налога на прибыль осуществляется в программе согласно статье 269 Налогового кодекса РФ. С этой целью для каждого кредита на момент его получения рассчитывается предельная ставка процентов по НК как результат умножения текущего значения ставки рефинансирования ЦБ на коэффициент 1,1. Данная величина, показываемая на второй закладке, в дальнейшем уже не меняется.

Проценты по кредиту, учитываемые при налогообложении – это месячная сумма процентов, исчисленная исходя из указанной предельной ставки. Проценты по кредиту, не учитываемые при налогообложении – это остальная часть месячной суммы процентов, исчисленной исходя из договорной ставки.

В конце секции показываются разовые расходы по кредитам. По правилам игры, расходы по организации кредита составляют 5% от суммы кредита, а неустойка за досрочный возврат кредита рассчитывается как 50% от оставшейся суммы процентов по кредитному договору. Эти расходы единовременно и в полном объеме учитываются как в бухгалтерском учете, так и при исчислении налога на прибыль.

5. Секция «Лимит банковского кредитования на конец месяца»

В этой секции повторяются сведения, присутствующие в разделе «Решения/Получение и возврат кредитов» (п. 2.9) на начало текущего месяца. Напомним, что, по правилам игры, общий лимит банковского кредитования равняется 100% от величины собственного капитала Предприятия на конец отчетного месяца.

Остаток общего лимита банковского кредитования равен разнице между общим лимитом и остатком кредитов на конец отчетного месяца.

Если в отчетном месяце был получен овердрафт, после чего остаток общего кредитного лимита стал отрицательным, то Предприятие находится в предбанкротном состоянии или уже стало банкротом (см. п. 1.1.8).

Коэффициент кредитования равняется отношению суммы взятых кредитов на конец отчетного месяца к общему лимиту. ***

В данном разделе программы формируются суммы операций 9 – 25, 135, 136 из табл. 4.2. При этом раздел выступает как аналитическое приложение к следующим балансовым счетам из табл. 4.1:

- счет 66 «Расчеты по краткосрочным кредитам и займам»;

- счет 67 «Расчеты по долгосрочным кредитам и займам».

Данные Оборотно-сальдовой ведомости по этим счетам раскрываются здесь в разрезе отдельных кредитов.

Кроме того, раздел дает расшифровку следующих счетов учета расходов:

- счет 91/4 «Проценты по банковским кредитам»;

- счет 91/5 «Прочие расходы по кредитам».

Отметим, что счет 91/4 имеет два субсчета: 91/4/1 «Проценты в пределах норматива» и 91/4/2 «Проценты сверх норматива». Сначала на общую сумму начисленных процентов делаются проводки по дебету счета 91/4/1 отдельно по краткосрочным кредитам (включая овердрафты) и долгосрочным кредитам (операции 21, 23), а на их общую сверхнормативную часть – по дебету счета 91/4/2 и кредиту счета 91/4/1 (операция 25). Такая методика позволяет непосредственно в рамках бухгалтерского учета выделить ту часть процентов по банковским кредитам, которая не будет учитываться при исчислении налогооблагаемой прибыли (см. п.п. 7.1, 7.4).

В данном разделе дается также расшифровка статей «Долгосрочные заемные средства» и «Краткосрочные заемные средства» Бухгалтерского баланса (см. п.6.1).

Поясним, как такое разделение кредитов отражается в бухгалтерском учете.

Счет 67 имеет два субсчета: 67/1 «К возврату позже 12 месяцев» и 67/2 «К возврату в течение 12 месяцев». При получении долгосрочного кредита его сумма отражается по кредиту субсчета 67/1 (операция 17). В тот момент, когда до возврата кредита остается 12 месяцев, на его сумму делается проводка по дебету субсчета 67/1 и кредиту субсчета 67/2 (операция 20). В результате долгосрочный заемный капитал рассчитывается в балансе как кредитовое сальдо счета 67/1, а краткосрочный – как сумма кредитовых сальдо счетов 67/2 и 66.

Дата добавления: 2015-01-29; просмотров: 1066;