Оценка эффективности капитальных и финансовых вложений

В современных условиях структура капитала любого хозяйственного субъекта является одним из основных факторов, оказывающих непосредственное влияние на финансовое состояние предприятия: его платежеспособность и ликвидность, величину дохода, рентабельность его деятельности.

Структура источников капитала предприятия состоит из двух составляющих: собственных и заемных средств. В свою очередь, собственный капитал включает в себя инвестированный капитал, т.е. капитал, вложенный собственниками в предприятие, и накопленный капитал, т.е., созданный на предприятии сверх того, что было авансировано собственниками. Инвестированный капитал включает номинальную стоимость простых и привилегированных акций и дополнительно оплаченный (сверх номинальной стоимости акций) капитал. Первая составляющая инвестированного капитала в балансе российских предприятий представлена уставным капиталом, вторая – добавочным (в части полученного эмиссионного дохода). Кроме эмиссионного дохода в состав добавочного капитала входят суммы от переоценки основных средств и других материальных ценностей. Основные средства в бухгалтерском учете определяются тремя характеристиками: балансовой стоимостью, суммой накопленного износа – амортизации и остаточной стоимостью.

Нормативные документы устанавливают возможность изменения стоимости основных средств, связанных с инфляцией. Изменения (индексация) часто проводятся на основе приказов и распоряжений государственных органов; могут также осуществляться согласно распоряжениям руководства предприятия, но не чаще одного раза в год. При этом меняется и балансовая стоимость, и сумма износа (амортизация), и остаточная стоимость основного средства.

При принятии решения о вложении капитала необходимо знать, будут ли вложенные средства полностью возмещены, какова будет при быль, полученная от данной операции (достаточна ли для компенсации временного отказа от использования средств), каков будет при этом риск.

Инвестирование во внеоборотные средства будут иметь характер долгосрочного, в отличие от него вложения в оборотные средства являются краткосрочными. Особенностью инвестирования в оборотные средства является не только продолжительность срока эксплуатации оборотных активов (один год), но и дробность состава, которая влечет за собой дробность инвестирования. Все это имеет большое значение для обеспечения гибкости финансовой политики в области управления ими.

В зависимости от размера предполагаемых инвестиций различна глубина аналитической проработки экономической стороны проекта, которая предшествует принятию решения.

В специальной литературе инвестиционные проекты классифицируются по:

- степени обязательности: обязательные требуют для выполнения правил и норм (например, инвестиционные проекты по охране окружающей среды) и необязательные;

- степени срочности : неотложные либо недоступны в будущем, либо теряют свою привлекательность при отсрочке и откладываемые;

- степени связанности: альтернативные при принятии одного из таких проектов исключают принятие другого, независимые отклонение или принятие одного из таких проектов не влияет на принятие решения в отношении другого проекта, взаимосвязанные при принятии одного проекта зависят от принятия другого. По своей природе инвестиции делятся на: производственные, коммерческие, финансовые, социальные, интеллектуальные и т.д.

По целевому назначению их можно подразделить на следующие виды:

- обновление имеющейся материально-технической базы предприятия;

- наращивания производственной мощности предприятия;

- затраты на освоение новых видов продукции или технологий;

- затраты, не связанные с изменением финансовых результатов деятельности;

- долгосрочные финансовые вложения в акции других предприятий, корпоративные совместные предприятия;

- нематериальные активы.

В условиях рыночной экономики возможностей для инвестирования много, однако, финансовые ресурсы предприятия ограничены, отсюда основная цель – оптимизация инвестиционного проекта.

При инвестиционном анализе необходимо оценить экономическую целесообразность расходов, составляющих стоимость предполагаемых инвестиций и денежные поступления от них.

В процессе принятия управленческих решений инвестиционного характера лежит сравнение объема предполагаемых инвестиций и буду щих денежных поступлений и ключевой проблемой здесь является их сопоставимость, так как они относятся к различным моментам времени.

Методы, используемые в анализе инвестиционной деятельности, можно подразделить на две группы : а) основанные на дисконтированных оценках; б) основанные на учетных оценках.

Все проблемы, возникающие в процессе инвестиционного анализа, можно свести к шести основным задачам, решаемым с помощью не сложных математических функций, каждая из которых строится на знании следующих исходных данных:

- процентной ставки – относительной величины дохода за фиксированный отрезок времени, т.е. отношения дохода (процентных денег) к сумме долга за единицу времени;

- периода начисления – временного интервала, к которому приурочена процентная ставка. В аналитических расчетах за период начисления, как правило, применяется год;

- дохода от инвестиций (определяется в процессе прогнозных аналитических расчетов.

Рассмотрим основные методы анализа инвестиционной деятельности:

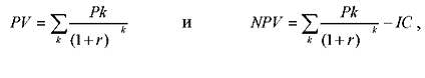

Метод расчета чистого приведенного эффекта основан на сопоставлении величины инвестиций ( IC ) и общей суммы дисконтирован ных чистых денежных поступлений ( PV ). Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью процентной ставки (ч), которая устанавливается инвестором самостоятельно, исходя из процента возврата, который он хочет или может иметь на инвестируемый капитал. Общая накопленная величина дисконтированных доходов ( PV ) и чистый приведенный эффект ( NPV ) соответственно будет равен:

где Pk – размер годового дохода.

В данном случае, если:

NPV >0, то проект следует принять;

NPV <0, то проект следует отвергнуть;

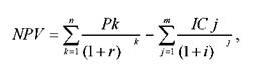

NPV=0, то проект ни прибыльный, ни убыточный. Если проект предполагает не разовые вложения, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV будет иметь следующий вид:

где i – прогнозируемый средний уровень инфляции; n – продолжительность периода отдачи от инвестиций. Показатель NPV аддитивен во времени, т.е. NPV различных проектов можно суммировать, а это очень важно, так как в отличие от других критериев позволяет использовать данный показатель при анализе оптимальности инвестиционных вложений.

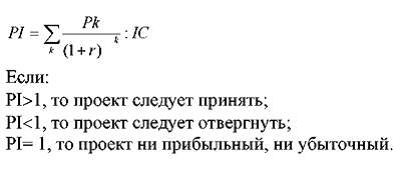

Метод расчета индекса рентабельности инвестиции вытекает из предыдущего метода, но в отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем:

Данный метод удобен при выборе проекта из ряда альтернативных, имеющих одинаковые значения NPV или при формировании портфеля инвестиций с максимальным суммарным значением NPV .

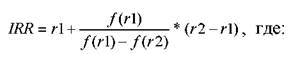

Метод расчета нормы рентабельности инвестиции. Норма рентабельности ( IRR ) – значение коэффициента дисконтирования, при ко тором NPV проекта равен нулю, т.е. IRR показывает максимально допустимый относительный уровень расходов, соотнесенный с данными проекта. Дисконтированная величина доходов точно равна дисконтированной величине капитальных затрат.

Экономический смысл этого показателя состоит в том, что предприятие может принимать те инвестиционные проекты, уровень рентабельности которых не ниже относительной цены авансированного капитала (СС) (плата за пользование авансированными финансовыми ресурсами: проценты, дивиденды, вознаграждения и т.п.). Если:

IRR > CC , то проект следует принять; IRR < CC , то проект следует отвергнуть; IRR = CC , то проект ни прибыльный, ни убыточный.

Практическое применение всех вышеперечисленных методов осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора или специальных статистических таблиц, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. В зависимости от времени и коэффициента дисконтирования (процентной ставки).

Используя значения таблиц и применяя метод последовательных итераций, когда инвестиции и отдача задаются в виде потока платежей, можно найти норму рентабельности. Для этого выбираются два значения коэффициента дисконтирования r1< r 2, чтобы при этом функция NPV=f ( r ) в интервале ( r 1, r 2) меняла свое значение с + на . Далее, используя формулу:

r 1 значение коэффициента дисконтирования, при котором минимизируется положительное значение показателя NPV min { f ( r 1)>0};

r 2 значение коэффициента дисконтирования, при котором максимизируется отрицательное значение показателя NPV max { f ( r 2)<0}.

Самый точный результат получается, когда длина интервала минимальна и равна 1%. Путем взаимной замены коэффициентов r 1 и r 2, выбирается ситуация, когда функция меняет знак с минуса на плюс.

Метод определения срока окупаемости инвестиций.

Этот метод один из самых простых и наиболее распространенных в аналитической практике. Этот метод, основанный на учетных оценках, не учитывает изменение стоимости во времени и основан на сопоставлении среднегодового притока денежных средств и прибыли с инвестициями.

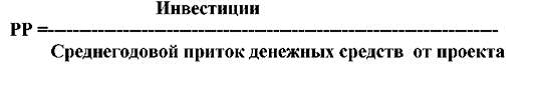

Срок окупаемости (РР), если доход распределен по годам равномерно, рассчитывается делением единовременных затрат на величину годового дохода:

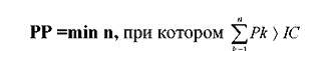

Если поступления по годам различаются, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом:

При всей простоте, данный метод имеет ряд недостатков, которые необходимо учитывать при анализе:

1. Не учитывает доход на вложенный капитал или доходность (рентабельность) проекта. При одинаковом сроке окупаемости проект, приносящий большую сумму прибыли за весь период эксплуатации, более выгоден.

2. Так как этот метод основан на не дисконтированных оценках, он не учитывает распределения притока и оттока денежных средств по годам. Предпочтительнее тот проект, который обеспечивает более высокие денежные доходы в первые годы.

Несмотря на определенные недостатки, данный метод целесообразно использовать в ряде случаев. Например, когда руководство предприятия заинтересовано не в прибыльности проекта, а его ликвидности, т.е. главное, чтобы инвестиции окупились и как можно скорее. Метод также хорош, когда инвестиционный проект сопряжен с высоким риском. Это характерно для тех отраслей, где есть большая вероятность быстрых технологических изменений.

Метод расчета коэффициента эффективности инвестиции.

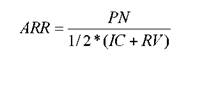

Этот метод, также как и предыдущий, не предполагает дисконтирования и характеризуется при этом показателем чистой прибыли PN (балансовая за минусом налогов). Он прост в применении и широко используется в практике. Коэффициент эффективности инвестиций ( ARR ) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиций (коэффициент считается в процентах):

Средняя величина инвестиций находится делением исходной сум мы капитальных вложений на два, если по истечении срока реализации проекта капитальные вложения будут списаны. При оценке учитывается остаточная или ликвидационная стоимость ( RV ).

Данный показатель сравнивается с показателем рентабельности авансированного капитала, который рассчитывается отношением чистой прибыли предприятия на общую сумму всего авансированного капитала.

Метод имеет те же недостатки, что и предыдущий: не учитывает временной составляющей денежных потоков, общую сумму прибыли за весь срок реализации проекта, а также не делает различия между проектами с одинаковой суммой прибыли, но варьирующей суммой прибыли по годам.

Анализ альтернативных проектов. В связи с ограниченностью финансовых ресурсов, необходимо из нескольких возможных инвестиционных проектов выбрать оптимальный. При этом надо выбрать критерий, который наиболее приемлем для принятия решения. Между рассмотренными показателями существуют взаимосвязи:

если NPV>0, то одновременно IRR>CC и PI>1;

если NPV<0, то одновременно IRR< CC и PI<1;

если NPV=0, то одновременно IRR= CC и PI=1. Отсюда, используя какой-то из этих критериев, сделать однозначный вывод нельзя, так как NPV это абсолютный показатель, а PI и IRR – относительные.

При этом надо руководствоваться следующими соображениями:

1) рекомендуется выбирать вариант с наибольшим NPV , так как он характеризует прирост экономического потенциала предприятия;

2) необходимо также при этом рассчитать коэффициент IRR для приростных показателей капитальных вложений и доходов. Если при этом IRR>CC, то прирост затрат оправдан и целесообразно принять проект с большими капитальными вложениями.

Исследования, проведенные в области финансового анализа, показали, что наиболее предпочтительным критерием является NPV , так как, он дает вероятную оценку прироста капитала и обладает свойством аддитивности, т.е., позволяет складывать данные значения показателя по различным проектам. Вместе с тем IRR имеет ряд недостатков:

1. В сравнительном анализе альтернативных проектов критерий IRR ввиду того, что он является относительным, применение его достаточно условно. Этот недостаток особенно явно проявляется, когда проекты существенно различаются по величине денежных потоков.

2. IRR показывает лишь максимальный уровень затрат и не позволяет различать ситуации, когда цена капитала меняется.

3. В отличие от показателя NPV , IRR не обладает свойством аддитивности.

4. Критерий IRR совершенно не пригоден для анализа неординарных проектов. В случае, когда отток и приток капитала чередуются, в частности при демонтаже оборудования, при затратах на восстановление окружающей среды, т.е. когда значения денежного потока чередуются по знаку, возможно несколько значений IRR .

Анализ инвестиционных проектов в условиях инфляции. Наиболее трудоемкой, но вместе с тем более точной является методика, предусматривающая корректировку всех факторов, влияющих на денежные потоки: объем выручки и переменные расходы.

Корректировка осуществляется с использованием различных индексов: цен на продукцию, потребляемое сырье. После чего, пересчитываются новые денежные потоки, которые с помощью критерия NPV сравниваются между собой. Но более простым является метод корректировки коэффициентов дисконтирования на индекс инфляции:

1+ p = (1+ r ) *(1+ i ) ,

где p – номинальный коэффициент дисконтирования; r обычный коэффициент дисконтирования; i индекс инфляции

Если раскрыть скобки и пренебречь при этом ввиду его незначительности произведение: r * i , то получаем:

p = r + i

При анализе проектов в условиях риска основываются на похожих идеях. По каждому проекту строят три его возможных варианта развития: пессимистический, наиболее вероятный и оптимистический. По каждому из вариантов рассчитывается NPV и размах вариации NPV для каждого проекта по формуле:

R ( NPV ) = NPV оптим. – NPV пессим.

Из двух сравниваемых проектов тот считается более рискованным, у которого размах вариации NPV больше.

Также при анализе проектов в условиях риска существует методика изменения денежного потока , для чего составляют различные ва рианты проектов, используя понижающие коэффициенты денежных по токов. Понижающие коэффициенты характеризуют вероятность появле ния рассматриваемого денежного поступления. Предпочтение отдается тому проекту, откорректированный денежный поток которого имеет наибольший NPV , т.е. этот проект считается менее рискованным. Понижающие коэффициенты определяются экспертным путем.

Третьим методом корректировки на риск является методика по правки на риск коэффициента дисконтирования. Чем больше риск в конкретном проекте, тем выше должна быть премия за риск, которая добавляется к безрисковому коэффициенту дисконтирования. Алгоритм данной методики заключается в следующем:

- устанавливается исходная цена капитала, предназначенного для инвестирования СС;

- экспертным путем определяется риск и премия за него Рr;

- рассчитывается NPV с коэффициентом дисконтирования r^

r = CC+ Pr .

Проект с большим NPV считается предпочтительнее.

Кроме анализа эффективности долгосрочных финансовых вложений и составления прогноза эффективности инвестиционных проектов, проводят также анализ выполнения плана капитальных вложений.

Задача анализа заключается в оценке динамики и степени выполнения капитальных вложений, а также изыскании резервов увеличения объемов инвестирования.

Анализ выполнения плана капитальных вложений следует начинать с изучения общих показателей, как абсолютных, так и относительных: размера инвестиций на одного работника, коэффициента обновления основных средств производства. Одним из основных показателей является выполнение плана по вводу объектов строительства в действие.

Если строительство выполняется хозяйственным способом, то нужно проанализировать себестоимость строительных работ. Для этого фактическую себестоимость сравнивают со сметной как в целом, так и по отдельным объектам, при этом изучают причины перерасхода или экономии средств по каждой статье затрат.

Большой удельный вес в общей сумме капитальных вложений занимают инвестиции на приобретение основных средств. Выполнение плана приобретения основных средств зависит в основном от наличия у предприятия средств финансирования на эти цели.

Анализ источников финансирования инвестиционных проектов заключается в изучении структуры источников средств. Источниками финансирования инвестиционных проектов является прибыль предприятия, амортизационные отчисления, выручка от реализации основных средств, резервный фонд предприятия, кредиты банка, бюджетные ассигнования. При этом изучается насколько оптимально сочетаются у предприятия суммы собственных и заемных средств. Если доля заемных средств предприятия возрастает, то это может привести к неустойчивости финансового положения предприятия и увеличению его зависимости от банков или других предприятий.

Привлечение того или иного источника финансирования инвестиционных проектов связано для предприятия с определенными расходами: выпуск новых акций требует выплаты дивидендов; выпуск облигаций и получение кредитов – выплаты процентов; использование лизин га – выплаты вознаграждения лизингодателю и т.д. Цена кредитов банка равна годовой процентной ставке, но учитывается, что проценты за пользование кредитами банка включаются в себестоимость продукции и уменьшают налогооблагаемую прибыль. Отсюда цена этого ресурса равна банковскому проценту, уменьшенному на уровень налогообложения.

Цена облигации равна величине выплаченных по ним процентов. Если данные затраты разрешено относить на себестоимость, то как и в предыдущем случае они уменьшаются на уровень налогообложения.

Цена акционерного капитала равна уровню дивидендов, выплачиваемых по акциям.

В процессе анализа необходимо определить цену разных источников финансирования и выбрать наиболее выгодные из них.

Для оценки эффективности инвестиций используется ряд показателей :

1. Дополнительный выход продукции на рубль инвестиций:

Э = (ВП1ВП0)/ И , где Э – эффективность инвестиций;

ВП0, ВП1 – валовая продукция соответственно при исходных и дополнительных инвестициях;

И – сумма дополнительных инвестиций.

2. Снижение себестоимости продукции в расчете на рубль инвестиций:

Э =Q1(C0 – C 1)/ И ,

где Q 1 – годовой объем производства продукции в натуральном выражении после дополнительных инвестиций;

C 0, C 1 – себестоимость единицы продукции соответственно при исходных и дополнительных инвестициях

3. Сокращение затрат труда на производство продукции в расчете

на рубль инвестиций:

Э =Q1( Т0 – Т1)/И,

где Т0, Т1 – соответственно затраты труда на производство единицы продукции до и после дополнительных инвестиций.

4. Увеличение прибыли в расчете на рубль инвестиций:

Э =Q1( П1 –П0) /И,

где П1, П0 соответственно прибыль на единицу продукции до и после дополнительных инвестиций.

5. Срок окупаемости инвестиций:

t = И/ Q 1( П1 –П0) или t = И/ Q 1( C 0 – C 1).

Используя дополнительные капитальные вложения, предприятие должно добиваться оптимальных соотношений между основными и оборотными фондами, активной и пассивной частью основных производственных фондов.

Капиталообразующие инвестиции это вложения в новое строительство, расширение, реконструкцию, техническое перевооружение и поддержание действующего производства, а также вложения средств в создание товарно-производственных запасов, прирост оборотных средств и нематериальных активов.

Капитальные вложения – составная часть капиталообразующих инвестиций. Они представляют собой затраты, направляемые на создание и воспроизводство основных фондов. Капитальные вложения являются необходимым условием существования предприятия. Пренебрегая ими, фирма может увеличить свои прибыли в краткосрочном периоде, но в долгосрочном периоде это приведет к потере прибыли, неспособности фирмы конкурировать на рынке.

В состав капитальных вложений входят: затраты на строительно-монтажные работы; затраты на приобретение основных фондов (станки, машины, оборудование); затраты на НИОКР, проектно-изыскательские работы и т.д.; инвестиции в трудовые ресурсы; прочие затраты.

Важнейшими направлениями использования капитальных вложений являются:

• новое строительство, т.е. строительство новых предприятий на вновь осваиваемых площадях;

• расширение действующих предприятий путем сооружения их вторых и последующих очередей, введения в строй дополнительных цехов и производств, расширение уже функционирующих основных и вспомогательных цехов;

• реконструкция, т.е. осуществляемое в процессе деятельности предприятия частичное или полное переустройство производства без строительства новых или расширения действующих основных цехов. Вместе с тем к реконструкции относится расширение существующих и сооруженных новых объектов вспомогательного назначения, а также возведение новых цехов взамен ликвидированных;

• техническое перевооружение действующего предприятия, т.е. повышение технического уровня отдельных участков производства и агрегатов путем внедрения новой техники и технологии, механизации и автоматизации, процессов модернизации изношенного оборудования.

Выбор фирмой того или иного направления капитальных вложений зависит от целей, которые она преследует при осуществлении инвестиций. Однако чаще эффективнее осуществлять капитальные вложения на реконструкцию и техническое перевооружение действующего производства, что позволяет значительно сократить сроки ввода в действие производственных мощностей (как правило, отпадает необходимость сооружения вспомогательных цехов, коммуникаций, линий электропередачи систем водоснабжения), с относительно меньшими капитальными вложениями, чем при строительстве новых или расширении действующих предприятий. Окупаются такие затраты в среднем в три раза быстрее.

Необходимость капитальных вложений обусловлена долгосрочными прогнозами сбыта, которые определяют мощность и форму производственных процессов, в отдельных случаях на много лет. К примеру, сталелитейная и химическая отрасли содержат сложные капиталоемкие производственные процессы, поэтому существенное увеличение их основных производственных мощностей может быть осуществлено только за счет переоборудования существующих заводов или строительства новых. Естественно, решение о капитальных вложениях такого масштаба принимаются не часто.

Кроме капитальных вложений в средства производства фирма может так- же инвестировать в человеческий капитал. Инвестиции в человеческий капитал – это любое действие, которое повышает квалификацию и способности или производительность труда рабочих. Эти затраты можно рассматривать как инвестиции, ибо текущие расходы (издержки) осуществляются с тем расчетом, что эти затраты будут многократно компенсированы возросшим потоком доходов в будущем.

Планируемые, реализуемые и осуществленные инвестиции принимают форму капитальных (инвестиционных) проектов. Однако эти проекты нужно оценить, и прежде всего на основе сопоставления затрат на проект и результатов его реализации. Для этого осуществляют проектный анализ (анализ инвестиционных проектов).

Проектным анализом называется анализ доходности капитального проекта на основе сопоставления затрат на проект и выгод, которые будут от него по лучены.

На всех стадиях проекта (и особенно на стадии разработки) необходим анализ его основных аспектов. Различают следующие виды анализа.

1. Технический анализ, на основе которого определяется наиболее подходящая для данного инвестиционного проекта техника и технология.

2. Коммерческий анализ, охватывающий анализ рынка сбыта той продукции, которая будет производиться после реализации инвестиционного проекта.

3. Институциональный анализ, в задачу которого входит оценка организационно-правовой, административной и даже коммерческой среды, в которой будет реализовываться проект и приспособление его к этой среде, особенно к требованиям государственных организаций. Другой важный момент – приспособление самой организационной структуры предприятия к проекту.

4. Социальный (социально-культурный) анализ, задача которого состоит в том, чтобы исследовать воздействие проекта на жизнь местных жителей, добиваться благожелательного или хотя бы нейтрального отношения к проекту.

5. Анализ окружающей среды, на основе которого выявляется и дается экспертная оценка ущербу, наносимому проектом окружающей среде, и одно- временно формируются предложения по смягчению или предотвращению этого ущерба.

6. Финансовый анализ.

7. Экономический анализ.

Финансовый и экономический анализы являются ключевыми, и они должны быть рассмотрены особо. Оба базируются на сопоставлении затрат и выгод от проекта, но отличаются подходами к их оценке. Если экономический анализ оценивает доходность проекта с точки зрения всего общества (страны), то финансовый анализ – только с точки зрения предприятия и его кредитора.

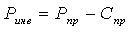

Анализируя доходность инвестиционного проекта, целесообразно сравнивать две будущие альтернативные ситуации: фирма осуществила свой проект; фирма не осуществила свой проект. В модифицированном виде этот прием можно представить в виде формулы:

где Ринв – доходность инвестиционного проекта; Рпр – изменения в выгодах

(доходах) благодаря проекту; Спр – изменения затрат вследствие внедрения проекта.

На практике бывают случаи, когда выгоды заранее заданы, но их трудно оценить в денежном измерении. Тогда используют метод (прием) наименьших затрат. Предположим, что руководство предприятия поставило задачу: обеспечить за счет фирмы содержание детей в детских садах. Для решения этой задачи и получения тем самым выгоды (хотя ее очень трудно перевести в рубли) разрабатывают несколько альтернативных проектов. Например, предприятие может: а) построить и содержать один крупный детский сад; б) содержать в нескольких районах города несколько небольших детских садов; в) оплачивать сотрудникам содержание их детей в других детских садах города.

Предположим, что качество обслуживания детей будет во всех проектах одинаково, значит, и выгода у всех проектов одна и та же. А вот затраты различны, но соизмеримы в денежном отношении.

Отсюда вывод: для решения поставленной задачи нужно найти наименее дорогостоящий проект, т.е. наиболее эффективный способ осуществления за- трат для достижения поставленной цели.

Дата добавления: 2015-01-19; просмотров: 2132;