Оптимизация расчетов.

Для улучшения финансового положения организации необходимо

1.Следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости организации и делает необходимым привлечение дополнительных источников финансирования;

2. Контролировать состояние расчетов по просроченным задолженностям;

3. По возможности ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчикам.

4.Эффективная работа с дебиторской задолженностью – факторинг. По своей сути он является разновидностью посреднической деятельности, при которой фирма-посредник (факторинговая компания) за определенную плату получает от предприятия право взыскивать и зачислять на его счет причитающиеся ему от покупателей суммы денег. Одновременно с этим посредник кредитует оборотный капитал клиента и принимает на себя его кредитный и валютный риски.

5. Работать с ненадежными клиентами на условиях предоплаты.

6. Следить за величиной предоставляемого товарного кредита исходя из финансового состояния организации.

7. Применять систему скидок при предварительной оплаты с целью стимулирования покупателей к досрочной оплате.

27.Анализ выручки в розничной торговле: цели, источники информации, расчет и оценка влияния факторов.

Объем продаж или товарооб-та торг.пред-тия явл.1-им из основ.показ.опред-х кол-ые и кач-ые хар-ки работы торг.предприятия.

Основная цель анализа оборота розничной торговли является: установление выполнения плана товарооборота, удовлетворение покупательского спроса, изучение, измерение влияния факторов на выполнение плана и динамику товарооборота, выявление возмож-тей и резервов роста товарооборота, повышение качества, эффективность использования материал-техн базы, товаров и трудовых ресурсов.

Источники информации: статистическая отчетность; формы 1 ТОРГ – отчет о товарообороте и запасах, 3 ТОРГ – отчет о продаже товаров запасов, бизнес-план, оперативные планы – графики, Форма 2 отчет о прибылях и убытках.

Анализ оборота розничной торговли начинается с расчета % выполнения плана или динамики и отклонений фактич от плана, просчитывается коэффициент ритмичности, который характеризуют равномерность работы торгового предприятия, просчитывается оборот в сопоставительных ценах (факт товарооборот / индекс цен).

Общее изменение оборота (за счет цены и количества) ▲В = Вфакт – Вбаз

влияние изменения цен ▲Р = Вфакт – В в сопоставимых ценах.

Влияние изменения количества = Всопст цен – В базис;

совокупное влияние ▲В = ▲р + ▲q.

После расчета влияния цены и количества проводится факторный анализ. Факторы связанные с товарным обеспечением

В = Онач + П – Выб – Окон.

Товарооборачиваемость в днях = Товарооборачиваемость / факт. товар запасы;

Однодн товарооборот в днях = средн. Тов. Запасы / однодневный товарооборот.

Эффективность использования материал – техн базы, рост товарооборота может быть достигнут за счет увеличения торговых площадей, увеличения работников и т.д.

Основные задачи анализа розничного объема продаж могут быть сведены к следующим:

проверка выполнения планов (прогнозов) объема продаж, удовлетворения покупательского спроса на отдельные товары, освоения долгосрочных нормативов по показателям торговой деятельности;

определение тенденций экономического и социального развития предприятий розничной торговли, а также установление обоснованности, напряженности и оптимальности планов;

изучение, количественное измерение и обобщение влияния факторов на выполнение плана и динамику розничного объема продаж; комплексная оценка торговой деятельности предприятия;

выявление путей, возможностей и резервов роста объема продаж, повышения качества обслуживания покупателей, эффективности использования материально-технической базы торговли, товарных и трудовых ресурсов;

Значение анализа объема продаж в деятельности торговых предприятий:

помогает выявить положительные и отрицательные стороны в торговой деятельности предприятия;

разработать меры по росту объема продаж;

разработать меры по улучшению ассортимента реализуемых товаров;

разработать меры по повышению качества обслуживания покупателей.

В процессе анализа розничного объема продаж используют данные планов, бизнес-планов предприятия, бухгалтерской и статистической отчетности, текущего учета, норм, нормативов, тактических и стратегических прогнозов экономического и социального развития, внеучетные источники информации, материалы личных наблюдений и хронометража.

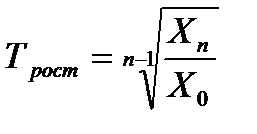

Анализ динамики объема продаж проводят не только в сравнении с данными прошлого года, но и с фактическими показателями за ряд лет (в действующей и сопоставимой оценке). При анализе динамики объема продаж необходимо определить и изучить среднегодовой темп его роста, который может быть исчислен с помощью логарифмов по формуле средней геометрическо

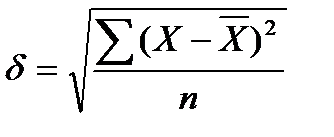

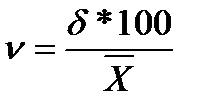

где Трост – среднегодовой темп роста изучаемого показателя за п лет; Хп – изучаемый показатель в отчетном периоде; Х0 – изучаемый показатель в базисном периоде; п – число периодов Для определения равномерности развития розничного объема продаж целесообразно также составить графики выполнения плана по месяцам, исчислить и проанализировать коэффициенты ритмичности и равномерности выполнения плана реализации товаров. Коэффициент ритмичности определяют отношением числа периодов, за которые выполнен план, к общему их количеству. Для определения коэффициента равномерности необходимо по следующим формулам предварительно рассчитать среднее квадратическое отклонение (δ) и коэффициент вариации, или неравномерности (ν):

где Трост – среднегодовой темп роста изучаемого показателя за п лет; Хп – изучаемый показатель в отчетном периоде; Х0 – изучаемый показатель в базисном периоде; п – число периодов Для определения равномерности развития розничного объема продаж целесообразно также составить графики выполнения плана по месяцам, исчислить и проанализировать коэффициенты ритмичности и равномерности выполнения плана реализации товаров. Коэффициент ритмичности определяют отношением числа периодов, за которые выполнен план, к общему их количеству. Для определения коэффициента равномерности необходимо по следующим формулам предварительно рассчитать среднее квадратическое отклонение (δ) и коэффициент вариации, или неравномерности (ν):

;

;  где

где  – процент выполнения плана или темп изменения в динамике по изучаемому показателю за каждый месяц (квартал);

– процент выполнения плана или темп изменения в динамике по изучаемому показателю за каждый месяц (квартал);  – процент выполнения плана или темп повышения (снижения) в динамике по анализируемому показателю за год; п – число месяцев (кварталов) изучаемого периода. [10, c.19]

– процент выполнения плана или темп повышения (снижения) в динамике по анализируемому показателю за год; п – число месяцев (кварталов) изучаемого периода. [10, c.19]

Среднее квадратическое отклонение позволяет оценить колебание в развитии анализируемого показателя. По коэфф. вариации можно проанализировать неравномерность изменения исследуемого показателя. Коэффициент равномерности рассчит. по след. формуле: Кравн = 100 – ν.

После изучения общего розничного объема продаж необходимо проанализировать его состав. По составу розничный объем продаж подразделяется на продажу товаров населению, мелкооптовый отпуск и другие виды розничной реализации. Продажа товаров населению включает их реализацию за наличный и безналичный расчет и в кредит. Розничный объем продаж также детализируется по применяемым формам торговли (продажа товаров по методу самообслуживания, с использованием традиционных методов торговли и других прогрессивных форм обслуживания покупателей), по месту реализации товаров (продажа через магазины, палатки, ларьки, киоски и т.д.). Анализ состава объема продаж проводится в абсолютных (стоимостных) и относительных показателях. Относительным показателем, в частности, является доля (удельный вес) отдельных видов реализации в общем розничном объеме продаж.

Большое влияние на результаты хозяйственной деятельности оказывают ассортимент (номенклатура) и структура реализации продукции. Своевременное обновление ассортимента продукции с учетом изменения конъюнктуры рынка является одним из важнейших индикаторов деловой активности предприятия и его конкурентоспособности.

При формировании ассортимента и структуры продукции организация должна учитывать, с одной стороны, спрос на данные виды продукции, а с другой – наиболее эффективное использование трудовых, технических, финансовых и иных ресурсов, имеющихся в ее распоряжении.

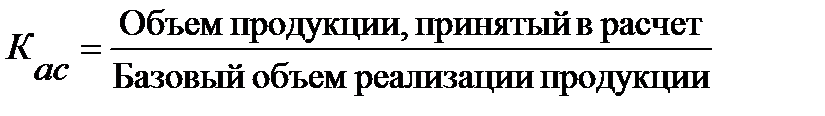

Обобщающую характеристику изменений ассортимента продукции дает одноименный коэффициент, уровень которого определяется следующим образом:

.

.

Судя по величине этого коэффициента, произошли существенные изменения в ассортиментной политике предприятия: значительно увеличилась реализация первого изделия и сократилась второго.

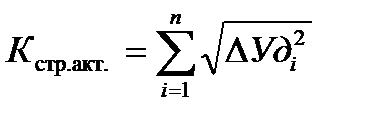

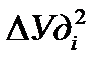

Для характеристики интенсивности структурных преобразований на предприятии можно использовать коэффициент структурной активности, который рассчитывается следующим образом:

где  – изменение удельного веса i-го вида (номенклатурной группы) продукции в общем объеме продаж за исследуемый период; п – число номенклатурных групп продукции.

– изменение удельного веса i-го вида (номенклатурной группы) продукции в общем объеме продаж за исследуемый период; п – число номенклатурных групп продукции.

Чем активнее структурные преобразования на предприятии, тем выше уровень данного коэффициента. Это свидетельствует о том, что администрация предприятия активно реагирует на изменение конъюнктуры рынка, своевременно обновляя ассортимент продукции.[10, c. 8-9]

Изменение структуры реализованной продукции оказывает большое влияние на экономические показатели: сумму выручки, трудоемкость, материалоемкость, общую сумму затрат, прибыль рентабельность и другие показатели. Изучение ассортимента и структуры розничного объема продаж должно проводиться не только за год, но и по кварталам и месяцам, что позволяет глубже проанализировать сезонные колебания в торговле, удовлетворения спроса покупателей на отдельные товары в различные периоды года.

28.Анализ основных средств:цели, источники информации, оценка состояния, движения и эффективности использования.В бухгалтерском учете категория «основные средства» определяется законодательно. Основным нормативно-правовым актом по данному вопросу является Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (далее – ПБУ 6/01), в котором сказано, что»… актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 мес. или обычного операционного цикла, если он превышает 12 мес.;

в) организация не предполагает последующей перепродажи данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем».

Основные фонды (основные средства) являются важнейшим фактором производства, их состояние и эффективное использование прямо влияют на качество и количество продукции, результаты всей хозяйственной деятельности предприятия.

Анализ состояния и использования основных средств имеет ключевое значение в оценке финансово-хозяйственной деятельности организации. Эффективность использования основных средств оказывает влияние одновременно на несколько главных составляющих развития бизнеса: объем производства и продаж, производительность и трудоемкость производства, себестоимость единицы продукции, чистая прибыль, рентабельность деятельности, деловая активность и финансовая устойчивость фирмы. Обеспеченность предприятия основными средствами, их состояние и движение обязательно рассматриваются в анализе финансовой отчетности организации в части анализа формы №1 «Бухгалтерский баланс» и формы №5 «Приложение к бухгалтерскому балансу», результаты которого необходимы для управления финансовым состоянием организации.

Цель анализа основных средств – выявить резервы повышения эффективности их использования, обосновать необходимость инвестиционных вложений в техническое перевооружение, обновление и (или) расширение технической базы, а также дать экономическое обоснование выбора метода начисления амортизации для обеспечения финансовой устойчивости организации.

Выбор направлений анализа и решаемых аналитических задач определяется потребностями управления. Анализ структурной динамики основных средств, инвестиционный анализ составляют содержание финансового анализа. Оценка эффективности использования основных средств и затрат по их эксплуатации относятся к управленческому анализу, однако четкой границы между этими видами анализа нет.

Последовательность проведения анализа состояния и использования основных средств:

1) определить обеспеченность организации и его структурных подразделений основными средствами;

2) проанализировать состав и структуру основных средств;

3) изучить уровень состояния основных средств, оценить стадии жизненного цикла, установить тенденцию движения основных средств и причины изменений;

4) проанализировать накопление и использование амортизационных отчислений и обосновать выбор метода начисления амортизации;

5) провести факторный анализ эффективности использования основных средств, в том числе по основным их видам;

6) определить количественное влияние использования основных средств на объем производства товаров (работ, услуг) и финансовое состояние предприятия;

7) выявить приоритетные направления повышения эффективности использования основных средств и определить источники финансирования капиталовложений.

Источниками информации являются формы бухгалтерской отчетности N №1, 5, форма статистической отчетности №11 «Сведения о наличии и движении основных фондов (средств) и других нефинансовых активов», бизнес-план, ПБУ 6/01 «Учет основных средств» и Методические указания по бухгалтерскому учету основных средств.

29.Рейтинговая оценка (классификация) финансового положения организации по сводным критериям оценки бухгалтерской отчетности.

Для расчета экспресс оценки финансового состояния организации можно воспользоваться 5 – ти факторной моделью построенной на основе финансовой устойчивости, платежеспособности финансовой независимости и интенсивности и эффективности использования средств организации. К показателям участвующим в этой методики относятся:

- коэф-т обеспеченности собственными оборотными средствами = Собственные средства в обороте/оборотные средства. 490+640-190/290 > 0,1

- коэф-т текущей ликвидности = оборотные средства/срочные обязательства. 290-230/690-640 > 2

- коэф – т оборачиваемости активов 2,5 < выр/ср.величина активов 010 (ф.2) / 0,5 (300 нач.г.+300 кон.г)

- рентабельность продаж (коммерч. моржа) 050 (ф.2) / 010 (ф.2) = прибыль от продаж / выр > не ниже ставки ЦБ

- рентабельность собственного капитала приб/собсв.капитал = 140(ф2)/0,5 (490н+640н+490к+640к) > 0,2

коэффициент = 2*коэф-т оборачив-ти+0,1коэф-т тек.ликв.+0,08коэф-т оборачиваемости активов+1,43*рентабельность продаж+рентабельность собственного капитала > 1.

При расчете итоговой оценки финансового состояния организации может использоваться большая система, при которой просчитываются оценочные коэффициенты характеризующие платежеспособность, финансовую устойчивость и независимость организации. К ним относятся:

- коэффициент автономии (финансовая независимость): собств.ср-ва/валюта баланса = 490+640 /300(700); максимальное значение 0,6; коэф-т автономии > 0,6 - 10 баллов; снижение кэф-та на 0,01 снимает 0,4 балла

- коэф – т финансовой устойчивости = 490+640+590 / 300(700); нормативное значение 0,8; коэф-т финансовой устойчивости > 0,8 – 5 баллов; при снижении коэф-та на 0,01 снимается 0,1 балла

- коэф-т капитализации = 590+690-640 / 690+640; коэф-т капитализации < 1 – 17,1 балла; при повышении коэф-та на 0,01 снимается 0,3 балла.

Общая сумма баллов просчитанная по фактическим значениям оценочных коэффициентов позволяет определить классность финансового состояния организации. Различают 5 классов надежности финансового состояния:

1. относятся организации у которых сумма баллов по оценочным показателям составляет от 97,6 до 100 баллов. Эти значения позволяют сделать вывод о том, что организации платежеспособны, финансово независима и в состоянии обеспечить бесперебойность хоз.процесса.

2. относятся организации у которых сумма баллов от 67,6 до 93,5 баллов. Эти организации считаются финансово устойчивыми, но имеют некоторые проблемы с погашением срочных обязательств.

3. относятся организации у которых сумма баллов от 37 до 64,4 балла. Считается что организации относятся к 3-му классу не обеспечивают гарантии выполнение обязательств.

4. относятся организации у которых сумма баллов от 10,8 до 33,8 балла. Взаимоотношение с этими организациями достаточно рискованное.

5. относятся организации у которых сумма баллов от 0 до 7,6 балла. Они практически не платежеспособны.

- доля оборотных активов в валюте баланса. Максимальное значение 0,5. максимальное кол-во баллов 10. за каждое 0,01 снижение показателя снимается 2,5 балла.

- коэффициент обеспеченности собственными оборотными средствами. Максимальное значение 0,5 и выше. Максимальное кол-во баллов 12,5. за каждое 0,01 снижение показателя снимается 0,3 балла.

- коф-т текущей ликвидности. Максимальное значение 2 и более 20 баллов. При снижении показателя на 0,01 пункта снижается 0,3 балла.

Коэф-т критической ликвидности. Максимальное значение 12 и выше. Максимальное кол-во баллов 11. за снижение показателя на 0,01 пункта снимается 0,2 балла.

- коэ-т абсолютной ликвидности. Максимальное значение 0,7 и выше. Максимальное кол-во баллов 14. За каждый снижение показателя на 0,01 пункта снимается 0,2 балла.

30.Методы факторного анализа: метод «цепной подстановки», «процентных чисел», балансовый метод. Их характеристика и условия применения.

Способ цепной подстановкииспользуется для расчета влияния факторов во всех типах детерминированных моделей: аддитивных, мультипликативных, кратных и смешанных (комбинированных). Способ позволяет определитьвлияние отдельных факторов на изменение величины результативного показателя путем постепенной замены базисной величины каждого факторного показателя в объеме результативного показателя на фактическую в отчетном периоде. Определяется ряд условных величин результативного показателя, которые учитывают изменение одного, затем двух, трех и последующих факторов, допуская, что остальные не изменяются. Сравнение величины результативного показателя до и после изменения уровня или иного фактора позволяет элиминировать влияние всех факторов, кроме одного, и определить воздействие последнего на прирост результативного показателя. Используя способ цепной подстановки,необходимо придерживаться определенной последовательности расчетов, которая сначала учитывает изменение количественных, а затем качественных показателей. Если имеется несколько количественных и качественных показателей, то сначала изменяют величину факторов первого уровня подчинения,а потом более низкого. Применение способа цепной подстановки требует знания взаимосвязи факторов, их соподчиненное, умения правильно их классифицировать и систематизировать.

Балансовый метод служит дляотражения соотношений, пропорций двух групп взаимосвязанных экономических показателей, итоги которых должны быть тождественными. Метод широко распространен в практике бухгалтерского учета и планирования. Определенную роль он играет и в экономическом анализе хозяйственной деятельности, вчастности широко используется при анализе обеспеченности предприятия трудовыми, финансовыми ресурсами, сырьем, топливом, материалами, основными средствами и иным, при анализе полноты их использования. Как вспомогательное средство балансовый метод используется в ЭАХД дляпроверки правильности определения влияния различных факторов на прирост величины результативного показателя. В детерминированном анализе алгебраическая сумма величины влияния отдельных факторов должна соответствовать величине общего прироста результативного показателя. Если равенство отсутствует, это свидетельствует о неполном учете факторов либо о допущенных ошибках в расчетах. Балансовый метод применяют дляопределения величины влияния отдельных факторов на прирост результативного показателя. Когда из трех факторов известно влияние двух,то влияние третьего можно определить, вычтя из общего прироста результативного показателя результат влияния первых двух факторов.

Метод разниц включает: способ абсолютных разниц; способ относительных разниц

Способ абсолютных разниц применяется для расчета влияния факторов на прирост результативного показателям детерминированном анализе, но только и моделях мультипликативно-аддитивного типа. Этот способ получил широкое распространение в экономическом анализе хозяйственной деятельности. При его использовании величина влияния факторов рассчитывается умножением абсолютного прироста значения исследуемого фактора на базовую (плановую) величину факторов. С помощью способа абсолютных разниц получаются те же результаты, что и способом цепной подстановки. Необходимо следить, чтобы алгебраическая сумма прироста результативного показателя за счет отдельных факторов равнялась его общему приросту. Способ относительных разницприменяется для измерения влияния факторов на прирост результативного показателя только в мультипликативных моделях. Здесь используются относительные приросты факторных показателей, выраженные в виде коэффициентов или процентов. Для расчета первого фактора необходимо базовую величину результативного показателя умножить на относительный прирост первого фактора, выраженного в виде десятичной дроби. Для расчета влияния второго фактора необходимо к базовой величине результативного показателя прибавить изменение его за счет первого фактора и затем полученную сумму умножить на относительный прирост второго фактора. Влияние третьего фактора определяется аналогично: к базовой величине результативного показателя необходимо прибавить его прирост за счет первого и второго факторов и полученную сумму умножить на относительный прирост третьего фактора. Способ относительных разниц применяется в случаях, когда требуется рассчитать влияние большого комплекса факторов (8-10 и более). При расчете данным способом значительно сокращается число вычислительных процедур, что обусловливает его преимущество.

Дата добавления: 2015-01-02; просмотров: 4300;