Система показателей рентабельности. Использование методов моделирования в анализе показателей рентабельности.

Показатели рентаб-сти характ-ют эфф-сть работа п/п в целом и доходность разл напр-ний его деят-сти: основн и производственный, предпринимательск, инвестиционный.

Осн достоинства пок-лей рент-сти:

1 наиболее полно чем прибыль характер-ют окончат рез-ты хозяйствования, т.к.их величина показывает соотн-ние экон эфф-та с наличными или использован ресурсами.

2 их используют для оценки деят-сти п/п.

3 их использ как инструмент в инвестиц политике и ценообраз-нии.

Осн группы пок-лей рентаб-сти:

1 пок-ли, хар-щие рентаб-ность (окупаемость) издержек произв-ва и инвестиц проектов

Rзатрат = П ( ВП, ЧП ) / З * 100% - показывает, сколько п/п имеет прибыли с каждого рубля затраченого на произв-во и реал-цию прод-ции.

а) в целом по п/п (ф.2)

б) по отд структурн подразд-ям

в) в разрезе конкр видов прод-ции

Rзi = (В – З) / З = ( Цi – c\c_i ) / с/с_i

2 пок-ли, хар-щие рент-ность продаж

Rпр = ПОТ ПРОДАЖ / ВОТ ПРОДАЖ * 100% – характеризует эфф-сть предприн деят-сти и показ-ет, сколько рублей прибыли имеет п/п с каждого рубля продаж.

а) в целом по п/п (ф.2)

б) по конкр видам прод-ции

Rпрi = (Цi – c\c_i ) / Цi

3 пок-ли хар-щие доходность капитала и его отд частей

RK = П ( ВП, ЧП ) / К * 100%

RСK = ЧП / СК * 100%

R ЗК = ЧП / ЗК * 100%

R ПРОИЗВОДСТВ КАП-ЛА = П / ОПФ + ОбС + НМА

R АКТИВОВ = (ЧП * В) / (А * В) = Rпр * КОбА(модель Дюпона)

Рентабельность собственного капитала характеризует эффективность использования вложенных в организацию собственных средств.

ЦЕЛИ. Целью анализа рентабельности собственного капитала является определение эффективности его использования.

ИСТОЧНИКИ ИНФОРМАЦИИ.

Ф№1. а именно стр 490 + 640- это собств капитал, а из Ф№2 берем необходимые показатели (чистую прибыль) для расчета рентаб-ти собств капитала

МОДЕЛИРОВАНИЕ И ОЦЕНКА РЕЗУЛЬТАТОВ.

При анализе рентабельности всех видов широко применяется моделирование, т.е. изучающий показактель рентабельности, выражается ч/з мах возможное кол-во факторов. Исходя из этого определяются факторы положительно и отрицательно влияющие на изменение рентабельности и разработкой конкретных мер, позволяющие повысить рентабельность видов средств и эффективность работы предприятия в целом.

Рентабельность собственного капитала показывает, сколько чистой прибыли приходится на рубль собственных средств.

Предприятие, используя заемные средства, увеличивает либо уменьшает рентабельность собственного капитала. Снижение или увеличение рентабельности собственного капитала зависит от средней стоимости заемного капитала (средней процентной ставки) и размера финансового рычага.

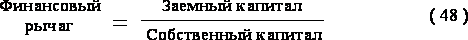

Финансовым рычагом называется соотношение заемного и собственного капитала организации:

Рекомендуется использовать в расчетах средние значения заемного и собственного капитала в анализируемом периоде - (данные на начало периода + данные на конец периода)/2. Однако встречается подход, при котором используются не средние, а абсолютные значения собственного и заемного капитала на конкретную анализируемую дату.

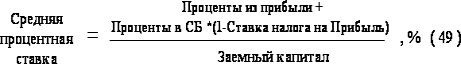

Средняя процентная ставка рассчитывается как отношение общей стоимости заемного капитала в анализируемом периоде к величине заемного капитала.

где Проценты в СБ - начисленные в анализируемом периоде проценты по кредитам, включаемые в себестоимость продукции, ден. ед.

Проценты из прибыли - начисленные в анализируемом периоде проценты по кредитам, относимые на финансовые результаты, ден. ед.;

Заемный капитал определяется как[Заемный капитал (на начало периода) + Заемный капитал (на конец периода)]/2

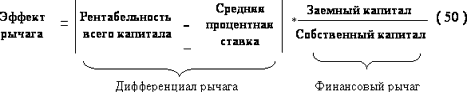

Разница рентабельности всего капитала и средней процентной ставки носит название дифференциал рычага. Дифференциал рычага предоставляет информацию для выбора целесообразной структуры источников финансирования.

Произведение финансового рычага на его дифференциал определяет величину эффекта рычага

Знак эффекта рычага (дифференциала рычага) отражает целесообразность увеличения заемного капитала:

Знак эффекта рычага (дифференциала рычага) отражает целесообразность увеличения заемного капитала:

эффект рычага положительный - увеличение заемного капитала повышает рентабельность собственного капитала.

эффект рычага отрицательный - увеличение заемного капитала нецелесообразно, это снижает рентабельность собственного капитала.

24.Информационное обеспечение экономического анализа: классификация экономической информации и предъявляемые к ней требования.

Экономический анализ базируется на разнообразной исходной информации. Ее можно рассматривать как систему потоков нормативных, плановых (бюджетных), статистических, бухгалтерских и оперативных сведений, первичной документации, а также информации, разрабатываемой специализированными фирмами. Все источники информации делятся на нормативно-плановые, учетные и внеучетные.

Основные виды информации для целей экономического анализа:

1)официальные документы и нормативно -плановые: государственные законы; указы Президента; Постановления правительства и местных органов власти; приказы вышестоящих организаций; хозяйственно -правовые документы; решения собрания акционеров; прейскуранты; справочники; бизнес -план; бюджеты предприятия.

2) Учетные источники информации: финансовая отчетность; данные управленческого учета и отчетности; данные синтетического и аналитического учета; налоговая отчетность.

3) Внеучетные источники информации: материалы, акты, заключения внутреннего и внешнего аудита, ревизий, проверок деятельности налоговыми органами, врачебно -санитарного контроля, профессиональных консалтинговых фирм, региональных отделений статистики и т.д.; техническая и технологическая документация; данные специальных обследований; переписка с контрагентами ; информация СМИ, интернета, рейтинговые оценки специальных служб и т.д..

Анализ хозяйственной деятельности включает два крупных раздела:

1)финансовый анализ;

2)управленческий производственный анализ.

Организация, объекты и методы решения задач финансового и управленческого анализа имеют свою специфику, но взаимосвязаны между собой.

Финансовый анализ может быть внешним и внутренним.

Внешний финансовый анализ осуществляется на основе данных публичной БО.

Внутренний финансовый анализ осуществляется на основе данных БУ и отчетности.

Управленческий (внутрихозяйственный) анализ может осуществляться на основе данных бухгалтерского учета и отчетности, а также данных управленческого учета.

В процессе финансового анализа дается оценка:

абсолютных показателей прибыли, выручки, издержек;

показателей рентабельности;

показателей рыночной устойчивости, ликвидности баланса, платежеспособности организации;

показателей эффективности использования собственного капитала;

показателей эффективности использования заемных средств;

Особенности финансового анализа:

широкий круг пользователей информации;

разнообразие целей и интересов пользователей аналитической информации;

наличие типовых методик, стандартов учета и отчетности;

максимальная открытость рез-тов анализа для пользователей информации о деят-ти организации.

В процессе управленческого анализа осуществляется:

обоснование бизнес -плана;

комплексный экономический анализ эффективности хозяйственной деятельности;

оценка технико -организационного уровня и других условий производства;

оценка эффективности использования производственных ресурсов;

оценка объемов производства и реализации продукции, ее качества;

устанавливается взаимосвязь себестоимости, объема продукции, прибыли.

К особенностям управленческого учета относятся:

ориентация результатов анализа на руководство организации;

отсутствие регламентации анализа; - комплексность анализа;

интеграция учета, анализа, планирования и принятия решений;

закрытость результатов анализа с целью сохранения коммерческой тайны

25.Анализ платежеспособности организации: понятие, цели, информационная база, методика расчета показателей, оценка их изменения.

Под платежеспособностью предприятия следует понимать готовность его своевременно осуществлять платежи по всем своим обязательствам. Но для этого предприятию необходимо иметь платежные средства, к которым в первую очередь относятся деньги, находящиеся на расчетном, валютном и других его счетах. Потенциальным средством для погашения долгов является дебиторская задолженность, которая при нормальном кругообороте средств должна превратиться в денежную наличность.

Средством для погашения долгов могут служить также имеющиеся у предприятия запасы товарно-материальных ценностей. При их реализации предприятие получит денежные средства.

Поэтому платежеспособными можно считать предприятия, у которых сумма текущих активов значительно выше размера текущих обязательств. Предприятия должны иметь средства не только для погашения долгов, но и одновременно для бесперебойного осуществления процесса производства и реализации продукции. Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. Текущая платежеспособность определяется на дату составления баланса. Предприятие считается платежеспособным, если у него нет просроченной задолженности поставщикам, по банковским ссудам и другим расчетам. Ожидаемая (перспективная) платежеспособность определяется на конкретную предстоящую дату путем сравнения суммы его платежных средств со срочными (первоочередными) обязательствами предприятия на эту дату. Платежеспособность выражается черезкоэффициент платежеспособности, представляющий собой отношение имеющихся в наличии денежных сумм к сумме срочных платежей на определенную дату или на предстоящий период. Если коэффициент платежеспособности равен или больше 1, то это означает, что предприятие платежеспособно. Если коэффициент меньше 1, то в процессе анализа следует установить причины недостатка платежных средств. Для оценки перспективной (долгосрочной) платежеспособности (более одного года) предприятия используют как динамичные, так и статичные показатели ликвидности.

Для оценки ликвидности используются коэффициенты:

Коэффициент общей ликвидности =.Краткосрочные активы / Краткосрочные обязательства

2.) Промежуточный Коэффициент покрытия = Денежные средства + Краткосрочные финансовые вложения+Деб.задолжность/Краткосрочные обязательства

2.Коэффициент абсолютной ликвидности = Денежные средства + Краткосрочные финансовые вложения/Краткосрочные обязательства

Коэффициент абсолютной ликвидности (коэффициент срочности) показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или в ближайшее время.

Нормальное ограничение данного показателя имеет следующий вид: Kал = 0,2 - 0,5.

Это наиболее жесткий критерий платежеспособности, показывающий, какая часть текущих обязательств может быть погашена немедленно.

Для вычисленияпромежуточного коэффициента покрытия (или другие его названия: коэффициент критической ликвидности, уточненный коэффициент ликвидности) в состав денежных средств в числитель предыдущего показателя добавляется дебиторская задолженность и прочие активы. Он отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами, т.е. характеризует, какая часть текущих обязательств может быть погашена не только за счет денежных средств, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги..

Оценка нижней нормальной границы коэффициента промежуточного покрытия выглядит так: Кпл > 1.

Считается нормальным, если Коэффициент общей ликвидности > 2.

26.Анализ дебиторской и кредиторской задолженности: цели, источники информации, оценка структуры и динамики. Оптимизация расчетов.

Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние организации.

Цели анализа - выявление путей, возможностей и резервов оптимизации расчетов, совершенствование их учета, контроля, предупреждения образования и роста задолженностей.

Источники информации: бухгалтерский баланс Ф1 и приложение к бухгалтерскому балансу Ф.5

Под дебиторской задолженностью мы понимаем задолженность организаций и физических лиц данной организации

Кредиторская задоженность - это долги самой организации перед другими юридическими и физическими лицами.

Анализ дебиторской задолженности проводят в динамике по ее видам, а внутри их по отдельным суммам в конце года.

Дебиторская задолженность анализируется по структуре, составу: рассчитывается удельный вес каждого вида в общих суммах, относительно к сумме всех активов, пассивов, абсолютные и относительные отклонения, темпы роста и прироста, суммы возникшей за период задолженности и погашенной. Рассчитывается:

1.Оборачиваемость дебиторской задолженности в оборотах = выручка от продажи / средняя дебиторскую задолженность.

Средняя дебиторская задолженность = (ДЗ н.п. + ДЗ к.п.) / 2.

Проводится анализ состояния задолженности: всего, по срокам образования.

2.Оборачиваемость дебиторской задолженности в днях = средняя дебиторская задолженность * отчетный период в днях / выручку от продажи; или

Оборачиваемость дебиторской задолженности в днях = 360дней / оборачиваемость ДЗ в оборотах.

При проведении анализа целесообразно так же рассчитать:

3. Долю дебиторской задолженности в общем объеме текущих активов = ((Дебиторская задолженность)/ текущие активы)*100% = стр. 240 или стр.230/ стр.290 *100%;

4.Долю сомнительной задолженности в составе дебиторской задолженности = ((Сомнительная дебиторская задолженность)/ Общая дебиторская задолженность)*100%.

Анализ оборачиваемости дебиторской задолженности следует проводить в сравнении с предыдущим отчетным годом

Кредиторская задолженность является разновидностью коммерческого кредита и важным фактором стабилизации финансового состояния организации. Постоянное наличие кредиторской задолженности положительно складывается на финансовом состоянии организации, так как в условиях инфляции она обесценивается, уменьшается потребность в получении кредитов. Дебиторская и кредиторская задолженности должны анализировать комплексно, что позволит глубже и полнее оценить и изучить их.

Дата добавления: 2015-01-02; просмотров: 3241;