Лекции 5-6 (16.10.2013) Осипова, Яковлева, Стрельников, Бакиров

5 лекция (1я часть) 16.10.2013 магистранты 1 курс

Выполнила: Осипова Екатерина группа ЭЭМ-13-02

Американская сланцевая революция-это тот пример, который показывает каким образом может сработать эффект мультипликатора НТП. Эффект мультипликатора НТП- это есть не что иное, как сложение нескольких технологических прорывов. Подробности можно найти в презентации от февраля 2005 года, где более подробно рассматривается сланцевая революция. Была мощная поддержка фундаментальных исследований со стороны американского правительства, было закачано очень большое количество денег. Это и есть нормальная роль государства, когда оно поддерживает фундаментальные исследования и разработки, а не финансирует коммерческое применение тех или иных технологий. Это было мощное партнерство, где государство интенсивно поддерживало разработки, направленные на попытку скрестить различные направления НТП для того, чтобы можно было обеспечить эффективную разработку этих низконапорных залежей, слабопроницаемых залежей. Это не только заслуга Митчела как самого как человека, гражданина и исследователя, а это скорее лишь надводная часть айсберга, которая опиралась не только на его капитал, но и на финансирование работ американским правительством. В презентации я привожу примеры о том, сколько денег было закачано в эти разработки. Обама выступал по этому поводу, американская энергетическая ассоциация в прошлом году делала доклад на эту тему. Но основное: снижение издержек столь провальное, т.е. то, что обучающая кривая перешла с одного уровня технологии на другой, это случилось не из-за того, что изобрели новые прорывные технологии, а объединили уже имеющиеся -это дало эффект мультипликатора НТП. Переход от двухмерной трехмерной сейсмики (было известно достаточно давно), горизонтальной бурение (было известно достаточно давно): наклонное или вертикально-горизонтальное, при этом забуривание из одного устья скважины нескольких горизонтальных скважин и третье направление-это гидроразрыв пласта. Заслуга Джорджа Митчелла как раз в том, что он смог объединить трехмерную сейсмику, вертикальное бурение с забуриванием из одного устья скважины и гидроразрыв пласта. Эта целостная технология дала такой множественный эффект. Во-первых это прямые эффекты: снижение издержек и это произошло в условиях, когда резко росли цены на нефть за ними росли цены на газ( причины этого мы будем обсуждать в нашем курсе). Снижение издержек за счет мультипликативного эффекта НТП пришлось на период активного роста цен и это дало возможность (начать) и резко увеличить добычу сланцевого газа и это привело к тем множественным эффектам домино от сланцевой революции.

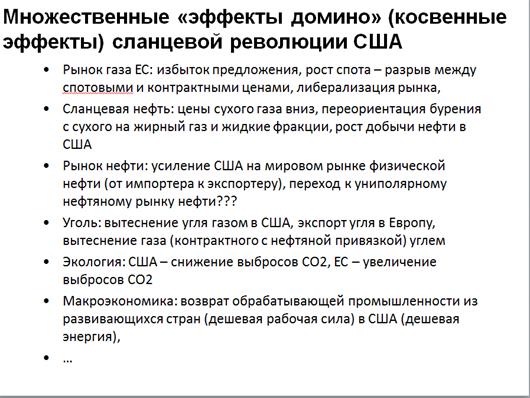

Перечень эффектов домино:

Последствия американской сланцевой революции для европейского рынка газа. Если идет быстрое увеличение добычи сланцевого газа на американском рынке и это приводит к переизбытку предложения газа на этом рынке, цены естественно идут вниз, начинает резко увеличиваться потребление газа, но этот газ внутренней добычи начинает вытеснять импортный СПГ, цена на который построена по нефтяной привязке, как правило. Но даже если цены на этот газ устанавливаются по-другому, то компаниям выгодно по логистике и по транспортным издержкам (и др.) использовать свой собственный газ. Фактически наращивание объемов добычи сланцевого газа привело к постепенному «схлопыванию» американского рынка импортного газа, т.е. американский рынок начал закрываться для импорта. Поскольку основной экспортер СПГ в штаты -это Катар, который во многом развивал свою промышленность за счет инвестиций Exxon (главный инвестор наряду с катарским правительством это американская компания Exxon), потому что для Росгаза и Катаргаза- двух основных производителей СПГ, у которых по несколько технологических линий, мощный инвестор-Exxon, ныне ExxonMobil. При разработке месторождения компания ExxonMobil изначально ориентировалась на американский рынок т.е. на самый большой и самый емкий рынок в то время, когда начиналась разработка этого месторождения (первая линия завода по СПГ была введена примерно в 96 году) и этот рынок «схлопнулся». Происходит переориентация в рамках Атлантического бассейна этих потоков Катарского газа на европейский рынок. На европейском рынке случается избыток предложения, поскольку это происходит в условиях, когда после нефтяного антикризиса 2008 года начался глобальный экономический кризис в 2009 году и резко упал спрос на газ в Европе. В Европе падает спрос на газ и в это время туда приходит Катарский газ, которому не находится места на американском рынке из-за эффекта американской сланцевой революции, случается избыток предложения газа на европейском рынке. В это же самое время вступает в силу 3ий энергетический пакет ЕС, который еще больше либерализует рынок газа, который кардинально меняет структуру европейского рынка газа, и в основу его развития кладет не торговлю от поставщика к потребителю (где они жестко привязаны друг к другу в рамках долгосрочных контрактов, где идет продажа на границе и т.п.), а они формируют ликвидный рынок газа. Рынок по законодательству представляет собой своего рода бассейн- это система региональных зон (так называемых вход-выход), при этом в каждой зоне есть ликвидный хаб т.е. ликвидная торговая площадка, она должна быть ликвидной, но пока еще не ликвидная. Тем не менее избытки газа, которые пришли сбрасывают на эти торговые площадки. Когда есть такая площадка, где торгуется газ сверх тех объемов, которые законтрактованы, то цены начинают идти вниз на рынке спотовых продаж. Естественно поставщики (в том числе Газпром, Statoil и др.) не успевают быстро среагировать и поэтому получается, что в рамках контрактных обязательств продолжаются поставки, которые были законтрактованы и плюс новые объемы катарского газа. При этом Катар может играть на понижение, потому что в отличие от поставок Газпрома, Катар свой газ добывает как побочный продукт, ведь месторождение Северное- это газоконденсатное месторождение, там очень большое содержание жидких фракций. Это позволяет Катару снижать цены на газ до такого уровня, чтобы он просто продавался на рынке. Главное для них реализовать жидкую фракцию, а цены на нее держатся на высоком уровне. Это не единичный случай, так Statoil более гибкая по сравнению с Газпромом т.к. для Норвегии большая часть газа, который они поставляют- это попутный газ и это означает ,что они могут компенсировать те потери, которые они несут на рынке газа опуская цену вниз (это относительные потери) за счет того, что они продают жидкие фракции, а цены на нефть держатся на высоком уровне, тем самым компенсирую то, что они недополучают на рынке газа. Были ситуации, когда в 2006, 2007 гг. в английском секторе Северного моря газ продавался по отрицательной цене. Английское правительство приняло блестящее решение, которое либерализовало английский рынок газа (об этом можно прочитать в книге « Цена Энергии»)- они ввели законодательный запрет на маркетинг жидких фракций, если соответственно вы не реализуете добываемый вместе с жидкими фракциями газ, а у вас не так много возможностей использовать попутный газ нефтяных месторождений : вы можете сбросить что-то на факел(max 2,5%),можете закачивать газ в пласт, но эти возможности тоже ограничены. Компании, которые работали в английском секторе Северного моря были вынуждены строить газопроводы и поставлять этот газ на материк, стимулирую использование этого газа в экономике т.е. искусственно создавать избыток газа на материке благодаря решению английского правительства. В Катаре ситуация сходная: если вы хотите реализовать жидкие фракции, то вам нужно добывать газ. Закачивать газ снова в пласт- не дело, поэтому они имеют возможность понижать цены ниже цен своих конкурентов. Именно поэтому Катар начал расширять свою зону и вытеснять многие крупные компании. В худшем положении находимся здесь мы т.к. мы добываем сухой газ - монопродукт чисто газовых месторождений и у нас возможности для таких маневров гораздо меньше, чем у других компаний. Поэтому переадресация этого катарского газа в условиях избытка предложения, позволила расширять Катару свою зону, ведь он мог проводить политику демпинга. В условиях, когда вы добываете одновременно два продукта -вы можете продавать ваш газ по цене ниже издержек его производства, потому что вы всю затратную часть относите на нефть, можете считать что издержки по газу нулевые. Это одно из объяснений, почему образовался избыток предложения и почему этот избыток не так быстро рассасывался. Катар-это уникальная стана, вслед за ней идут еще две, которые в будущем могут достигнуть такого же положения, эти страны являются арбитражными игроками т.е. могут выбирать направление своих поставок газа для того, чтобы выбрать рынок с более благоприятной конъюнктурой. Это могут делать поставщики СПГ, потому что они более гибкие, также поставщики трубопроводного газа (если они трубопроводными системами связаны с разными рынками, а такого сегодня не так много). Сегодня основной рынок -американский, Канада связана с ним поскольку это фактически единый рынок (альтернативного рынка у Канады нет), с Европой: Алжир связан с Европой (альтернативного рынка у Алжира нет), Норвегия связана трубами только с Европой, но у нее есть выбор либо Великобритания, либо континентальная Европа. Сейчас ни у кого из стран нет двух рынков, не было в этом потребности. До 2009 ода мы жили в одну газовую эпоху: не было необходимости выходить сразу на два рынка, не был возможности по ресурсной базе и это огромные капиталовложения (если брать капиталовложения в газовой отрасли, то 80% вложений -это вложения в трубу). Если вы делаете капиталовложения для поставки на один рынок, то это естественно огромные капиталовложения в транспортную инфраструктуру. Сегодня мы еще не научились работать без долгосрочных контрактов, не потому что мы не научились, а потому что финансовое сообщество, которое более инерционно, оно не готово в массовом порядке обеспечивать заемное (долговое) финансирование. 70 % всех инвестиций, которые идут в нефтегазовые проекты- поступают в долговое финансирование. Когда финансовое сообщество оценивает риски, вне зависимости от того, какой вы заемщик, у вас должна быть доказательность окупаемости этого проекта. Вы не можете в данной ситуации исходить из того, что у вас есть одна ресурсная база, но вы перебрасывать деньги, которые у вас есть по одной инфраструктуре, которая у вас уже есть и по другой инфраструктуре, которую вам необходимо создать на разные рынки, тогда окупаемость этой инфраструктуры под большим вопросом. Поэтому сегодня ни у кого нет возможности на рынке трубопроводного транспорта маневрировать между двумя рынками. Мы поставили себе эту задачу- мы понимаем, что Китай –это большой рынок, вопрос в том, хватит ли нам ресурсной базы для того, чтобы обеспечивать оба рынка, для того, чтобы обеспечивать трубопроводные поставки и поставки СПГ. Если мы сейчас развиваем поставки СПГ, если мы либерализуем наш экспорт, а этот закон проект о либерализации прошел точку невозврата и понятно, что он будет принят и рынок будет либерализован и частные компании Лукойл и др., которые собирались строить заводы по СПГ получат такую возможность, а это значит что часть ресурсной базы уйдет на рынок СПГ, которая может пойти и на другие рынки, не только на Европу и в Китай, но и на другие рынки (в Латинскую Америку, Юго-Восточную Азию). Но это все вопросы будущего. Сейчас мы говорим о том, что Катар занимает уникальное положение т.к. обладает огромными запасами (Южный Фарс в Иране и Северное месторождение (60% в Иране и 40 % в Катаре), и расположение Катара и технологическая схема СПГ таковы и значительная роль контрактов, которые он сейчас заключает – это краткосрочные контракты дает ему возможность маневра перебрасывать свои поставки из атлантического бассейна в азиатско-тихоокеанский. То, что произошло в этом году, то, что произошло после событий Фукусимы показывает, что Катар начал перебрасывать свои поставки с Европы на Азию из-за того, что затоваренность европейского рынка заставляет его снижать цены, несомненно, он выигрывает на этом рынке по сравнению с Россией и многими странами, но в Азии более благоприятная конъюнктура. В отличие от Чернобыля ( где пытались ставить научные эксперименты, в результатом чего стали печальные последствия), случай на Фукусиме уникален тем, что станция была рассчитана на 9ти бальное землетрясение или 11ти метровое цунами, но эти события совпали и произошло превышение порога, что и привело к трагедии. Из-за этого пошел эффект домино по миру, в частности Ангела Меркель начала политику отказа от атомной энергетики, многие страны снизили объемы атомной энергетики, кроме Франции. В Японии это привело к закрытию всех этих станций в результате резко вырос спрос на СПГ, там сработала нефтяная привязка, так называемая привязка к нефтяному картелю т.е. это корзина из нескольких сортов нефти, которые импортируются в Японию и к ним привязана цена СПГ. Стоит отметить, что цены в США и Японии можно сравнивать только с точки зрения статистики. Но тем не менее в Японии исторически были очень высокие цены и случился недостаток предложения, потому что вырубилась ядерная энергетика, которая занимала большую долю энергетики Японии. Кроме СПГ ничем нельзя покрыть недостаток энергии, поэтому резко возрос спрос на СПГ. Это подтолкнуло цены еще выше и у Катара появился интерес переориентировать свои поставки с Европы на Азию. Это спасло нас ,потому что последние два года мы наращиваем свою добычу особенно на Итальянский рынок из-за того, что Катар переориентировался на АТР. Поэтому Катар находится сегодня в уникальном положении, две другие страны, которые могут оказаться в таком положении в какой-то перспективе –это США и страны Африки( на базе тех открытий, которые были сделаны в недавнее время, в частности в районе Мадагаскара). Все это к тому, что когда еще не стало резких перебросов СПГ с Европы на Азию, когда мы говорим о 2008-2009 гг, когда закрылся американский рынок и потоки Катара поли в Европу, это привело к тому, что начал резко расти спотовый рынок, на который сбрасывались избытки предложения с двух источников: из тех долгосрочных контрактов которые были подписаны Алжиром, нами, Норвегией , по которым обязаны покупать покупатели- наши крупные перепродавцы (система контрактов трехзвенная: мы не продаем сразу конечным потребителям, мы продаем крупным продавцам, крупным оптовым посредникам. Все эти крупные компании типа GazdeFrans ,Eni и др. –это и есть крупные посредники, они покупают у нас газ и затем перепродают дальше.) и они туда сбрасывали эти избытки газа, которые они обязаны покупать по контрактам иначе штрафные санкции на эти торговые площадки на базе спотовых сделок. Тогда цены на спотовом рынке начинают снижаться и на пике кризиса в 2009 году разрыв между спотовыми ценами и ценами по контрактам достигал двукратного. Плюс к этому либерализация рынка и создалась иллюзия европейских коллег, что так будет продолжаться всегда, что переизбыток предложения будет сохраняться всегда, а отсюда соответственно первая модель –целевая модель рынка газа, которая разрабатывалась на базе положений 3го энергопакета, была такая , что вся торговля, все поставки на европейский рынок будут только на базе спотовых сделок, будут только по низкой цене всегда. Это даст возможность отказаться от долгосрочных контрактов, нефтяной привязке и т.д.

Первая логика понятна, что то, что происходило на американском рынке газа и то, что происходит сегодня на европейском рынке, то, что происходит сегодня с контрактными структурами и механизмами ценообразования -это все заслуга американской сланцевой революции. Не было бы сегодня адаптаций, которые мы сегодня видим у того же самого Газпрома, если бы не этот избыток предложения, т.е. это вынужденная адаптация, вынужденная попытка удержать конкурентоспособное положение на рынке, что означает модификацию контрактных структур, модификацию механизмов ценообразования и это побудило Газпром к такому роду деятельности. Мы начала с 2009 года эту деятельность, сначала была принята трехлетняя программа, потому что считалось, что все это закончится через три года и снова пойдет рост и подъем, который приведет к расширению рынка газа. Но возникают новые вопросы, например о том, что этот подъем будет осуществляться на принципиально новой технологической базе. Технологически новая база-это не только повышение эффективности использования энергии, но это в Европе, которая является импортнозависящей это мощная борьба за защиту окружающей среды, это мощные драйверы для насильственного внедрения ВИЭ. Электроэнергия от ВИЭ- это энергия обязательная для потребления и при этом огромная программа государственного субсидирования. На сегодняшний момент нет очевидного предположения, что экономический рост вытянет спрос на газ вверх и тот факт, что этот подъем будет осуществлен на технологически новой базе может не привести адекватному росту спроса на импортный газ- этот вопрос является сегодня неопределенным. Газпром официально считает, что спрос дополнительный там будет, даже на новый газ. Однако, европейские коллеги приходят к выводу, что спрос на газ к 2030 году опустится даже при экономическом подъеме нижу уровня законтрактованных сегодня объемов поставок этого газа на этот период т.е. опустится ниже объемов сегодняшних контрактов, но что будет потом- неизвестно. Так пересмотр контактных обязательств с Украиной привел к серьезным судебным разбирательствам. Но американской сланцевой революцией был запущен моховик, который привел к необходимости адаптироваться существующую еще с 62го года доминирующую на рынке контрактную модель с нефтяной привязкой.

Следующий эффект: сланцевая нефть или нефть трудноизвлекаемых пород. Если идет добыча сухого газа, т.е. первоначально разбуривание шло по сухому газу и случился переизбыток этого газа на рынке, где газ начинает вытеснять не только СПГ импортный, но и уголь. Соответственно цены ушли вниз и сделали неэффективной добычу этого сухого газа. Развитие сланцевого газа также идет в долг, нарастает сланцевый «пузырь», кто-то разоряется, их скупают более крупные компании, а кто-то переориентируется и мы это видим по статистике бурения, что резко падает бурение на сухой газ и резко растет бурение на жирный газ. Идет разбуривание жирного газа или трудноизвлекаемую нефть т.е. фактически перенос тех же технологий, но на другой класс ресурсов. Геология и физика примерно та же самая, что касается применения, то здесь уже не мультипликативный эффект, а перенос в немного другие условия. Здесь идет переадаптация технологий, которые были использованы на сухом газе, под освоение либо жирного газа либо трудноизвлекаемой нефти. Это и есть следующий феномен. Это может привести к тому, что у нас идет переориентация добычи в штатах и дальше идет эффект домино, о котором мы поговорим позже. Сегодня на мировом рынке нефти два крупнейших игрока, которые могут определять цену на нефть. Россия не pricemaker на рынке нефти т.е. мы не можем влиять на цену нефти.

Саудовская Аравия на рынке физической нефти, а США на рынке бумажной нефти. Возникает вопрос: не движемся ли мы на мировом рынке нефти от многополярного мира к монополярному, где усиление роли США через их рост присутствия на рынке физической нефти с возможным превращением США в экспортера сырой нефти при сохранении ими доминирующей роли на рынке финансовой нефти, не приводит ли это к тому, что на глобальном рынке нефти к тому, что через некоторое время мы можем столкнуться с тем, что рынок будет монополярным?

5 лекция (2я часть) 16.10.2013 магистранты 1 курс

Выполнила: Яковлева Дарья группа ЭЭМ-13-02

Следующий момент: газ и уголь, которые взаимосвязаны и конкурируют. Уголь всегда был экологически более грязным, но поскольку США не подписывались под Киотским протоколом и не готовы были брать на себя обязательства по нему и другим подобным документам, так же как и Китай, то эти страны не примеряли на себя эти жесткие экологические ограничения. Поэтому США всегда критиковали за загрязнение окружающей среды. А Европа всегда боролась за сохранение чистоты окружающей среды, была инициатором Киотского протокола, развития ВИЭ и энергосберегающих технологий. Вклад всех стран был пропорционален – положительный у Европы и негативный у США. Однако сегодня ситуация складывается совершенно противоположная – США явились одним из основных защитников окружающей среды, т.к. «де-факто» они начинают уменьшать свои выбросы, а Европа становится относительным загрязнителем, так как происходит замещение дорогого российского газа дешевым американским углем, не работает Система торговли квотами на выбросы. А началось это с того, что большое количество дешевого сланцевого газа создало избыток предложения, а, следовательно, сланцевый газ стал выгоднее в тех отраслях, где раньше использовался уголь (электроэнергетика, промышленность и т.д.), и уголь стал вытесняться.

Это можно назвать «третьим угольным ренессансом». Первое «пришествие угля» было на заре промышленной революции, когда появились паровые машины. Второй угольный ренессанс произошел в 70-е годы, так как в связи с изменением цен, уголь стал более выгоден экономически. А сейчас наступил третий угольный ренессанс, вся инфраструктура добычи уже есть, в том числе экспортная. В США большие запасы различного угля находятся в районе Аппалачей, где добывают его открытым способом. США всегда были крупной угольной державой, и из района Аппалачи экспортировалось достаточно много угля. В 70-е годы даже появился угольный маркер, это был американский уголь, импортируемый в Европу (CIF Hamburg).

Куда деваться этому углю – он снова пошел на экспорт в Европу. Мало того, что катарский газ стал вытеснять дорогой газ с нефтяной индексацией, в Европу пришел дешевый американский уголь и стал тоже вытеснять газа. Тут же были забыты природоохранные мероприятия, политические требования. Это можно назвать еще одним эффектом домино, последствие от американской сланцевой революции.

Следующий момент: начиная с 70-х годов был перенос грязных энергоемких отраслей с дорогой энергией в страны с дешевой рабочей силой, ближе к источникам энергопроизводства, в частности в те страны, где на локальных рынках цены на энергию были субсидируемые (например, в страны Ближнего и Среднего Востока, где на внутреннем рынке субсидируется потребление, поэтому нефтехимия и газохимия уходили туда). Но поскольку рабочая сила во многих развивающихся странах, в том числе в Китае, уже не такая дешевая, после того как резко снизились цены на сланцевый газ в США мы наблюдаем возврат некоторых отраслей обрабатывающей промышленности из стран развивающихся в страны промышленно развитые. Однако рабочая сила это всего лишь один из факторов. Об этом уже можно говорить как о тенденции, а не просто как о разовых эпизодах. Это может быть свидетельством того, что, когда мы говорим об энергетике и о развитии рынков, есть не только эффект замещения одного энергоресурса на другой. В соответствии с системой Адама Смита – труд, капитал, земля, применительно для наших задач, мы можем фактор земля, т.е. производственные ресурсы, разделить на две составляющие: энергетические и неэнергетические ресурсы. С этой точки зрения, говоря о макроэкономических последствиях, происходит размен дешевой рабочей силы на дешевую энергию. Мы это увидим, рассматривая третий этап рынка нефти, когда резкое двадцатикратное удорожание нефти в 70х годах привело к цепочке последствий: попытка уйти от дорогой нефти, начало освоения собственных ресурсов, однако выравнивание цен произошло по уровню самой высокой цены, так как компании заинтересованы получить свои прибыли; уход от нефти – замещение газом и углем (второй угольный ренессанс). Но по прошествии времени в дополнение к замещению одних энергоресурсов другими, добавились эффекты на стороне потребления – уменьшение энергоемкости, сначала за счет уменьшения энергорасточительства (машины длиной 6 м заменили на 3 м), а затем произошел переход на новые энергосберегающие технологии, которые требовали новых инвестиций. И фактически произошло замещение фактора энергии фактором капитала. Здесь и произошло замещение дешевой рабочей силы в развивающихся странах на дешевую энергию, которая является прерогативой развитых стран.

Это показывает, что любое событие производят свой эффект, но каждое крупное событие запускает цепочку эффектов домино, которые имеют гораздо больше последствий, в частности в институциональной сфере. Она меняют окружающую среду. Эту совокупность можно назвать эффектом матрицы.

На сегодняшний день, Газпром остается монопольным экспортером природного газа в России и можно предположить, что так пока и будет продолжаться. Происходит это потому, что мы хотим избежать конкуренции «российский газ - российский газ» и получать максимальную ресурсную ренту (Хотелинга), от тех невозобновляемых энергоресурсов, которые мы можем использовать только один раз. Поэтому нужно понять, каким образом можно обеспечить доступ к этому благоприятному рынку тем, кто пока лишен возможности туда выходить. Существует стремление к обеспечению равнодоходных цен на внутреннем рынке и на экспортном, для того, чтобы компаниям было всё равно, куда поставлять газ – на внутренний рынок или на экспорт. Равнодоходная цена = (экспортные цены в Европе-транспортное плечо (среднее, т.е дальность транспортировки в Европу)-таможенная пошлина). В этом случае все равно куда поставлять – на внутренний рынок или на внешний, потому что доход одинаков.

То есть вернуться обратно к той организации наших поставок на европейский рынок, который существовал до 2009 года, когда был избыток спроса на газ (после 2009 года избыток предложения), невозможно, хотя на какой-то срок мы возможно сохраним (около 10 лет) монополию Газпрома. Но внутренняя контрактная структура, механизм ценообразования, гибкость структуры будут принципиально другие.

На сегодняшний день звучит много призывов к дискриминации нефтегазовой отрасли. Сейчас говорят о том, что нужно развивать новые отрасли экономики и нужно «слезать с нефтегазовой иглы», но не за счет создания более благоприятных условий для перетока капитала в новые отрасли, а за счет создания дискриминационных условий для нефтегазового комплекса, например, задавить налогами. А Генри Форд создал новые очаги спроса, тем самым создав новые отрасли экономики, которые были необходимы, для того чтобы удовлетворить растущий спрос на эти автомобили, которые оказались вполне выгодными и полезными в хозяйстве. То есть это создание новых отраслей для того чтобы в этот момент можно было просуществовать, начиная с среднетехнических отраслей, которые не существовали в принципе,. Это комплекс, новых зон спроса на те новые материалы, товары, услуги, которых до этого не было. Это пример товара из мирной отрасли, хотя как любой товар двойного назначения потом много использовался в военной промышленности. Пример обратного свойства – когда начали использовать ядерную энергетику в мирных целях. Однако без средств доставки отрасль не смогла бы существовать, поэтому сначала это была транспортировка ядерных бомб. Таким образом, этот расширяющийся конус эффектов домино, матрицы и проч. спровоцировал спрос на новые отрасли (материалы, машины, оборудование).

Сланцевая революция за счет объединения новых достижений НТП, создает эффект ускорителя расширения спроса на машины, оборудование, новые технологии, т.е. является акселератором, ускорителем, дополнительным стимулом для развития новых отраслей, которые сейчас появляются в США. Подобным путем попытались пойти другие страны, например Польша, сейчас активно начнет развивать сланцевую добычу Китай, но, тем не менее, это приведет к переносу технологий, расширению производства, за счет расширения инфраструктуры. Это будут те самые множественные эффекты, может быть в другой степени чем в автомобильной промышленности, атомной энергетике, но несомненно это будет революция. Поэтому говоря о сланцевой революции, это есть та самая объективная реальность, которая имеет множество последствий, и сами эти последствия, мультипликативный эффект, могут оказаться более значимыми, чем тот объем дополнительного газа, который поступил на этот рынок.

Переход от традиционных к нетрадиционным энергоресурсам

Все классы новых нетрадиционных ресурсов создают свою революцию и эффекты домино, поскольку будут требовать свои технологии разработки. На кривой Хуберта эти нетрадиционные ресурсы занимают правую часть. То есть все новые классы энергоресурсов требуют развития технологий и будут создавать эффекты матрицы, домино и т.д. Но что самое важное они будут создавать эти зоны спроса на новые отрасли. Есть мнение, что формирование новых отраслей может происходить в результате ресурсной экономики. Если сегодня мы используем ресурсы менее эффективно, чем могли бы, дело не в ресурсах, а механизмах хозяйствования, которые пока не отработаны. При чем отработаны как с точки зрения энергоэффективности, так и использования финансовых инструментов. Так вот все эти новые энергоресурсы, которые которые дают возможность ввести в баланс жидкие или газообразные топлива из нетрадиционных ресурсов, это тот вклад ресурсной экономики в формирование отраслей новой экономики, наукоемких инновационных отраслей, что есть возможность обеспечить избавиться от «нефтегазовой иглы», за счет того, что будут развиваться дополнительные отрасли. То есть сохраняя присутствие газа на рынке пусть даже не в качестве price-maker, а price-taker, сохраняя конкурентную нишу и получая ресурсную ренту, ренту Рикардо и Хотелинга, мы можем формировать отрасли этой самой новой экономики.

Как сообтносятся два уровня цены: кост-плюс, где можно получить только ренту Рикардо, цена НБСЗ позволяет извлечь оба вида ренты – Рикардо и Хотелинга.

Если говорить о традиционных энергоресурсах, то как правило, кост-плюс ниже НБСЗ. Отсюда построено понятие политическая цена, когда есть возможность продавать по более дорогой цене, а продаете по более дешевой. Примером являются взаимоотношения СССР со странами СЭВ в 70-80х, когда была возможность продавать на мировом рынке по стоимости НБСЗ, продавали по цене кост-плюс, так как издержки по добыче в СССР были ниже, и на внутреннем рынке цена тоже была ниже. Но это была не просто цена кост-плюс, а была привязка к мировой цене, но с дисконтом, средневзвешенная за последние три года. А когда цены растут практически вертикально, это получается достаточно большой разрыв, и в 70е годы, когда в среднем цены выросли с 2 до 40 долл./барр., цена наших поставок в страны СЭВ держалась на уровне / от мировой цены. То же самое было с нашими поставками газа в страны СЭВ. Но как только в 80е годы ситуация поменялась и цена на рынке пошла вниз, а формула сохранилась – средневзвешенное за три года, то цены на наши поставки в страны СЭВ оказались дороже, чем цены на мировом рынке. И это подтолкнуло все эти «Бархатные революции», которые привели к распаду СЭВ. Все это было для традиционных энергоресурсах. Когда мы говорим о нетрадиционных ресурсах, цена кост-плюс для них обычно выше. Второй момент: цена кост-плюс для нетрадиционных обычно выше чем НБСЗ для традиционных. Тогда задача революционного НТП перебросить цену, которая должна будет обеспечить конкурентоспособность нетрадиционных ресурсов, т.е. превратить нетрадиционные ресурсы в традиционные. Т.е. нужно сбросить их за счет технологического усовершенствования в зону ниже уровня конкурентоспособности традиционных энергоресурсов. Революционный НТП переводит нетрадиционные энергоресурсы в разряд традиционных, он понижает цену кост-плюс, ниже уровня цены НБСЗ традиционных ресурсов. То есть если мы перебрасываем за счет развития технологий нетрадиционные ресурсы энергоресурсы в зону, где их освоение становится конкурентоспособным с традиционными. Т.е. они могут обеспечить цену, сопоставимую не с кост-плюс традиционных, а с НБСЗ для традиционных. И получается, что для традиционных энергоресурсов, если есть доминирование тенденции к удорожанию, при противоборстве природного фактора и НТП, кост-плюс становится выше. Но у нас появился новый класс энергоресурсов, который может обеспечить уровень цены НБСЗ ниже, чем это было для традиционных энергоресурсов. То есть расширение спектра энергоресурсов потребления происходит за счет эффекта революционного НТП, который делает конкурентоспособным использование этих энергоресурсов.

6 лекция (1я часть) 16.10.2013 магистранты 1 курс

Выполнил: Стрельников Никита ЭММ-13-01

Одна из важных закономерностей по эволюции развития рынков не является поддерживающим, стимулирующим факторам, для инвестиционных проектов. Объективная реальность - тенденция нарастающих рынков.

Во первых, есть три основных формы организации экономического пространства. Вертикальная интеграция, долгосрочные контракты и ликвидные рыночные площадки. Развитие структуры рынка шло таким образом, что новый вид организации рынка пространство присоединялся уже к существующим. Новые инструменты, механизмы появляются в дополнении к старым разработкам.

Вертикальная интеграция - трансфертные сделки до 70х годов, в рамках монопольного присутствия монопольного картеля нефти.(совокупность компаний)Добывающие активы были расположены в развивающихся странах, добывали нефть на базе долгосрочных инвестиционных соглашений с этими странами(Традиционные концессии) В рамках этих концессий добывающих подразделений компаний нефть, которую добыли, "передавали" на своих или арендованных судах, переправляли в материнские страны, где происходила переработка.

Цена устанавливалась по внутренним договоренностям. Цены занижены. "Справочные цены", установлены для уровня налогообложения. Cost plus. Компании никого не допускали к бухгалтерским книгам, цены сами обозначались компаниями. + Royalty.

В рамках концессионых соглашений, которые были на начальном этапе, компании добывали нефть, передавали транспортным компаниям, платили цену, которая определялась как справочная цена (издержски+ставка(12,5%)

На долю нефтяного картеля приходилось 3/4 мировой торговли нефти.

Начиная с 70х годов, появлялись срочные сделки, долгосрочные контракты. Данные контракты считаются абсолютно не ликвидны. 1 покупатель и 1 поставщик. Причиной появления долгосрочных контрактов можно считать появление новых игроков на нефтяном рынке, которые были созданы при национализации отрасли. Покупатели и потребительская база осталась прежней, а добыча перешла в руки национальных нефтяных компаний, что привело к росту цен на нефть. Появляется эволюция долгосрочных контрактов. Национальные компании стали искать новые рынки сбыта, поэтому появились разовые сделки, форвардные сделки и т.д.

Мировая экономика до 73-74 года жила в полном понимании, что очень большое количество нефти. С 74 года появилась необходимость формирования коммерческих и стратегических запасов. У вас появляется возможность заключать сделки, подстраховываясь коммерческими запасами. Получалась возможность заключения сделок не только разовых, но и с отсрочкой. Некоторые начинали заключать сделки, заходя намного дальше, при условии наличии коммерческих и стратегических запасов.

Начали формироваться инструменты рынка бумажной нефти, ликвидные рынки. Форвардные сделки начали уходить за срок обеспеченности коммерческими и стратегическими запасами, начал формировать рынок финансовых инструментов. Высокие цены стимулировали появление большого количества игроков на рынке.

Происходить усиление многовекторной конкуренции и борьба за конкурентные ниши. 2х сегментная модель рынка - рынок физической энергии и рынок бумажной энергии.

Формирование рынка - приращение новых сегментов к старым. Возможен эффект перераспределения рыночных ниш.

Концессионные соглашения с 1901 года, связаны, в основном, со странами Ближнего Востока. Концессия Гарси была заключена на 65 лет. Дальше происходило снижение сроков нефтяных сделок, с течением времени. При переходе от традиционных концессий к модернизированным в 1948 году. В 1948 году Венесуэла добавила налог на прибыль дополнительно к платежу за право пользования недрами, а СРП появились в 1963 году в Индонезии, это принципиально другой механизм раздела продукции, в двух словах, если мы берем концессионную схему и СРП, то разница в одном звене - если мы говорим о концессионной схеме, то у вас есть цена, вы вычитаете издержки, платежи и то, что остается - это прибыль, положительная или отрицательная - итог деятельности. В случае СРП - раздел продукции заменяют налоги; есть цена, вычитаем издержки и начинаются переговоры между государством и инвестором, о том, что государство получит максимальную часть ренты, а инвестор приемлемую прибыль с реализации проекта. Данная схема помогает инвестору всегда оставаться в зоне положительной рентабельности.

В 50-60 годы в тех тенденциях, меньший объем инвестиций в проект, меньший объект привязывать двух игроков друг к другу. В 80 годы вышли на спотовые сделки, выдается отсрочка платежа, в течение определенных дней должны оплатить товар.

6 лекция (2я часть) 16.10.2013 магистранты 1 курс

Выполнил: Бакиров Максим ЭММ-13-01

На энергетических рынках происходит развитие контрактной структуры и видов сделок.

Начинается развитие рынка бумажной нефти, происходит увеличение срочности сделок.

Например, на Лондонской бирже при первом нефтяном контракте на нефть сорта Brent срочность была 3 месяца, а сейчас срок достигает 9 лет. Почти 30 лет потребовалось, чтобы выйти на такой срок. Важный вопрос: как распределяется на этом 9-летнем сроке объем торгов.

При увеличении срока торгов объемы торговли концентрируются на первых месяцах, первых частях этого периода. Форвардная кривая(публикуются ожидания игроков рынка с точки зрения той цены, которую они видят на ближайшие 2 года) показывает, что основной объем торгов приходится на первые 2 года, а половина из них-на первые 6 месяцев.

Различия в соотношении объемов торговли и объемов поставок, различия в ликвидности рынков заключаются в следующем.

При наличии срочного контракта объемы торговли соответствуют объемам поставок, ликвидность=1. При разовых или форвардных сделках объемы торговли превышают объемы поставок, формируется внебиржевой рынок( последовательная перепродажа одной и той же товарной партии, как правило, неунифицированной(например, танкеры разных видов)). Ликвидность выше 1. При форвардных сделках, фьючерсах и опционах объемы торговли многократно превышают объемы поставок. По мере развития биржевой торговли появилась возможность стандартизировать продукцию(предметом торговли стал нефтяной контракт, а не танкер). Это дает возможность резкого расширения сектора финансовых услуг, расширения сектора бумажной нефти. С одной стороны, растет ликвидность и это хорошо. С другой- растут колебания цен и нестабильность рынка.

Обсуждение пяти этапов нефтяного ценообразования начинаем с 1928-го года(Ачнакаррское соглашение), т.к. до этого торговли нефтью не было, были лишь нефтяные войны(топили танкеры и т.д.).

1 этап(1928-47)-неконкурентный рынок физической нефти, крупные компании(Exxon, Mobile, Chevron, Royal Dutch Shell, BP, Texaco, Gulf Oil). Конкуренция только на рынках конечных нефтепродуктов. Цены устанавливались ВИНК в рамках долгосрочных традиционных концессий. Только традиционные, потому что в это время других не было. Ценовое образование Cost plus, однобазовая система цен.

США-крупный экспортер. В штатах разрабатывались многие месторождения, они были пионерами в освоении. Было много малодебитных скважин, высокие издержки добычи, нефть, идущая на экспорт, была достаточно дорогой. При этом на Ближнем Востоке издержки добычи небольшие. По Ачнакаррскому соглашению между обозначенными выше семью компаниями цена нефти в любом пункте доставки определялась из предположения, что вся она добывается в штатах и доставляется туда из Мексиканского залива, привязка к самой дорогой цене. Наращивание класса судов(эффект масштаба на транспортировки) и снижение издержек по добыче влияют на увеличение сверхприбыли. В ходе Второй Мировой войны возникли вопросы относительно того, почему в Абадан, где заправлялся английский и американский военно-морской флот, по бухгалтерским книгам нефть поставлялась из Мексиканского залива. Возникли административные расследования, и это побудило переход ко второму этапу, к двухбазовой системе цен.

Второй этап(47-69 гг)- неконкурентный рынок физической нефти, доминирование международного нефтяного картеля, двухбазовая система цен, ценообразование по Cost plus, механизм формирования стоимости замещения на нефтепродукты.

Дата добавления: 2014-12-24; просмотров: 1283;