Коэффициенты, характеризующие платежеспособность должника

| Коэффициент абсолютной ликвидности | Кал=ОАнл/ТО, где ОАнл - ДС, краткосрочные фин. вложения | > 1 | Показывает, какая часть краткосрочных обязательств может быть погашена немедленно. |

| Коэффициент текущей ликвидности | Ктл=ОАл/ТО, Где ОАл- ОАнл, краткосроч ДЗ, ГП, Тов.отгруж, прочие оборотные активы | > 1 | Характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств. |

| Показатель обеспеченности обязательств должника его активами | Показ-ль обес=( ОАл+ВАскор)/(ТО+ДО),где ВАскор - сумма стоимости нематериальных активов, основных средств, незавершенных капитальных вложений, доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов | > 1 | Характеризует величину активов должника, приходящихся на единицу долга |

| Степень платежеспособности по текущим обязательствам | СТ.пл.=ТО/Ср.Выручка | > 3 (6) | Определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки |

1. Сведение фин. устойчивости: к структуре капитала и СОС

2. Методология расчета СОС

3. Следствие происходящих процессов

4. Не следовать напрямую нормативам

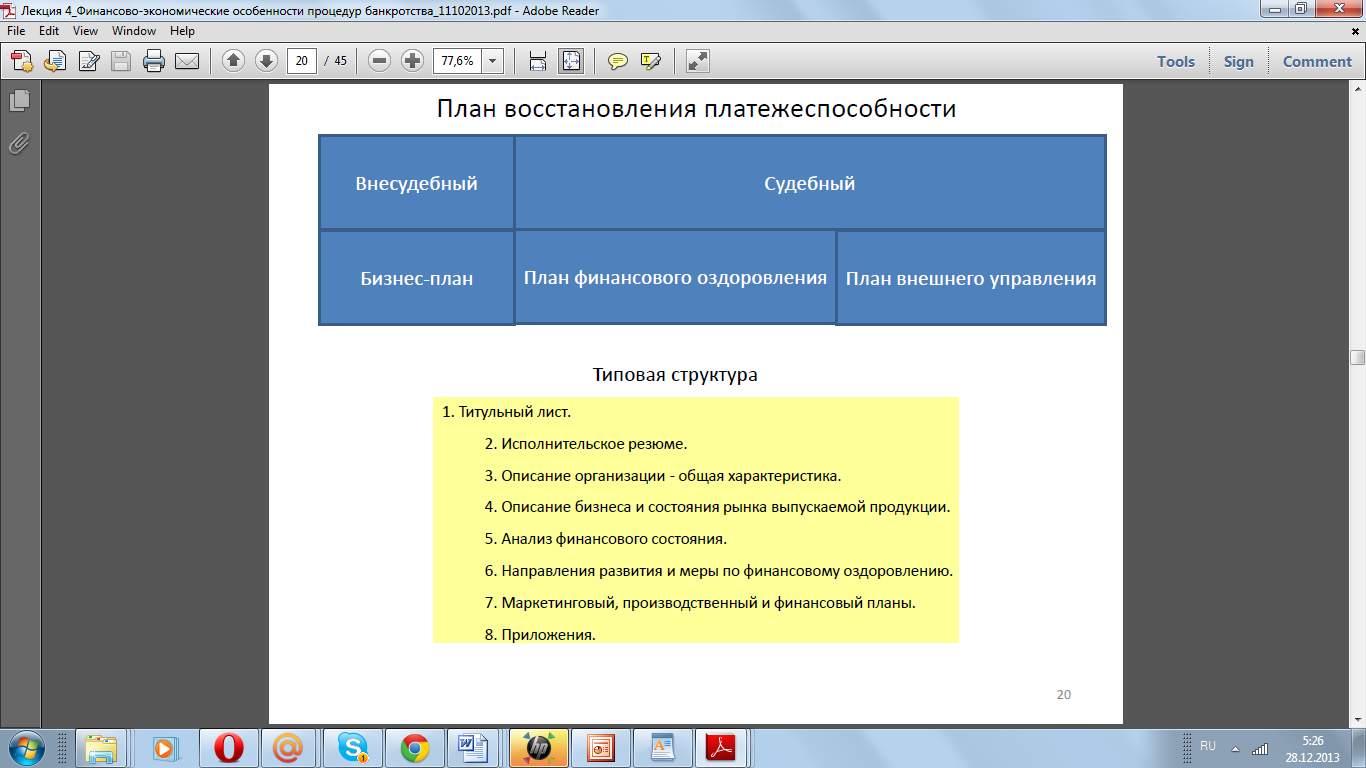

План внешнего управления и финансового оздоровления. Методика составления.

План финансового оздоровления и график погашения задолженности

• должен содержать обоснование возможности удовлетворения требований кредиторов в соответствии с графиком погашения задолженности

•Графиком погашения задолженности должно предусматриваться погашение всех требований кредиторов, включенных в реестр требований кредиторов, не позднее чем за месяц до даты окончания срока финансового оздоровления, а также погашение требований кредиторов первой и второй очереди не позднее чем через шесть месяцев с даты введения финансового оздоровления

План внешнего управления

•Должен предусматривать:

•меры по восстановлению платежеспособности должника

• условия их реализации

•Порядок их реализации

•Расходы на реализацию мер и иные расходы

•Должен:

•соответствовать требованиям, установленным федеральными законами

• предусматривать срок восстановления платежеспособности должника;

•содержать обоснование возможности восстановления платежеспособности должника в установленный срок

•предусматривать разграничение компетенции между собранием кредиторов и комитетом кредиторов в части утверждения сделок должника

Методика..подготовки

Методика подготовки плана внешнего управления несостоятельного предприятия может включать следующие этапы:

1. Анализ и описание ситуации на предприятии и причин его неплатежеспособности.

2. Определение требований кредиторов, попавших под мораторий (в соответствии с реестром требований кредиторов).

3. Расчет начисленных за время моратория процентов на сумму долга в соответствии со ставкой рефинансирования ЦБ РФ.

4. Определение стратегии внешнего управления (т. е. за счет чего будет достигнут финансовый эффект, а именно реализация дорогостоящего, не используемого в производстве имущества, реализация дебиторской задолженности) и стратегии деятельности предприятия после прекращения процедуры. Они должны соответствовать друг другу. Например, нельзя продать даже дорогостоящее оборудование для погашения долга, если дальнейшее функционирование предприятия при этом станет невозможным.

5. Описание мер оперативной реструктуризации.

6. Расчет экономического (финансового) эффекта от осуществления мер оперативной реструктуризации, в том числе реструктуризации имущества, имущественных прав и долговых обязательств.

7. Оценка размера текущих требований (обязательств предприятия, возникших в период внешнего управления).

8. Подготовка на основе бюджетирования отчетов о результатах хозяйственной деятельности должника по истечении срока внешнего управления.

9. Объединение финансовых результатов от осуществления должником хозяйственной и реструктуризационной деятельности с целью подготовки проекта отчета о движении денежных средств за период внешнего управления и определение потребности в оборотных средствах.

10. Определение источников привлечения заемных средств и стоимости их привлечения.

11. Сопоставление денежного сальдо на конец срока внешнего управления и размера непогашенных требований кредиторов.

Методика составления плана финансового оздоровления.

План составляется для действующих организаций с недостатком финансовых ресурсов. При его составлении проводится анализ того, что организация имеет, какие ее сильные и слабые стороны, а также анализ произведенной продукции для максимального использования возможностей, которые имеет организация.

План финансового оздоровления заполняется предприятием, находящимся в состоянии неплатежеспособности, он предполагает финансовое оздоровление предприятия. Его санацию. Порядок согласования, структура бизнес-плана и методика его составления утверждены Федеральным управлением по делам о несостоятельности (банкротстве) предприятий от 05.12.94г. Распоряжение 98-р.

Плана финансового оздоровления направлен на восстановление платежеспособности и поддержку эффективной деятельности предприятия с учетом предоставления государственной финансовой поддержки для проведения сациональных мероприятий.

Дата добавления: 2014-12-01; просмотров: 2422;