Госбюджет, его функции и структура. Виды налогов

Госбюджет – главный финансовый план государства, в котором отражаются его доходы и расходы на конкретный период (на год).

Функции госбюджета:

1. Перераспределение НД (от 20 % до 60 % НД перераспределяется в разных странах через госбюджет.

2. Стабилизация национальной экономики.

3. Осуществление государственной социальной политики.

Бюджетная система Республики Беларусь:

· Республиканский бюджет,

· местные бюджеты.

Принципы построения бюджета:

1. единства (сосредоточение в госбюджете всех расходов и доходов государства),

2. полноты (учёт по каждой статье всех доходов и расходов),

3. реальности (госбюджет должен учитывать конкретную экономическую и политическую ситуацию),

4. гласности (как условие соблюдения прав человека).

Расходная часть госбюджета.

Существуют разные классификации государственных расходов:

1. Трансформационные расходы – государственные инвестиции, государственные закупки товаров и услуг, з\пл, трансфертные расходы – расходы как прямая передача средств.

2. Функциональный принцип распределения расходов (по целевому назначению).

· военные,

· экономические,

· на социальные цели,

· на внешнеэкономическую деятельность,

· на содержание государственного аппарата управления.

Государственные доходы:

1. Налоговые и неналоговые доходы.

2. Обычные и чрезвычайные доходы.

Главное – налоговые поступления.

Налоги – это обязательные платежи физических и юридических лиц, взимаемые государством для выполнения своих функций.

Функции налогов:

1) фискальная (аккумуляция средств в госбюджет),

2) регулирующая,

3) стимулирующая.

С понятием “налоги” связано понятие “налоговая система”.

Налоговая система – это совокупность налогов, взимаемых в государстве, а также форм и методов их построения.

Принципы построения налоговых систем определил ещё А.Смит:

1) справедливость,

2) эффективность (минимальные негативные последствия для распределения ресурсов),

3) простота и дешевизна.

Для соответствия всем этим принципам современные налоговые системы исполняют различные виды налогов, в основу классификации которых положены разные признаки.

Налоги:

1. В зависимости от объекта обложения:

· прямые (устанавливаются на доход и имущество): подоходный налог, налог на прибыль, на социальное страхование;

· косвенные (налоги на товары и услуги, включаемые в их цену): НСО, НДС, акцизы на наследство, на ценные бумаги.

2. В зависимости от органов взимания:

· государственные (подоходный налог, налог на прибыль, таможенные пошлины);

· местные (поимущественные налоги, акцизы).

3. По направлению:

· общие (в госбюджете) – обезличены

· специальные (целевые) – на ликвидацию последствий аварии на ЧАЭС).

Каждый налог содержит следующие элементы:

· субъект (физические и юридические лица),

· объект (доход, имущество),

· налоговый оклад (сумма налога с одного объекта),

· источник (заработная плата, прибыль),

· налоговые льготы (полное или частичное освобождение от налога),

· единица обложения (единица измерения объекта),

· налоговая ставка (величина налога с единицы измерения).

Способы изъятия налогов:

1) кадастровый (по реестру),

2) декларационный (после получения доходов),

3) у источника доходов (до получения дохода) – заработная плата, наследство,

4) в процессе потребления (сборы с владельцев автомобильных транспортных средств).

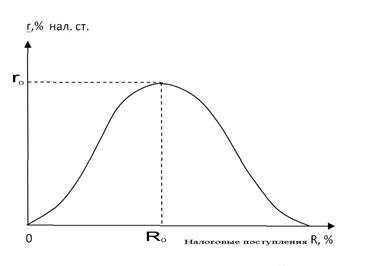

Известна модель “кривая Лаффера”, ставящая вопрос об оптимальной величине налоговой ставки.

При r0 = max.R. Дальнейшее увеличение налоговой ставки сопровождается уменьшением налоговых поступлений. При r = 100 % производство становится бессмысленным. Лаффер считал, что государство должно изымать не более 30 % дохода предприятий и населения.

Дата добавления: 2017-03-29; просмотров: 581;