Отчет о финансовых результатах

За ______________20___г.

| Пояснения | Наименование показателя | Код строки | За | За | ||||||

| г. | г.4 | |||||||||

| Выручка | ||||||||||

| Себестоимость продаж | () | () | ||||||||

| Валовая прибыль (убыток) | ||||||||||

| Коммерческие расходы | () | () | ||||||||

| Управленческие расходы | () | () | ||||||||

| Прибыль (убыток) от продаж | ||||||||||

| Доходы от участия в других организациях | ||||||||||

| Проценты к получению | ||||||||||

| Проценты к уплате | () | () | ||||||||

| Прочие доходы | ||||||||||

| Прочие расходы | () | () | ||||||||

| Прибыль (убыток) до налогообложения | ||||||||||

| Текущий налог на прибыль | () | () | ||||||||

| в т. ч. постоянные налоговые обязательства (активы) | ||||||||||

| Изменение отложенных налоговых обязательств | ||||||||||

| Изменение отложенных налоговых активов | ||||||||||

| Прочее | ||||||||||

| Чистая прибыль (убыток) | ||||||||||

2. Отражение прибыли (убытка) от обычных видов деятельности

В бухгалтерской отчетности на основании данных субсчетов счета 90, накопленных нарастающим итогом за отчетный период (квартал, полугодие, 9 месяцев, год) производится заполнение стр. 2120-2200 Отчета о финансовых результатах.

Порядок формирования отчета о финансовых результатах организации на основе данных бухгалтерского учета представлен в таблице 1.

Таблица 1 – Формирование отчета о финансовых результатах

| Бух. проводка | Содержание операции, отражаемой на финансовом результате | |

| Дебет | Кредит | |

| Стр.2110. Выручка | ||

| 90-1 | (+) Выручка от реализации продукции, товаров, работ по моменту отгрузки (или в соответствии с договором иной момент перехода прав собственности); арендная плата; лицензионные платежи; доходы от участия в уставных капиталах других организаций, если предметом деятельности является предоставление за плату своих активов в аренду, прав на нематериальные активы и участие в уставах капиталах других организаций | |

| 90-3 | 68/НДС | (-) Налог на добавленную стоимость |

| 90-4 | 68/акциз | (-) Акциз |

| 90-5 | 68/эп | (-) Экспортная пошлина |

| Стр.2120. Себестоимость продаж | ||

| 90-2 | 20, 43 | Себестоимость продукции (работ, услуг) |

| 90-2 | Отклонение фактической производственной себестоимости от нормативной (плановой) | |

| 90-2 | Покупная стоимость реализованных товаров | |

| Стр.2100. Валовая прибыль (убыток) | ||

| — | — | Стр. 2110- стр. 2120 |

| Стр.2210. Коммерческие расходы | ||

| 90-2 | Расходы на продажу, относящиеся к реализованной продукции, в организациях, осуществляющих производственную деятельность | |

| 90-2 | Расходы на продажу товаров в торговых организациях | |

| Стр.2220. Управленческие расходы | ||

| 90-2 | Управленческие расходы (по учетной политике) | |

| Стр.2200. Прибыль (убыток) от продаж | ||

| — | — | Стр. 2210-стр. 2120-стр. 2210 - стр. 2220 |

На основании условного примера заполним I раздел отчета (таблица 2).

Таблица 2 – Фрагмент отчета о финансовых результатах

| Пояснения | Наименование показателя | Код строки | За 2013 год | За 2012 год |

| Выручка | 608 000 | 420 000 | ||

| в том числе от продажи: продукции товаров | 608 000 - | 270 000 150 000 | ||

| Себестоимость продаж | 534 000 | 380 000 | ||

| в том числе проданных: продукции товаров | 534 000 - | 245 000 135 000 | ||

| Валовая прибыль (убыток) | 74 000 | 40 000 | ||

| Коммерческие расходы | 17 000 | 12 000 | ||

| Управленческие расходы | - | - | ||

| Прибыль (убыток) от продаж | 57 000 | 28 000 |

Прибыль от продаж исчисляется по данным предыдущих строк. Кроме того, прибыль от продаж должна соответствовать данным по счету 90 субсчет 9 «Прибыль (убыток) от продаж».

3. Отражение прибыли (убытка) от прочих видов деятельности

На основании данных субсчетов счета 91, накопленных нарастающим итогом за отчетный период (квартал, полугодие, 9 месяцев, год) производится заполнение стр. 2310-2350 Отчета о финансовых результатах.

Прочие доходы и расходы включают:

- доходы от участия в других организациях (стр. 2310) – доходы в форме дивидендов по акциям от участия в уставных капиталах;

- проценты к получению (стр. 2320) - отражаются проценты, которые предприятие получает по облигациям, депозитам, государственным ценным бумагам, от банка за хранение свободных средств на расчетных счетах, от других организаций по представленным займам;

- проценты к уплате (стр. 2330) – проценты, уплачиваемые предприятием по облигациям, кредитам и займам;

- прочие доходы (стр. 2340):

– доходы от продажи внеоборотных и оборотных активов (основных средств, нематериальных активов, материалов и т.п.);

– штрафы, пени, неустойки полученные, прибыль прошлых лет, выявленная в отчетном году и др., перечень которых представлен в п.8 ПБУ 9/99;

- прочие расходы (стр. 2350):

– остаточная стоимость проданных активов, налоги и сборы, уплачиваемые за счет финансовых результатов и т.д.;

– списанная дебиторская задолженность, по которой истек срок исковой давности, отрицательные курсовые разницы, убытки прошлых лет, выявленные в отчетном году и др., представленные в п.12 ПБУ 10/99.

Прочие доходы и расходы показываются без НДС.

Учет чрезвычайных доходов и расходов

Согласно ПБУ 9/99 к чрезвычайным доходам относятся поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т.п.

Согласно ПБУ 10/99 в составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

Учет чрезвычайных расходов и доходов ведется на счете 91. Чрезвычайные доходы и чрезвычайные расходы соответственно отражаются в отчете о финансовых результатах по строкам «Прочие доходы» и «Прочие расходы».

По строке «прибыль (убыток) до налогообложения» отражается финансовый результат деятельности организации за отчетный период как разница между прибылью (убытком) от продаж с учетом получаемых доходов и уплачиваемых расходов:

Стр. 2300 = стр. 2200 + стр.2310 + стр.2320 - стр.2330 + стр.2340 - стр.2350.

Прибыль от продаж должна соответствовать данным по счету 90 субсчет 9 «Прибыль (убыток) от продаж» плюс данные по счету 91субсчет 9 «Сальдо прочих доходов и расходов».

4. Отражение налога на прибыль. Взаимосвязь отчета о финансовых результатах с налоговыми расчетами.

Текущий налог на прибыль показывается по строке 2410. По этой строке отражается вся сумма налога на прибыль, начисленная за отчетный (налоговый) период. Этот показатель должен равняться сумме налога на прибыль, начисленного по налоговой декларации за данный период, а также сумме налога на прибыль, сформированной в бухгалтерском учете на счете 68 субсчет «Расчеты по налогу на прибыль».

Начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций отражаются по дебету счета 99 в корреспонденции со счетом 68 «Расчеты по налогам и сборам».

С принятием 25-ой главы Налогового кодекса РФ величина налога на прибыль определяется по правилам налогового учета и подлежит отражению в системе бухгалтерского учета. Введенное в действие с 1 января 2003 года Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02) позволяет отражать в бухгалтерском учете и отчетности имеющиеся различия при исчислении налога по правилам бухгалтерского учета от налога на прибыль, сформированного в налоговом учете.

Положение предусматривает отражение в бухгалтерском учете не только суммы налога на прибыль, подлежащего уплате в бюджет в текущем периоде, но и сумм, оказывающих влияние на величину налога на прибыль последующих отчетных периодов. В соответствии с ПБУ 18/02 эти суммы получили название постоянных и временных разниц.

Схематично отражение в учете разниц показано в таблице 3.

Под постоянной разницей понимаются доходы и расходы:

- формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые для целей налогообложения как в отчетном, так и в последующих периодах;

- учитываемые при определении налоговой базы по налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих отчетных периодов.

Постоянные разницы возникают в результате:

- превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения, по которым предусмотрены ограничения по расходам;

- непризнания для целей налогообложения расходов, связанных с передачей на безвозмездной основе имущества (товаров, работ, услуг), в сумме стоимости имущества (товаров, работ, услуг) и расходов, связанных с этой передачей;

Таблица 3 – Виды разниц в соответствии с ПБУ 18/02

| постоянные | временные | ||

| вычитаемые | налогооблагаемые | ||

| БП > НП | БП < НП | БП < НП | БП > НП |

| Доходы Б > Доходы Н Расходы Б < Расходы Н | Доходы Б < Доходы Н Расходы Б > Расходы Н | Доходы Б < Доходы Н Расходы Б > Расходы Н | Доходы Б > Доходы Н Расходы Б < Расходы Н |

| Возникновение в текущем отчетном периоде | |||

| ПНА = Разница х 0,20 | ПНО = Разница х 0,20 | ОНА = Разница х 0,20 | ОНО = Разница х 0,20 |

| Дебет 68 Кредит 99 | Дебет 99 Кредит 68 | Дебет 09 Кредит 68 | Дебет 68 Кредит 77 |

| Гашение в последующие отчетные периоды | |||

| Дебет 68 Кредит 09 | Дебет 77 Кредит 68 | ||

| Изменение ОНА = Дебет 09 – Кредит 09 | Изменение ОНО = Дебет 77 – Кредит 77 | ||

| Если Дебет 09 > Кредит 09 (+) | Если Дебет 77 > Кредит 77 (+) | ||

| Если Дебет 09 < Кредит 09 (-) | Если Дебет 77 < Кредит 77 (-) | ||

| ТНП = УРНП (- УДНП) +,- изменение ОНА +,- изменение ОНО + ПНО - ПНА | |||

| УРНП = Бухгалтерская прибыль х 0,20 Дебет 99 Кредит 68 | |||

| УДНП = Бухгалтерский убыток х 0,20 Дебет 68 Кредит 99 |

БП – бухгалтерская прибыль,

НП – налогооблагаемая прибыль,

ПНА – постоянный налоговый актив,

ПНО – постоянное налоговое обязательство,

ОНО – отложенное налоговое обязательство,

ОНА – отложенный налоговый актив,

УРНП – условный расход по налогу на прибыль,

УДНП – условный доход по налогу на прибыль,

ТНП – текущий налог на прибыль.

- образования убытка, перенесенного на будущее, который по истечении определенного времени, согласно законодательству Российской Федерации о налогах и сборах, уже не может быть принят в целях налогообложения как в отчетном, так и в последующих отчетных периодах;

- прочих аналогичных различий.

Например, постоянные разницы возникают по счету 91 по суммам, не признаваемым для целей налогообложения, по счету 90 – по сверхнормативным расходам.

В соответствии с ПБУ 18/02 организация самостоятельно определяет порядок формирования информации о постоянных разницах. На наш взгляд, для формирования информации о возникающих доходах и расходах, не учитываемых для целей налогообложения, следует использовать систему субсчетов к счетам учета доходов и расходов. Так, к счетам учета доходов 90 "Продажи", 91 "Прочие доходы и расходы", 99 "Прибыль или убыток" и расходов 20 "Основное производство", 23 "Вспомогательные производства", 25 "Общепроизводственные расходы", 26 "Общехозяйственные расходы", 44 "Расходы на продажу", 91 "Прочие доходы и расходы", 99 "Прибыли и убытки" и другим счетам Плана счетов бухгалтерского учета финансово-хозяйственной деятельности целесообразно открыть следующие субсчета второго порядка:

1. "Доходы, учитываемые для целей налогообложения";

2. "Доходы, не учитываемые для целей налогообложения";

3. "Расходы, учитываемые для целей налогообложения";

4. "Расходы, не учитываемые для целей налогообложения".

Под постоянным налоговым обязательством (активом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде.

Постоянное налоговое обязательство (актив) признается организацией в том отчетном периоде, в котором возникает постоянная разница. Умножением величины постоянной разницы на ставку налога на прибыль определяется величина постоянного обязательства (актива).

На сумму постоянного налогового обязательства в бухгалтерском учете составляется проводка:

Дебет 99 субсчет «Постоянное налоговое обязательство» Кредит 68.

На сумму постоянного налогового актива в бухгалтерском учете составляется проводка:

Дебет 68 Кредит 99 субсчет «Постоянный налоговый актив».

Постоянные налоговые обязательства (активы) показываются по стр. 2421 отчета о прибылях и убытках.

Разница между доходами и расходами, которая формирует прибыль (убыток) в бухгалтерском учете в одном отчетном периоде, а налогооблагаемую прибыль – в другом, в соответствии с ПБУ 18/02 получила название временной. Причем, если доходы и расходы увеличивают налог на бухгалтерскую прибыль в отчетном периоде (т.е. сумма бухгалтерской прибыли в отчетном периоде меньше суммы налоговой прибыли на величину указанных доходов и расходов), но уменьшают ее в последующих периодах, то они называются вычитаемыми временными ризницами. Если же такие доходы и расходы уменьшают налог на бухгалтерскую прибыль в отчетном периоде, но увеличивают ее в последующих периодах, то они называются налогооблагаемыми временными ризницами.

ПБУ 18/02 предписывает учитывать налогооблагаемые и вычитаемые разницы обособленно в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла вычитаемая или налогооблагаемая временная разница. Для формирования в системе бухгалтерского учета информации о доходах и расходах, приводящих к образованию временных разниц, считаем целесообразным организацию их обособленного учета на субсчетах второго порядка с выделением доходов и расходов, имеющих отличный порядок учета или признания для целей налогообложения.

Под отложенным налоговым активом (ОНА) понимается та часть налога на прибыль, на которую увеличивается налог на бухгалтерскую прибыль отчетного периода и уменьшается налог на прибыль, подлежащий уплате в последующие отчетные периоды.

Под отложенным налоговым обязательством (ОНО) понимается та часть налога на прибыль, на которую уменьшается налог на бухгалтерскую прибыль отчетного периода и увеличивается налог на прибыль, подлежащий уплате в последующие отчетные периоды.

Величина изменения отложенного налогового актива и изменения отложенного налогового обязательства определяется умножением возникших (погашенных) вычитаемой и налогооблагаемой временной разницы на ставку налога на прибыль.

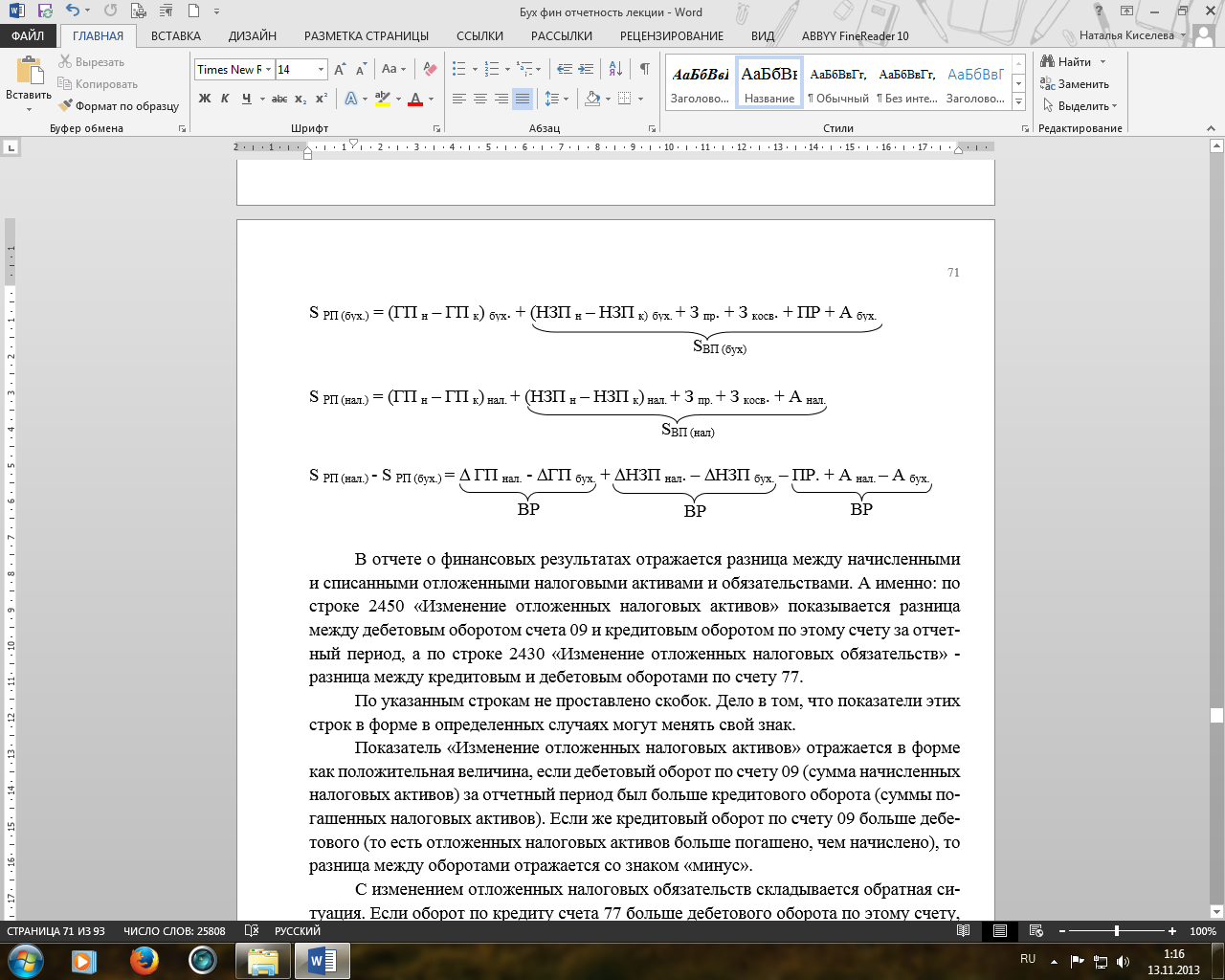

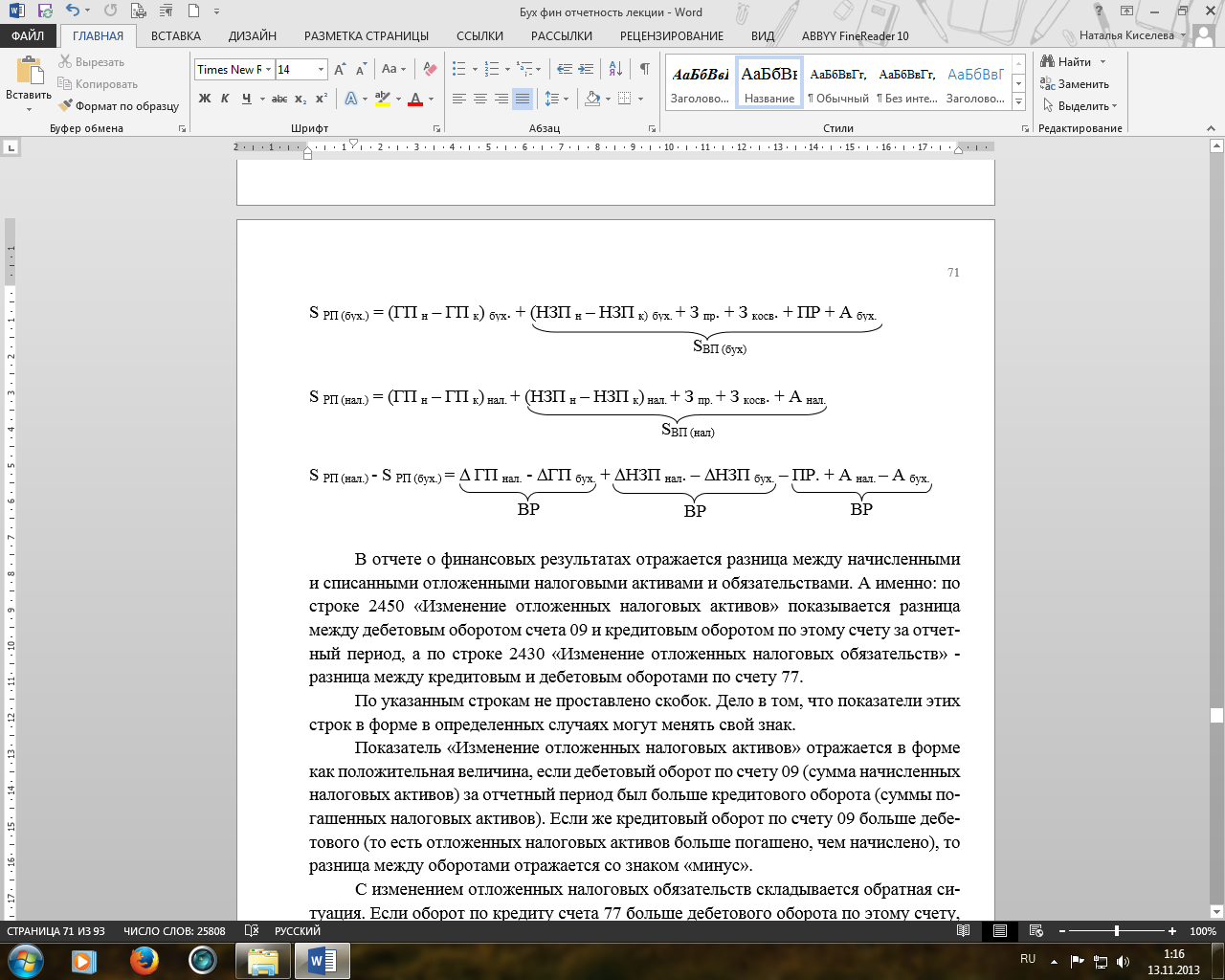

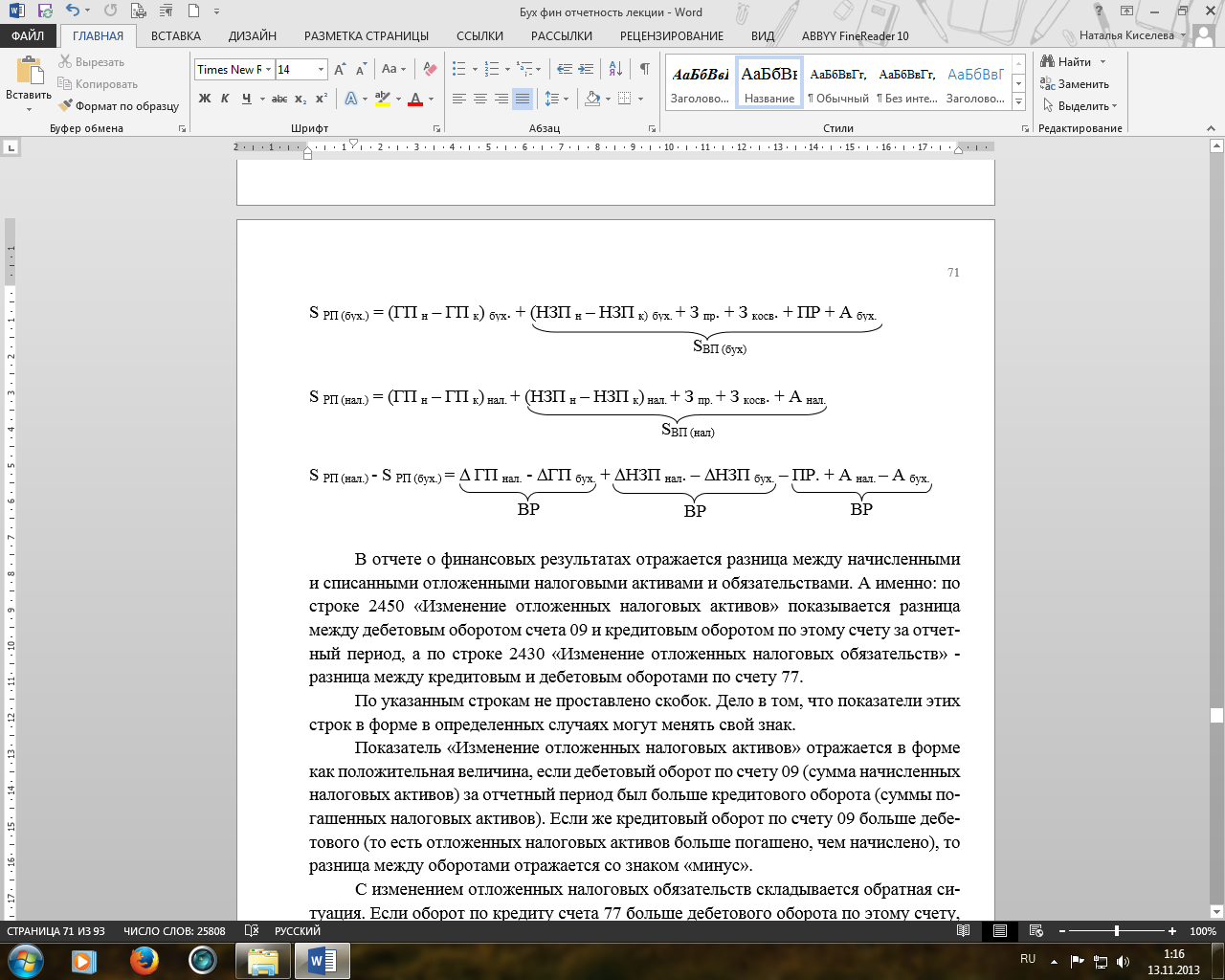

В производственном предприятии упрощенную схему расчета постоянных и временных разниц, связанных с себестоимостью продукции можно представить формулой:

З = Матер. + Зар.пл. + Отч.во внеб.фонды + Ам. + Прочие + ПР

В отчете о финансовых результатах отражается разница между начисленными и списанными отложенными налоговыми активами и обязательствами. А именно: по строке 2450 «Изменение отложенных налоговых активов» показывается разница между дебетовым оборотом счета 09 и кредитовым оборотом по этому счету за отчетный период, а по строке 2430 «Изменение отложенных налоговых обязательств» - разница между кредитовым и дебетовым оборотами по счету 77.

По указанным строкам не проставлено скобок. Дело в том, что показатели этих строк в форме в определенных случаях могут менять свой знак.

Показатель «Изменение отложенных налоговых активов» отражается в форме как положительная величина, если дебетовый оборот по счету 09 (сумма начисленных налоговых активов) за отчетный период был больше кредитового оборота (суммы погашенных налоговых активов). Если же кредитовый оборот по счету 09 больше дебетового (то есть отложенных налоговых активов больше погашено, чем начислено), то разница между оборотами отражается со знаком «минус».

С изменением отложенных налоговых обязательств складывается обратная ситуация. Если оборот по кредиту счета 77 больше дебетового оборота по этому счету, то это значит, что за истекший период налоговых обязательств было начислено больше, чем погашено. Тогда в форме по строке «Изменение отложенных налоговых обязательств» отражается показатель со знаком «минус», который будет уменьшать прибыль (увеличивать убыток) до налогообложения. Но если за отчетный период в организации было погашено отложенных налоговых обязательств больше, чем начислено (то есть дебетовый оборот по счету 77 превышает кредитовый), то в отчете показатель строки сменит свой знак с минуса на плюс.

По правилам ПБУ 18/02 текущий налог на прибыль исчисляется по формуле:

ТНП = УРНП (- УДНП) +,- изменение ОНА +,- изменение ОНО + ПНО - ПНА

Сальдо по счету 68 может быть:

- либо кредитовым;

- либо нулевым, поскольку сумма налога на прибыль не может быть отрицательной.

При возникновения для целей налогообложения убытка налоговая база по налогу на прибыль считается равной нулю, а полученный убыток образует отложенный налоговый актив:

Дебет 09 Кредит 68.

В стр. 2460 «Прочее» вписываются расходы, относимые за счет финансовых результатов. Например, экономические санкции за нарушение налогового законодательства (пени, штрафы) и т.п. Показываются в скобках.

5. Отражение чистой прибыли (убытка) отчетного периода

В бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т. е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли налогов и платежей, включая санкции за несоблюдение правил налогообложения.

По окончании года счет 99 закрывается списанием полученного на конец года финансового результата на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Чистая прибыль (убыток) отчетного периода показывается по стр. 2400 отчета о финансовых результатах.

В «Положении по ведению бухгалтерского учета и бухгалтерской отчетности» № 34 н дано определение нераспределенной прибыли (непокрытого убытка). В соответствии с п. 83 указанного Положения «В бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т.е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения».

Однако, в соответствии с проводками по счету 99 «Прибыли и убытки» чистая прибыль в отчете о финансовых результатах определяется по одной из формул:

ЧП = ПДН + (-) изменение ОНА + (–) изменение ОНО – ТНП

(стр. 2300 +,- стр. 2430 +,– стр. 2450 – стр. 2410 – стр.2460),

ЧП = ПДН – УРНП – ПНО,

где:

ЧП – чистая прибыль;

ПДН – прибыль до налогообложения;

УРНП – условный расход по налогу на прибыль;

ПНО – постоянное налоговое обязательство;

Изменение ОНА – изменение отложенного налогового актива;

Изменение ОНО – изменение отложенного налогового обязательства;

ТНП – текущий налог на прибыль.

По дебету и кредиту счета 68 "Прибыли и убытки" субсчет "Налог на прибыль" сформирована сумма налога на прибыль за отчетный период, подлежащая уплате в бюджет. Причем сальдо по счету 68 субсчет "Налог на прибыль начисленный" всегда либо кредитовое, либо нулевое, поскольку сумма налога на прибыль не может быть отрицательной. При возникновении для целей налогообложения убытка налоговая база по налогу на прибыль считается равной нулю, а полученный убыток образует отложенный налоговый актив: Дебет 09 Кредит 68.

В результате выполнения проводок по отражению в учете сумм условного дохода (условного расхода), постоянных налоговых обязательств, отложенных налоговых обязательств, по кредиту счета 68 "Расчеты с бюджетом" сформирована сумма налога на прибыль, соответствующая данным налоговой декларации и получившая в соответствии с ПБУ 18/02 название текущего налога на прибыль.

Однако, сумма налога на прибыль, подлежащая уплате в бюджет и отраженная по кредиту счета 68, не соответствует сумме налога, начисленного в бухгалтерском учете и отраженного по дебету счета 99 "Прибыли и убытки".

Для приведения в соответствие счетов 68 и 99, по нашему мнению, в бухгалтерский учет дополнительно следует ввести счет, на котором должна определяться разница между отложенными налоговыми активами и обязательствами, отражая тем самым сумму дополнительного налога на прибыль (убытка), возникающего в результате различий применяемого порядка бухгалтерского и налогового учета активов и обязательств. Поскольку в настоящее время Планом счетов бухгалтерского учета финансово-хозяйственной деятельности такой счет не предусмотрен, по нашему мнению, для этой цели может быть использован дополнительно вводимый субсчет к счету 76 "Расчеты с прочими дебиторами и кредиторами", именуемый "Дополнительный налог на прибыль (убыток)".

Превышение суммы отложенных налоговых активов над суммой отложенных налоговых обязательств должно отразиться проводкой:

Дебет 99 "Прибыли и убытки" субсчет "Налог на прибыль"

Кредит 76 "Расчеты с прочими дебиторами и кредиторами" субсчет "Дополнительный налог на прибыль (убыток)".

Превышение суммы отложенных налоговых обязательств над суммой отложенных налоговых активов – проводкой:

Дебет 76 Кредит 99.

Соответствие дебета счета 99 "Прибыли и убытки" и кредита счета 68 "Расчеты по налогу на прибыль", отражающих сумму текущего налога на прибыль, будет свидетельствовать о правильности выполненных расчетов по определению налога на прибыль как в бухгалтерском, так и в налоговом учете, что в свою очередь будет способствовать осуществлению контроля за правильностью исчисления налога на прибыль.

Тогда строка «Чистая прибыль (убыток) отчетного периода» (ЧП) определяется следующим образом:

ЧП = ПДН – ТНП.

Указанный расчет соответствует определению нераспределенной (чистой) прибыли, представленному в Положении № 34 н.

При наличии постоянных налоговых обязательств, отложенных налоговых активов и обязательств, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль, отдельно в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах ПБУ 18/02 предписывает раскрывать:

- условный расход (условный доход) по налогу на прибыль;

- постоянные и временные разницы, возникшие в отчетном периоде и повлекшие корректировку условного расхода (условного дохода) по налогу на прибыль в целях определения текущего налога на прибыль;

- постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректировку условного расхода (условного дохода) по налогу на прибыль отчетного периода;

- суммы постоянного налогового обязательства, изменения отложенного налогового актива и изменения отложенного налогового обязательства;

- причины изменений применяемых налоговых ставок по сравнению с предыдущим отчетным периодом;

- суммы отложенного налогового актива и отложенного налогового обязательства, списанные на счет учета прибылей и убытков в связи с выбытием объекта актива или вида обязательства.

6. Справочная информация к отчету о финансовых результатах

Справочная информация представляется отдельной таблицей к отчету о финансовых результатах.

| Пояснения | Наименование показателя | Код строки | За | За | |||||||

| г. | г. | ||||||||||

| СПРАВОЧНО | |||||||||||

| Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода | |||||||||||

| Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода | |||||||||||

| Совокупный финансовый результат периода | |||||||||||

| Базовая прибыль (убыток) на акцию | |||||||||||

| Разводненная прибыль (убыток) на акцию | |||||||||||

С отчетности за 2011 год в раздел «Справочно» включены:

- результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода (стр. 2510);

- результат от прочих операций, не включаемый в чистую прибыль (убыток) периода (стр. 2520);

- совокупный финансовый результат периода (стр. 2500).

Кроме того, в разделе указываются:

- сведения о базовой прибыли (убытке) на одну акцию (стр. 2900);

- сведения о разводненной прибыли (убытке) на одну акцию (стр. 2910).

Совокупный финансовый результат периода определяется как сумма строк "Чистая прибыль (убыток)", "Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода" и "Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода".

Стр. 2510. Если в текущем периоде была проведена переоценка основных средств, и дооценка отнесена на добавочный капитал, она показывается по статье баланса "Переоценка внеоборотных активов" в разделе III "Капитал и резервы". Но для акционеров будет важно узнать, что в текущем периоде стоимость компании возросла в результате повышения рыночной стоимости основных средств, которыми владеет компания. Иными словами, потенциальная прибыль, полученная в этом году, выросла, в том числе и за счет переоценки, которая по правилам ПБУ 6/01 не относится на нераспределенную прибыль текущего периода, а относится на капитал.

Международная практика идет по пути объединения в едином отчете о прибылях и убытках всех компонентов совокупного дохода - МСФО (IAS) 1 "Представление финансовой отчетности". В отличие от МСФО, где можно насчитать с десяток видов операций, не включаемых в прибыль или убыток (компонентов прочего совокупного дохода), в российском учете пока в этом отношении имеется только переоценка внеоборотных активов. Поэтому дополнение отчета о финансовых результатах строкой "Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода", актуален лишь для небольшого числа компаний.

Базовую прибыль (убыток) на акцию (строка 2900) рассчитывают акционерные общества в соответствии с Методическими рекомендациями по раскрытию информации о прибыли, приходящейся на одну акцию, утвержденными приказом Минфина России от 21.03.2000 № 29н.

Показатель базовой прибыли на акцию отражает часть прибыли отчетного периода, причитающуюся акционерам — владельцам обыкновенных акций. Исчисление прибыли, приходящейся на привилегированные акции, производится в соответствии с учредительными документами (методическими рекомендациями порядок расчета не рассмотрен).

Базовая прибыль на акцию определяется путем деления базовой прибыли (убытка) отчетного периода на средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода.

Под базовой прибылью понимают часть прибыли, оставшейся после уплаты всех налогов и дивидендов по привилегированным акциям. Средневзвешенное количество обыкновенных акций определяется путем деления количества обыкновенных акций, находящихся в обращении на каждое 1-е число месяца отчетного периода, на количество месяцев в отчетном периоде.

Пример. На начало отчетного периода число обыкновенных акций, находящихся в обращении, составляло 15 000 шт.; 1 июля организация выкупила у акционеров 3000 акций, а 1 сентября произошла дополнительная эмиссия, которая составила 7500 шт.

КОА = 15 000 шт. × 6 мес. + 12 000 шт. × 2 мес. + 19 500 шт. × 4 мес. = 192 000 шт. ÷ 12 мес. = 16 000 шт.

КОА – количество обыкновенных акций.

Если чистая прибыль (ЧП) равна, к примеру 480 000 руб., то базовая прибыль на акцию (БПА) = 480 000 руб. ÷ 16 000 шт. = 30 руб.

Разводненная прибыль на акцию (строка 2910) — величина, которая отражает возможное снижение уровня базовой прибыли на акцию в отчетном периоде. Под разводнением прибыли, приходящейся на одну акцию, понимается уменьшение прибыли, которое может произойти в результате:

- конвертации ценных бумаг, выпущенных обществом (привилегированных акций, облигаций и др.), в обыкновенные акции;

- исполнения обществом договора купли-продажи обыкновенных акций у эмитента по цене ниже их рыночной стоимости;

- дополнительной эмиссии обыкновенных акций и т.п. В отличие от базовой прибыли на акцию показатель разводненной прибыли показывает возможную наихудшую ситуацию. Такая информация служит предупреждением акционерам о том, что меньшая прибыль компании будет распределена на большее количество акций, т.е. разводнена.

Пример.Чистая прибыль организации (ЧП) = 480 000 руб. Средневзвешенное количество обыкновенных акций в обращении = 16 000 шт. Облигации, каждая конвертируется в 1,5 обыкновенные акции = 1000 шт.

Выплата процентов по облигациям 20 руб. × 1000 шт. = 20 000 руб.

Корректировка чистой прибыли = 480 000 руб. + 20 000 руб. = 500 000 руб.

Количество обыкновенных акций в результате конвертации облигаций = 16 000 шт. + 1 000 шт. × 1,5 шт. = 17 500 шт.;

БПА = 480 000 руб. ÷ 16 000 шт. = 30 руб.;

Разв. ПА = 500 000 руб. ÷ 17 500 шт. = 28,57 руб.

Если размещение дополнительных акций произошло в отчетное году, то базовая и разводненная прибыль корректируются. Если дополнительный выпуск произошел после отчетной даты, но до подписания отчетности, то информация об этом должна быть раскрыта в пояснительной записке.

Вцелях раскрытия содержания прочих доходов и расходов, формирующих финансовый результат деятельности организации в случае их существенности, может быть выбран один из двух вариантов:

- могут раскрываться непосредственно в отчете о финансовых результатах путем детализации соответствующих статей;

- в пояснениях к отчету о финансовых результатах представить расшифровку строк Отчета о финансовых результатах, по которым отражаются отдельные виды прибылей и убытков.

Тема 5. Пояснения, представляемые в составе годовой отчетности

1. Содержание и порядок составления отчета об изменениях капитала.

2. Содержание и порядок составления отчета о движении денежных средств.

3. Краткая характеристика табличной части Пояснений к бухгалтерскому балансу и отчету о прибылях и убытках.

4. Структура пояснительной записки.

1. Содержание и порядок составления отчета об изменениях капитала

Отчет об изменениях капитала в современных условиях отражает образование (прирост) и использование всех составляющих капитала.

В бухгалтерском балансе показывается информация о наличии капитала:

- уставного (складочного);

- добавочного;

- резервного;

- нераспределенной прибыли.

Новая форма отчета об изменениях капитала существенно отличается от прежней. Ее показатели объединены в три раздела:

1. Движение капитала.

2. Корректировки в связи с изменением учетной политики и исправлением ошибок.

3. Чистые активы.

В прежней форме № 3 "Отчет об изменениях капитала" были выделены разделы I "Изменения капитала", II «Резервы», а также «справки».

В отчете об изменениях капитала раскрывается информация не только о наличии, но и об изменениях капитала. Взаимосвязь с балансом проявляется в отражении наличия показателей на отчетную дату, на 31 декабря предыдущего года и 31 декабря предшествовавшего предыдущему года.

В отечественной практике прослеживаются следующие подходы к формированию информации в отчете об изменениях капитала:

- вертикальный способ;

- горизонтальный способ;

- комбинированный способ.

Вертикальный способ предусматривает отражение составляющих капитала по вертикали отчета.

При горизонтальном способе отражается динамика движения капитала в пределах отчетного периода.

Показатели капитала, представленные в вертикальной структуре отчета, как правило, соответствуют определенным счетам синтетического учета: 80, 81, 83, 82, 84.

Горизонтальная структура отражает движение капитала, учитываемого в дебетовой и кредитовой сторонах этих счетов.

Отчет об изменениях капитала на основе приказа 66н составляется комбинированным способом.

Сведения об изменениях капитала размещаются в Таблице 1 «Движение капитала».

Вертикальный способ: в графах отражаются уставный капитал; собственные акции, выкупленные у акционеров; добавочный капитал, резервный капитал, нераспределенная прибыль (непокрытый убыток), итого.

Этот раздел отчета дополнен отсутствовавшими в прежнем отчете данными о движении собственных акций, выкупленных у акционеров, что не позволяло выявить реальную величину уставного капитала и приводило к расхождениям данных о его величине, показанных в отчете об изменениях капитала и в разделе III «Капитал и резервы» бухгалтерского баланса.

Горизонтальный способ: по строкам приводятся данные за два года – отчетный и предыдущий.

Например, при заполнении отчета за 2011 год показываются остатки:

- на 31 декабря 2009 г. – стр. 3100;

- на 31 декабря 2010 г. – стр. 3200;

- на 31 декабря 2011 г. – стр. 3300.

Указанные остатки в форме должны соответствовать данным бухгалтерского баланса.

Содержащаяся в отчете информация позволяет увидеть, за счет каких факторов или источников меняется величина уставного, добавочного и резервного капитала, а также нераспределенной прибыли (непокрытого убытка).

В частности, на размер уставного капитала могут повлиять:

- дополнительный выпуск акций или уменьшение их количества;

- увеличение или уменьшение номинальной стоимости акций;

- реорганизация предприятия.

Размер добавочного капитала может измениться в результате:

- получения эмиссионного дохода;

- направления его части на увеличение уставного капитала;

- погашения убытка, выявленного по результатам работы фирмы за год.

Резервный капитал может возрасти за счет отчислений из прибыли.

Величина нераспределенной прибыли (непокрытого убытка) зависит:

- от финансовых результатов отчетного года;

- от размера выплаченных дивидендов;

- от отчислений в резервный фонд;

- от последствий реорганизации предприятия.

Из отчета об изменениях капитала исключены данные за так называемый "межотчетный период" - с 31 декабря по 1 января. В прежней форме отчета влияние на величину капитала изменения в учетной политике и результата от переоценки объектов основных средств отражалось в остатках капитала не на 31 декабря, а на 1 января следующего года.

Пересмотрен перечень статей, по которым в прежней форме № 3 отражалось изменение капитала. Из группы статей, по которым показано увеличение капитала, исключены:

- результат от пересчета иностранных валют;

- дивиденды.

Дополнительно включены статьи:

- переоценка имущества;

- доходы, относящиеся непосредственно на увеличение капитала.

В группу статей, по которым отражено уменьшение капитала, добавлены статьи:

- убыток;

- переоценка имущества;

- расходы, относящиеся непосредственно на уменьшение капитала;

- дивиденды.

Размещение сведений о дивидендах в группе статей, отражающих уменьшение капитала, а не его увеличение как в прежней форме отчета (со знаком "минус", т.е. отрицательными числами) более логично, поскольку начисленные организацией дивиденды уменьшают нераспределенную прибыль.

Строка 3327 «Дивиденды».

Отражается часть чистой прибыли, которая по решению собрания собственников направлена на выплату дивидендов, что приводит к уменьшению нераспределенной прибыли и в конечном счете к уменьшению собственного капитала. Показывается в скобках.

Строка 3311 «Чистая прибыль».

Отражается сумма чистой прибыли (непокрытого убытка) по счету 84. Сумма должна соответствовать строке 2400 «Чистая прибыль (убыток) отчета о прибылях и убытках.

Строка 3340 «Изменение резервного капитала».

Отражается сумма чистой прибыли, которая решением собрания собственников направляется на увеличение резервного капитала. С одной стороны отражается уменьшение нераспределенной прибыли по счету 84, с другой стороны – увеличение резервного капитала по счету 82.

По строке 3300 показывается остаток на 31 декабря отчетного года. Он должен соответствовать данным бухгалтерского баланса на конец отчетного периода.

По строкам 3100-3200 показываются те же данные за предшествующий год. Должны быть сопоставимы с данными отчетного года.

Таблица 2 «Корректировки в связи с изменением учетной политики и исправлением ошибок». Раздел отсутствовал в прежнем отчете. Содержит сведения об изменениях величины капитала в целом, и в том числе по каждой статье капитала в отдельности. Эта информация может быть использована для глубокого исследования факторов, под влиянием которых увеличивалась и уменьшалась величина капитала, и более объективной оценки финансового положения организации.

Учетная политика предприятия может меняться в следующих случаях:

- если меняются нормативные акты, регулирующие порядок ведения бухгалтерского учета;

- если организация внедряет новые способы ведения бухгалтерского учета;

- если существенно меняются условия деятельности предприятия. Это может быть связано с реорганизацией фирмы, сменой собственников, изменением видов деятельности и т.п.

Согласно ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», если ошибка предшествующего отчетного года является существенной, то ее отражение зависит от того, когда она выявлена.

Если ошибка выявлена после утверждения бухгалтерской отчетности за этот год, исправления вносятся записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом прибыли или убытки отражаются на счете 84 «Нераспределенная прибыль (непокрытый убыток).

Раздел 3 «Чистые активы».В нем показываются чистые активы на 31 декабря отчетного года, прошлого отчетного года и года, предшествующего прошлому.

При исчислении чистых активов руководствуемся совместным приказом Минфина РФ № 10н и ФК по рынку ценных бумаг № 03-6/пз от 29.01.2003 г. «Об утверждении порядка оценки стоимости чистых активов акционерных обществ».

2. Содержание и порядок составления отчета о движении денежных средств

В соответствии с п.29 ПБУ 4/99 в бухгалтерской отчетности должны быть раскрыты данные о движении денежных средств в отчетном периоде, характеризующие наличие, поступление и расходование денежных средств в организации.

Отчет о движении денежных средств содержит информацию, в которой заинтересованы как собственники, так и кредиторы.

Собственники, имея информацию о денежных потоках, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли

Кредиторы могут составить заключение о достаточности средств у потенциального заемщика и его способности зарабатывать денежные средства, необходимые для погашения обязательств

Движение денежных средств отражается как в целом по организации, так и по каждому направлению деятельности организации - текущей, инвестиционной и финансовой.

С бухгалтерской отчетности за 2011 год вводится в действие ПБУ 23/2011 «Отчет о движении денежных средств». Ранее руководствовались приказом Минфина РФ № 67н.

В отчете о движении денежных средств отражаются платежи организации и поступления в организацию денежных средств и денежных эквивалентов (далее - денежные потоки организации), а также остатки денежных средств и денежных эквивалентов на начало и конец отчетного периода.

I.Денежные средства включают деньги в кассе и те средства на счетах, в банке (банках), которыми организация может свободно распоряжаться.

II. К денежным средствам приравниваютсяденежные эквиваленты - краткосрочные высоколиквидные инвестиции предприятия, свободно обратимые в денежные средства и незначительно подверженные риску изменения рыночной цены. Таким образом, конкретный вид краткосрочных финансовых вложений организации может быть признан эквивалентом денежных средств при условии, что у составителя отчета есть уверенность в свободном обращении данной ценной бумаги в деньги без существенной потери в сумме, отраженной в бухгалтерском балансе.

Денежными потоками организации не являются:

а) платежи денежных средств, связанные с инвестированием их в денежные эквиваленты;

б) поступления денежных средств от погашения денежных эквивалентов (за исключением начисленных процентов);

в) валютно-обменные операции (за исключением потерь или выгод от операции);

г) обмен одних денежных эквивалентов на другие денежные эквиваленты (за исключением потерь или выгод от операции);

д) иные аналогичные платежи организации и поступления в организацию, изменяющие состав денежных средств или денежных эквивалентов, но не изменяющие их общую сумму, в том числе получение наличных со счета в банке, перечисление денежных средств с одного счета организации на другой счет этой же организации.

Как и в прежней форме, движение денежных средств отражено в отчете раздельно по текущей, инвестиционной и финансовой деятельности.

По каждому виду деятельности исчисляется результат движения денежных средств - разность между поступлениями и платежами отчетного периода. Результат движения денежных средств может быть, как положительным, так и отрицательным.

Денежные потоки отражаются в отчете свернуто в следующих случаях:

- если характеризуют не столько деятельность организации, сколько деятельность ее контрагентов,

- если поступления от одних лиц обусловливают соответствующие выплаты другим лицам.

Примерами таких денежных потоков являются:

а) денежные потоки комиссионера или агента в связи с осуществлением ими комиссионных или агентских услуг (за исключением платы за сами услуги);

б) косвенные налоги (НДС) в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему Российской Федерации или возмещение из нее;

в) поступления от контрагента в счет возмещения коммунальных платежей и осуществление этих платежей в арендных и иных аналогичных отношениях;

г) оплата транспортировки грузов с получением эквивалентной компенсации от контрагента.

Сведения о движении денежных средств организации представляются в валюте Российской Федерации. В случае наличия (движения) денежных средств в иностранной валюте формируется информация о движении иностранной валюты по каждому ее виду применительно к отчету о движении денежных средств, принятому организацией. После этого данные каждого расчета, составленного в иностранной валюте, пересчитываются по курсу Центрального банка Российской Федерации на дату составления бухгалтерской отчетности. Полученные данные по отдельным расчетам суммируются при заполнении соответствующих показателей «Отчета о движении денежных средств».

Данные отчета о движении денежных средств должны характеризовать изменения в финансовом положении организации в разрезе текущей, инвестиционной и финансовой деятельности.

Денежные потоки от текущих операций – Денежные потоки организации от операций, связанных с осуществлением обычной деятельности организации, приносящей выручку.

Текущей деятельностью считается деятельность организации, преследующая извлечение прибыли в качестве основной цели либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, т.е. производством промышленной, сельскохозяйственной продукции, выполнением строительных работ, продажей товаров, оказанием услуг общественного питания, заготовкой сельскохозяйственной продукции, сдачей имущества в аренду и др.

Денежные потоки от инвестиционных операций - денежные потоки организации от операций, связанных с приобретением, созданием или выбытием внеоборотных активов организации.

Инвестиционной деятельностью считается деятельность организации, связанная:

- с приобретением земельных участков, зданий и иной недвижимости, оборудования, нематериальных активов и других внеоборотных активов, а также их продажей;

- с осуществлением собственного строительства, расходов на научно-исследовательские, опытно-конструкторские и технологические разработки;

- с осуществлением финансовых вложений (приобретение ценных бумаг других организаций, в том числе долговых, вклады в уставные (складочные) капиталы других организаций, предоставление другим организациям займов и т.п.).

Денежные потоки от финансовых операций - денежные потоки организации от операций, связанных с привлечением организацией финансирования на долговой или долевой основе, приводящих к изменению величины и структуры капитала и заемных средств организации.

Финансовой деятельностью считается деятельность организации, в результате которой изменяются величина и состав собственного капитала организации, заемных средств (поступления от выпуска акций, облигаций, предоставления другими организациями займов, погашение заемных средств и т.п.).

3. Краткая характеристика Пояснений к бухгалтерскому балансу и отчету о финансовых результатах

С отчетности за 2011 год вместо Приложения к бухгалтерскому балансу (ф. № 5) предложены Пояснения в Приложении № 3 к приказу Минфина РФ № 66 н. Кроме того, организация может представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если исполнительный орган считает ее полезной для заинтересованных пользователей при принятии экономических решений.

Типовой форме бухгалтерского баланса придана более лаконичная и компактная форма за счет исключения из прежней формы баланса целого ряда статей и сокращения объема представляемой в балансе информации. При этом детализацию статей бухгалтерского баланса организация может определять самостоятельно, включая в него существенную отчетную информацию об остатках активов и обязательств, без знания которой невозможна оценка имущественного и финансового положения организации. Кроме того, представление детальной информации по отдельным видам имущества и обязательств предусмотрено в Пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

В пояснениях к форме бухгалтерского баланса представлена информация о нематериальных активах и основных средствах.

В табл.1.1 «Наличие и движение нематериальных активов» представлены не только первоначальная стоимость по видам активов на начало года и конец отчетного периода, их поступление и выбытие, как в прежней форме № 5 «Приложение к бухгалтерскому балансу», но и дополнительные сведения:

- о начисленной амортизации за отчетный период по видам нематериальных активов (ранее начисленная амортизация не детализировалась по видам активов);

- о накопленной амортизации за время использования объектов;

- об убытках от обесценения, об изменении первоначальной стоимости и суммы амортизации в результате переоценки нематериальных активов.

Все показатели отражаются не только за отчетный, но и за предыдущий год.

Таблица 1.2 содержит отсутствовавшую ранее в бухгалтерской отчетности информацию о первоначальной стоимости по видам нематериальных активов, созданных самой организацией.

Таблица 1.3 - о нематериальных активах с полностью погашенной стоимостью по состоянию на отчетную дату отчетного периода, на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему.

В раздел I бухгалтерского баланса «Внеоборотные активы» включена новая статья «Результаты исследований и разработок». В пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках в таблице 1.4 «Наличие и движение результатов НИОКР» отражаются остатки по объектам или группам объектов, их поступление и выбытие в оценке по первоначальной стоимости, а также сведения о части стоимости НИОКР, списанной на расходы за отчетный и предыдущий год.

В таблице 1.5. «Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению нематериальных активов» отражаются следующие детальные сведения по отдельным объектам (группам объектов) за отчетный и предыдущий годы:

- затраты по незаконченным исследованиям и разработкам и незаконченным операциям по приобретению нематериальных активов - по отдельным объектам (группам объектов) на начало года, за отчетный период и на конец года;

- списано затрат, не давших положительного результата, и принято к учету объектов в качестве нематериальных активов или НИОКР.

Таким образом, в новой бухгалтерской отчетности в отличие от прежней отражается детальная информация о НИОКР. Используя эти данные, заинтересованные пользователи смогут судить о характере и объемах НИОКР, оценивать масштабы и результаты научной и конструкторской деятельности организации.

Таблица 2.1 «Наличие и движение основных средств» также содержит не представлявшиеся ранее данные о начисленной и накопленной амортизации по группам основных средств и доходных вложений в материальные ценности, об изменении первоначальной стоимости и суммы амортизации объектов в результате их переоценки.

Детализация информации по группам объектов незавершенных капитальных вложений в основные средства осуществляется в пояснениях к бухгалтерскому балансу в таблице 2.2 «Незавершенные капитальные вложения». Помимо затрат на начало года и конец отчетного периода за отчетный и предыдущий годы в таблицу включены данные о затратах отчетного периода, их списании, о стоимости принятых к учету основных средств или увеличении их стоимости.

В прежней бухгалтерской отчетности детальные сведения о незавершенных капитальных вложениях в основные средства не отражались, что не позволяло заинтересованным пользователям изучать состав вложений, оценивать их динамику, судить о величине принятых к учету новых основных средств или увеличении стоимости отдельных объектов.

Новой является информация таблицы 2.3 «Изменение стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации за отчетный и предыдущий год». По отдельным объектам основных средств в этой таблице отражают данные об увеличении их стоимости в результате достройки, дооборудования, реконструкции и об уменьшении стоимости объектов в результате их частичной ликвидации.

В таблицу 2.4 «Иное использование основных средств» включены сведения о стоимости переданных и полученных в аренду объектов как числящихся на балансе, так и за балансом, об объектах недвижимости, принятых в эксплуатацию и фактически используемых, находящихся в процессе государственной регистрации, об основных средствах, переведенных на консервацию, об ином использовании объектов (залог и др.).

Отражение в пояснениях к бухгалтерскому балансу новой информации об основных средствах и нематериальных активах расширяет аналитические возможности бухгалтерской отчетности. Использование этой информации даст возможность ее пользователям объективно оценить состав недвижимого имущества организации, степень его износа, результаты переоценки, объем работ по достройке, дооборудовании и реконструкции основных средств.

Для раскрытия информации о финансовых вложениях предназначены таблица 3.1 «Наличие и движение финансовых вложений» и 3.2 «Иное использование финансовых вложений», включаемые в состав иных пояснений к бухгалтерскому балансу и отчету о прибылях и убытках.

Таблица 3.1 «Наличие и движение финансовых вложений» содержит следующие данные за отчетный и предыдущий годы по видам долгосрочных и краткосрочных вложений:

- первоначальная стоимость финансовых вложений на начало года и конец отчетного периода и накопленная корректировка;

- поступило вложений за период;

- выбыло (погашено) вложений за период по первоначальной стоимости;

- накопленная корректировка по выбывшим (погашенным) вложениям;

- начисление процентов за период (включая доведение первоначальной стоимости до номинальной);

- изменение текущей рыночной стоимости (убытков от обесценения).

Накопленная корректировка определяется в следующем порядке;

- по финансовым вложениям, по которым можно определить текущую рыночную стоимость, - как разница между первоначальной и текущей рыночной стоимостью;

- по долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, - как начисленная в течение срока обращения разница между первоначальной стоимостью и номинальной стоимостью;

- по финансовым вложениям, по которым не определяется текущая рыночная стоимость, - как величина резерва под обесценение финансовых вложений, созданного на предыдущую отчетную дату.

В таблице 3.2 «Иное использование финансовых вложений» показана стоимость финансовых вложений по их группам или видам, находящихся в залоге, переданных третьим лицам (кроме продажи), используемых по иному по состоянию на отчетную дату отчетного периода, на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему.

Таким образом, отчетная информация о финансовых вложениях в новой бухгалтерской отчетности упорядочена и дополнена, заинтересованные пользователи могут использовать ее для оценки динамики, состава и доходности финансовых вложений.

Сведения об остатках по отдельным видам запасов из новой формы баланса исключена. Эти сведения и другие дополнительные данные о запасах отражаются в пояснениях к бухгалтерскому балансу и отчету о прибылях в таблице 4.1 «Наличие и движение запасов за отчетный и предыдущий год».

Помимо себестоимости запасов на начало года и конец отчетного периода в пояснениях с 2011 года отражаются:

- данные о поступлении и выбытии запасов за отчетный период и предыдущий годы;

- о величине резерва под снижение стоимости запасов;

- об убытках от снижения стоимости запасов;

- об обороте запасов между их видами (группами).

Таблица 4.2 «Запасы в залоге» включает отсутствующие прежде данные о запасах, не оплаченных на отчетную дату, а также о запасах, находящихся в залоге, которые представляются по группам (видам) запасов по состоянию на отчетную дату отчетного периода, на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему. Эта информация может использоваться не только для оценки величины запасов, находящихся в залоге, но и сопутствующих залогу имущества рисков.

Новая форма бухгалтерского баланса не содержит представляемых в прежней форме данных об остатках дебиторской задолженности со сроком погашения более 12 мес. и в течение 12 мес. с выделением из общей суммы долгосрочной и краткосрочной задолженности, в том числе долгов покупателей и заказчиков. Детализация информации по статье баланса «Дебиторская задолженность» предусмотрена в таблице 5.1 «Наличие и движение дебиторской задолженности» и 5.2 «Просроченная дебиторская задолженность».

В таблице 5.1 показаны за отчетный и предыдущий годы остатки долгосрочной и краткосрочной дебиторской задолженности на начало года и конец отчетного периода, поступление и выбытие задолженности, а также следующие новые данные по ее видам:

- остатки резерва по сомнительным долгам на начало года и конец отчетного периода;

- поступление задолженности в течение отчетного периода в результате хозяйственной операции (за минусом дебиторской задолженности, погашенной (списанной) в одном отчетном периоде);

- причитающиеся проценты, штрафы и иные начисления;

- списание задолженности на финансовый результат;

- восстановление резерва по сомнительным долгам;

- перевод долгосрочной задолженности в краткосрочную.

Таблица 5.2 «Просроченная дебиторская задолженность» предназначена для отражения отсутствующих ранее в отчетности данных о просроченной задолженности (по ее видам), учтенной по условиям договора и о балансовой стоимости долгов.

В таблице 7 «Резервы под условные обязательства» представлена информация об остатках каждого резерва на начало года и конец отчетного периода, начислении, использовании и восстановлении резервов за отчетный год.

Детализация остатков по статье бухгалтерского баланса «Кредиторская задолженность» представлена в пояснениях к бухгалтерскому балансу и отчету о прибылях в таблице 5.3 «Наличие и движение кредиторской задолженности». Помимо остатков по видам долгосрочной и краткосрочной задолженности на начало года и на конец отчетного периода за отчетный и предыдущий год в табл. 5.3 отражаются следующие данные:

- поступление задолженности в отчетном периоде в результате хозяйственных операций (сумма долга по сделке или операции);

- причитающиеся проценты, штрафы и иные начисления;

- погашение кредиторской задолженности в отчетном периоде;

-

Дата добавления: 2019-10-16; просмотров: 812;