ОБЩИЕ ПОДХОДЫ К КЛАССИФИКАЦИИ, СТРУКТУРИРОВАНИЮ И ОЦЕНКЕ ВНЕШНЕГО ДОЛГА

Внешний долг принято классифицировать по срочности и кредиторам.

По кредиторам в составе внешнего долга выделяют три основные группы [24]:

• официальные кредиторы — входящие в Парижский клуб кредиторов и не входящие в этот клуб;

• коммерческие банки (члены Лондонского клуба);

• кредиторы по коммерческой (не гарантированной правительствами) задолженности — признанной и не признанной Правительством Российской Федерации.

В первую группу долгов были включены кредиты, предоставленные иностранными банками в рамках межправительственных соглашений под гарантии иностранных правительств, или кредиты, застрахованные государственными страховыми организациями.

Ко второй группе долгов отнесены межбанковские кредиты, предоставленные Внешэкономбанку, а также валютные векселя, авалированные или гарантированные им и использовавшиеся во внешнеторговых расчетах, которые изначально предназначались для форфетирования (покупки банками коммерческих векселей без оборота на продавца в целях кредитования экспорта). Интересы этой группы кредиторов представлял Лондонский клуб.

Третью группу долгов, коммерческую, Россия признала позднее. При этом критерий определения признанной и непризнанной задолженности близок к аналогичным условиям Лондонского клуба. Это коммерческая задолженность, которая возникла и, безусловно, подлежала оплате в период с 28 октября 1991 г. по 31 марта 1993 г. в отношении поставленного товара или оказанных услуг за пределами территории России.

Внешние долги Российской Федерации включают долги [30]:

• официальным кредиторам Запада, входящим в Парижский клуб, а также другим официальным кредиторам (Южная Корея, ОАЭ, Кувейт, Турция, Саудовская Аравия), не являющимся членами Парижского клуба;

• международным валютно-кредитным и финансовым организациям;

• частным коммерческим банкам (членам Лондонского клуба кредиторов);

• фирмам-экспортерам (обязательства России, застрахованные или гарантированные государственными финансовыми институтами стран-кредиторов).

Для России имеет значение также выделение долга, принятого ею от бывшего СССР, и долга, образовавшегося после 1 января 1992 г., иногда именуемого «новым» российским долгом.

Долг бывшего СССР разделяется на следующие категории: задолженность в рамках Парижского и Лондонского клубов; задолженность странам СЭВ; займы, размещенные путем выпуска ценных бумаг.

В составе нового российского долга выделяют кредиты международных финансовых организаций, а также ценные бумаги в иностранной валюте и в российских рублях.

Особую актуальность в настоящее время приобретает классификация внешнего государственного долга в соответствии с международной инвестиционной позицией, методология которой рекомендована МВФ. Особенность данного подхода заключается в увязке отдельных составляющих внешнего долга со статьями платежного баланса страны, а также в расширенном учете, предполагающем включение в общую величину внешнего долга долговых обязательств государственных корпораций перед нерезидентами. При этом вводится определение внешнего долга государственного сектора в расширенном определении. Долговые обязательства резидентов, не подпадающих под данное определение, классифицируются как внешний долг частного сектора.

На рисунке Приложения Г представлена схема группировки внешних долгов России в соответствии с международной инвестиционной позицией. Данная классификация обеспечивает наиболее полный и детализированный учет всех видов внешне долговых операций по формам долговых обязательств, источнику заимствования, источнику образования долгов, по категориям кредиторов и заемщиков, по валюте займов и даже по срочности. Такой учет позволяет представить наиболее полную и реалистичную картину внешне долговой зависимости страны, оценить, насколько она безопасна или угрожающа и как внешний долг соотносится с платежным балансом.

Помимо оценки соотношения внешнего долга и ВВП страны, индикатором внешней задолженности считается соотношение внешнего долга в расширенном определении и экспорта товаров и услуг. Именно от экспорта зависит поступление валюты в страну, а значит, и возможности по обслуживанию внешнего долга. Границей опасности считается превышение суммы долга по сравнению с экспортом в 2 раза, повышенной опасностью — в 3 раза [32].

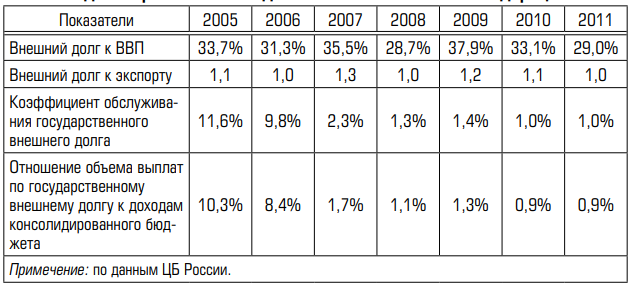

Рассчитываются и другие показатели долговой нагрузки на экономику: коэффициент обслуживания государственного внешнего долга — отношение суммы платежей к экспорту товаров и услуг; соотношение суммарного объема выплат по внешнему долгу и доходов консолидированного бюджета страны. В табл. 10а, 10б приведены указанные индикаторы внешней задолженности.

Таблица 10а

Индикаторы внешней задолженности Российской Федерации в 2005-2011гг.

Таблица 10б

Индикаторы внешней задолженности Российской Федерации в 2013-2019 гг. в %

Приведенные данные позволяют сделать общий вывод об относительно безопасном состоянии внешнего долга России. Так, соотношение внешней задолженности и экспорта не превышает опасного значения. В то же время нельзя сбрасывать со счетов тот факт, что экспорт России имеет сырьевую направленность и зависит от колебания цен на энергоносители на мировом рынке. Если вычесть из экспорта сырье, то рассматриваемый показатель достигнет своего критического значения.

Дата добавления: 2018-11-25; просмотров: 335;